Hur man sätter in och handlar med krypto på Deribit

Hur man sätter in på Deribit

Hur man sätter in Bitcoin

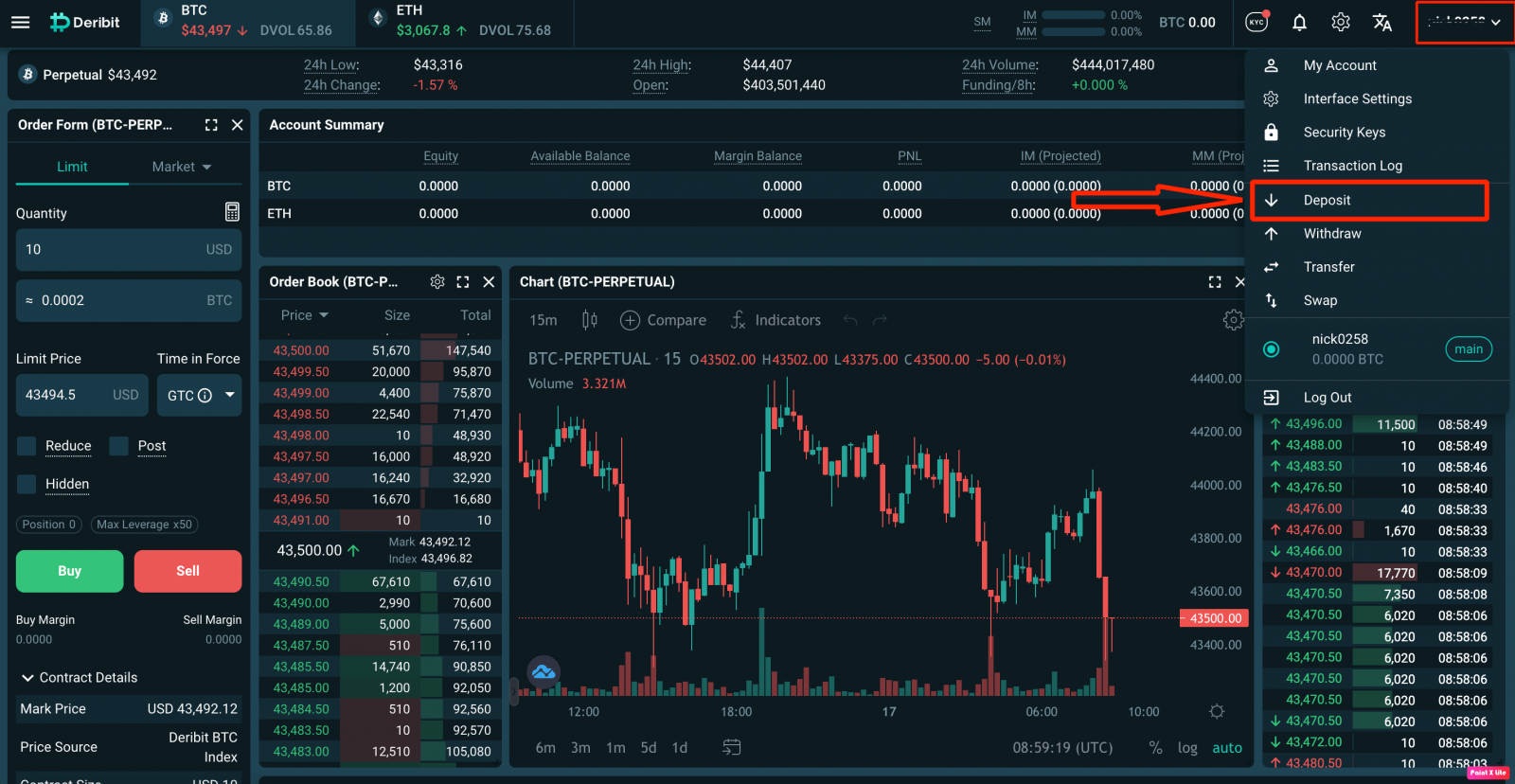

Välj fliken "Insättning" under "Konto" efter inloggning.

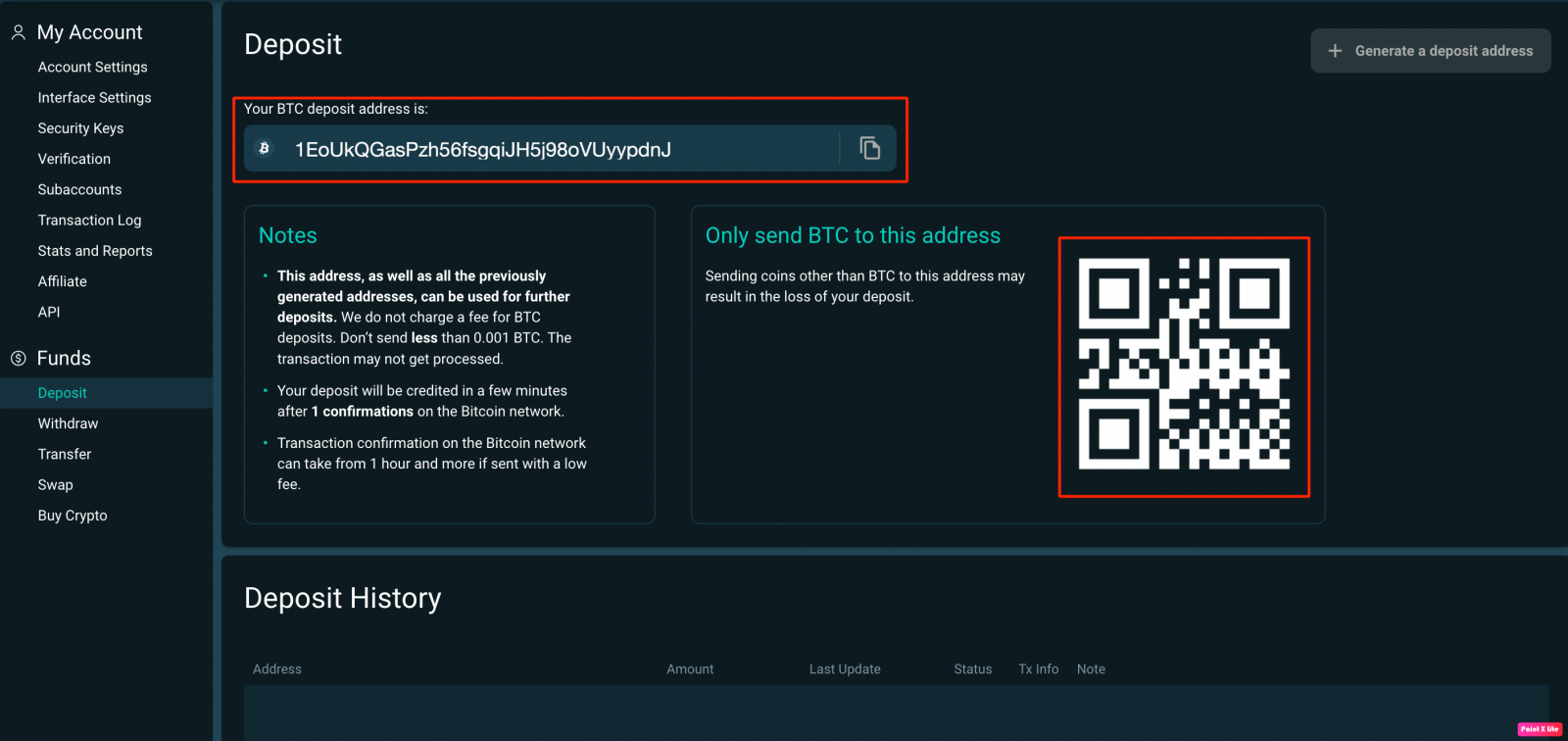

Kopiera insättningsadressen och klistra in i plattformen som du vill ta ut från, eller så kan du skanna QR-koden för att slutföra insättningen.

Denna adress, såväl som alla tidigare genererade adresser, kan användas för ytterligare insättningar. Vi tar ingen avgift för BTC-insättningar. Skicka inte mindre än 0,001 BTC. Transaktionen kanske inte behandlas.

Din insättning kommer att krediteras inom några minuter efter 1 bekräftelse på Bitcoin-nätverket.

Transaktionsbekräftelse på Bitcoin-nätverket kan ta från 1 timme och mer om den skickas med en låg avgift.

Kan jag sätta in fiatvalutor som USD, EUR eller Rupees etc?

Nej, vi accepterar bara bitcoin (BTC) som medel att sätta in. När vi kan acceptera fiat-pengar kommer det att meddelas ytterligare. För att sätta in pengar gå till menyn Kontoinsättning där din BTC-insättningsadress kan hittas. BTC kan köpas på andra börser som: Kraken.com, Bitstamp.net etc.

Min insättning/uttag väntar. Kan du snabba upp det?

Den senaste tiden har Bitcoin-nätverket varit mycket upptaget och många transaktioner väntar i mempoolen för att behandlas av gruvarbetarna. Vi kan inte påverka Bitcoin-nätverket och därför kan vi inte påskynda transaktioner. Vi kan inte heller "dubbla spendera" uttag som ska behandlas med mer uttagsavgift. Om du vill att din transaktion ska påskyndas, prova BTC.coms transaktionsaccelerator.

Är mina pengar säkra?

Vi förvarar mer än 99 % av våra kunddepositioner i kylförvaring. Den stora majoriteten av medlen är lagrade valv med flera bankskåp.

Hur man handlar krypto på Deribit

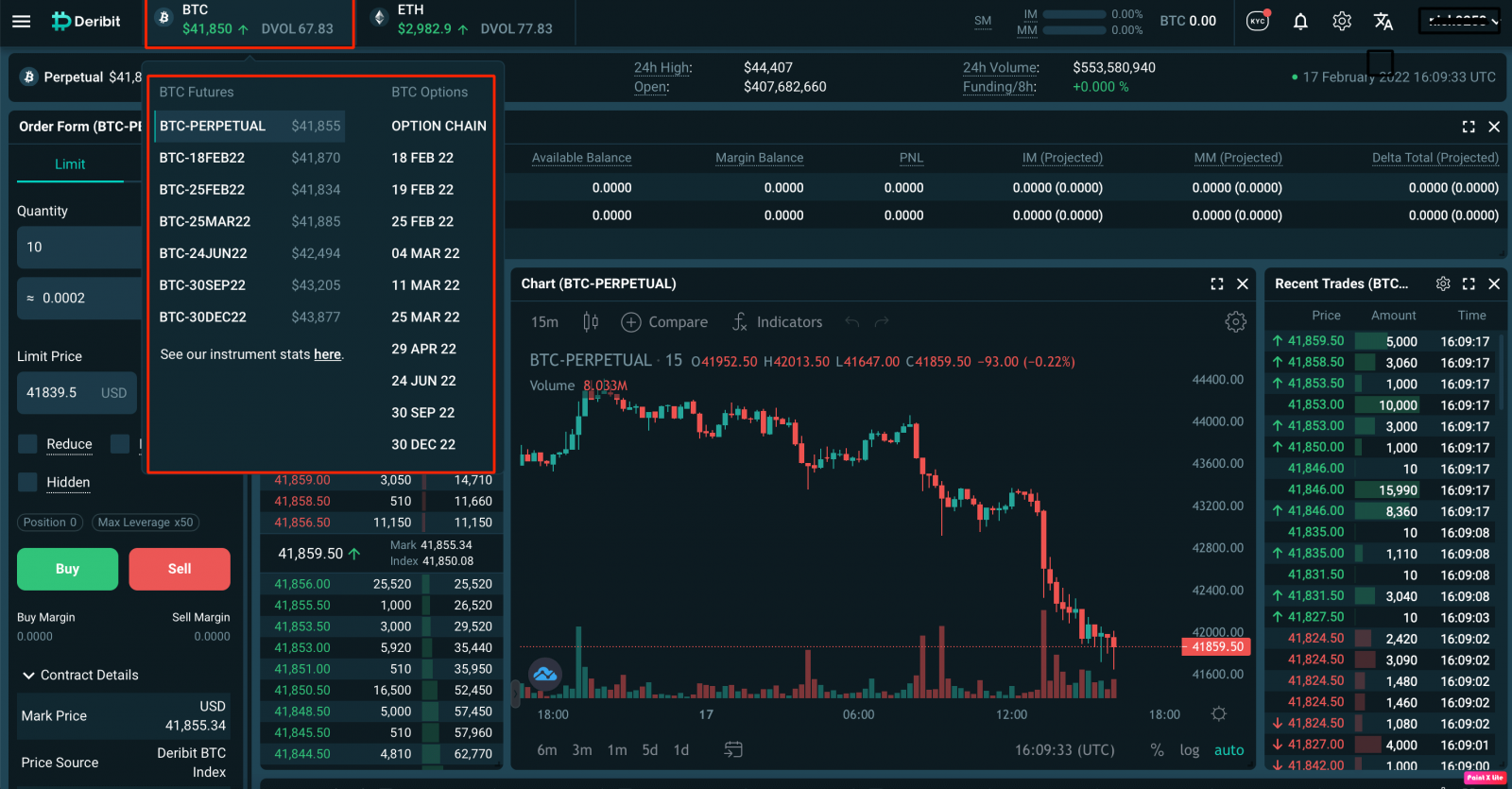

Futures

Bitcoin Futures på Deribit avräknas kontant snarare än avräknas genom fysisk leverans av BTC. Detta innebär att köparen av BTC Futures vid uppgörelsen inte kommer att köpa den faktiska BTC, inte heller kommer säljaren att sälja BTC. Det kommer endast att ske en överföring av förluster/vinster vid avvecklingen av kontraktet, baserat på utgångspriset (beräknat som det senaste 30-minutersgenomsnittet av BTC-prisindex).

Kontraktsspecifikationer BTC

| Underliggande tillgång/Ticker | Deribit BTC Index |

| Avtal | 1 USD per Indexpunkt, med kontraktsstorlek 10 USD |

| Handelstider | 24/7 |

| Minsta fästingstorlek | 0,50 USD |

| Lösning | Avräkningar äger rum varje dag kl. 8:00 UTC. Realiserade och orealiserade sessionsvinster (vinster gjorda mellan avvecklingar) läggs alltid till i realtid till det egna kapitalet. De är dock endast tillgängliga för uttag efter den dagliga avräkningen. Vid avräkningen kommer sessionsvinster/-förluster att bokas till BTC-kassan. |

| Utgångsdatum | Förfaller alltid kl. 08:00 UTC, den sista fredagen i månaden. |

| Kontraktsstorlek | 10 USD |

| Mark Pris | Markpriset är det pris till vilket terminskontraktet kommer att värderas under handelstid. Detta kan (tillfälligt) variera från det faktiska priset på terminsmarknaden för att skydda marknadsaktörer mot manipulativ handel. Markpris = Indexpris + 30 sekunder EMA av (Futures Market Price - Index Price). Marknadspriset är det senast omsatta terminspriset om det faller mellan det nuvarande bästa budet och det bästa köpet. Annars, om det senast omsatta priset är lägre än det bästa budet, kommer marknadspriset att vara det bästa budet. Om det senast omsatta priset är högre än det bästa köpet, kommer marknadspriset att vara det bästa köpet. |

| Leverans/Utgångsdatum | Fredag, 08:00 UTC. |

| Leveranspris | Tidsvägt genomsnitt av Deribit BTC-index, mätt mellan 07:30 och 08:00 UTC. |

| leverans metod | Kontantavräkning i BTC. |

| Avgifter | Kolla denna sida för Deribit-avgifter . |

| Positionsgräns | Den högsta tillåtna positionen är 1 000 000 kontrakt (10 000 000 USD). Portföljmarginalanvändare exkluderas från denna gräns och kan bygga upp större positioner. På begäran kan positionsgränsen höjas baserat på en kontoutvärdering. |

| Initial marginal | Den initiala marginalen börjar med 1,0% (100x hävstångshandel) och ökar linjärt med 0,5% per 100 BTC ökning i positionsstorlek. Initial marginal = 1 % + (Positionsstorlek i BTC) * 0,005 % |

| Underhållsmarginal | Underhållsmarginalen börjar med 0,525 % och ökar linjärt med 0,5 % per 100 BTC-ökning i positionsstorlek. När saldot på kontomarginalen är lägre än underhållsmarginalen kommer positionerna på kontot att minskas stegvis för att hålla underhållsmarginalen lägre än eget kapital på kontot. Kraven på underhållsmarginal kan ändras utan föregående meddelande om marknadsförhållandena kräver sådan åtgärd. Underhållsmarginal= 0,525 % + (Positionsstorlek i BTC) * 0,005 % |

| Blockhandel | Minst 200 000 USD |

Kontraktsspecifikationer ETH

| Underliggande tillgång/Ticker | Deribit ETH Index |

| Avtal | 1 USD per indexpoäng, med kontraktsstorlek 1 USD |

| Handelstider | 24/7 |

| Minsta fästingstorlek | 0,05 USD |

| Lösning | Avräkningar äger rum varje dag kl. 8:00 UTC. Realiserade och orealiserade sessionsvinster (vinster gjorda mellan avvecklingar) läggs alltid till i realtid till det egna kapitalet, men de är endast tillgängliga för uttag efter den dagliga avvecklingen. Vid avräkningen kommer sessionsvinster/-förluster att bokas till ETH-kassan. |

| Utgångsdatum | Förfaller alltid kl. 08:00 UTC, den sista fredagen i månaden. |

| Kontraktsstorlek | 1 USD |

| Initial marginal | Den initiala marginalen börjar med 2,0% (50x hävstångshandel) och ökar linjärt med 1,0% per 5 000 ETH ökning i positionsstorlek. Initial marginal = 2 % + (Positionsstorlek i ETH) * 0,0002 % |

| Underhållsmarginal | Underhållsmarginalen börjar med 1,0 % och ökar linjärt med 1,0 % per 5 000 ETH ökning i positionsstorlek. |

| Mark Pris | Markpriset är det pris till vilket terminskontraktet kommer att värderas under handelstid. Detta kan (tillfälligt) variera från det faktiska priset på terminsmarknaden för att skydda marknadsaktörer mot manipulativ handel. Markpris = Indexpris + 30 sekunder EMA of (Futures Market Price - Index Price) Marknadspriset är det senast handlade terminspriset om det faller mellan det nuvarande bästa budet och det bästa köpet. Annars, om det senast omsatta priset är lägre än det bästa budet, kommer marknadspriset att vara det bästa budet. Om det senast omsatta priset är högre än det bästa köpet, kommer marknadspriset att vara det bästa köpet. |

| Leverans/Utgångsdatum | Fredag, 08:00 UTC. |

| Leveranspris | Tidsvikt genomsnitt av Deribit ETH-index mätt mellan 07:30 och 08:00 UTC. |

| leverans metod | Kontantavräkning i ETH. |

| Avgifter | Kolla denna sida för Deribit-avgifter . |

| Positionsgräns | Den högsta tillåtna positionen är 5 000 000 kontrakt (5 000 000 USD). Portföljmarginalanvändare exkluderas från denna gräns och kan bygga upp större positioner. På begäran kan positionsgränsen höjas baserat på en kontoutvärdering. |

| Blockhandel | Minst 100 000 USD |

Exempel på initial marginal:

| BTC Positionsstorlek | Underhållsmarginal | Marginal i BTC |

| 0 | 1 % + 0 = 1 % | 0 |

| 25 | 1 % + 25/100 * 0,5 % = 1,125 % | 0,28125 |

| 350 | 1 % + 350/100 * 0,5 % = 2,75 % | 9,625 |

Exempel på underhållsmarginal:

| BTC Positionsstorlek | Underhållsmarginal | Marginal i BTC |

| 0 | 0,525 % | 0 |

| 25 | 0,525 % + 25 * 0,005 % = 0,65 % | 0,1625 |

| 350 | 0,525 % + 350 * 0,005 % = 2,275 % | 7,9625 |

Exempel:

För att bättre förstå hur terminskontrakt fungerar på Deribit, nedan är ett exempel:

En handlare köper 100 terminskontrakt (storleken på ett terminskontrakt är 10 USD), för 10 000 USD per BTC. Handlaren är nu lång (köper) 1 000 USD värt BTC med ett pris på 10 000 USD (100 kontrakt x 10 USD = 1 000 USD).

- Låt oss anta att handlaren vill stänga denna position och sälja dessa kontrakt till ett pris av 12 000 USD. I detta scenario gick handlaren med på att köpa bitcoins för 1 000 USD för 10 000 USD och sålde senare BTC för 1 000 USD för 12 000 USD/BTC.

- Handlarens vinst är 1 000/10 000 – 1 000/12 000 = 0,01666 BTC eller 200 USD, med BTC prissatt till 12 000 USD.

- Om båda beställningarna var mottagarordrar, skulle den totala avgiften som betalades för denna omgång vara 2 * 0,075 % av 1 000 USD = 1,5 USD (debiteras i BTC, alltså 0,75/10 000 BTC + 0,75/12 000 BTC = 0,0000070 = 0,0000075 + 0,005 BTC)

- Marginalen som krävs för att köpa BTC-kontrakt till ett värde av 1 000 USD är 10 USD (1 % av 1 000 USD) och motsvarar därmed 10/10 000 BTC= 0,001 BTC. Marginalkraven ökar i procent av positionen, med en kurs på 0,5% per 100 BTC.

Markpris

Vid beräkning av orealiserade vinster och förluster av terminskontrakt används inte alltid det senast omsatta priset på terminen.

För att beräkna märkespriset måste vi först beräkna 30-sekunders EMA (exponentiellt glidande medelvärde) av skillnaden mellan det senast omsatta priset (eller det bästa köp-/försäljningspriset när det senast omsatta priset faller utanför det aktuella bästa bud-/försäljningspriset) och Deribit Index.

- Märkepriset beräknas som:

- Vidare finns det en gräns för hur snabbt skillnaden mellan Deribit BTC Index och det senast handlade framtida priset kan ändras:

Handelsintervallet begränsas av en bandbredd på 3 % runt 2 minuters EMA av märkespriset och indexprisskillnaden (+/-1,5 %).

Markprisets bandbredd visas i terminsbeställningsformuläret som visar det aktuella lägsta och högsta tillåtna handelspriset (ovanför prisfältet).

Märkepriset kan aldrig skilja sig med mer än en viss % från Deribit Index. Som standard är andelen som märkespriset tillåts handla bort från indexet 10 % för BTC och 10,5 % för ETH. Om marknaden kräver handel med högre rabatt eller premie (till exempel i volatila perioder eller perioder med ständigt ökande contango eller bakåtriktad), kan bandbredden ökas.

Tillåten handelsbandbredd Handelsintervallet

är bundet av 2 parametrar:

Deribit Index + 1 minut EMA (Fair Price - Index) +/- 1,5% och en fast bandbredd runt Deribit Index +/- 10,0%.

Om marknadsförhållandena kräver det kan bandbreddsparametrar justeras efter Deribits eget gottfinnande.

Limitorder utöver bandbredden kommer att justeras till högsta möjliga köppris eller lägsta möjliga försäljningspris. Marknadsorder kommer att justeras för att begränsa order med det lägsta eller högsta tillåtna priset vid det tillfället

Evig

Deribit Perpetual är en derivatprodukt som liknar en framtid, dock utan ett utgångsdatum. Det eviga avtalet innehåller finansieringsbetalningar. Dessa betalningar har införts för att hålla det eviga kontraktspriset så nära det underliggande kryptopriset som möjligt - Deribit BTC Index. Om det eviga kontraktet handlas till ett högre pris än indexet, måste handlare som har långa positioner göra finansieringsbetalningar till handlarna som har korta positioner. Detta kommer att göra produkten mindre attraktiv för innehavarna av långa positioner och mer attraktiva för innehavarna av korta positioner. Detta kommer i efterhand att få ett evigt pris att handla i linje med priset på indexet. Om den eviga handlas till ett pris som är lägre än indexet, måste kortpositionsinnehavarna betala långpositionsinnehavarna.

Det eviga Deribitkontraktet innehåller ett kontinuerligt mått på skillnaden mellan kontraktets märkespris och Deribit BTC Index. Den procentuella skillnaden mellan dessa två prisnivåer är grunden för den 8-timmarsfinansieringsränta som tillämpas på alla utestående eviga kontrakt.

Finansieringsbetalningar beräknas varje millisekund. Finansieringsbetalningarna kommer att läggas till eller dras av från det realiserade PNL-kontot, som också är en del av det tillgängliga handelsbalansen. Vid den dagliga avvecklingen kommer den realiserade PNL att flyttas till eller från kassan, från vilken uttag kan göras.

Den totala betalningen kommer att visas i transaktionshistoriken i kolumnen "finansiering". Den här kolumnen visar finansieringsbeloppet som tillämpas på handlarens hela nettoposition under perioden mellan den relevanta handeln och handeln innan dess. Med andra ord: näringsidkaren kan se finansieringen som betalas eller tas emot på positionen mellan positionsbytena.

Kontraktsspecifikationer BTC

| Underliggande tillgång/Ticker | Deribit BTC Index |

| Avtal | 1 USD per Indexpunkt, med kontraktsstorlek 10 USD |

| Handelstider | 24/7 |

| Minsta fästingstorlek | 0,50 USD |

| Lösning | Avräkningar äger rum varje dag kl. 8:00 UTC. Realiserade och orealiserade sessionsvinster (vinster gjorda mellan avvecklingar) läggs alltid till i realtid till det egna kapitalet. De är dock endast tillgängliga för uttag efter den dagliga avräkningen. Vid avräkningen kommer sessionsvinster/-förluster att bokas till BTC-kassan. |

| Kontraktsstorlek | 10 USD |

| Initial marginal | Den initiala marginalen börjar med 1,0% (100x hävstångshandel) och ökar linjärt med 0,5% per 100 BTC-ökning i positionsstorleken. Initial marginal = 1 % + (Positionsstorlek i BTC) * 0,005 % |

| Underhållsmarginal | Underhållsmarginalen börjar med 0,525% och ökar linjärt med 0,5% per 100 BTC ökning av positionsstorleken. När kontots marginalsaldo är lägre än underhållsmarginalen kommer positioner på kontot att minskas stegvis för att hålla underhållsmarginalen lägre än eget kapital på kontot. Kraven på underhållsmarginal kan ändras utan föregående meddelande om marknadsförhållandena kräver sådan åtgärd. Underhållsmarginal= 0,525 % + (Positionsstorlek i BTC) * 0,005 % |

| Mark Pris | Markpriset är det pris till vilket det eviga kontraktet kommer att värderas under handelstiden. Detta kan (tillfälligt) variera från det faktiska eviga marknadspriset för att skydda marknadsaktörer mot manipulativ handel. Markpris = Indexpris + 30 sekunder EMA av (Perpetual Market Price - Index Price) Där marknadspriset är det senast omsatta terminspriset om det faller mellan nuvarande bästa bud och bästa köp. Annars kommer marknadspriset att vara det bästa budet. Om det senast omsatta priset är lägre än det bästa budet, eller marknadspriset kommer att vara det bästa köpet, om det senast omsatta priset är högre än det bästa köpet. |

| Leverans/Utgångsdatum | Ingen leverans/utgång |

| Avgifter | Kolla denna sida för Deribit-avgifter . |

| Positionsgräns | Högsta tillåtna position är 1 000 000 kontrakt (10 000 000 USD). Portföljmarginalanvändare exkluderas från denna gräns och kan bygga upp större positioner. På begäran kan positionsgränsen höjas baserat på en kontoutvärdering. |

Kontraktsspecifikationer ETH

| Underliggande tillgång/Ticker | Deribit ETH Index |

| Avtal | 1 USD per indexpoäng, med kontraktsstorlek 1 USD |

| Handelstider | 24/7 |

| Minsta fästingstorlek | 0,05 USD |

| Lösning | Avräkningar äger rum varje dag kl. 8:00 UTC. Realiserade och orealiserade sessionsvinster (vinster gjorda mellan avvecklingar) läggs alltid till i realtid till det egna kapitalet, men de är endast tillgängliga för uttag efter den dagliga avvecklingen. Vid avräkningen kommer sessionsvinster/-förluster att bokas till ETH-kassan. |

| Kontraktsstorlek | 1 USD |

| Initial marginal | Den initiala marginalen börjar med 2,0% (50x hävstångshandel) och ökar linjärt med 1% per 5 000 ETH ökning i positionsstorleken. Initial marginal = 2 % + (Positionsstorlek i ETH) * 0,0002 % |

| Underhållsmarginal | Underhållsmarginalen börjar med 1 % och ökar linjärt med 1 % per 5 000 ETH ökning av positionsstorleken. |

| Mark Pris | Markpriset är det pris till vilket det eviga kontraktet kommer att värderas under handelstiden. Detta kan (tillfälligt) variera från det faktiska eviga marknadspriset för att skydda marknadsaktörer mot manipulativ handel. Markeringspris = Indexpris + 30 sekunder EMA av (Perpetual Fair Price - Index Price) Det eviga marknadspriset är genomsnittet av köp- och säljpris för 1 ETH-storleksorder. |

| Leverans/Utgångsdatum | Ingen leverans/utgång |

| Avgifter | Kolla denna sida för Deribit-avgifter . |

| Positionsgräns | Högsta tillåtna position är 10 000 000 kontrakt (10 000 000 USD). Portföljmarginalanvändare exkluderas från denna gräns och kan bygga upp större positioner. På begäran kan positionsgränsen höjas baserat på en kontoutvärdering. |

Exempel på initial marginal:

| BTC Positionsstorlek | Underhållsmarginal | Marginal i BTC |

| 0 | 1 % + 0 = 1 % | 0 |

| 25 | 1 % + 25/100 * 0,5 % = 1,125 % | 0,28125 |

| 350 | 1 % + 350/100 * 0,5 % = 2,75 % | 9,625 |

Exempel på underhållsmarginal:

| BTC Positionsstorlek | Underhållsmarginal | Marginal i BTC |

| 0 | 0,525 % | 0 |

| 25 | 0,525 % + 25 * 0,005 % = 0,65 % | 0,1625 |

| 350 | 0,525 % + 350 * 0,005 % = 2,275 % | 7,9625 |

Upplåningsränta

När upplåningsräntan är positiv betalar långa positionsinnehavare upplåning till kortpositionsinnehavarna; när upplåningsräntan är negativ betalar kortpositionsinnehavarna upplåning till långpositionsinnehavarna. Finansieringsräntan uttrycks som en 8-timmarsränta och beräknas vid varje given tidpunkt enligt följande:

Premium Rate

Premium Rate = ((Mark Price - Deribit Index) / Deribit Index) * 100%

Funding Rate

Sekvensiellt, finansieringsräntan härleds från premien genom att applicera ett spjäll.

- Om premien ligger inom -0,05 % och 0,05 % kommer den faktiska finansieringsräntan att sänkas till 0,00 %.

- Om premien är lägre än -0,05 %, kommer den faktiska finansieringsräntan att vara premien + 0,05 %.

- Om premien är högre än 0,05 %, kommer den faktiska finansieringsräntan att vara premien - 0,05 %.

- Dessutom är finansieringsräntan begränsad till -/+0,5 %, uttryckt som en 8-timmarsränta.

Finansieringsränta = Maximum (0,05 %, premieränta) + Minsta (-0,05 %, premiesats)

Tidsfraktion

Tidsfraktion = Finansieringsränta Tidsperiod / 8 timmar

Den faktiska finansieringsbetalningen beräknas genom att multiplicera finansieringsräntan med positionens storlek och tidsfraktion.

Finansiering Betalning = Finansieringsgrad * Positionsstorlek * Tidsfraktion

| Exempel 1 | Om märkespriset är 10 010 USD och Deribit-indexet är 10 000 USD, beräknas finansieringsräntan och premieräntan enligt följande: Premieränta = ((10 010 - 10 000) / 10 000) * 100 % = 0,10 % upplåningsränta = Maximal (0,05%, 0,10%) + Minimum (-0,05%, 0,10%) = 0,10% - 0,05% = 0,05% Låt oss anta att en handlare har en lång position på 10 000 USD (1 BTC) under 1 minut, och under denna minut Markpriset förblir 10 010 USD och Deribit-indexet ligger kvar på 10 000 USD, i det här fallet är finansieringsberäkningen för denna period: 8 timmar = 480 minuter: Finansieringsgrad = 1/480 * 0,05% = 0,0001041667% Finansiering Betalning = 1410600% *0410600 %. 1 BTC = 0,000001041667 BTC Kortpositionsinnehavarna får detta belopp och långpositionsinnehavarna betalar det. |

| Exempel 2 | Om en handlare valde att behålla positionen i det föregående exemplet i 8 timmar och markpriset och Deribit-indexet stannade på 10 010 USD och 10 000 USD under hela perioden, skulle finansieringsräntan vara 0,05 %. Finansieringsbetalningen skulle betalas av longs och tas emot av shorts. Under 8 timmar skulle det ha varit 0,0005 BTC (eller 5,00 USD). |

| Exempel 3 | Om markpriset är USD 10 010 för 1 minut och sedan ändras till USD 9 990 minuten efter det, men indexet ligger kvar på USD 10 000, då är nettofinansieringen under dessa 2 minuter för en 1 BTC lång position exakt 0 BTC. Efter den första minuten skulle handlaren betala 1/480 * 0,05% = 0,0001041667% * 1 BTC = 0,000001041667 BTC, men minuten efter skulle handlaren få exakt samma summa. |

| Exempel 4 | Markpriset är 10 002 USD och indexet ligger kvar på 10 000 USD. I det här fallet är realtidsfinansieringen noll (0,00 %) eftersom märkespriset ligger inom intervallet 0,05 % från indexpriset (inom 9 990 USD och 10 010 USD). Detta kan kontrolleras genom att använda formlerna för premieränta och finansieringsränta: Premium Rate = ((10 002 - 10 000) / 10 000) * 100% = 0,02% Finansieringsränta = Maximum (0,05%, Premium Rate) + Minimum (-0,05%, Premium rate) = 0,05 % - 0,05 % = 0,00 % |

I verkligheten förändras spridningen av Deribit BTC-index och märkespriset kontinuerligt, och alla förändringar tas med i beräkningen. Därför är exemplen ovan extrema förenklingar av de faktiska beräkningarna. Finansieringen som betalas eller tas emot läggs kontinuerligt till den realiserade PNL och flyttas till eller från kassabalansen vid den dagliga avvecklingen, kl. 08:00 UTC.

Avgifter för finansiering

Deribit tar inte ut några avgifter för finansiering. Alla finansieringsbetalningar överförs mellan innehavarna av de eviga kontrakten. Detta gör finansieringen till ett nollsummespel, där longs får all finansiering från shorts, eller shorts får all finansiering från longs.

Märkepris

Det är viktigt att förstå hur märkespriset beräknas. Vi börjar med att fastställa "Fair Price". Det verkliga priset beräknas som genomsnittet av budet för fair impact och fair impact ask.

Budet med rättvis effekt är det genomsnittliga priset på en 1 BTC-marknadsförsäljningsorder eller det bästa budpriset - 0,1 %, beroende på vilket som har högst värde.

Fair Impact Ask är det genomsnittliga priset för en 1 BTC-marknadsinköpsorder eller det bästa säljpriset + 0,1 %, beroende på vilket som har ett lägre värde.

- Rättvis pris = (Bud för rimlig påverkan + Rättvis påverkan Ask) / 2

Märkepriset härleds med hjälp av både Deribit Index och det verkliga priset, genom att lägga till Deribit Indexet 30 sekunders exponentiellt glidande medelvärde (EMA) för Fair Price - Deribit Index.

- Markpris = Deribit Index + 30 sekunders EMA (Fair Price - Deribit Index)

Vidare är markpriset hårt begränsat av Deribit Index +/- 0,5%, så under inga omständigheter kan framtidens markpris avleda mer än 0,5% från Deribit Index.

Handel utanför denna bandbredd är fortfarande tillåten.

30 sekunders EMA räknas om varje sekund, så totalt finns det 30 tidsperioder där mätningen av den senaste sekunden har en vikt på 2 / (30 + 1) = 0,0645 eller (6,45%).

Tillåten handelsbandbredd

Två parametrar begränsar handelsintervallet:

Perpetual trades begränsas av Deribit Index + 1 minuts EMA (Fair Price - Index) +/- 1,5 % och en fast bandbredd för Deribit Index på +/- 7,5 %.

Om marknadsförhållandena kräver det, kan bandbreddsparametrar justeras efter eget gottfinnande av Deribit.

alternativ

Deribit erbjuder europeisk stil kontantavräknade alternativ

Optioner i europeisk stil utnyttjas endast vid utgången och kan inte utnyttjas tidigare. På Deribit kommer detta att ske automatiskt.Kontantavräkning innebär att tecknaren av optionskontraktet vid utgången kommer att betala eventuell vinst till innehavaren, snarare än att överföra några tillgångar.

Alternativen är prissatta i BTC eller ETH. Det relevanta priset kan dock också ses i USD. Priset i USD bestäms genom att använda de senaste terminspriserna. Dessutom visas även den implicita volatiliteten för optionens pris på plattformen.

En köpoption är rätten att köpa 1 BTC till ett specifikt pris (lösenpriset), och en säljoption är rätten att sälja 1 BTC till ett specifikt pris (lösenpriset).

| Exempel 1 |

En handlare köper en köpoption med ett lösenpris på 10 000 USD för 0,05 BTC. Nu har han rätt att köpa 1 BTC för 10 000 USD. Vid utgången är BTC-indexet 12 500 USD och leveranspriset är 12 500 USD. I det här fallet avräknas alternativet för 2 500 USD per 1 BTC. Vid utgången krediteras handlarens konto med 0,2 BTC (2 500/12 500), och säljarens konto debiteras med 0,2 BTC. Den ursprungliga köpeskillingen var 0,05 BTC; därför är handlarens vinst 0,15 BTC. Varje köpoption med ett lösenpris (lösenpris) över 12 500 USD kommer att förfalla värdelöst. Utnyttjande av pengaoptionerna sker automatiskt vid utgången. Näringsidkaren kan inte utnyttja optionen själv, eller utnyttja den före utgången. |

| Exempel 2 |

En handlare köper en säljoption med ett lösenpris på 10 000 USD för 0,05 BTC. Nu har han rätt att sälja 1 BTC för 10 000 USD. Vid utgången är leveranspriset 5 000 USD. Detta alternativ avräknas för 5 000 USD, vilket är lika med 1 BTC (5 000 USD för 1 BTC). Därför krediteras ägaren av detta alternativ med 1 BTC vid utgången. Den ursprungliga köpeskillingen för optionen var 0,05 BTC, därför är handlarens totala vinst 0,95 BTC. |

| Exempel 3 |

En handlare säljer en säljoption med ett lösenpris på 10 000 USD för 0,05 BTC. Leveranspriset vid utgången är 10 001 USD. Alternativet löper ut värdelöst. Köparen förlorade 0,05 BTC och säljaren fick 0,05 BTC. |

| Exempel 4 |

En handlare säljer en köpoption med ett lösenpris på 10 000 USD för 0,05 BTC. Leveranspriset vid utgången är 9 999 USD. Köpoptionen löper ut värdelös. Köparen förlorade 0,05 BTC och säljaren fick 0,05 BTC. |

Kontraktsspecifikationer BTC

| Underliggande tillgång/ticker |

Deribit BTC Index |

| Symbol |

Symbolen för ett optionskontrakt består av Underliggande tillgång - Förfallodatum - Lösenpris - Optionstyp (C - köp/P - sälj). Exempel : BTC-30MAR2019-10000-C Detta är en köpoption (C), med ett lösenpris på 10 000 USD, som löper ut den 30 mars 2019. |

| Handelstider |

24/7 |

| Kryssa i Storlek |

0,0005 BTC |

| Lösenprisintervall |

Det beror på BTC-priset. Det kan variera mellan 250 USD och 5 000 USD. |

| Lösenpriser |

In-, at- och out of the money strike-priser listas initialt. Nya serier läggs i allmänhet till när den underliggande tillgången handlas över det högsta eller under det lägsta tillgängliga lösenpriset. |

| Premium offert |

När den är denominerad i BTC är den minsta tickstorleken 0,0005 BTC. Motsvarigheten i USD visas alltid i handelstabellen, baserat på BTC-indexpriset. |

| Utgångsdatum |

Varje fredag kl. 08:00 UTC. |

| Träningsstil |

Europeisk stil med en kontant avräkning. Optioner i europeisk stil utnyttjas vid utgången. Detta görs automatiskt och ingen åtgärd från handlaren krävs. |

| Avräkningsvärde |

Utnyttjande av ett optionskontrakt kommer att resultera i en avveckling i BTC omedelbart efter utgången. Lösenavräkningsvärdet beräknas med hjälp av genomsnittet av Deribit BTC-index under de senaste 30 minuterna före utgången. Likvidbeloppet i USD är lika med skillnaden mellan lösenvärdet och lösenpriset för optionen. Övningsvärdet är 30 minuters genomsnittet av BTC-indexet som beräknats före utgången. Avräkningsbeloppet i BTC beräknas genom att dividera denna skillnad med lösenvärdet. |

| Multiplikator |

1 Det vanliga underliggande antalet personaloptioner är 100 aktier. På Deribit finns ingen multiplikator. Varje kontrakt har endast 1 BTC som underliggande tillgång. |

| Initial marginal |

Den initiala marginalen beräknas som mängden BTC som kommer att reserveras för att öppna en position. Långt samtal/lägg: Ingen Kort samtal: Maximum (0,15 - OTM-belopp/Underliggande marknadspris, 0,1) + Markpris för optionen Kort uttryckt: Maximum (Maximal (0,15 - OTM-belopp/Underliggande marknadspris, 0,1) + Markpris för optionen, underhållsmarginal) |

| Underhållsmarginal |

Underhållsmarginalen beräknas som mängden BTC som kommer att reserveras för att behålla en position. Långt samtal/lägg: Ingen Kort samtal: 0,075 + Markpris för optionen Kort uttryckt: Maximum (0,075, 0,075 * Markpris för optionen) + Markpris för optionen |

| Mark Pris |

Märkepriset för ett optionskontrakt är optionens nuvarande värde beräknat av riskhanteringssystemet Deribit. Vanligtvis är detta genomsnittet av det bästa budet och bästa säljpriset. Men för riskhanteringsändamål finns prisbandbredd på plats. Deribit riskhantering sätter när som helst hårda gränser till den tillåtna lägsta och högsta tillåtna IV. Exempel : Om inställningarna för hårda gränser var på 60 % minimum IV och 90 % maximal IV, kommer ett alternativ med ett mellanpris med IV högre än 90 % att prissättas till 90 % IV. Alla alternativ med ett mellanpris lägre än 60 % IV skulle prissättas till 60 % IV. Observera att 60 % och 90 % bara är exempel på procentsatser, och reala räntor varierar och bestäms av Deribits riskhantering. |

| Avgifter |

Kolla denna sida för Deribit-avgifter . |

| Tillåten handelsbandbredd |

Maxpris (köporder) = Markpris + 0,04 BTC Minsta pris (säljorder) = Markpris - 0,04 BTC |

| Positionsgräns |

För närvarande finns inga positionsbegränsningar i kraft. Positionsgränser kan ändras. När som helst kan Deribit införa positionsbegränsningar. |

| Minsta beställningsstorlek |

0,1 optionskontrakt |

| Blockhandel |

Minst 25 optionskontrakt |

Kontraktsspecifikationer ETH

| Underliggande tillgång/ticker |

Deribit ETHindex |

| Symbol |

Symbolen för ett optionskontrakt består av Underliggande tillgång - Förfallodatum - Lösenpris - Optionstyp (C - köp/P - sälj). Exempel: ETH-30MAR2019-100-C Detta är en köpoption (C), med ett lösenpris på 100 USD, som löper ut den 30 mars 2019. |

| Handelstider |

24/7 |

| Kryssa i Storlek |

0,0005 ETH |

| Lösenprisintervall |

Det beror på ETH-priset. Det kan variera mellan 1 USD och 25 USD. |

| Lösenpriser |

In-, at- och out of the money (OTM) lösenpriser är initialt listade. Nya serier läggs i allmänhet till när den underliggande tillgången handlas över det högsta eller under det lägsta tillgängliga lösenpriset. |

| Premium offert |

När den är denominerad i ETH är den minsta bockstorleken 0,001 ETH. Motsvarigheten i USD visas alltid i handelstabellen, baserat på ETH-indexpriset. |

| Utgångsdatum |

Varje fredag kl. 08:00 UTC. |

| Träningsstil |

Europeisk stil med en kontant avräkning. Optioner i europeisk stil utnyttjas vid utgången. Detta görs automatiskt och ingen åtgärd från handlaren krävs. |

| Avräkningsvärde |

Utnyttjande av ett optionskontrakt kommer att resultera i en avveckling i ETH omedelbart efter utgången. Lösenavräkningsvärdet beräknas med hjälp av genomsnittet av Deribit ETH-index under de senaste 30 minuterna före utgången. Likvidbeloppet i USD är lika med skillnaden mellan lösenvärdet och lösenpriset för optionen. Träningsvärdet är 30-minutersgenomsnittet av ETH-index som beräknats före utgången. Avräkningsbeloppet i ETH beräknas genom att dividera denna skillnad med lösenvärdet. |

| Multiplikator |

1 Det vanliga underliggande antalet personaloptioner är 100 aktier. På Deribit finns ingen multiplikator. Varje kontrakt har endast 1 ETH som underliggande tillgång. |

| Initial marginal |

Den initiala marginalen beräknas som mängden ETH som kommer att reserveras för att öppna en position. Långt samtal/lägg: Ingen Kort samtal: Maximum (0,15 - OTM-belopp/Underliggande marknadspris, 0,1) + Markpris för optionen Kort sagt: Maximum (Maximal (0,15 - OTM-belopp/Underliggande marknadspris, 0,1) + Markpris för optionen, underhållsmarginal) |

| Underhållsmarginal |

Underhållsmarginalen beräknas som mängden ETH som kommer att reserveras för att behålla en position. Långt samtal/lägg: Ingen Kort samtal: 0,075 + Markpris för optionen Kort sagt: Maximum (0,075, 0,075 * Markpris för optionen) + Markpris för optionen |

| Mark Pris |

Märkepriset för ett optionskontrakt är optionens nuvarande värde beräknat av riskhanteringssystemet Deribit. Vanligtvis är detta genomsnittet av det bästa köp- och säljpriset, men för riskhanteringsändamål finns prisbandbredd på plats. Deribit riskhantering sätter när som helst hårda gränser till den lägsta och högsta tillåtna underförstådda volatiliteten (IV). Exempel : Om inställningarna för hårda gränser var på 60 % minimum IV och 90 % maximal IV, kommer ett alternativ med ett mellanpris med IV högre än 90 % att prissättas till 90 % IV. Alla alternativ med ett mellanpris lägre än 60 % IV skulle prissättas till 60 % IV. Observera att 60 % och 90 % bara är exempel på procentsatser, och reala räntor varierar och bestäms av Deribits riskhantering. |

| Avgifter |

Kontrollera den här sidan för Deribit-avgifter. |

| Tillåten handelsbandbredd |

Maxpris (köporder) = Markpris + 0,04 ETH Minsta pris (säljorder) = Markpris - 0,04 ETH |

| Positionsgräns |

För närvarande finns inga positionsbegränsningar i kraft. Positionsgränser kan ändras. När som helst kan Deribit införa positionsbegränsningar. |

| Minsta beställningsstorlek |

1 optionsavtal |

| Blockhandel |

Minst 250 optionskontrakt |

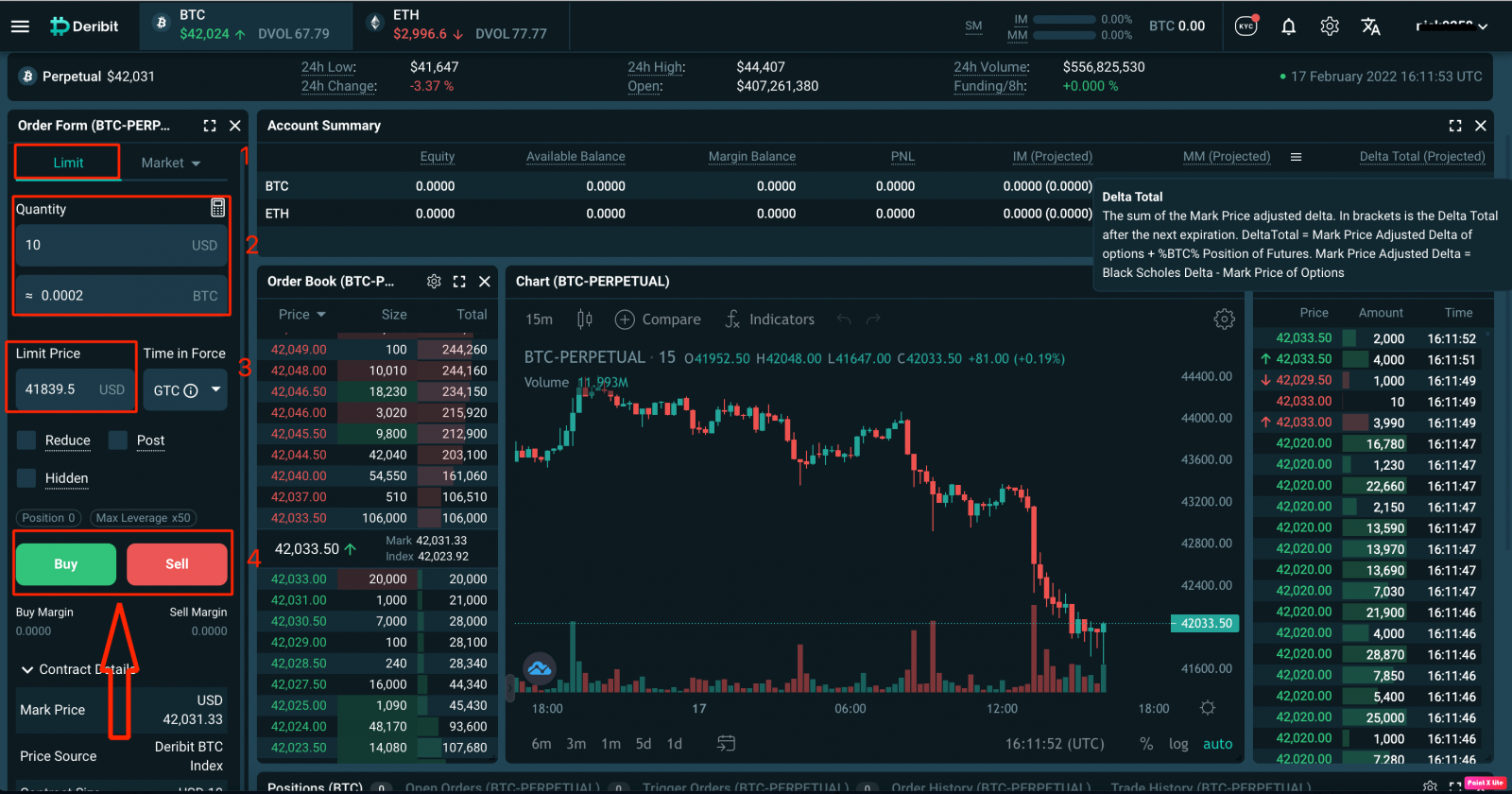

Beställningstyper

För närvarande accepteras endast marknaden och limitordrar av matchningsmotorn. Dessutom kan en beställning vara en "endast postbeställning". denna funktion är dock inte tillgänglig för avancerade ordertyper (förklaras nedan).En post-only order kommer alltid in i orderboken utan att omedelbart matchas. Om ordern skulle matchas skulle vår handelsmotor justera ordern så att den kommer in i orderboken till näst bästa möjliga pris.

Exempel:

Om en handlare lägger en köporder på 0,0050 BTC, men det finns ett erbjudande på 0,0045 BTC, kommer priset på ordern automatiskt att justeras till 0,0044 BTC, så att den kommer in i orderboken som en limitorder.

För optionshandel stöder plattformen ytterligare två avancerade ordertyper. Orderbokens priser är i BTC och optionerna är prissatta i BTC. Det är dock möjligt att skicka volatilitetsorder och order med konstant USD-värde.

Genom att fylla i beställningsformuläret för optioner kan handlaren välja att bestämma priset på tre sätt: i BTC, USD och implicit volatilitet.

När en order är prissatt i USD eller implicit volatilitet kommer Deribit-motorn kontinuerligt att uppdatera ordern för att hålla USD-värdet och den implicita volatiliteten vid det fasta värdet som anges i orderformuläret. IV och USD-ordrar uppdateras en gång per 6 sekunder.

USD-ordrar

Fasta USD-ordrar är användbara när en handlare har beslutat att han vill betala X dollar för ett visst alternativ. På grund av den ändrade växelkursen är detta värde inte konstant i BTC, dock fungerar orderboken endast med BTC. För att bibehålla det konstanta USD-värdet kommer ordern att kontinuerligt övervakas och redigeras av prissättningsmotorn.Deribitindexet används för att bestämma BTC-priset för optionen om det inte finns någon motsvarande framtid som löper ut samma datum. Om det finns en motsvarande framtid kommer framtidens markpris att användas. Det framtida markpriset begränsas dock av bandbredden, som jämförs med indexet - värdet som används för USD/IV-order kan inte skilja sig mer än 10% från indexet.

Volatilitetsorder

Volatilitetsorder är order, med förinställd konstant implicit volatilitet. Denna typ av order gör det möjligt att marknadstillverka optionsserier utan ytterligare market maker-applikationer.Automatisk säkring med terminer stöds ännu inte, men finns på färdplanen. Blacks optionsprissättningsmodell används för att fastställa priser. Observera att priserna uppdateras en gång per sekund. Fasta USD- och Volatilitetsorder ändras också av prissättningsmotorn max en gång i sekunden eftersom den följer Deribit-prisindex. Om det finns en motsvarande framtid kommer framtiden att användas som indata för beräkning av IV- och USD-order.

Historiskt volatilitetsdiagram

Ett diagram över den årliga 15-dagars historiska volatiliteten för Deribit BTC/ETH-indexet visas på plattformen.Volatiliteten beräknas genom att registrera indexvärdet en gång om dagen vid en bestämd tidpunkt. Den (annualiserade) BTC/ETH-volatiliteten beräknas sedan över en period av 15 dagar.

Felhandelsregler

På grund av olika anledningar kan det uppstå en situation när optioner handlas till priser som orsakas av en onormal oordnad marknad, med stor chans att en sida av handeln har gjorts ovilligt. I sådana fall kan Deribit justera priserna eller omvända affärer.Prisjusteringar eller återföring av optionsaffärer kommer endast att göras om det handlade priset på optionskontraktet var längre bort än 5 % från det teoretiska priset för det underliggande optionskontraktet (0,05BTC för BTC-optioner).

Exempel:

Om en option handlas till ett pris av 0,12 BTC, men dess teoretiska pris är 0,05BTC, kan handlaren begära en prisjustering till 0,10BTC.

Om en handlare inser att en affär har genomförts till ett pris som anses vara felprissatt, bör han skriva ett e-postmeddelande till börsen ([email protected]) och be om en prisjustering så snart som möjligt.

Det teoretiska priset för optionen är märkpriset, även om det är svårt för börsen att alltid ha märkpriset som exakt matchar det teoretiska priset. Därför, i händelse av oenighet om det teoretiska priset, kommer detta pris att fastställas genom samråd med primära marknadsgaranter på plattformen. Om det finns någon oenighet kommer Deribit att följa deras rekommendationer om vad som var det teoretiska värdet av optionen vid affären.

En begäran om prisjustering måste göras inom 2 timmar efter genomförd affär. Om motparten av någon anledning redan har gjort ett uttag av medel, och Deribit inte kan hämta tillräckligt med medel från motparten, kommer en prisjustering endast att göras för det belopp som kunde hämtas från motpartskontot. Försäkringskassan är inte avsedd och kommer inte att användas för att finansiera felaffärer.

Market Making skyldigheter

Matchningsmotorn och riskmotorn är byggd från grunden för att kunna absorbera ett stort antal order på mycket kort tid. Det är ett måste för alla seriösa optioners utbyte på grund av ett stort antal tillgångar. Plattformen kan hantera tusentals orderförfrågningar per sekund med ultralåg latens, via REST, WebSockets och FIX API.Observera att vi för närvarande inte kan acceptera några nya marknadsgaranter (andra än de som vi redan kommunicerar med och förbereder för att ansluta).

När det gäller reglerna för market maker som förklaras nedan, kan vem som helst som lägger offerter (bud och köp) på samma instrument eller någon handlare som har fler än 20 optionsorder i boken via automatiserad handel (via API) betraktas som en market maker och kan tvingas att följa reglerna nedan.

Market Makers skyldigheter:

1. Market maker (MM) är skyldig att visa kurser på marknaden 112 timmar per vecka. Det är inte tillåtet att citera 2-sidiga marknader utanför den tillåtna bandbredden som beskrivs nedan.2. Instrumenttäckning:

En marknadsgarant måste citera alla löptider och 90 % av alla optionskontrakt med delta mellan 0,1 och 0,9 i absoluta tal.

3. Max tillåten bud-ask-spread: Under normala förhållanden bör max tillåten bud-ask-spread vara högst 0,01, (alternativets delta) * 0,04.

Alternativets delta = BS-delta beräknat av Deribit - Markeringspris som beräknat av Deribit

Som ett exempel bör månatliga ATM-samtal inte noteras bredare än 0,02, delta 1,0 put ska inte noteras bredare än 0,04, etc. Undantag

:

- Maximal spread för långfristiga optioner, som löper ut om 6+ månader, eller för optioner för vilka det inte finns någon respektive framtid med en likvid marknad på Deribit-plattformen, kan vara 1,5 gånger standardspreaden.

- Maximal spread för nyintroducerade serier med ett utgångsdatum på 1+ månad kan vara 1,5 gånger standard max spread för perioden på 5 dagar efter införandet av det nya utgångsdatumet.

- Maximal spread för nyintroducerade serier med ett utgångsdatum på mindre än 1 månad kan vara 1,5 gånger standard max spread för perioden 1 dag efter införandet av det nya utgångsdatumet.

- På en snabbrörlig marknad kan den maximalt tillåtna spridningen vara dubbelt så stor som den erforderliga spridningen som för normala förhållanden.

5. Snabbrörlig marknad: 10 % rörelse under de senaste 2 timmarna.

6. Ingen diming: En part som får extra kapacitet att citera (med fler än 20 öppna beställningar) får inte konsekvent ändra sina beställningar som reaktion på ändringar i andra deltagares beställningar för att förbättra dem med ett litet belopp, i motsats till att ändra beställningar utifrån sin egen marknadssyn.