Как войти и начать торговать криптовалютой на Deribit

Как войти в Deribit

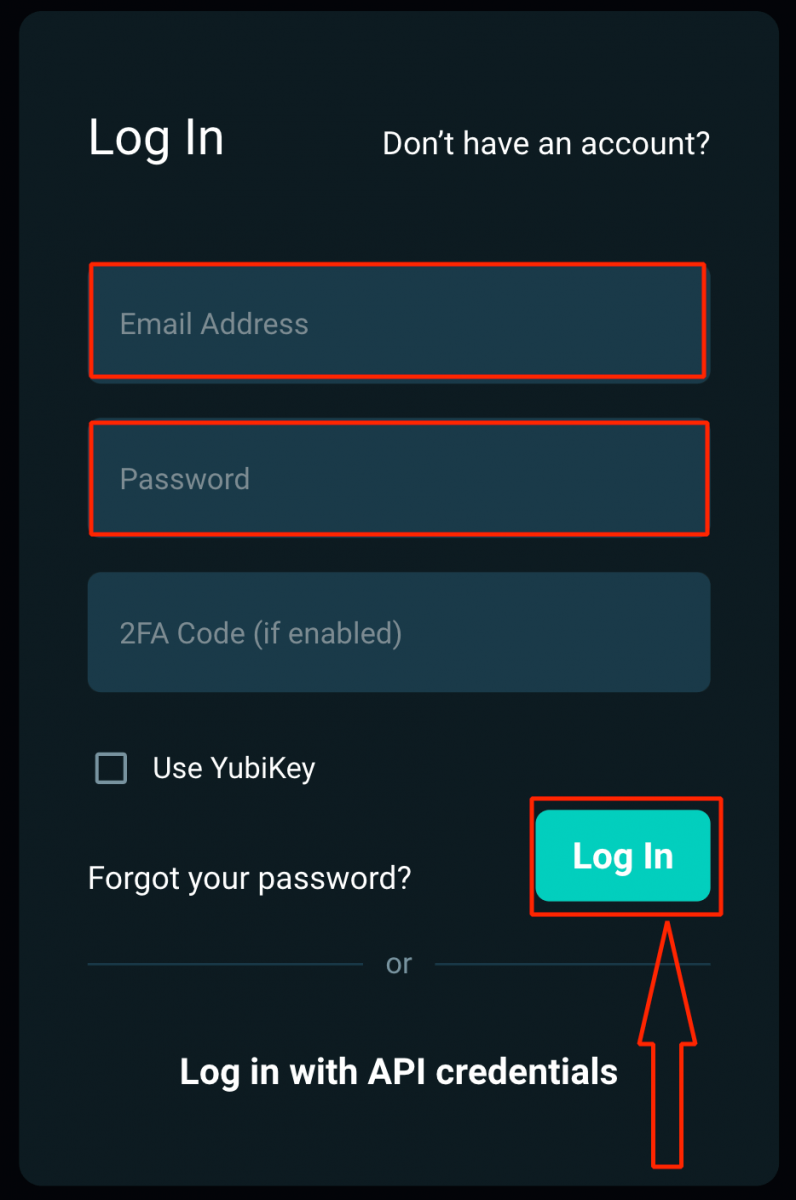

Как войти в аккаунт Deribit【ПК】

- Зайдите на сайт Дерибит .

- Введите свой «Адрес электронной почты» и «Пароль».

- Нажмите на кнопку «Войти».

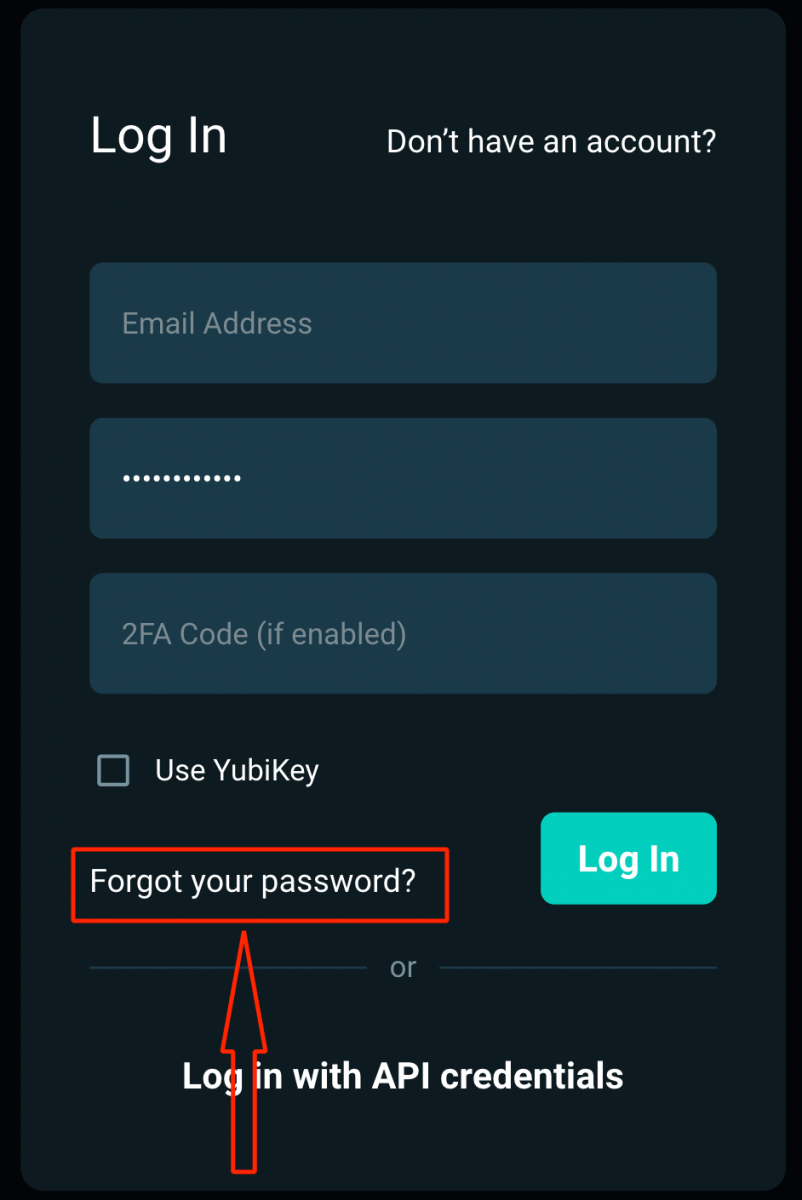

- Если вы забыли пароль, нажмите «Забыли пароль?».

На странице входа введите свой [Адрес электронной почты] и пароль, указанные при регистрации. Нажмите кнопку «Войти».

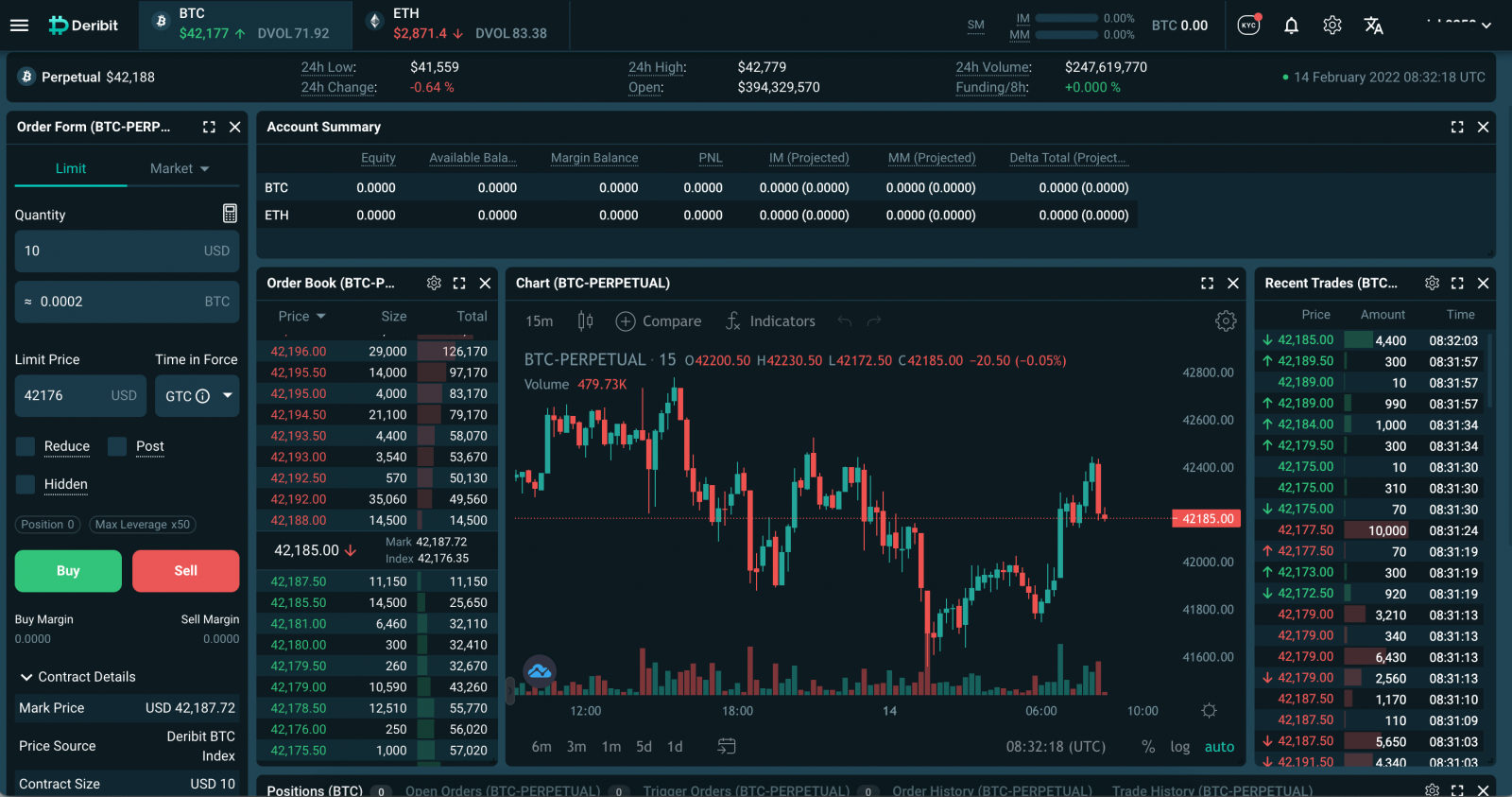

Теперь вы можете успешно использовать свой счет Deribit для торговли.

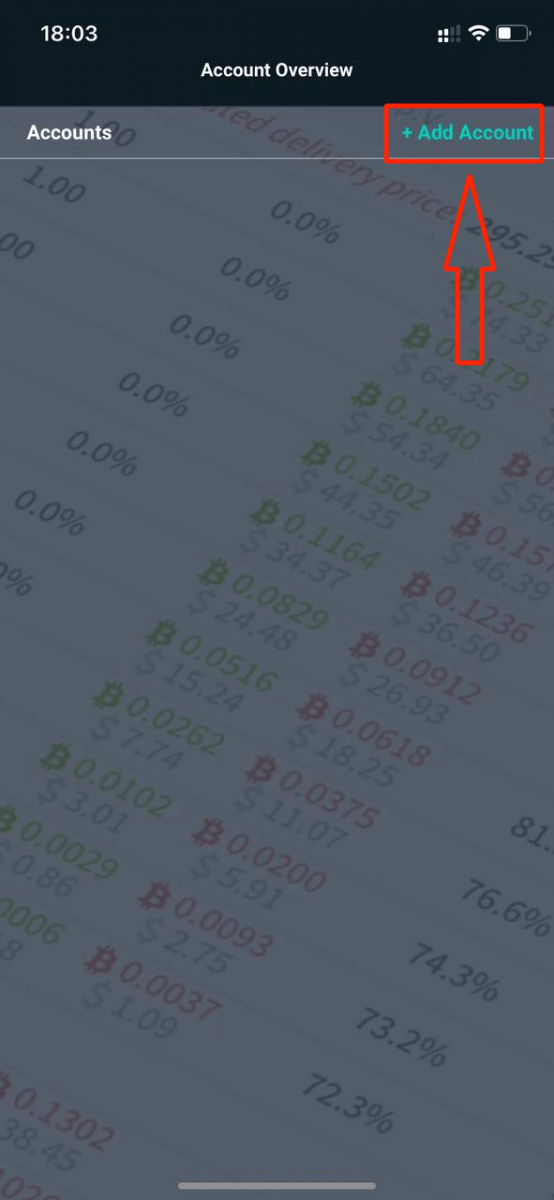

Как войти в учетную запись Deribit【APP】

Откройте загруженное приложение Deribit, нажмите «Добавить учетную запись» в правом верхнем углу, чтобы открыть страницу входа.

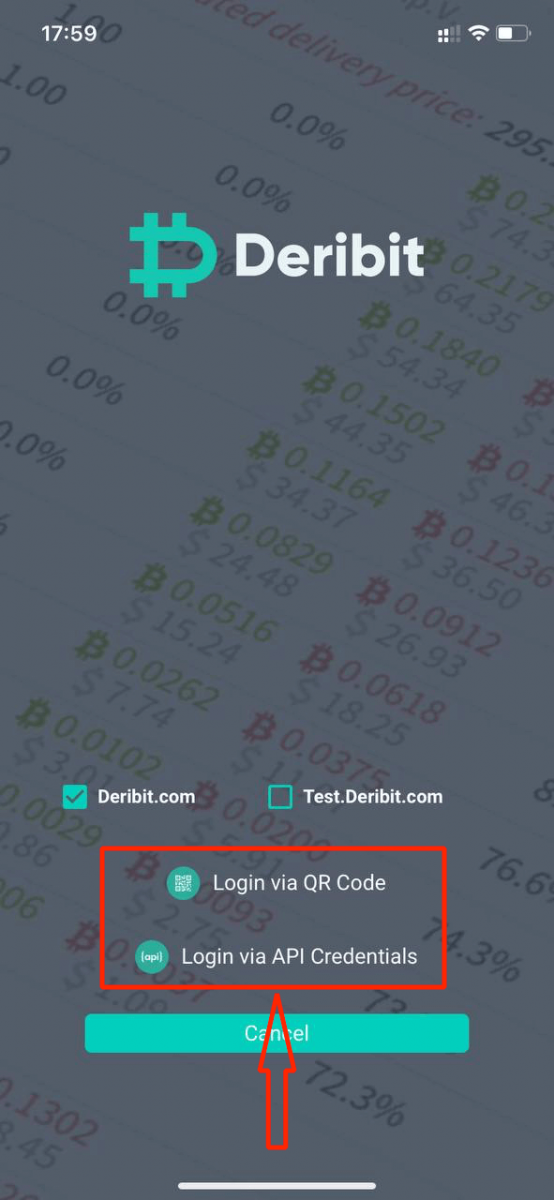

На странице входа вы можете войти с помощью «QR-кода» или «Учетных данных API».

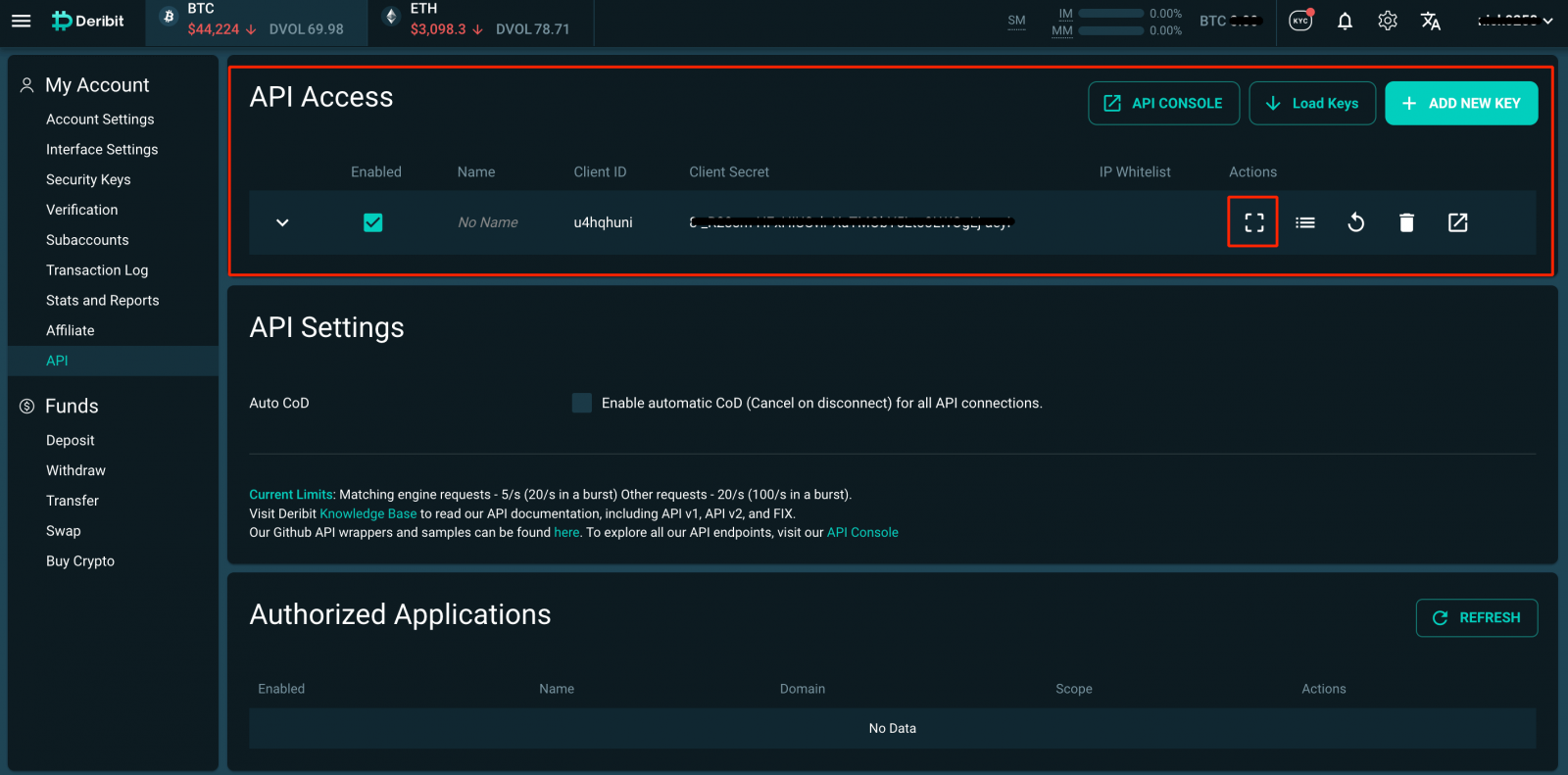

Войти через «QR-код»: Перейдите в «Учетная запись» — «API». Установите флажок, чтобы включить API, и отсканируйте QR-код.

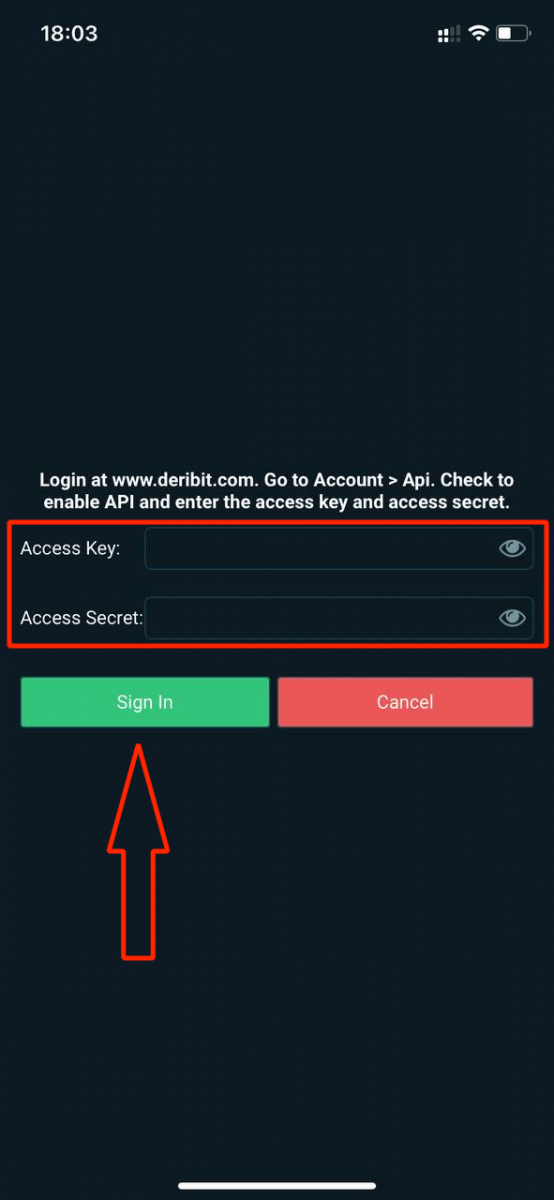

Войдите через «Учетные данные API»: перейдите в «Учетная запись» — «Api». Установите флажок, чтобы включить API, и введите ключ доступа и секрет доступа.

Теперь вы можете успешно использовать свой счет Deribit для торговли

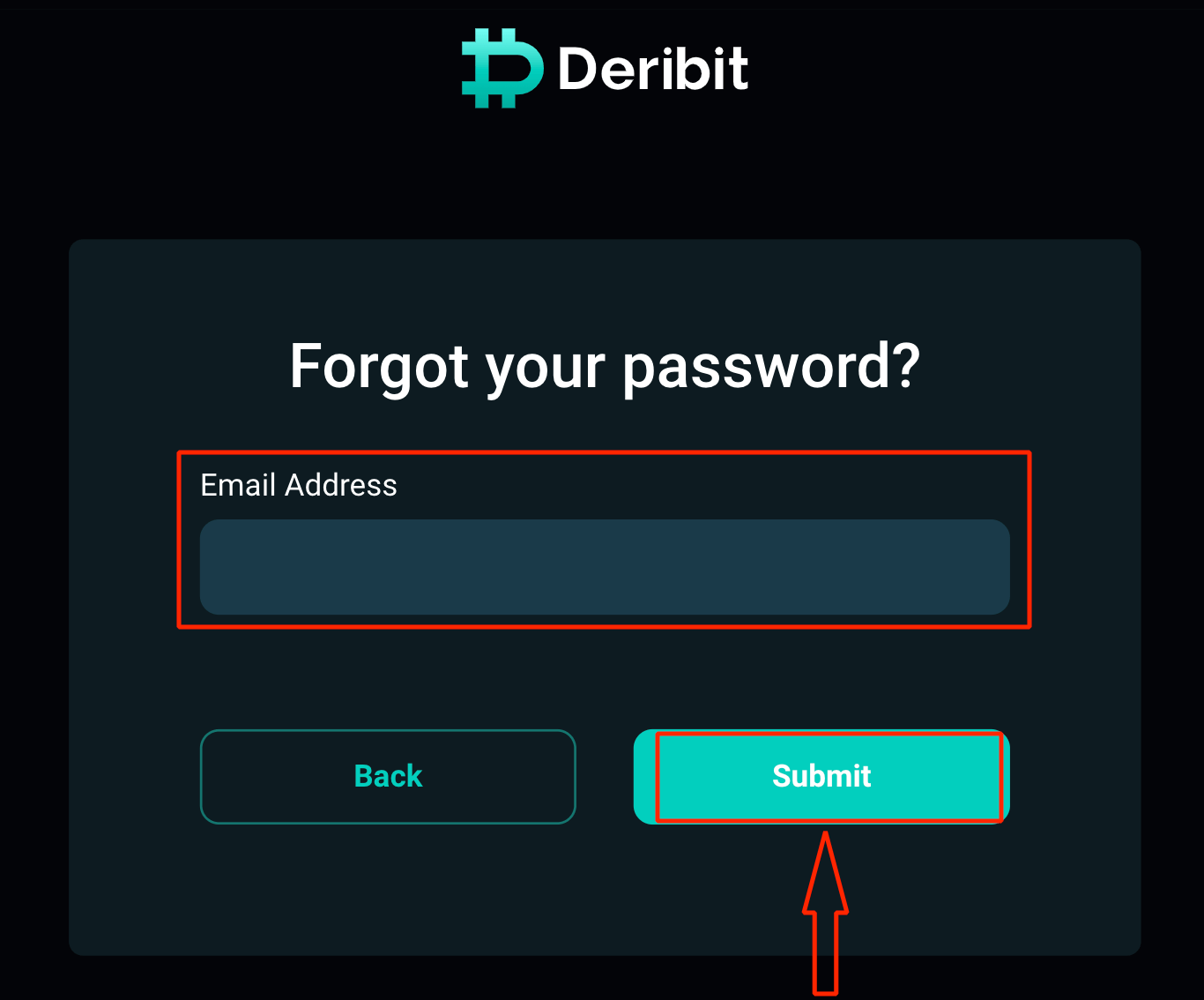

Забыли пароль Deribit

Не беспокойтесь, если вы не можете войти на платформу, возможно, вы просто вводите неправильный пароль. Можно придумать новый.

Для этого нажмите на кнопку «Забыли пароль?».

В новом окне введите E-mail, который вы использовали при регистрации, и нажмите кнопку «Отправить».

Вы получите электронное письмо со ссылкой для немедленной смены пароля.

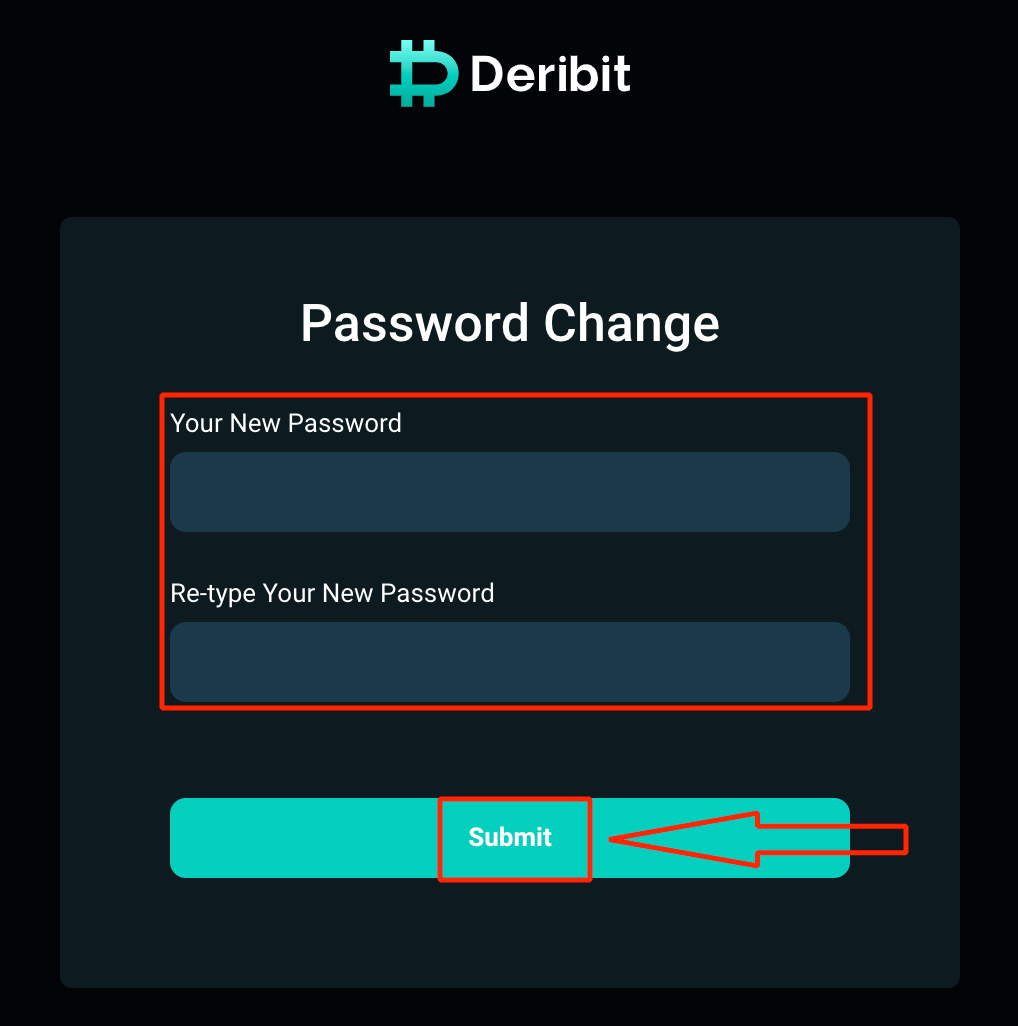

Самое сложное позади, обещаем! Теперь просто зайдите в свой почтовый ящик, откройте письмо и нажмите ссылку, указанную в этом письме, чтобы ввести пароль для восстановления.

Ссылка из письма приведет вас в специальный раздел на сайте Deribit. Введите здесь новый пароль и нажмите кнопку «Отправить».

Вот и все! Теперь вы можете войти на платформу Deribit, используя свое имя пользователя и новый пароль.

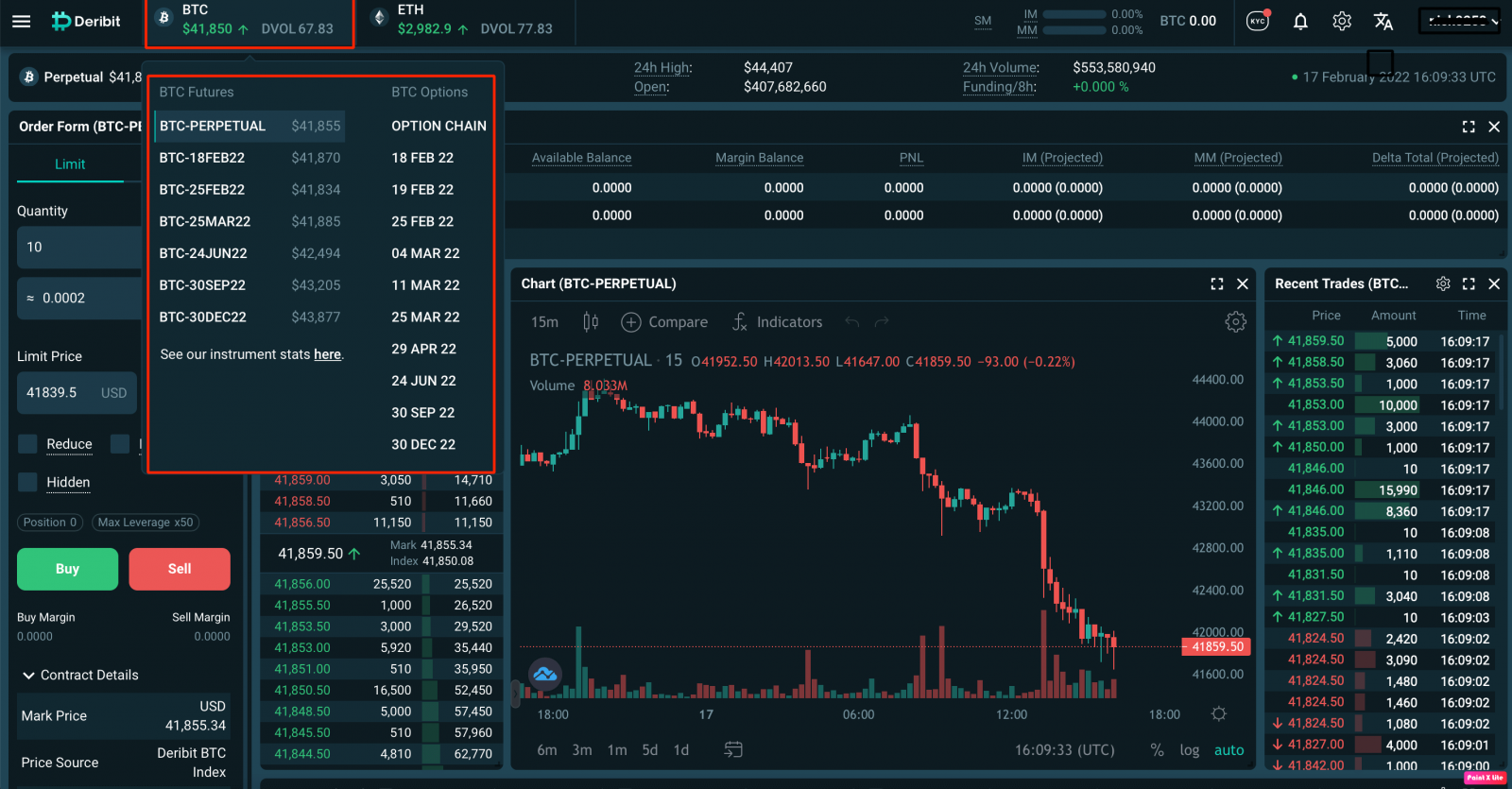

Как торговать криптовалютой на Deribit

Фьючерсы

Биткойн-фьючерсы на Deribit рассчитываются наличными, а не физической доставкой BTC. Это означает, что при расчете покупатель фьючерсов на BTC не будет покупать реальные BTC, а продавец не будет продавать BTC. При расчете по контракту будет происходить только перенос убытков/прибылей на основе цены экспирации (рассчитанной как среднее значение индекса цен BTC за последние 30 минут).

Спецификации контракта BTC

| Базовый актив/тикер | Deribit Индекс BTC |

| Договор | 1 доллар США за индексный пункт, размер контракта 10 долларов США. |

| Торговые часы | 24/7 |

| Минимальный размер тика | 0,50 долларов США |

| Поселок | Расчеты происходят каждый день в 8:00 UTC. Реализованная и нереализованная прибыль за сессию (прибыль, полученная между расчетами) всегда добавляется к капиталу в режиме реального времени. Однако они доступны для вывода только после ежедневного расчета. При расчете сессионные прибыли/убытки будут зачислены на денежный баланс BTC. |

| Срок годности | Истечение всегда происходит в 08:00 UTC, в последнюю пятницу месяца. |

| Размер контракта | 10 долларов США |

| Отметить цену | Цена маркировки — это цена, по которой фьючерсный контракт будет оцениваться в течение торговых часов. Это может (временно) отличаться от фактической рыночной цены фьючерса, чтобы защитить участников рынка от манипулятивной торговли. Цена маркировки = цена индекса + 30-секундная EMA (рыночная цена фьючерса - цена индекса). Рыночной ценой является последняя торгуемая цена фьючерса, если она находится между текущим лучшим предложением и лучшим предложением. В противном случае, если цена последней сделки ниже наилучшего предложения, лучшим предложением будет рыночная цена. Если цена последней сделки выше, чем лучшая цена предложения, лучшей ценой предложения будет рыночная цена. |

| Доставка/Срок действия | Пятница, 08:00 UTC. |

| Цена доставки | Средневзвешенное по времени значение индекса Deribit BTC, измеренное между 07:30 и 08:00 UTC. |

| способ доставки | Наличный расчет в BTC. |

| Сборы | Проверьте эту страницу, чтобы узнать о комиссиях Deribit . |

| Ограничение позиции | Максимально допустимая позиция составляет 1 000 000 контрактов (10 000 000 долларов США). Пользователи маржи портфеля исключены из этого ограничения и могут создавать более крупные позиции. По запросу лимит позиций может быть увеличен на основе оценки аккаунта. |

| Начальная маржа | Начальная маржа начинается с 1,0% (торговля с кредитным плечом 100x) и линейно увеличивается на 0,5% за каждые 100 BTC увеличения размера позиции. Начальная маржа = 1% + (Размер позиции в BTC) * 0,005% |

| Поддерживающая маржа | Поддерживающая маржа начинается с 0,525% и линейно увеличивается на 0,5% за каждые 100 BTC увеличения размера позиции. Когда баланс маржи на счете ниже поддерживающей маржи, позиции на счете будут постепенно уменьшаться, чтобы поддерживающая маржа оставалась ниже баланса на счете. Требования поддерживающей маржи могут быть изменены без предварительного уведомления, если этого требуют рыночные обстоятельства. Поддерживающая маржа = 0,525% + (Размер позиции в BTC) * 0,005% |

| Блокировать торговлю | Минимум 200 000 долларов США |

Спецификации контракта ETH

| Базовый актив/тикер | Индекс Deribit ETH |

| Договор | 1 доллар США за индексный пункт, при размере контракта 1 доллар США |

| Торговые часы | 24/7 |

| Минимальный размер тика | 0,05 доллара США |

| Поселок | Расчеты происходят каждый день в 8:00 UTC. Реализованная и нереализованная прибыль за сессию (прибыль, полученная между расчетами) всегда добавляется к балансу в режиме реального времени, однако они доступны для снятия только после ежедневного расчета. При расчете сессионные прибыли/убытки будут зачислены на денежный баланс ETH. |

| Срок годности | Истечение всегда происходит в 08:00 UTC, в последнюю пятницу месяца. |

| Размер контракта | 1 доллар США |

| Начальная маржа | Начальная маржа начинается с 2,0% (50-кратная торговля с кредитным плечом) и линейно увеличивается на 1,0% при увеличении размера позиции на 5000 ETH. Начальная маржа = 2% + (размер позиции в ETH) * 0,0002% |

| Поддерживающая маржа | Поддерживающая маржа начинается с 1,0% и линейно увеличивается на 1,0% за каждые 5000 ETH увеличения размера позиции. |

| Отметить цену | Цена маркировки — это цена, по которой фьючерсный контракт будет оцениваться в течение торговых часов. Это может (временно) отличаться от фактической рыночной цены фьючерса, чтобы защитить участников рынка от манипулятивной торговли. Цена Марка = Цена индекса + 30-секундная EMA от (Рыночная цена фьючерса - Цена индекса) Рыночной ценой является последняя торгуемая цена фьючерса, если она находится между текущим лучшим предложением и лучшим предложением. В противном случае, если цена последней сделки ниже наилучшего предложения, лучшим предложением будет рыночная цена. Если цена последней сделки выше, чем лучшая цена предложения, лучшей ценой предложения будет рыночная цена. |

| Доставка/Срок действия | Пятница, 08:00 UTC. |

| Цена доставки | Средневзвешенное по времени значение индекса Deribit ETH, измеренное между 07:30 и 08:00 UTC. |

| способ доставки | Наличный расчет в ETH. |

| Сборы | Проверьте эту страницу, чтобы узнать о комиссиях Deribit . |

| Ограничение позиции | Максимально допустимая позиция составляет 5 000 000 контрактов (5 000 000 долларов США). Пользователи маржи портфеля исключены из этого ограничения и могут создавать более крупные позиции. По запросу лимит позиций может быть увеличен на основе оценки аккаунта. |

| Блокировать торговлю | Минимум 100 000 долларов США |

Примеры начальной маржи:

| Размер позиции BTC | Поддерживающая маржа | Маржа в BTC |

| 0 | 1% + 0 = 1% | 0 |

| 25 | 1% + 25/100 * 0,5% = 1,125% | 0,28125 |

| 350 | 1% + 350/100 * 0,5% = 2,75% | 9,625 |

Примеры поддерживающей маржи:

| Размер позиции BTC | Поддерживающая маржа | Маржа в BTC |

| 0 | 0,525% | 0 |

| 25 | 0,525% + 25 * 0,005% = 0,65% | 0,1625 |

| 350 | 0,525% + 350 * 0,005% = 2,275% | 7,9625 |

Пример:

Чтобы лучше понять, как фьючерсные контракты работают на Deribit, ниже приведен пример:

Трейдер покупает 100 фьючерсных контрактов (размер одного фьючерсного контракта составляет 10 долларов США) по 10 000 долларов США за BTC. Трейдер теперь в длинной позиции (покупает) BTC на 1000 долларов США по цене 10 000 долларов США (100 контрактов x 10 долларов США = 1000 долларов США).

- Предположим, что трейдер хочет закрыть эту позицию и продать эти контракты по цене 12 000 долларов США. В этом сценарии трейдер согласился купить биткойны на 1000 долларов США по цене 10 000 долларов США, а затем продал BTC на сумму 1000 долларов США по цене 12 000 долларов США за BTC.

- Прибыль трейдеров составляет 1 000/10 000 – 1 000/12 000 = 0,01666 BTC или 200 долларов США, при цене BTC в 12 000 долларов США.

- Если бы оба ордера были ордерами тейкера, общая комиссия, уплаченная в этом раунде, составила бы 2 * 0,075% от 1000 долларов США = 1,5 доллара США (дебетуется в BTC, поэтому 0,75/10 000 BTC + 0,75/12 000 BTC = 0,000075 + 0,0000625 = 0,0001375 BTC)

- Маржа, необходимая для покупки контрактов BTC на сумму 1000 долларов США, составляет 10 долларов США (1% от 1000 долларов США) и, таким образом, равна 10/10 000 BTC = 0,001 BTC. Маржинальные требования увеличиваются в процентах от позиции со скоростью 0,5% за 100 BTC.

Цена маркировки

При расчете нереализованной прибыли и убытков по фьючерсным контрактам не всегда используется цена последней сделки фьючерса.

Чтобы рассчитать цену маркировки, во-первых, мы должны рассчитать 30-секундное EMA (экспоненциальное скользящее среднее) разницы между ценой последней сделки (или лучшей ценой покупки/продажи, когда цена последней сделки выходит за пределы текущего лучшего спреда покупки/продажи). и Индекс Дерибита.

- Маркировочная цена рассчитывается как:

- Кроме того, существует предел того, насколько быстро может измениться спред между индексом Deribit BTC и будущей ценой последней сделки:

Торговый диапазон ограничен пропускной способностью 3% вокруг 2-минутной EMA цены маркировки и разницы цен индекса (+/-1,5%).

Полоса пропускания цены маркировки отображается в форме фьючерсного ордера, показывая текущую минимальную и максимальную допустимую торговую цену (над полем цены).

Цена маркировки никогда не может отличаться более чем на определенный процент от индекса Deribit. По умолчанию процент, на который разрешено торговать ценой маркировки вне индекса, составляет 10% для BTC и 10,5% для ETH. Если рынок требует торговли с более высокой скидкой или премией (например, в периоды волатильности или периоды постоянно растущего контанго или бэквордации), пропускная способность может быть увеличена.

Разрешенная торговая пропускная способность

Торговый диапазон ограничен двумя параметрами:

индекс Deribit + 1-минутная EMA (справедливая цена - индекс) +/- 1,5% и фиксированная пропускная способность вокруг индекса Deribit +/- 10,0%.

Если этого требуют рыночные обстоятельства, параметры пропускной способности могут быть скорректированы по собственному усмотрению Deribit.

Лимитные ордера за пределами пропускной способности будут скорректированы по максимально возможной цене покупки или минимально возможной цене продажи. Рыночные ордера будут скорректированы для лимитных ордеров с минимальной или максимальной ценой, разрешенной на данный момент.

Вечный

Deribit Perpetual — производный продукт, похожий на фьючерс, но без срока годности. В бессрочном контракте предусмотрены платежи по финансированию. Эти платежи были введены для того, чтобы цена бессрочного контракта была как можно ближе к базовой цене криптовалюты — индексу Deribit BTC. Если бессрочный контракт торгуется по более высокой цене, чем индекс, трейдеры, у которых есть длинные позиции, должны производить финансовые платежи трейдерам, у которых короткие позиции. Это сделает продукт менее привлекательным для держателей длинных позиций и более привлекательным для держателей коротких позиций. Впоследствии это приведет к тому, что бессрочная цена будет торговаться в соответствии с ценой индекса. Если бессрочные торги торгуются по цене ниже индекса, держателям коротких позиций придется платить держателям длинных позиций.

Бессрочный контракт Deribit характеризуется непрерывным измерением разницы между марочной ценой контракта и индексом Deribit BTC. Процентная разница между этими двумя ценовыми уровнями является основой для 8-часовой ставки финансирования , которая применяется ко всем непогашенным бессрочным контрактам.

Финансовые платежи рассчитываются каждую миллисекунду. Финансовые платежи будут добавлены или вычтены из реализованного счета PNL, который также является частью доступного торгового баланса. При ежедневном расчете реализованный PNL будет перемещен на денежный баланс или с него, с которого можно будет производить снятие средств.

Общая сумма выплаченных средств будет отображаться в истории транзакций в столбце «Финансирование». В этом столбце показана сумма финансирования, применяемая ко всей чистой позиции трейдера в период между соответствующей сделкой и сделкой до нее. Иными словами: трейдер может видеть, сколько средств было выплачено или получено по позиции между изменениями позиции.

Спецификации контракта BTC

| Базовый актив/тикер | Deribit Индекс BTC |

| Договор | 1 доллар США за индексный пункт, размер контракта 10 долларов США. |

| Торговые часы | 24/7 |

| Минимальный размер тика | 0,50 долларов США |

| Поселок | Расчеты происходят каждый день в 8:00 UTC. Реализованная и нереализованная прибыль за сессию (прибыль, полученная между расчетами) всегда добавляется к капиталу в режиме реального времени. Однако они доступны для вывода только после ежедневного расчета. При расчете сессионные прибыли/убытки будут зачислены на денежный баланс BTC. |

| Размер контракта | 10 долларов США |

| Начальная маржа | Начальная маржа начинается с 1,0% (торговля с кредитным плечом 100x) и линейно увеличивается на 0,5% за каждые 100 BTC увеличения размера позиции. Начальная маржа = 1% + (Размер позиции в BTC) * 0,005% |

| Поддерживающая маржа | Поддерживающая маржа начинается с 0,525% и линейно увеличивается на 0,5% за каждые 100 BTC увеличения размера позиции. Когда баланс маржи на счете ниже поддерживающей маржи, позиции на счете будут постепенно уменьшаться, чтобы поддерживающая маржа оставалась ниже баланса на счете. Требования поддерживающей маржи могут быть изменены без предварительного уведомления, если этого требуют рыночные обстоятельства. Поддерживающая маржа = 0,525% + (размер позиции в BTC) * 0,005% |

| Отметить цену | Маркировочная цена — это цена, по которой бессрочный контракт будет оцениваться в течение торговых часов. Это может (временно) отличаться от фактической бессрочной рыночной цены, чтобы защитить участников рынка от манипулятивной торговли. Цена маркировки = цена индекса + 30-секундное EMA от (бессрочная рыночная цена - цена индекса) , где рыночная цена – это последняя торгуемая цена фьючерса, если она находится между текущим лучшим спросом и предложением. В противном случае рыночная цена будет лучшей ставкой. Если цена последней сделки ниже наилучшего предложения или рыночная цена будет наилучшей ценой предложения, если цена последней сделки выше наилучшего предложения. |

| Доставка/Срок действия | Нет доставки / истечения срока действия |

| Сборы | Проверьте эту страницу, чтобы узнать о комиссиях Deribit . |

| Ограничение позиции | Максимально допустимая позиция составляет 1 000 000 контрактов (10 000 000 долларов США). Пользователи маржи портфеля исключены из этого ограничения и могут создавать более крупные позиции. По запросу лимит позиций может быть увеличен на основе оценки аккаунта. |

Спецификации контракта ETH

| Базовый актив/тикер | Индекс Deribit ETH |

| Договор | 1 доллар США за индексный пункт, при размере контракта 1 доллар США |

| Торговые часы | 24/7 |

| Минимальный размер тика | 0,05 доллара США |

| Поселок | Расчеты происходят каждый день в 8:00 UTC. Реализованная и нереализованная прибыль за сессию (прибыль, полученная между расчетами) всегда добавляется к балансу в режиме реального времени, однако они доступны для снятия только после ежедневного расчета. При расчете сессионные прибыли/убытки будут зачислены на денежный баланс ETH. |

| Размер контракта | 1 доллар США |

| Начальная маржа | Начальная маржа начинается с 2,0% (50-кратная торговля с кредитным плечом) и линейно увеличивается на 1% при увеличении размера позиции на 5000 ETH. Начальная маржа = 2% + (размер позиции в ETH) * 0,0002% |

| Поддерживающая маржа | Поддерживающая маржа начинается с 1% и линейно увеличивается на 1% за каждые 5000 ETH увеличения размера позиции. |

| Отметить цену | Маркировочная цена — это цена, по которой бессрочный контракт будет оцениваться в течение торговых часов. Это может (временно) отличаться от фактической бессрочной рыночной цены, чтобы защитить участников рынка от манипулятивной торговли. Цена маркировки = цена индекса + 30-секундная EMA от (бессрочная справедливая цена - цена индекса) Бессрочная справедливая цена представляет собой среднее значение цены покупки и продажи для ордера размером 1 ETH. |

| Доставка/Срок действия | Нет доставки / истечения срока действия |

| Сборы | Проверьте эту страницу, чтобы узнать о комиссиях Deribit . |

| Ограничение позиции | Максимально допустимая позиция составляет 10 000 000 контрактов (10 000 000 долларов США). Пользователи маржи портфеля исключены из этого ограничения и могут создавать более крупные позиции. По запросу лимит позиций может быть увеличен на основе оценки аккаунта. |

Примеры начальной маржи:

| Размер позиции BTC | Поддерживающая маржа | Маржа в BTC |

| 0 | 1% + 0 = 1% | 0 |

| 25 | 1% + 25/100 * 0,5% = 1,125% | 0,28125 |

| 350 | 1% + 350/100 * 0,5% = 2,75% | 9,625 |

Примеры поддерживающей маржи:

| Размер позиции BTC | Поддерживающая маржа | Маржа в BTC |

| 0 | 0,525% | 0 |

| 25 | 0,525% + 25 * 0,005% = 0,65% | 0,1625 |

| 350 | 0,525% + 350 * 0,005% = 2,275% | 7,9625 |

Ставка финансирования

Когда ставка финансирования положительна, держатели длинных позиций выплачивают финансирование держателям коротких позиций; когда ставка финансирования отрицательна, держатели коротких позиций выплачивают финансирование держателям длинных позиций. Ставка финансирования выражается в виде 8-часовой процентной ставки и рассчитывается в любой момент времени следующим образом:

Ставка

премии Ставка премии = ((Цена маркировки - Индекс Deribit) / Индекс Deribit) * 100%

Ставка финансирования

Последовательно, ставка финансирования получается из премиальной ставки путем применения демпфера.

- Если ставка премии находится в диапазоне от -0,05% до 0,05%, фактическая ставка финансирования будет снижена до 0,00%.

- Если ставка премии ниже -0,05%, то фактическая ставка финансирования будет равна ставке премии + 0,05%.

- Если ставка премии выше 0,05%, то фактической ставкой финансирования будет ставка премии - 0,05%.

- Кроме того, ставка финансирования ограничена значением -/+0,5%, выраженным в виде 8-часовой процентной ставки.

Ставка финансирования = Максимум (0,05%, премиальная ставка) + Минимум (-0,05%, премиальная ставка)

Доля

времени Доля времени = Ставка финансирования Период времени / 8 часов

Фактический платеж финансирования рассчитывается путем умножения ставки финансирования на размер позиции и доля времени.

Финансовый платеж = Ставка финансирования * Размер позиции * Доля времени

| Пример 1 | Если цена маркировки составляет 10 010 долларов США, а индекс Deribit составляет 10 000 долларов США, ставка финансирования и ставка премии рассчитываются следующим образом: Ставка премии = ((10 010 - 10 000) / 10 000) * 100% = 0,10% Ставка финансирования = Максимальная (0,05%, 0,10%) + Минимум (-0,05%, 0,10%) = 0,10% - 0,05% = 0,05% Предположим, что трейдер имеет длинную позицию на 10 000 долларов США (1 BTC) на 1 минуту, и в течение этой марочная цена остается на уровне 10 010 долларов США, а индекс Deribit остается на уровне 10 000 долларов США, в этом случае расчет финансирования для этого периода будет следующим: 8 часов = 480 минут: Ставка финансирования = 1/480 * 0,05% = 0,0001041667% Оплата финансирования = 0,0001041667% * 1 BTC = 0,000001041667 BTC Держатели коротких позиций получают эту сумму, а держатели длинных позиций платят ее. |

| Пример 2 | Если трейдер решил удерживать позицию из предыдущего примера в течение 8 часов, а цена маркировки и индекс Deribit оставались на уровне 10 010 долларов США и 10 000 долларов США в течение всего периода, то ставка финансирования составила бы 0,05%. Плата за финансирование будет выплачиваться лонгами и получаться шортами. За 8 часов это было бы 0,0005 BTC (или 5,00 долларов США). |

| Пример 3 | Если цена маркировки составляет 10 010 долларов США за 1 минуту, а затем меняется на 9 990 долларов США через минуту после этого, однако индекс остается на уровне 10 000 долларов США, то чистое финансирование за эти 2 минуты для длинной позиции в 1 BTC составляет ровно 0 BTC. После первой минуты трейдер заплатит 1/480 * 0,05% = 0,0001041667% * 1 BTC = 0,000001041667 BTC, однако через минуту трейдер получит точно такую же сумму. |

| Пример 4 | Маркировочная цена составляет 10 002 доллара США, а индекс остается на уровне 10 000 долларов США. В этом случае финансирование в режиме реального времени равно нулю (0,00%), поскольку цена маркировки находится в пределах диапазона 0,05% от цены индекса (в пределах 9 990 долларов США и 10 010 долларов США). Это можно проверить, используя формулы ставки премии и ставки финансирования: Ставка премии = ((10 002 - 10 000) / 10 000) * 100% = 0,02% Ставка финансирования = Максимальная (0,05%, ставка премии) + Минимум (-0,05%, Премиальная ставка) = 0,05% - 0,05% = 0,00% |

На самом деле спред индекса Deribit BTC и цена маркировки постоянно меняются, и все изменения учитываются. Таким образом, приведенные выше примеры являются крайним упрощением реальных вычислений. Выплаченное или полученное финансирование постоянно добавляется к реализованному PNL и перемещается на баланс денежных средств или из него при ежедневном расчете в 08:00 UTC.

Комиссия за финансирование

Deribit не взимает комиссию за финансирование. Все платежи по финансированию передаются между держателями бессрочных контрактов. Это делает финансирование игрой с нулевой суммой, где длинные позиции получают все финансирование от коротких позиций, а короткие позиции получают все финансирование от длинных позиций.

Отметить цену

Важно понимать, как рассчитывается цена маркировки. Начнем с определения «Справедливой цены». Справедливая цена рассчитывается как среднее между справедливым спросом и спросом.

Ставка справедливого воздействия — это средняя цена рыночного ордера на продажу в 1 BTC или лучшая цена предложения — 0,1%, в зависимости от того, какое значение больше.

Fair Impact Ask — это средняя цена рыночного ордера на покупку 1 BTC или лучшая цена предложения + 0,1%, в зависимости от того, что имеет меньшее значение.

- Справедливая цена = (Справедливая ставка + Справедливая цена) / 2

Цена маркировки рассчитывается с использованием как индекса Deribit, так и справедливой цены путем добавления к индексу Deribit 30-секундной экспоненциальной скользящей средней (EMA) справедливой цены — индекса Deribit.

- Цена маркировки = индекс Deribit + 30-секундная EMA (справедливая цена - индекс Deribit)

Кроме того, цена маркировки жестко ограничена индексом Deribit +/- 0,5%, поэтому ни при каких обстоятельствах цена маркировки будущего не может отклоняться более чем на 0,5% от индекса Deribit.

Торговля за пределами этой пропускной способности по-прежнему разрешена.

30-секундная EMA пересчитывается каждую секунду, поэтому всего существует 30 периодов времени, в которых измерение последней секунды имеет вес 2 / (30 + 1) = 0,0645 или (6,45%).

Допустимая торговая пропускная способность

Два параметра ограничивают торговый диапазон:

бессрочные сделки ограничены индексом Deribit + 1-минутная EMA (справедливая цена - индекс) +/- 1,5%, а фиксированная пропускная способность индекса Deribit составляет +/- 7,5%.

Если этого требуют рыночные обстоятельства, параметры пропускной способности могут быть скорректированы по собственному усмотрению Deribit.

Опции

Deribit предлагает варианты оплаты наличными в европейском стиле

Опционы в европейском стиле исполняются только по истечении срока и не могут быть исполнены раньше. На Deribit это произойдет автоматически.Расчет наличными означает, что по истечении срока действия опциона продавец выплачивает любую прибыль, причитающуюся держателю, а не передает какие-либо активы.

Опционы оцениваются в BTC или ETH. Однако актуальную цену также можно увидеть в долларах США. Цена в долларах США определяется с использованием последних фьючерсных цен. Кроме того, на платформе также отображается подразумеваемая волатильность цены опциона.

Опцион колл — это право купить 1 BTC по определенной цене (цена исполнения), а опцион пут — право продать 1 BTC по определенной цене (цена исполнения).

| Пример 1 |

Трейдер покупает опцион колл со страйком 10 000 долларов США за 0,05 BTC. Теперь он имеет право купить 1 BTC за 10 000 долларов США. По истечении срока индекс BTC составляет 12 500 долларов США, а цена доставки составляет 12 500 долларов США. В этом случае опцион рассчитывается по цене 2500 долларов США за 1 BTC. По истечении срока на счет трейдера зачисляется 0,2 BTC (2 500/12 500), а со счета продавца списывается 0,2 BTC. Начальная цена покупки составляла 0,05 BTC; следовательно, прибыль трейдера составляет 0,15 BTC. Любой колл-опцион с ценой исполнения (страйк) выше 12 500 долларов США истечет бесполезно. Исполнение опционов в деньгах происходит автоматически по истечении срока действия. Трейдер не может исполнить опцион сам или реализовать его до истечения срока действия. |

| Пример 2 |

Трейдер покупает опцион пут с ценой исполнения 10 000 долларов США за 0,05 BTC. Теперь он имеет право продать 1 BTC за 10 000 долларов США. По истечении срока стоимость доставки составляет 5000 долларов США. Этот опцион рассчитан на 5000 долларов США, что равно 1 BTC (5000 долларов США за 1 BTC). Таким образом, владельцу этого опциона начисляется 1 BTC по истечении срока действия. Начальная цена покупки опциона составляла 0,05 BTC, следовательно, общая прибыль трейдера составляет 0,95 BTC. |

| Пример 3 |

Трейдер продает опцион пут со страйком 10 000 долларов США за 0,05 BTC. Цена доставки по истечении срока составляет 10 001 долларов США. Опцион истекает бесполезно. Покупатель потерял 0,05 BTC, а продавец получил 0,05 BTC. |

| Пример 4 |

Трейдер продает колл-опцион со страйком 10 000 долларов США за 0,05 BTC. Цена доставки по истечении срока составляет 9 999 долларов США. Опцион колл истекает бесполезно. Покупатель потерял 0,05 BTC, а продавец получил 0,05 BTC. |

Спецификации контракта BTC

| Базовый актив/ тикер |

Deribit Индекс BTC |

| Символ |

Символ опционного контракта состоит из Базового актива-Даты истечения-Цены исполнения-Типа опциона (C - колл/P - пут). Пример : BTC-30MAR2019-10000-C Это опцион колл (C) со страйком 10 000 долларов США, срок действия которого истекает 30 марта 2019 года. |

| Торговые часы |

24/7 |

| Размер галочки |

0,0005 БТД |

| Интервалы цены исполнения |

Это зависит от цены BTC. Она может варьироваться от 250 до 5000 долларов США. |

| Цены исполнения |

Изначально указаны цены исполнения в деньгах, в деньгах и вне денег. Новые серии обычно добавляются, когда базовый актив торгуется выше самой высокой или ниже самой низкой доступной цены исполнения. |

| Премиальное предложение |

При деноминации в BTC минимальный размер тика составляет 0,0005 BTC. Эквивалент в долларах США всегда отображается в торговой таблице на основе цены индекса BTC. |

| Срок годности |

Каждую пятницу в 08:00 UTC. |

| Стиль упражнений |

Европейский стиль с наличным расчетом. Опционы в европейском стиле исполняются по истечении срока. Это делается автоматически и никаких действий со стороны трейдера не требуется. |

| Расчетная стоимость |

Исполнение опционного контракта приведет к расчету в BTC сразу после истечения срока действия. Расчетная стоимость исполнения рассчитывается с использованием среднего значения индекса Deribit BTC за последние 30 минут до истечения срока действия. Расчетная сумма в долларах США равна разнице между стоимостью исполнения и ценой исполнения опциона. Значением исполнения является 30-минутное среднее значение индекса BTC, рассчитанное до истечения срока действия. Расчетная сумма в BTC рассчитывается путем деления этой разницы на стоимость исполнения. |

| Множитель |

1 Обычное базовое количество опционов на акции составляет 100 акций. На Deribit нет мультипликатора. Каждый контракт имеет только 1 BTC в качестве базового актива. |

| Начальная маржа |

Начальная маржа рассчитывается как сумма BTC, которая будет зарезервирована для открытия позиции. Длинный колл/пут: Никто Короткий звонок: Максимум (0,15 - Сумма OTM/Цена базовой маркировки, 0,1) + Цена маркировки опциона Короткая постановка: Максимум (Максимум (0,15 - Сумма OTM/Цена базовой маркировки, 0,1) + Цена маркировки опциона, поддерживающая маржа) |

| Поддерживающая маржа |

Поддерживающая маржа рассчитывается как сумма BTC, которая будет зарезервирована для поддержания позиции. Длинный колл/пут: Никто Короткий звонок: 0,075 + Маркировка цены опциона Короткая постановка: Максимум (0,075, 0,075 * Маркировочная цена опциона) + Маркировочная цена опциона |

| Отметить цену |

Маркировочная цена опционного контракта — это текущая стоимость опциона, рассчитанная системой управления рисками Deribit. Обычно это среднее значение лучшей цены покупки и лучшей цены продажи. Однако для целей управления рисками существует диапазон цен. В любое время управление рисками Deribit устанавливает жесткие ограничения минимального и максимального разрешенного IV. Пример : Если настройки жесткого лимита были равны 60% минимальной IV и 90% максимальной IV, то опцион со средней ценой с IV выше 90% будет иметь маркировку с 90% IV. Любой опцион со средней ценой ниже 60% IV будет оценен как 60% IV. Обратите внимание, что 60% и 90% являются лишь примерными процентными значениями, а реальные ставки могут варьироваться и находятся на усмотрении управления рисками Deribit. |

| Сборы |

Проверьте эту страницу, чтобы узнать о комиссиях Deribit . |

| Допустимая торговая пропускная способность |

Максимальная цена (ордер на покупку) = цена маркировки + 0,04 BTC Минимальная цена (ордер на продажу) = цена маркировки - 0,04 BTC |

| Ограничение позиции |

В настоящее время ограничения по позициям не действуют. Ограничения по позициям могут быть изменены. В любой момент Deribit может ввести ограничения по позициям. |

| Минимальный размер заказа |

0,1 опционный контракт |

| Блокировать торговлю |

Минимум 25 опционных контрактов |

Спецификации контракта ETH

| Базовый актив/ тикер |

Deribit ETHIndex |

| Символ |

Символ опционного контракта состоит из Базового актива-Даты истечения-Цены исполнения-Типа опциона (C - колл/P - пут). Пример: ETH-30MAR2019-100-C Это опцион колл (C) со страйком 100 долларов США, срок действия которого истекает 30 марта 2019 года. |

| Торговые часы |

24/7 |

| Размер галочки |

0,0005 ЭТН |

| Интервалы цены исполнения |

Это зависит от цены ETH. Он может варьироваться от 1 до 25 долларов США. |

| Цены исполнения |

Цены исполнения в деньгах, в деньгах и вне денег (OTM) изначально указаны. Новые серии обычно добавляются, когда базовый актив торгуется выше самой высокой или ниже самой низкой доступной цены исполнения. |

| Премиальное предложение |

При деноминации в ETH минимальный размер тика составляет 0,001 ETH. Эквивалент в долларах США всегда отображается в торговой таблице на основе цены индекса ETH. |

| Срок годности |

Каждую пятницу в 08:00 UTC. |

| Стиль упражнений |

Европейский стиль с наличным расчетом. Опционы в европейском стиле исполняются по истечении срока. Это делается автоматически и никаких действий со стороны трейдера не требуется. |

| Расчетная стоимость |

Исполнение опционного контракта приведет к расчету в ETH сразу после истечения срока действия. Расчетная стоимость исполнения рассчитывается с использованием среднего значения индекса Deribit ETH за последние 30 минут до истечения срока действия. Расчетная сумма в долларах США равна разнице между стоимостью исполнения и ценой исполнения опциона. Значением исполнения является среднее значение индекса ETH за 30 минут, рассчитанное до истечения срока действия. Расчетная сумма в ETH рассчитывается путем деления этой разницы на стоимость исполнения. |

| Множитель |

1 Обычное базовое количество опционов на акции составляет 100 акций. На Deribit нет мультипликатора. Каждый контракт имеет только 1 ETH в качестве базового актива. |

| Начальная маржа |

Начальная маржа рассчитывается как сумма ETH, которая будет зарезервирована для открытия позиции. Длинный колл/пут: Никто Короткий звонок: Максимум (0,15 - Сумма OTM/Цена базовой маркировки, 0,1) + Цена маркировки опциона Короткий пут: Максимум (Максимум (0,15 - Сумма OTM/Цена базовой маркировки, 0,1) + Цена маркировки опциона, поддерживающая маржа) |

| Поддерживающая маржа |

Поддерживающая маржа рассчитывается как количество ETH, которое будет зарезервировано для поддержания позиции. Длинный колл/пут: Никто Короткий звонок: 0,075 + Маркировка цены опциона Короткий пут: Максимум (0,075, 0,075 * Маркировочная цена опциона) + Маркировочная цена опциона |

| Отметить цену |

Маркировочная цена опционного контракта — это текущая стоимость опциона, рассчитанная системой управления рисками Deribit. Обычно это среднее значение лучшей цены покупки и продажи, однако в целях управления рисками существует диапазон цен. Управление рисками Deribit в любое время устанавливает жесткие ограничения минимальной и максимальной допустимой подразумеваемой волатильности (IV). Пример : Если настройки жесткого лимита были равны 60% минимальной IV и 90% максимальной IV, то опцион со средней ценой с IV выше 90% будет иметь маркировку с 90% IV. Любой опцион со средней ценой ниже 60% IV будет оценен как 60% IV. Обратите внимание, что 60% и 90% являются лишь примерными процентными значениями, а реальные ставки могут варьироваться и находятся на усмотрении управления рисками Deribit. |

| Сборы |

Проверьте эту страницу, чтобы узнать о комиссиях Deribit. |

| Допустимая торговая пропускная способность |

Максимальная цена (ордер на покупку) = цена маркировки + 0,04 ETH Минимальная цена (ордер на продажу) = цена маркировки - 0,04 ETH |

| Ограничение позиции |

В настоящее время ограничения по позициям не действуют. Ограничения по позициям могут быть изменены. В любой момент Deribit может ввести ограничения по позициям. |

| Минимальный размер заказа |

1 опционный контракт |

| Блокировать торговлю |

Минимум 250 опционных контрактов |

Типы заказов

В настоящее время механизм сопоставления принимает только рыночные и лимитные ордера. Кроме того, заказ может быть заказом «только для публикации»; однако эта функция недоступна для расширенных типов заказов (см. ниже).Ордер только для публикации всегда будет поступать в книгу ордеров без мгновенного сопоставления. Если бы ордер совпал, наш торговый механизм скорректировал бы ордер так, чтобы он попал в книгу ордеров по следующей наилучшей возможной цене.

Пример:

если трейдер размещает ордер на покупку по 0,0050 BTC, но есть предложение по 0,0045 BTC, цена ордера будет автоматически скорректирована до 0,0044 BTC, чтобы он попал в книгу ордеров как лимитный ордер.

Для торговли опционами платформа поддерживает два дополнительных расширенных типа ордеров. Цены книги ордеров указаны в BTC, а цены опционов указаны в BTC. Однако можно отправлять ордера на волатильность и ордера на постоянную стоимость в долларах США.

Заполнив форму заказа опционов, трейдер может определить цену тремя способами: в BTC, долларах США и подразумеваемой волатильности.

Когда цена ордера указана в долларах США или в подразумеваемой волатильности, механизм Deribit будет постоянно обновлять ордер, чтобы поддерживать стоимость в долларах США и подразумеваемую волатильность на фиксированном уровне, указанном в форме ордера. Ордера IV и USD обновляются один раз в 6 секунд.

Заказы в долларах США

Фиксированные ордера в долларах США полезны, когда трейдер решил, что он хочет заплатить X долларов за определенный опцион. В связи с меняющимся обменным курсом это значение не является постоянным в BTC, однако стакан заявок работает только с BTC. Чтобы поддерживать постоянную стоимость в долларах США, система ценообразования будет постоянно отслеживать и редактировать заказ.Индекс Deribit используется для определения цены опциона в BTC в случае, если соответствующий фьючерс не истекает в ту же дату. При наличии соответствующего фьючерса будет использоваться цена маркировки фьючерса. Однако будущая цена маркировки ограничена пропускной способностью, которая сравнивается с индексом — значение, используемое для ордеров USD/IV, не может отличаться от индекса более чем на 10%.

Ордера на волатильность

Ордера на волатильность — это ордера с предустановленной постоянной подразумеваемой волатильностью. Этот тип ордера позволяет маркет-мейк серии опционов без дополнительных приложений маркет-мейкера.Автоматическое хеджирование с фьючерсами пока не поддерживается, однако находится в планах. Для определения цен используется модель ценообразования опционов Blacks. Обратите внимание, что цены обновляются один раз в секунду. Фиксированные ордера в долларах США и волатильности также меняются механизмом ценообразования максимум раз в секунду, следуя индексу цен Deribit. Если есть соответствующий фьючерс, фьючерс будет использоваться в качестве входных данных для расчета ордеров IV и USD.

Историческая диаграмма волатильности

На платформе отображается график годовой 15-дневной исторической волатильности индекса Deribit BTC/ETH.Волатильность рассчитывается путем записи значения индекса один раз в день в фиксированное время. Затем рассчитывается (в годовом исчислении) волатильность BTC/ETH за период в 15 дней.

Правила неправильной торговли

По разным причинам может возникнуть ситуация, когда опционы торгуются по ценам, вызванным аномальной неупорядоченностью рынка, с высокой вероятностью того, что одна сторона сделки была совершена не по своей воле. В таких случаях Deribit может скорректировать цены или отменить сделку.Корректировка цены или разворот сделок с опционами будет производиться только в том случае, если торгуемая цена опционного контракта отличается от теоретической цены базового опционного контракта более чем на 5% (0,05 BTC для опционов BTC).

Пример:

если опцион торгуется по цене 0,12 BTC, но его теоретическая цена составляет 0,05 BTC, трейдер может запросить корректировку цены до 0,10 BTC.

Если трейдер понимает, что сделка была совершена по цене, которая считается ошибочной, он должен как можно скорее написать письмо на биржу ([email protected]) с просьбой о корректировке цены.

Теоретическая цена опциона является ценой маркировки, хотя бирже сложно всегда иметь маркировку, точно совпадающую с теоретической ценой. Поэтому, в случае разногласий по поводу теоретической цены, эта цена будет определяться путем консультаций с первичными маркет-мейкерами на платформе. Если возникнут разногласия, Deribit последует их рекомендациям относительно теоретической стоимости опциона на момент сделки.

Запрос на корректировку цены должен быть сделан в течение 2 часов после заключения сделки. Если по какой-либо причине контрагент уже снял средства, а Deribit не может получить достаточно средств от контрагента, корректировка цены будет произведена только на сумму, которую можно было получить со счета контрагента. Страховой фонд не предназначен и не будет использоваться для финансирования ошибочных сделок.

Обязательства по созданию рынка

Механизм сопоставления и механизм риска созданы с нуля, чтобы иметь возможность обрабатывать большое количество заказов за очень короткий период времени. Это необходимо для любого серьезного обмена опционами из-за большого количества активов. Платформа способна обрабатывать тысячи запросов заказов в секунду со сверхнизкой задержкой через REST, WebSockets и FIX API.Обратите внимание, что в данный момент мы не можем принимать новых маркетмейкеров (кроме тех, с которыми мы уже общаемся и готовимся к подключению).

Что касается правил маркет-мейкера, описанных ниже, любой, кто размещает котировки (предложения и аск) по одному и тому же инструменту, или любой трейдер, имеющий более 20 опционных ордеров в книге посредством автоматической торговли (через API), может считаться маркет-мейкером и может быть принужден к соблюдать приведенные ниже правила.

Обязанности маркет-мейкера:

1. Маркетмейкер (ММ) обязан показывать котировки на рынке 112 часов в неделю. Котирование двусторонних рынков за пределами разрешенной пропускной способности, указанной ниже, не допускается в любое время.2. Покрытие инструмента:

маркет-мейкер должен котировать все сроки экспирации, и 90% всех опционных контрактов имеют дельту от 0,1 до 0,9 в абсолютном выражении.

3. Максимально допустимый спред между спросом и предложением: при нормальных условиях по умолчанию максимально допустимый спред между спросом и предложением должен составлять не более 0,01 (дельта опциона) * 0,04.

Дельта опциона = дельта BS, рассчитанная Deribit - Цена маркировки, рассчитанная Deribit

. Например, ежемесячные коллы ATM не должны котироваться шире 0,02, дельта 1,0 пут не должна котироваться шире 0,04 и т. д.

Исключения:

- Максимальный спред для долгосрочных опционов со сроком действия более 6 месяцев или для опционов, для которых на платформе Deribit не существует соответствующего будущего с ликвидным рынком, может в 1,5 раза превышать спред по умолчанию.

- Максимальный спред для вновь введенных серий со сроком экспирации 1+ месяц может быть в 1,5 раза больше максимального спреда по умолчанию на период 5 дней после введения нового срока действия.

- Максимальный спред для вновь введенных серий со сроком экспирации менее 1 месяца может быть в 1,5 раза больше максимального спреда по умолчанию на срок 1 день после введения нового срока действия.

- На быстро меняющемся рынке максимально допустимый спред может вдвое превышать требуемый спред по сравнению с обычными условиями.

5. Быстро движущийся рынок: изменение на 10% за последние 2 часа.

6. Нет затемнения: сторона, получающая дополнительную возможность котирования (с более чем 20 открытыми ордерами), не может постоянно изменять свои ордера в ответ на изменения в ордерах других участников, чтобы улучшить их на небольшую величину, в отличие от изменения ордеров. исходя из собственного представления о рынке.