如何在 Deribit 登入並開始交易加密貨幣

如何登入 Deribit

如何登入Deribit帳號【電腦版】

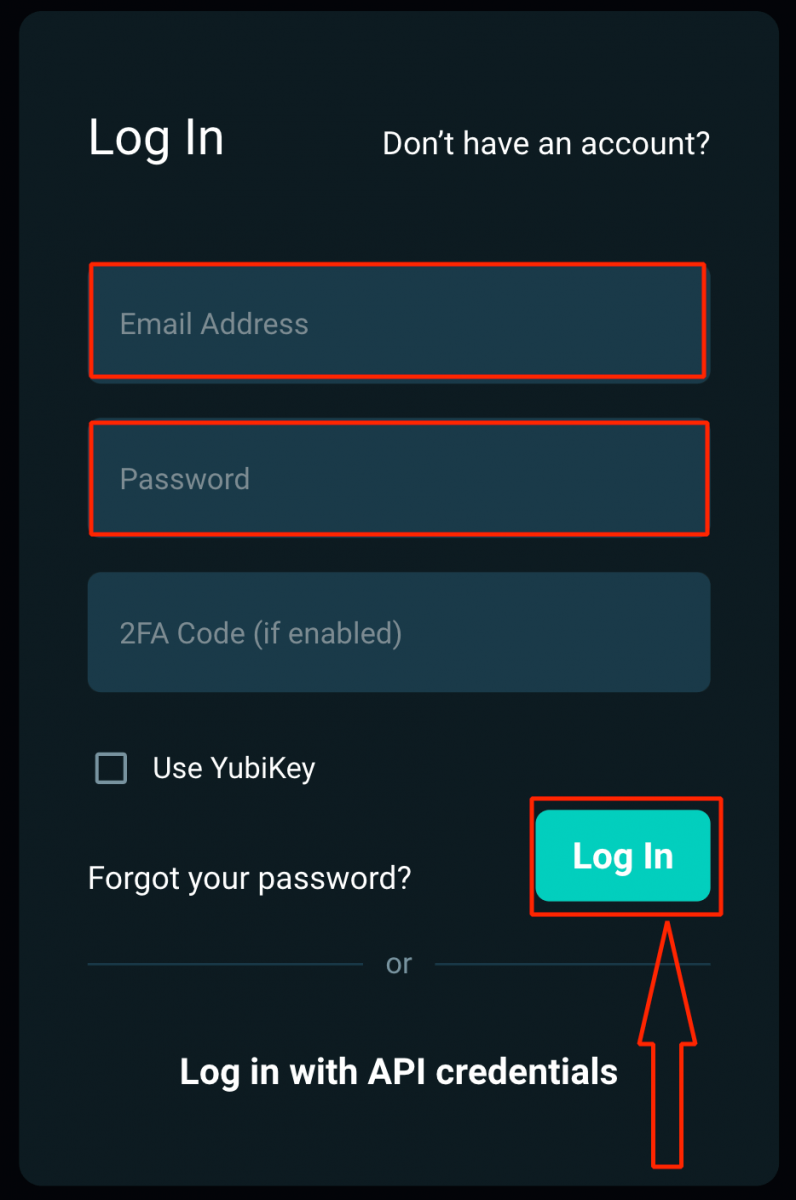

- 造訪Deribit網站。

- 輸入您的「電子郵件地址」和「密碼」。

- 點選“登入”按鈕。

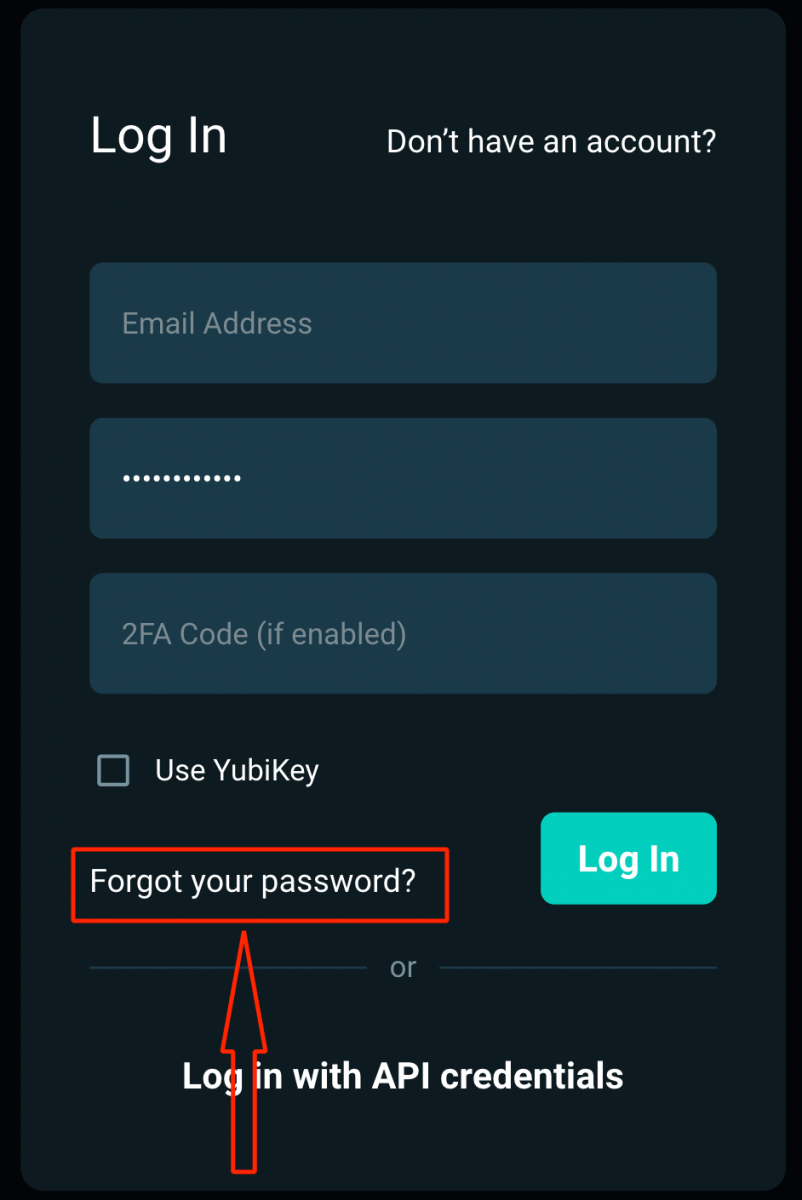

- 如果您忘記密碼,請點選「忘記密碼?」。

在登入頁面上,輸入您在註冊時指定的[電子郵件地址]和密碼。點選“登入”按鈕。

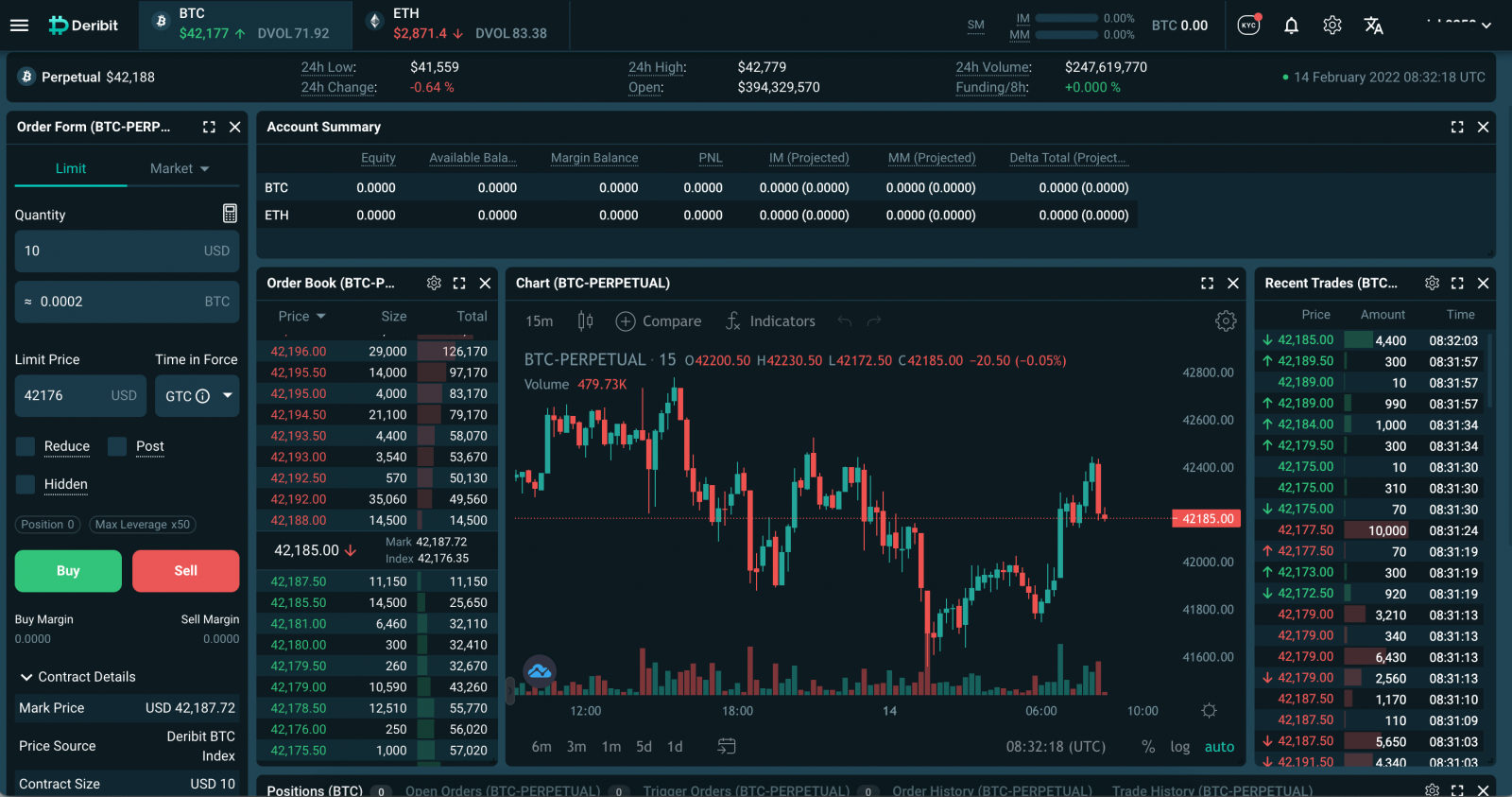

現在您可以成功使用您的 Deribit 帳戶進行交易。

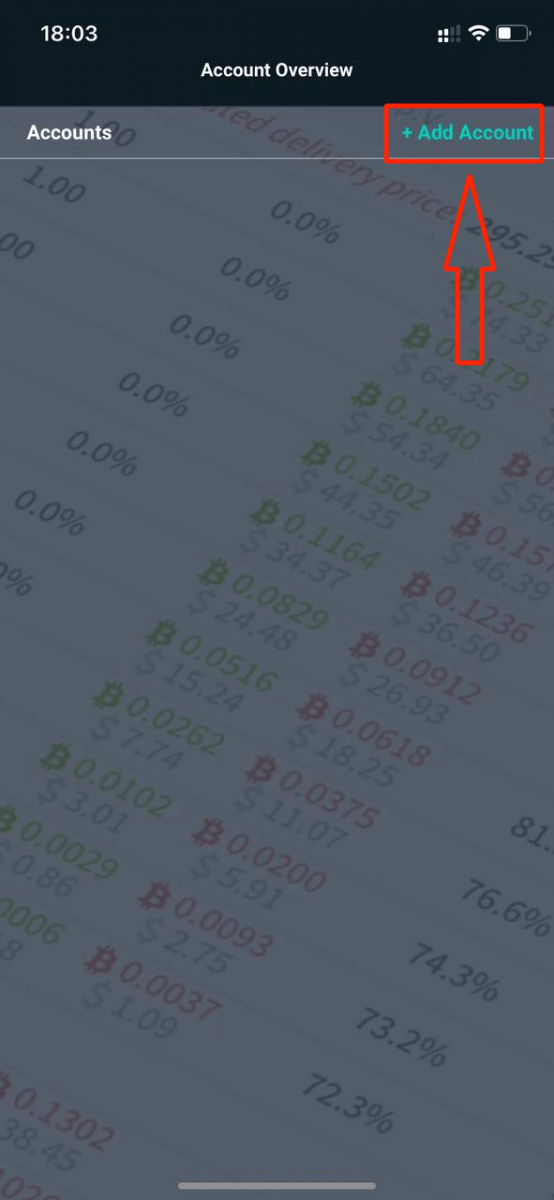

如何登入Deribit帳號【APP】

開啟您下載的Deribit App,點選右上角的「新增帳號」進入登入頁面。

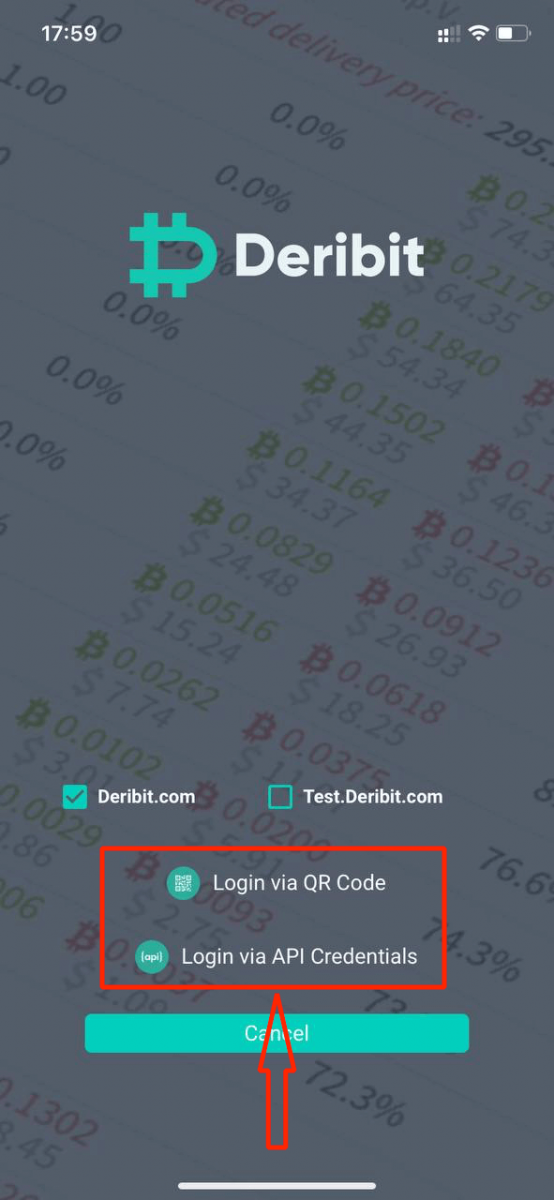

在登入頁面,您可以透過「二維碼」或「API憑證」登入。

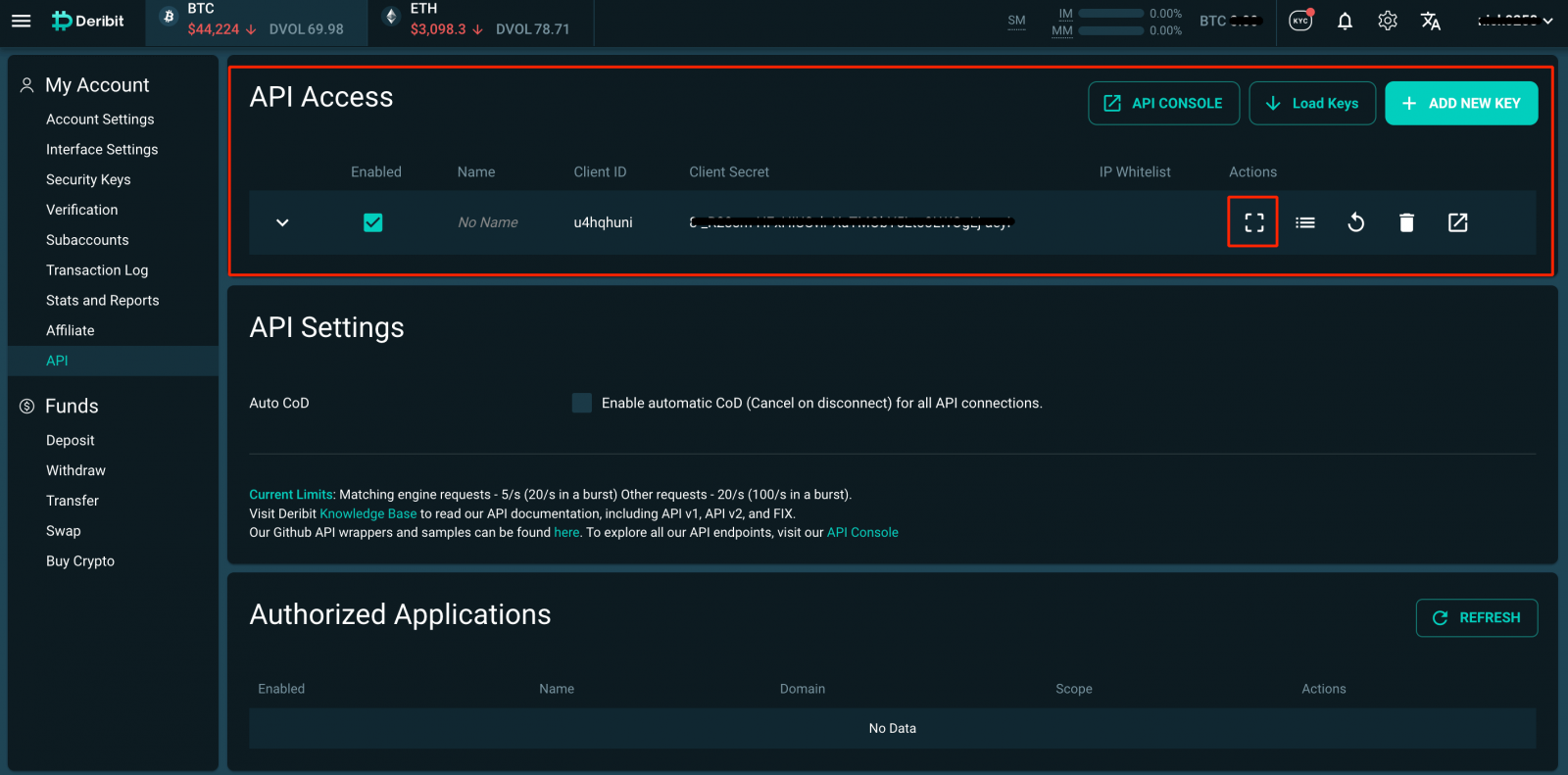

「二維碼」登入:進入帳戶-Api。檢查啟用API並掃描二維碼。

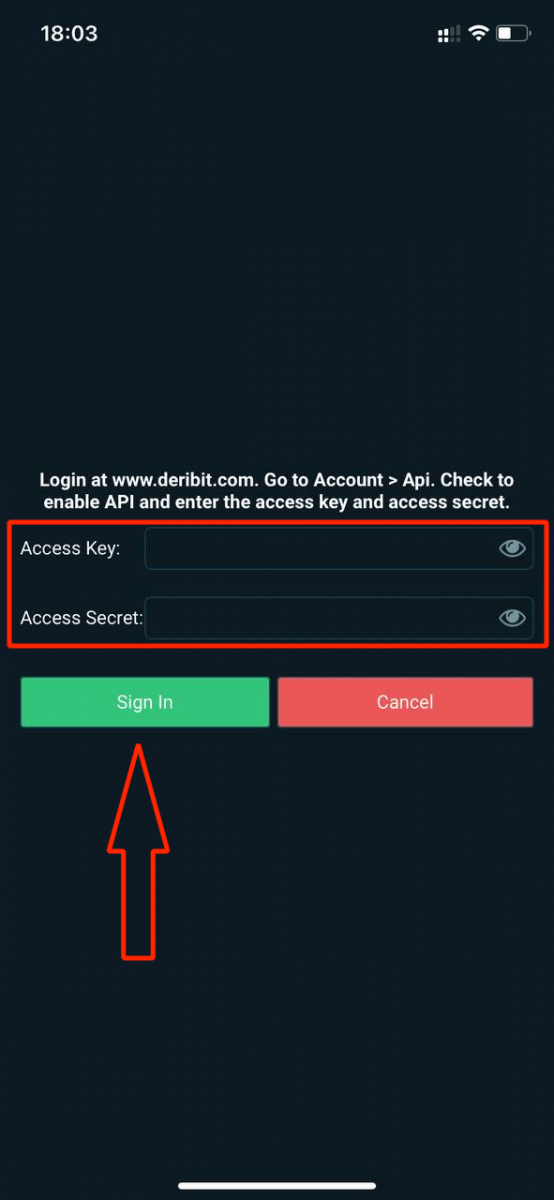

透過「API Credentials」登入:前往帳戶 - Api。檢查啟用 API 並輸入存取金鑰和存取金鑰。

現在您可以成功使用您的 Deribit 帳戶進行交易

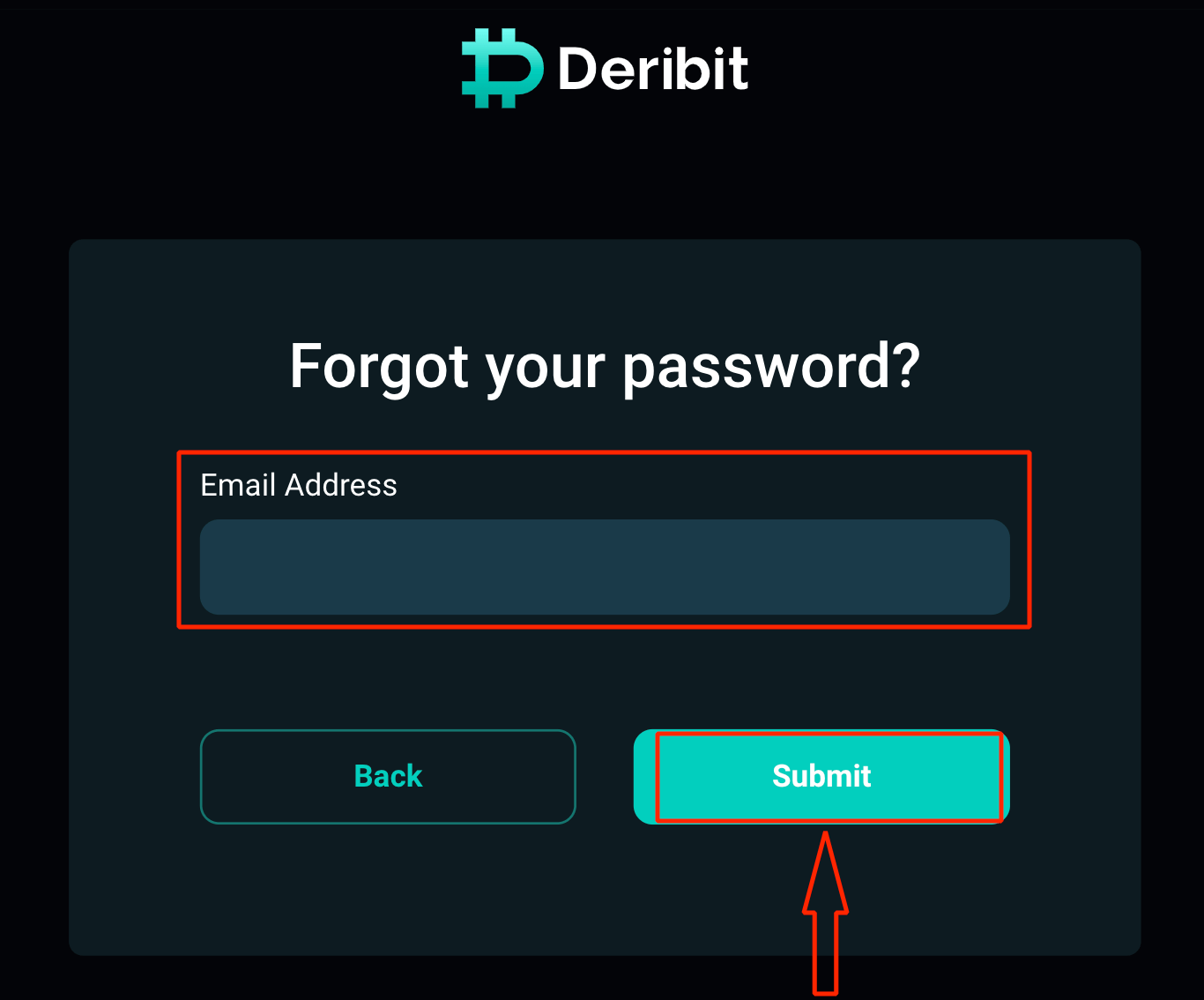

忘記 Deribit 密碼

如果您無法登入平台,請不要擔心,您可能只是輸入了錯誤的密碼。你可以想出一個新的。

為此,請點擊“忘記密碼?”。

在新視窗中,輸入您註冊時使用的電子郵件,然後按一下「提交」按鈕。

您將立即收到一封電子郵件,其中包含用於更改密碼的連結。

最困難的部分已經過去了,我們保證!現在,只需轉到您的收件匣,打開電子郵件,然後點擊此電子郵件中指示的連結即可完成恢復密碼。

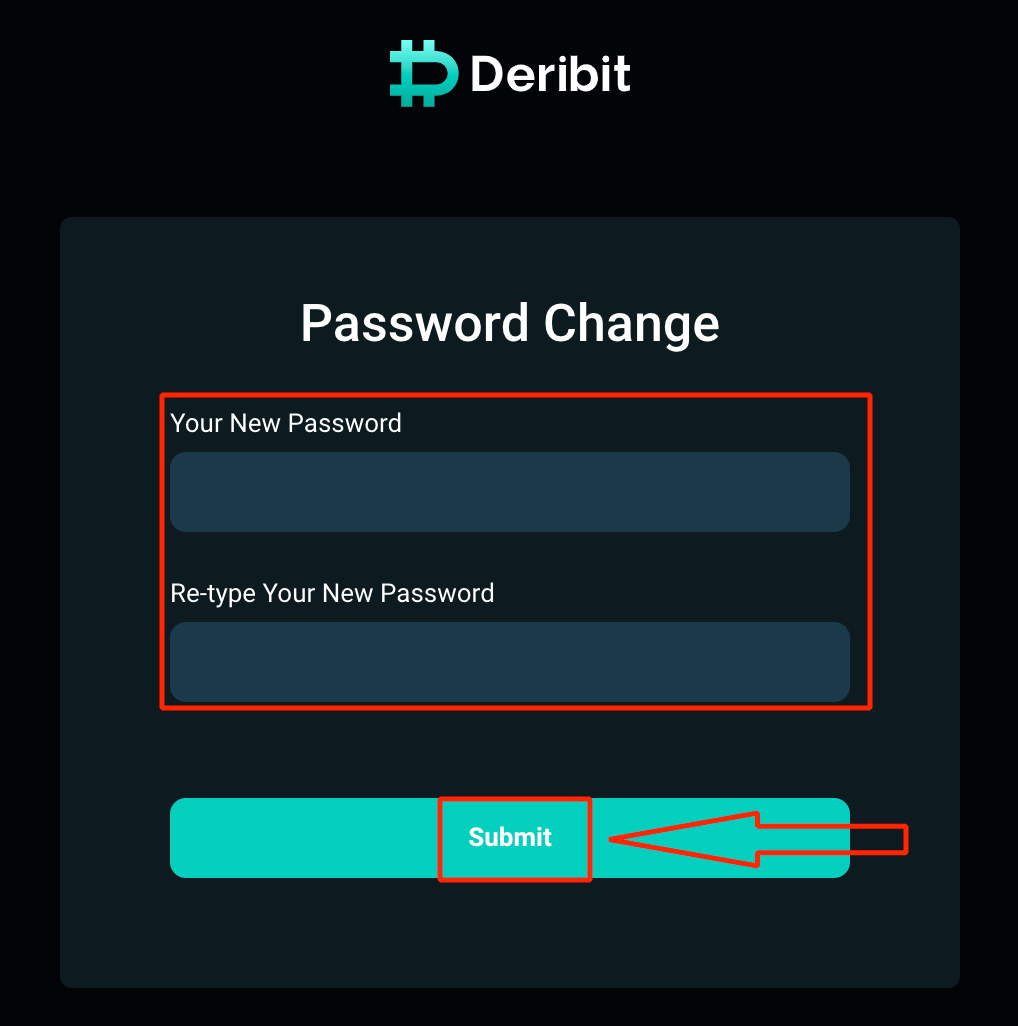

電子郵件中的連結將引導您進入 Deribit 網站上的特殊部分。在此輸入您的新密碼,然後按一下「提交」按鈕。

就是這樣!現在您可以使用您的使用者名稱和新密碼登入 Deribit 平台。

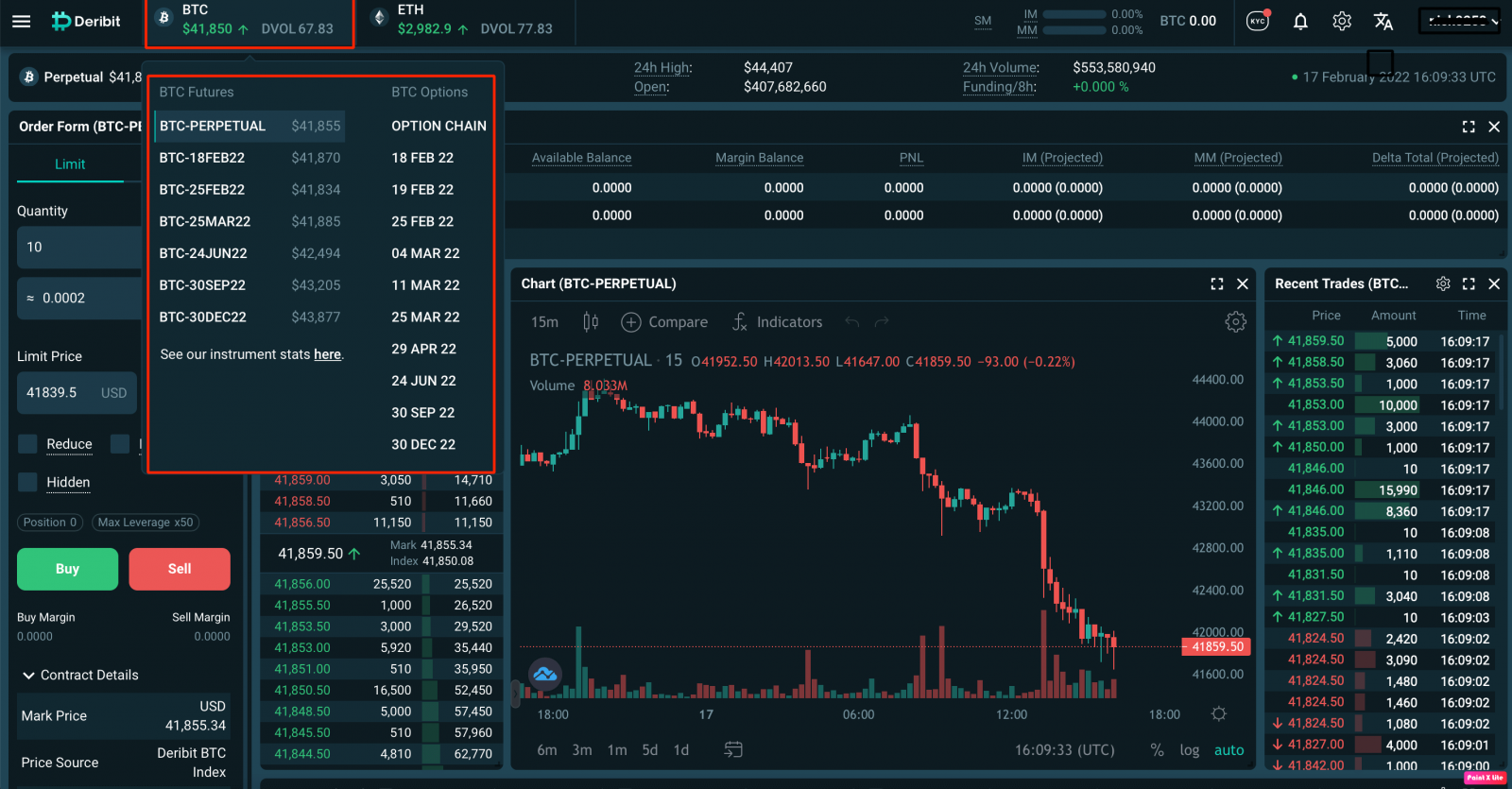

如何在 Deribit 交易加密貨幣

期貨

Deribit 上的比特幣期貨以現金結算,而非透過 BTC 實物交割結算。這意味著在結算時,比特幣期貨的買方不會購買實際的比特幣,賣方也不會出售比特幣。僅在合約結算時根據到期價格(以 BTC 價格指數的最後 30 分鐘平均值計算)轉移損失/收益。

合約規格 BTC

| 標的資產/股票代號 | Deribit BTC 指數 |

| 合約 | 每個指數點 1 美元,合約規模 10 美元 |

| 交易時間 | 24/7 |

| 最小刻度尺寸 | 0.50 美元 |

| 沉澱 | 結算於每天 8:00 UTC 進行。已實現和未實現的會話利潤(結算之間的利潤)始終即時添加到權益中。然而,它們只能在每日結算後提取。結算時,會話利潤/損失將計入 BTC 現金餘額。 |

| 到期日期 | 到期時間總是為該月最後一個星期五的 08:00 UTC。 |

| 合約規模 | 10 美元 |

| 馬克普萊斯 | 標記價格是期貨合約在交易時間內估價的價格。這可能(暫時)與實際期貨市場價格有所不同,以保護市場參與者免受操縱交易。 標記價格=指數價格+(期貨市場價格-指數價格)的30秒EMA。 如果市場價格落在當前最佳買價和最佳賣價之間,則為最後交易的期貨價格。否則,如果最後成交價低於最佳買價,則市場價格將是最佳買價。如果最後成交價高於最佳賣價,則市場價格將是最佳賣價。 |

| 交貨/到期 | 星期五,世界標準時間 08:00。 |

| 交貨價格 | Deribit BTC 指數的時間加權平均值,在 UTC 時間 07:30 至 08:00 之間測量。 |

| 運輸方式 | 以比特幣現金結算。 |

| 費用 | 檢查此頁面以了解Deribit 費用。 |

| 持倉限額 | 允許的最大部位為 1,000,000 份合約(10,000,000 美元)。投資組合保證金用戶不受此限制,可以建立更大的部位。根據要求,可以根據帳戶評估增加頭寸限額。 |

| 初始保證金 | 初始保證金從 1.0% 開始(100 倍槓桿交易),部位規模每增加 100 BTC,線性增加 0.5%。 初始保證金 = 1% + (BTC 部位規模) * 0.005% |

| 維持保證金 | 維持保證金起始為 0.525%,部位規模每增加 100 BTC,線性增加 0.5%。 當帳戶保證金餘額低於維持保證金時,帳戶中的部位將逐步減少,以維持維持保證金低於帳戶淨值。如果市場情況需要,維持保證金要求可以在不事先通知的情況下進行更改。 維持保證金= 0.525% + (持倉量以BTC計算) * 0.005% |

| 大宗交易 | 最低 20 萬美元 |

合約規格 ETH

| 標的資產/股票代號 | Deribit ETH 指數 |

| 合約 | 每個指數點 1 美元,合約規模 1 美元 |

| 交易時間 | 24/7 |

| 最小刻度尺寸 | 0.05 美元 |

| 沉澱 | 結算於每天 8:00 UTC 進行。已實現和未實現的時段利潤(結算之間的利潤)始終即時添加到權益中,但是,它們只能在每日結算後提取。結算時,會話利潤/損失將記入 ETH 現金餘額。 |

| 到期日期 | 到期時間總是為該月最後一個星期五的 08:00 UTC。 |

| 合約規模 | 1美元 |

| 初始保證金 | 初始保證金從 2.0% 開始(50 倍槓桿交易),部位規模每增加 5,000 ETH,線性增加 1.0%。 初始保證金 = 2% + (ETH 部位規模) * 0.0002% |

| 維持保證金 | 維持保證金起始為 1.0%,部位規模每增加 5,000 ETH,則線性增加 1.0%。 |

| 馬克普萊斯 | 標記價格是期貨合約在交易時間內估價的價格。這可能(暫時)與實際期貨市場價格有所不同,以保護市場參與者免受操縱交易。 標記價格 = 指數價格 + (期貨市場價格 - 指數價格) 的 30 秒 EMA 如果市場價格介於當前最佳買價和最佳賣價之間,則為最後交易的期貨價格。 否則,如果最後成交價低於最佳買價,則市場價格將是最佳買價。如果最後成交價高於最佳賣價,則市場價格將是最佳賣價。 |

| 交貨/到期 | 星期五,世界標準時間 08:00。 |

| 交貨價格 | Deribit ETH 指數的時間加權平均值,在 UTC 時間 07:30 至 08:00 之間測量。 |

| 運輸方式 | 以 ETH 進行現金結算。 |

| 費用 | 檢查此頁面以了解Deribit 費用。 |

| 持倉限額 | 允許的最大部位為 5,000,000 份合約(5,000,000 美元)。投資組合保證金用戶不受此限制,可以建立更大的部位。根據要求,可以根據帳戶評估增加頭寸限額。 |

| 大宗交易 | 最低 10 萬美元 |

初始保證金範例:

| 比特幣頭寸規模 | 維持保證金 | BTC 保證金 |

| 0 | 1% + 0 = 1% | 0 |

| 25 | 1% + 25/100 * 0.5% = 1.125% | 0.28125 |

| 350 | 1% + 350/100 * 0.5% = 2.75% | 9.625 |

維持保證金範例:

| 比特幣頭寸規模 | 維持保證金 | BTC 保證金 |

| 0 | 0.525% | 0 |

| 25 | 0.525% + 25 * 0.005% = 0.65% | 0.1625 |

| 350 | 0.525% + 350 * 0.005% = 2.275% | 7.9625 |

例如:

為了更了解 Deribit 上的期貨合約如何運作,以下是一個例子:

交易者以每 BTC 10,000 美元的價格購買 100 份期貨合約(一份期貨合約的大小為 10 美元)。交易者現在以 10,000 美元的價格買入(買入)價值 1,000 美元的 BTC(100 張合約 x 10 美元 = 1,000 美元)。

- 假設交易者想要平倉並以 12,000 美元的價格出售這些合約。在這種情況下,交易者同意以 10,000 美元的價格購買價值 1,000 美元的比特幣,隨後以 12,000 美元/BTC 的價格出售價值 1,000 美元的 BTC。

- 交易者的利潤為 1,000/10,000 – 1,000/12,000 = 0.01666 BTC 或 200 美元,其中 BTC 價格為 12,000 美元。

- 如果兩筆訂單都是吃單,則本輪支付的總費用為2 * 1,000 USD 的0.075% = 1.5 USD(以BTC 形式記入借方,即0.75/10,000 BTC + 0.75/12,000 BTC = 0.00075 0.0001375 BTC)

- 購買價值 1,000 美元的 BTC 合約所需的保證金為 10 美元(1,000 美元的 1%),因此等於 10/10,000 BTC= 0.001 BTC。保證金要求以部位的百分比增加,每 100 BTC 的比率為 0.5%。

標記價格

在計算期貨合約的未實現盈虧時,並非總是使用期貨的最後交易價格。

要計算標記價格,首先,我們必須計算最後成交價之間差值的30 秒EMA(指數移動平均線)(或者當最後成交價超出當前最佳買價/賣價價差時的最佳買價/賣價)和 Deribit 指數。

- 標記價格計算如下:

- 此外,Deribit BTC 指數與最後交易的期貨價格之間的價差變化速度是有限的:

交易範圍受到標記價格和指數價格差的 2 分鐘 EMA 周圍 3% 的頻寬限制 (+/-1.5%)。

標記價格頻寬顯示在期貨訂單表格中,顯示目前允許的最小和最大交易價格(價格欄位上方)。

標記價格與 Deribit 指數的差異永遠不會超過一定百分比。預設情況下,允許標記價格偏離指數的百分比為 BTC 的 10% 和 ETH 的 10.5%。如果市場需要以更高的折扣或溢價進行交易(例如,在波動時期或期貨溢價或現貨溢價不斷增加的時期),則可以增加頻寬。

允許的交易頻寬 交易

範圍受 2 個參數約束:

Deribit Index + 1 分鐘 EMA(公平價格 - 指數)+/- 1.5% 以及 Deribit Index 周圍的固定頻寬 +/- 10.0%。

若市場情況需要,Deribit 可自行決定調整頻寬參數。

超出頻寬的限價訂單將被調整為可能的最高買入價格或可能的最低賣出價格。市價訂單將調整為限價訂單,當時允許的最低或最高價格。

永動的

Deribit Perpetual 是一種類似期貨的衍生產品,但沒有到期日。永續合約具有資金支付功能。引入這些付款是為了使永續合約價格盡可能接近基礎加密貨幣價格 - Deribit BTC 指數。如果永續合約的交易價格高於指數,則持有多頭部位的交易者需要向持有空頭部位的交易者支付資金費用。這將使該產品對多頭部位持有者的吸引力降低,而對空頭部位持有者的吸引力更大。隨後,這將導致永久價格與指數價格一致。如果永續合約的交易價格低於指數,空頭部位持有者將需要向多頭部位持有者支付費用。

Deribit永續合約的特點是連續衡量合約標記價格與Deribit BTC指數之間的差異。這兩個價格水準之間的百分比差異是適用於所有未平倉永續合約的8 小時資金費率的基礎。

資金支付每毫秒計算一次。資金付款將添加到已實現的盈虧帳戶中或從已實現的盈虧帳戶中扣除,該帳戶也是可用交易餘額的一部分。每日結算時,已實現的盈虧將轉入或轉出現金餘額,並可從中提取。

支付的資金總額將顯示在「資金」欄位中的交易歷史記錄中。此欄顯示在相關交易和先前的交易之間應用於交易者整個淨頭寸的資金金額。換句話說:交易者可以看到頭寸變化期間頭寸支付或收到的資金。

合約規格 BTC

| 標的資產/股票代號 | Deribit BTC 指數 |

| 合約 | 每個指數點 1 美元,合約規模 10 美元 |

| 交易時間 | 24/7 |

| 最小刻度尺寸 | 0.50 美元 |

| 沉澱 | 結算於每天 8:00 UTC 進行。已實現和未實現的會話利潤(結算之間的利潤)始終即時添加到權益中。然而,它們只能在每日結算後提取。結算時,會話利潤/損失將計入 BTC 現金餘額。 |

| 合約規模 | 10 美元 |

| 初始保證金 | 初始保證金從 1.0% 開始(100 倍槓桿交易),部位規模每增加 100 BTC,線性增加 0.5%。 初始保證金 = 1% + (BTC 部位規模) * 0.005% |

| 維持保證金 | 維持保證金起始為 0.525%,持股規模每增加 100 BTC,線性增加 0.5%。當帳戶保證金餘額低於維持保證金時,帳戶中的部位將逐漸減少,以維持維持保證金低於帳戶淨值。如果市場情況需要,維持保證金要求可以在不事先通知的情況下進行更改。 維持保證金= 0.525% + (BTC部位規模) * 0.005% |

| 馬克普萊斯 | 標記價格是永續合約在交易時間內進行估價的價格。這可能(暫時)與實際永續市場價格有所不同,以保護市場參與者免受操縱交易。 標記價格 = 指數價格 + (永續市場價格 - 指數價格) 的 30 秒 EMA 其中,如果市場價格介於當前最佳買價和最佳賣價之間,則為最後交易的期貨價格。否則,市場價格將是最佳出價。如果最後成交價低於最佳買價,或是市價將是最佳賣價,如果最後成交價高於最佳賣價。 |

| 交貨/到期 | 不出貨/過期 |

| 費用 | 檢查此頁面以了解Deribit 費用。 |

| 持倉限額 | 允許的最大部位為 1,000,000 份合約(10,000,000 美元)。投資組合保證金用戶不受此限制,可以建立更大的部位。根據要求,可以根據帳戶評估提高頭寸限額。 |

合約規格 ETH

| 標的資產/股票代號 | Deribit ETH 指數 |

| 合約 | 每個指數點 1 美元,合約規模 1 美元 |

| 交易時間 | 24/7 |

| 最小刻度尺寸 | 0.05 美元 |

| 沉澱 | 結算於每天 8:00 UTC 進行。已實現和未實現的時段利潤(結算之間的利潤)始終即時添加到權益中,但是,它們只能在每日結算後提取。結算時,會話利潤/損失將記入 ETH 現金餘額。 |

| 合約規模 | 1美元 |

| 初始保證金 | 初始保證金從 2.0% 開始(50 倍槓桿交易),部位規模每增加 5,000 ETH,線性增加 1%。 初始保證金 = 2% + (ETH 部位規模) * 0.0002% |

| 維持保證金 | 維持保證金從 1% 開始,持股規模每增加 5,000 ETH,則線性增加 1%。 |

| 馬克普萊斯 | 標記價格是永續合約在交易時間內進行估價的價格。這可能(暫時)與實際永續市場價格有所不同,以保護市場參與者免受操縱交易。 標記價格 = 指數價格 + (永久公平價格 - 指數價格) 的 30 秒 EMA 永久公平價格是 1 ETH 大小訂單的買入價和賣出價的平均值。 |

| 交貨/到期 | 不出貨/過期 |

| 費用 | 檢查此頁面以了解Deribit 費用。 |

| 持倉限額 | 允許的最大部位為 10,000,000 份合約(10,000,000 美元)。投資組合保證金用戶不受此限制,可以建立更大的部位。根據要求,可以根據帳戶評估提高頭寸限額。 |

初始保證金範例:

| 比特幣頭寸規模 | 維持保證金 | BTC 保證金 |

| 0 | 1% + 0 = 1% | 0 |

| 25 | 1% + 25/100 * 0.5% = 1.125% | 0.28125 |

| 350 | 1% + 350/100 * 0.5% = 2.75% | 9.625 |

維持保證金範例:

| 比特幣頭寸規模 | 維持保證金 | BTC 保證金 |

| 0 | 0.525% | 0 |

| 25 | 0.525% + 25 * 0.005% = 0.65% | 0.1625 |

| 350 | 0.525% + 350 * 0.005% = 2.275% | 7.9625 |

資金費率

當資金費率為正時,多頭向空頭支付資金;當資金費率為負值時,空頭部位持有者向多頭部位持有者支付資金。資金費率以8小時利率表示,在任意給定時間計算如下:

溢價費率

溢價率 = ((Mark Price - Deribit Index) / Deribit Index) * 100%

資金費率

依次計算,資金費率透過應用阻尼器從保費率中得出。

- 如果溢價率在-0.05%至0.05%範圍內,實際資金費率將降低至0.00%。

- 如果溢價率低於-0.05%,則實際資金費率為溢價費率+0.05%。

- 如果溢價率高於0.05%,則實際資金費率為溢價費率-0.05%。

- 此外,資金利率上限為 -/+0.5%,以 8 小時利率表示。

資金費率 = 最高(0.05%,溢價率) + 最低(-0.05%,溢價率)

時間比例

時間比例 = 資金費率時間段 / 8 小時

實際資金支付由資金費率乘以部位規模和時間分數。

資金支付 = 資金費率 * 持股規模 * 時間比例

| 實施例1 | 若標記價格為10,010美元,Deribit指數為10,000美元,則資金費率和溢價率計算如下:溢價率 = ((10,010 - 10,000) / 10,000) * 100% = 0.10%資金費率 = 最高 (0.05%, 0.10%) + 最小值(-0.05%, 0.10%) = 0.10% - 0.05% = 0.05% 假設交易者持有 10,000 美元(1 BTC)的多頭頭寸 1 分鐘,在這一分鐘內標記價格保持在10,010美元,Deribit 指數維持在10,000 美元,此時該時段的資金計算為: 8 小時 = 480 分鐘: 資金費率 = 1/480 * 0.05% = 0.0001041667% 資金支付 = 0.0001041667% * 1 BTC00 .持有者收到這筆金額,多頭部位持有者支付。 |

| 實施例2 | 如果交易者選擇持倉8小時,並且整個期間標記價格和Deribit指數保持在10,010美元和10,000美元,那麼資金費率為0.05%。資金支付將由多頭支付並由空頭接收。8 小時內,價格為 0.0005 BTC(或 5.00 美元)。 |

| 實施例3 | 如果標記價格 1 分鐘為 10,010 美元,一分鐘後變為 9,990 美元,但指數仍保持在 10,000 美元,則 1 BTC 多頭頭寸在這 2 分鐘內的淨資金恰好為 0 BTC。 第一分鐘後,交易者將支付 1/480 * 0.05% = 0.0001041667% * 1 BTC = 0.000001041667 BTC,然而,一分鐘後,交易者將收到完全相同的金額。 |

| 實施例4 | 標記價格為10,002美元,指數維持在10,000美元。 在這種情況下,即時資金為零(0.00%),因為標記價格與指數價格的0.05%範圍內(9,990美元和10,010美元之間)。 這可以透過使用溢價率和資金費率公式進行檢查: 溢價率 = ((10,002 - 10,000) / 10,000) * 100% = 0.02% 資金費率= 最高(0.05%, 溢價率) + 最低(-0.05% ,溢價率) = 0.05% - 0.05% = 0.00% |

事實上,Deribit BTC 指數的點差和標記價格不斷變化,並且所有變化都被考慮在內。因此,上面的例子是實際計算的極端簡化。支付或收到的資金不斷添加到已實現的盈虧中,並在每日結算時(世界標準時間 08:00)轉入或轉出現金餘額。

融資費用

Deribit 不收取任何融資費用。所有資金支付均在永續合約持有者之間轉移。這使得資金成為一種零和遊戲,多頭從空頭獲得所有資金,或者空頭從多頭那裡獲得所有資金。

標記價格

了解標記價格的計算方式非常重要。我們首先確定“公平價格”。公平價格計算為公平影響買價和公平影響賣價的平均值。

公平影響投標是 1 BTC 市場銷售訂單的平均價格或最佳投標價格 - 0.1%,以較高值為準。

公平影響賣價是 1 BTC 市場購買訂單的平均價格或最佳賣價 + 0.1%,以較低者為準。

- 公平價格 = (公平影響買價 + 公平影響賣價) / 2

標記價格是使用 Deribit 指數和公平價格得出的,方法是將公平價格 - Deribit 指數的 30 秒指數移動平均線 (EMA) 添加到 Deribit 指數中。

- 標記價格 = Deribit 指數 + 30 秒 EMA(公平價格 - Deribit 指數)

此外,標記價格受到 Deribit Index +/- 0.5% 的嚴格限制,因此在任何情況下,未來的標記價格偏離 Deribit Index 的幅度都不能超過 0.5%。

在此頻寬之外的交易仍然被允許。

30 秒 EMA 每秒重新計算一次,因此總共有 30 個時間段,其中最近一秒的測量值的權重為 2 / (30 + 1) = 0.0645 或 (6.45%)。

允許的交易頻寬

兩個參數限制了交易範圍:

永續交易受到 Deribit Index + 1 分鐘 EMA(公平價格 - 指數)+/- 1.5% 的限制,以及 Deribit Index +/- 7.5% 的固定頻寬。

若市場情況需要,Deribit 可自行決定調整頻寬參數。

選項

Deribit 提供歐式現金結算選擇權

歐式選擇權只在到期日行權,之前不能行權。在 Deribit 上,這會自動發生。現金結算意味著選擇權合約到期時,選擇權合約的立權人將向持有人支付任何應得的利潤,而不是轉移任何資產。

期權以 BTC 或 ETH 定價。不過,相關價格也可以以美元顯示。美元價格是根據最新期貨價格決定的。此外,選擇權價格的隱含波動率也顯示在平台上。

買權是指以特定價格(行使價)買入 1 BTC 的權利,賣權是指以特定價格(行使價)賣出 1 BTC 的權利。

| 實施例1 |

交易者以 0.05 BTC 購買執行價格為 10,000 美元的看漲期權。現在他有權以 10,000 美元購買 1 BTC。 到期時BTC指數為12,500美元,交割價為12,500美元。 在這種情況下,選擇權的結算價格為每 1 BTC 2,500 美元。到期時,交易者的帳戶將記入 0.2 BTC (2,500/12,500),而賣方的帳戶將記入 0.2 BTC 借方。初始購買價格為0.05 BTC;因此,交易者的利潤為 0.15 BTC。 任何執行價格(執行價格)高於 12,500 美元的看漲期權將在到期時毫無價值。實值選擇權的行使在到期時自動發生。交易者不能自行行使選擇權,也不能在到期前行使選擇權。 |

| 實施例2 |

交易者以 0.05 BTC 購買執行價格為 10,000 美元的看跌期權。現在他有權以 10,000 美元的價格出售 1 BTC。 到期時,交貨價格為 5,000 美元。 該選擇權的結算價格為 5,000 美元,相當於 1 BTC(1 BTC 為 5,000 美元)。因此,該期權的所有者在到期時將獲得 1 BTC。該選擇權的初始購買價格為0.05 BTC,因此,交易者的總利潤為0.95 BTC。 |

| 實施例3 |

交易者以 0.05 BTC 的價格出售執行價格為 10,000 美元的看跌期權。 到期時的交割價格為 10,001 美元。 該期權到期毫無價值。買家損失 0.05 BTC,賣家獲得 0.05 BTC。 |

| 實施例4 |

交易者以 0.05 BTC 的價格出售執行價格為 10,000 美元的看漲期權。 到期時交割價為 9,999 美元。 買權到期時毫無價值。買家損失 0.05 BTC,賣家獲得 0.05 BTC。 |

合約規格 BTC

| 標的資產/股票代號 |

Deribit BTC 指數 |

| 象徵 |

選擇權合約的符號由標的資產-到期日-行使價-選擇權類型(C - 看漲/ P - 看跌)組成。 例子: BTC-30MAR2019-10000-C 這是買權(C),執行價格為 10,000 美元,到期日為 2019 年 3 月 30 日。 |

| 交易時間 |

24/7 |

| 刻度大小 |

0.0005 比特幣 |

| 執行價格區間 |

這取決於比特幣的價格。價格可能在 250 美元到 5,000 美元之間。 |

| 執行價格 |

最初列出的是價內、平值和價外執行價格。當標的資產交易價格高於或低於可用的最低執行價格時,通常會新增系列。 |

| 優質報價 |

以 BTC 計價時,最小變動單位為 0.0005 BTC。根據 BTC 指數價格,等值美元始終顯示在交易表中。 |

| 到期日期 |

每週五 08:00 UTC。 |

| 運動風格 |

歐式風格,現金結算。歐式選擇權在到期時行使。這是自動完成的,不需要交易者採取任何行動。 |

| 結算價值 |

選擇權合約的行使將在到期後立即以 BTC 結算。行權結算價值根據到期前最後 30 分鐘 Deribit BTC 指數的平均值計算。 以美元計價的結算金額等於選擇權的行使價值與履約價格之間的差額。行權價值為到期前計算的BTC指數30分鐘平均值。BTC 結算金額的計算方法是將該差額除以行使價值。 |

| 乘數 |

1 通常股票選擇權的標的數量是100股。在 Deribit 上沒有乘數。每個合約只有 1 BTC 作為基礎資產。 |

| 初始保證金 |

初始保證金計算為為開倉而保留的 BTC 金額。 多頭看漲/看跌: 沒有任何 短線通話: 最大值(0.15 - 價外金額/基礎標記價格,0.1)+ 選擇權標記價格 賣空: 最大(最大(0.15 - 價外金額/基礎標記價格,0.1)+ 選擇權標記價格,維持保證金) |

| 維持保證金 |

維持保證金的計算方式為為維持部位而保留的 BTC 數量。 多頭看漲/看跌: 沒有任何 短線通話: 0.075 + 選擇權標記價格 賣空: 最大值(0.075, 0.075 * 選擇權標記價格)+ 選擇權標記價格 |

| 馬克普萊斯 |

選擇權合約的標記價格是 Deribit 風險管理系統計算出的選擇權的當前價值。通常,這是最佳買價和最佳賣價的平均值。然而,出於風險管理的目的,存在價格頻寬。Deribit 風險管理隨時對允許的最小和最大 IV 設定硬性限制。 例子: 如果硬限制設定為最小 IV 的 60% 和最大 IV 的 90%,則 IV 高於 90% 的中間價格的選擇權將被標記為 90% IV 定價。任何中間價格低於 60% IV 的選擇權都將以 60% IV 定價。請注意,60% 和 90% 只是範例百分比,實際利率有所不同,並由 Deribit 風險管理自行決定。 |

| 費用 |

檢查此頁面以了解Deribit 費用。 |

| 允許交易頻寬 |

最高價格(買單)= 標記價格 + 0.04 BTC 最低價格(賣單)= 標記價格 - 0.04 BTC |

| 持倉限額 |

目前,沒有持倉限制。頭寸限制可能會改變。Deribit 隨時可以施加部位限制。 |

| 最小訂單量 |

0.1 選擇權合約 |

| 大宗交易 |

至少 25 份選擇權合約 |

合約規格 ETH

| 標的資產/股票代號 |

Deribit ETH指數 |

| 象徵 |

選擇權合約的符號由標的資產-到期日-行使價-選擇權類型(C - 看漲/ P - 看跌)組成。 例子: ETH-30MAR2019-100-C 這是買權(C),執行價格為 100 美元,到期日為 2019 年 3 月 30 日。 |

| 交易時間 |

24/7 |

| 刻度大小 |

0.0005 以太坊 |

| 執行價格區間 |

這取決於 ETH 價格。價格可能在 1 美元到 25 美元之間。 |

| 執行價格 |

最初列出的是實值、平值和虛值 (OTM) 執行價格。當標的資產交易價格高於或低於可用的最低執行價格時,通常會新增系列。 |

| 優質報價 |

以 ETH 計價時,最小變動單位為 0.001 ETH。基於 ETH 指數價格,等值美元始終顯示在交易表中。 |

| 到期日期 |

每週五 08:00 UTC。 |

| 運動風格 |

歐式風格,現金結算。歐式選擇權在到期時行使。這是自動完成的,不需要交易者採取任何行動。 |

| 結算價值 |

選擇權合約的行使將在到期後立即以 ETH 結算。行權結算價值使用到期前最後 30 分鐘 Deribit ETH 指數的平均值計算。 以美元計價的結算金額等於選擇權的行使價值與履約價格之間的差額。行使價值為到期前計算的 ETH 指數 30 分鐘平均值。ETH 結算金額的計算方法是將該差額除以行使價值。 |

| 乘數 |

1 通常股票選擇權的標的數量是100股。在 Deribit 上沒有乘數。每個合約只有 1 ETH 作為基礎資產。 |

| 初始保證金 |

初始保證金計算為為開倉而保留的 ETH 金額。 多頭看漲/看跌: 沒有任何 短線通話: 最大值(0.15 - 價外金額/基礎標記價格,0.1)+ 選擇權標記價格 空頭賣權: 最大(最大(0.15 - 價外金額/基礎標記價格,0.1)+ 選擇權標記價格,維持保證金) |

| 維持保證金 |

維持保證金的計算方式為為維持部位而保留的 ETH 數量。 多頭看漲/看跌: 沒有任何 短線通話: 0.075 + 選擇權標記價格 空頭賣權: 最大值(0.075, 0.075 * 選擇權標記價格)+ 選擇權標記價格 |

| 馬克普萊斯 |

選擇權合約的標記價格是 Deribit 風險管理系統計算出的選擇權的當前價值。通常,這是最佳買入價和賣出價的平均值,但是,出於風險管理的目的,存在價格頻寬。Deribit 風險管理隨時對允許的最小和最大隱含波動率 (IV) 設定硬性限制。 例子: 如果硬限制設定為最小 IV 的 60% 和最大 IV 的 90%,則 IV 高於 90% 的中間價格的選擇權將被標記為 90% IV 定價。任何中間價格低於 60% IV 的選擇權都將以 60% IV 定價。請注意,60% 和 90% 只是範例百分比,實際利率有所不同,並由 Deribit 風險管理自行決定。 |

| 費用 |

檢查此頁面以了解Deribit 費用。 |

| 允許交易頻寬 |

最高價格(買單)= 標記價格 + 0.04 ETH 最低價格(賣單)= 標記價格 - 0.04 ETH |

| 持倉限額 |

目前,沒有持倉限制。頭寸限制可能會改變。Deribit 隨時可以施加部位限制。 |

| 最小訂單量 |

1份選擇權合約 |

| 大宗交易 |

至少 250 份選擇權合約 |

訂單類型

目前撮合引擎僅接受市價單和限價單。此外,訂單可以是「僅發布」訂單;但是,此功能不適用於高級訂單類型(如下所述)。只發布訂單將始終進入訂單簿,而不會立即匹配。如果訂單要匹配,我們的交易引擎將調整訂單,使其以下一個最佳價格進入訂單簿。

例如:

如果交易者以 0.0050 BTC 下達買單,但有 0.0045 BTC 的報價,則該訂單的價格將自動調整為 0.0044 BTC,從而以限價單進入訂單簿。

對於期權交易,該平台支援兩種額外的高級訂單類型。訂單簿的價格以 BTC 為單位,選擇權以 BTC 為單位定價。但是,可以提交波動性訂單和恆定美元價值訂單。

透過填寫選擇權訂單表格,交易者可以選擇以 3 種方式確定價格:比特幣、美元和隱含波動率。

當訂單以美元或隱含波動率定價時,Deribit 引擎將不斷更新訂單,以將美元價值和隱含波動率保持在訂單表格中輸入的固定值。IV 和 USD 訂單每 6 秒更新一次。

美元訂單

當交易者決定為某個選擇權支付 X 美元時,固定美元訂單非常有用。由於匯率的變化,該值在 BTC 中並不是恆定的,但是,訂單簿僅適用於 BTC。為了保持恆定的美元價值,定價引擎將持續監控和編輯訂單。Deribit 指數用於確定選擇權的 BTC 價格,以防同一日期沒有相應的期貨到期。如果有對應的期貨,則使用該期貨的標記價格。然而,未來標記價格受到頻寬的限制,頻寬以指數為基準 - USD/IV 訂單使用的價值與指數的差異不能超過 10%。

波動率訂單

波動率訂單是具有預設恆定隱含波動率的訂單。這種類型的訂單使得無需額外的做市商應用程式即可對選擇權系列進行做市。尚未支援期貨自動對沖,但已在路線圖上。布萊剋期權定價模型用於確定價格。請注意,價格每秒更新一次。固定美元和波動性訂單也會由定價引擎最大每秒更改一次,因為它遵循 Deribit 價格指數。如果有相應的期貨,則期貨將作為計算 IV 和 USD 訂單的輸入。

歷史波動率圖表

平台上顯示 Deribit BTC/ETH 指數年化 15 天歷史波動率圖表。波動率是透過每天在固定時間記錄一次指數值來計算的。然後計算 15 天的(年化)BTC/ETH 波動率。

不當交易規則

由於各種原因,可能會出現選擇權以市場異常無序的價格進行交易的情況,很有可能是一方不情願地進行了交易。在這種情況下,Deribit 可能會調整價格或反向交易。只有當選擇權合約的交易價格與標的選擇權合約的理論價格相差超過 5%(BTC 選擇權為 0.05BTC)時,才會進行價格調整或逆轉選擇權交易。

舉例:

如果某選擇權的交易價格為0.12 BTC,但其理論價格為0.05 BTC,交易者可以要求將價格調整為0.10 BTC。

如果交易者意識到交易以被視為定價錯誤的價格執行,他應該盡快向交易所([email protected])寫一封電子郵件,要求調整價格。

選擇權的理論價格就是標記價格,儘管交易所很難讓標記價格始終與理論價格完全匹配。因此,如對理論價格有爭議,該價格將透過與平台一級做市商協商確定。如果有任何分歧,Deribit 將遵循他們關於交易時選擇權的理論價值的建議。

價格調整請求必須在交易執行後 2 小時內提出。如果出於某種原因交易對手已經提取了資金,而 Deribit 無法從交易對手收回足夠的資金,則只會對可從交易對手帳戶中收回的金額進行價格調整。保險基金無意也不會用於資助不當交易。

做市義務

撮合引擎和風險引擎是從頭開始建造的,能夠在很短的時間內吸收大量訂單。由於資產數量龐大,對於任何嚴肅的選擇權交易來說,這是必須的。該平台能夠透過 REST、WebSockets 和 FIX API 以超低延遲每秒處理數千個訂單請求。請注意,目前我們無法接受任何新的做市商(除了我們已經與之溝通並準備建立聯繫的做市商之外)。

關於下面解釋的做市商規則,任何在同一工具上進行報價(買價和賣價)的人或任何透過自動交易(透過API)在帳簿中擁有超過20 個選擇權訂單的交易者都可以被視為做市商,並且可以被迫遵守以下規則。

做市商義務:

1. 做市商(MM)有義務每週112小時在市場上顯示報價。任何時候都不允許引用下面列出的允許頻寬之外的雙邊市場。2. 工具涵蓋範圍:

做市商必須對所有到期日以及 90% 的選擇權合約進行報價,其絕對值的 Delta 值在 0.1 至 0.9 之間。

3. 最大允許買賣價差:在正常情況預設情況下,最大允許買賣價差應最大為0.01,(選擇權的delta)* 0.04。

選擇權的 Delta = Deribit 計算的 BS delta - Deribit 計算的標記價格

例如,每月 ATM 看漲期權的報價不應寬於 0.02,Delta 1.0 看跌期權的報價不應寬於 0.04,等等。例外情況

:

- 對於 6 個月以上到期的長期選擇權,或 Deribit 平台上不存在具有流動性市場的相應期貨的選擇權,最大價差可以是預設價差的 1.5 倍。

- 新推出的到期日超過 1 個月的系列的最大點差可以是新到期日推出後 5 天內預設最大點差的 1.5 倍。

- 新推出的到期日在 1 個月以內的系列的最大點差可以是新到期日推出後 1 天內預設最大點差的 1.5 倍。

- 在快速變化的市場中,允許的最大點差可以是正常情況下所需點差的兩倍。

5. 快速波動市場:過去2小時內波動10%。

6. 不可調暗:獲得額外報價能力的一方(超過20個未結訂單)不允許不斷改變其訂單以響應其他參與者訂單的變化以小幅改進它們,這與改變訂單相反根據自己的市場看法。