Deribit Connexion - Deribit France - Deribit Français

Comment se connecter à Deribit

Comment se connecter au compte Deribit【PC】

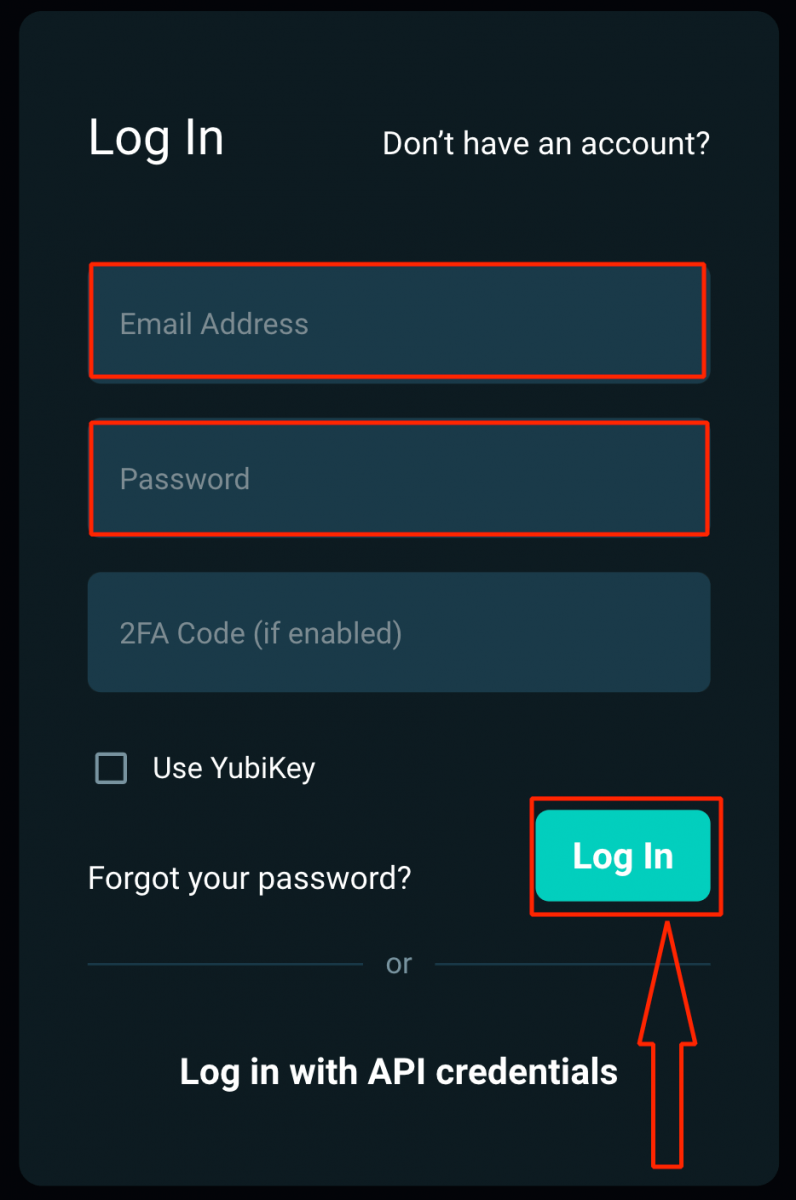

- Allez sur le site Web de Deribit .

- Saisissez votre "Adresse e-mail" et votre "Mot de passe".

- Cliquez sur le bouton "Connexion".

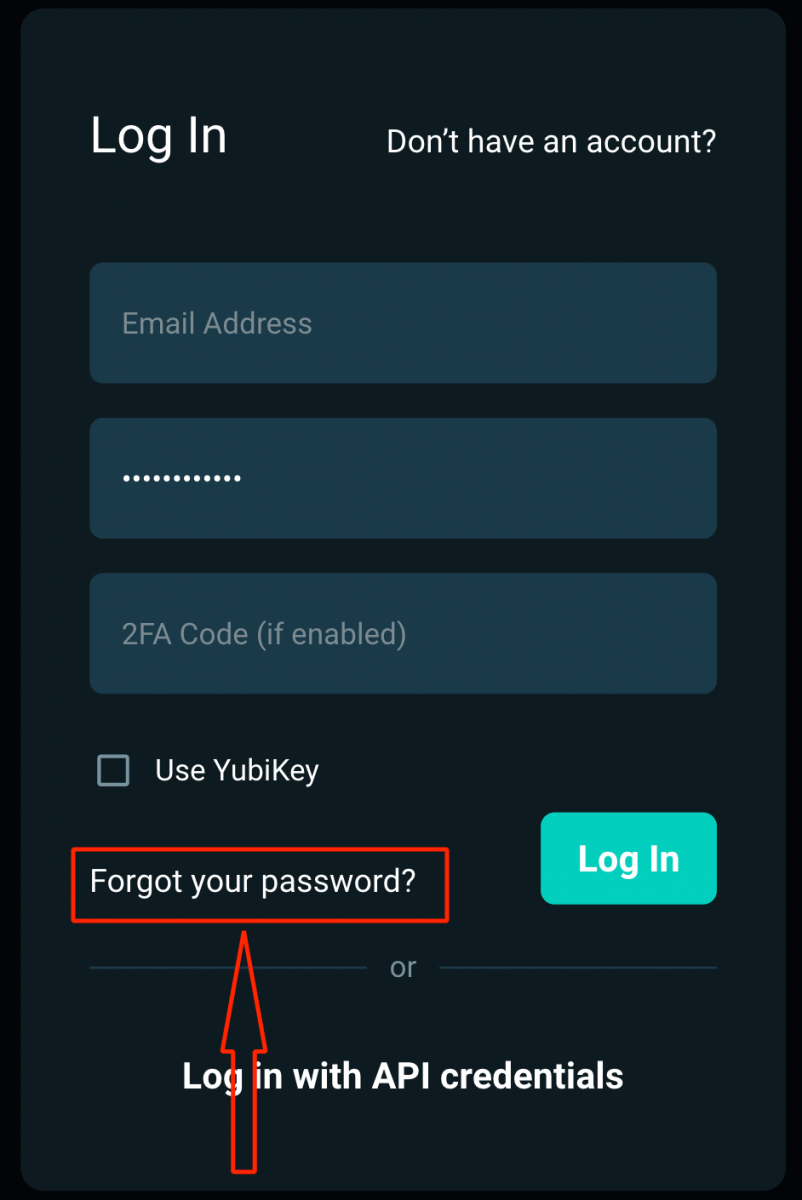

- Si vous avez oublié votre mot de passe, cliquez sur « Mot de passe oublié ? ».

Sur la page de connexion, entrez votre [adresse e-mail] et le mot de passe que vous avez spécifiés lors de l'inscription. Cliquez sur le bouton "Connexion".

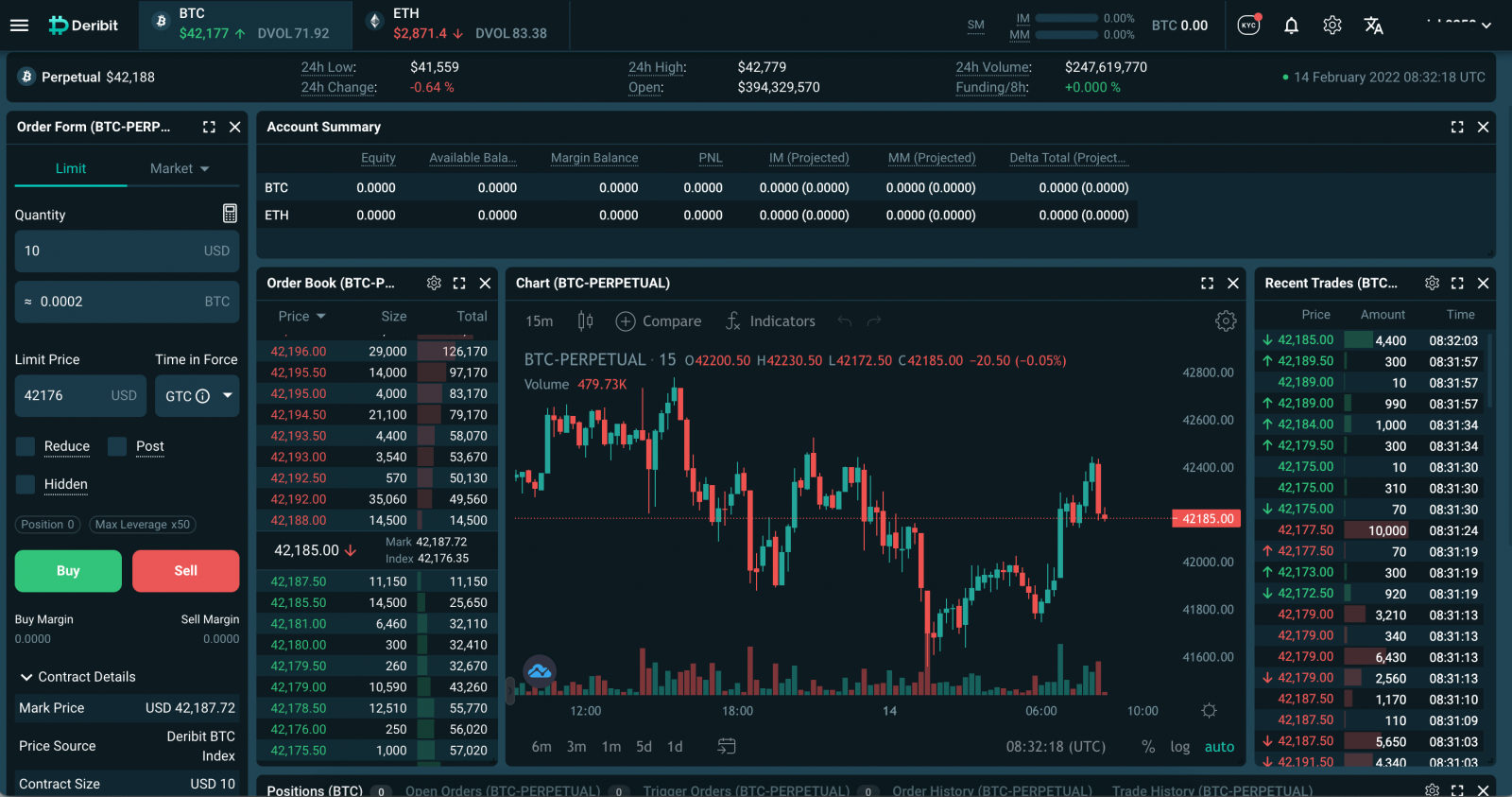

Vous pouvez maintenant utiliser avec succès votre compte Deribit pour trader.

Comment se connecter au compte Deribit【APP】

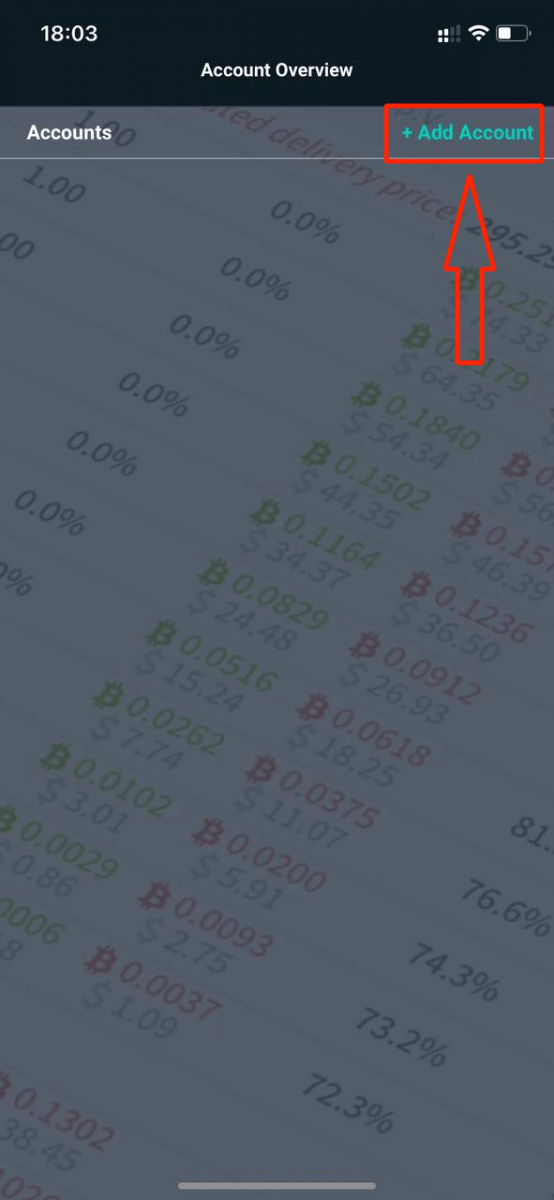

Ouvrez l'application Deribit que vous avez téléchargée, cliquez sur "Ajouter un compte" dans le coin supérieur droit de la page de connexion.

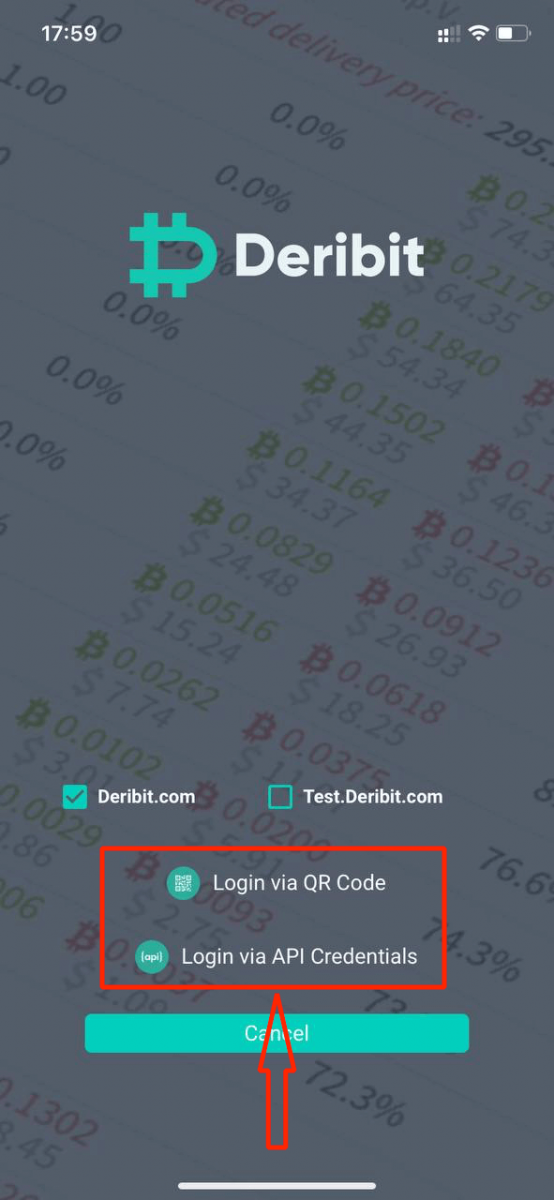

Sur la page de connexion, vous pouvez vous connecter via "QR Code" ou "API Credentials".

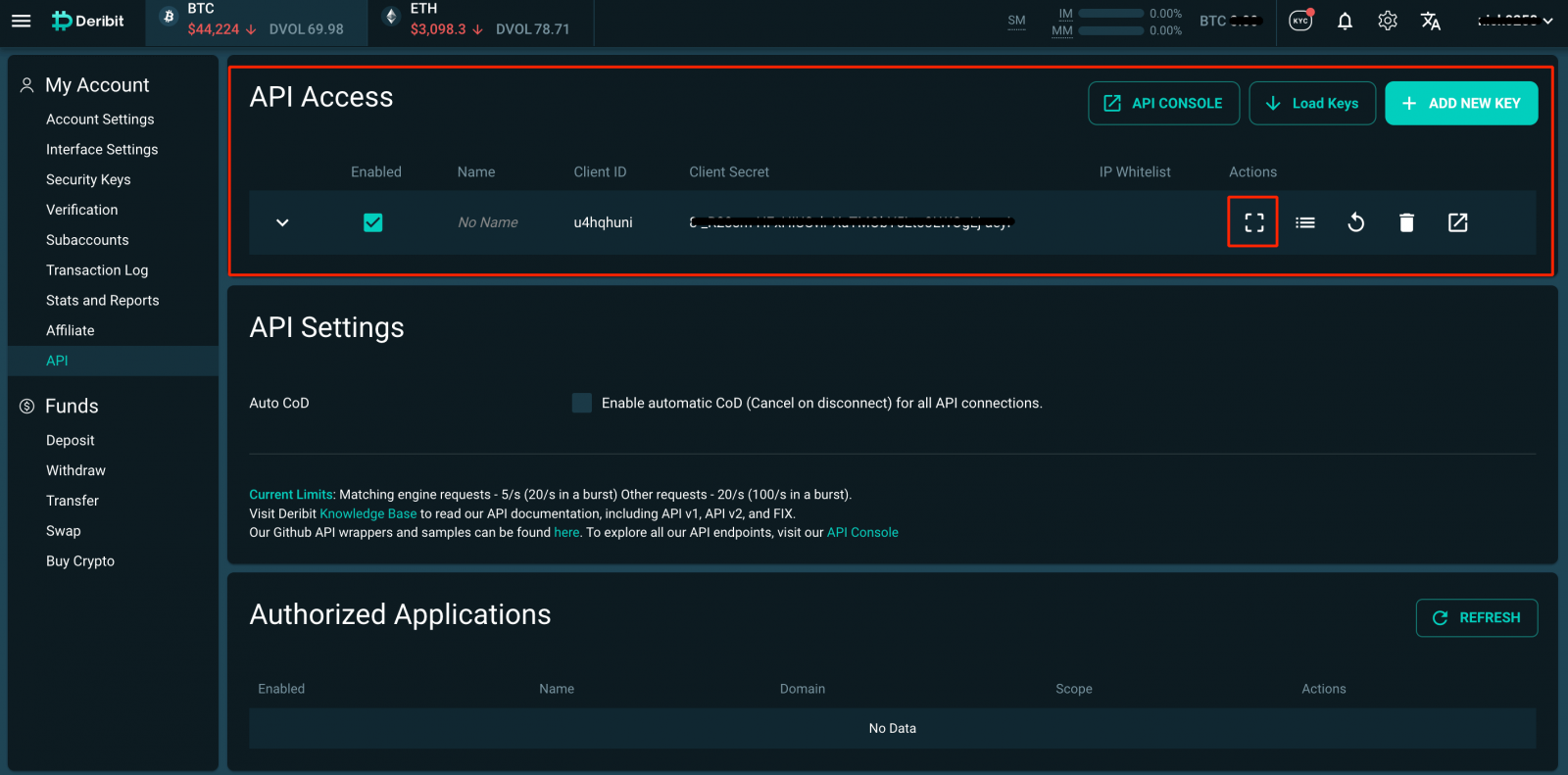

Connectez-vous via "QR Code": Accédez à Compte - Api. Cochez pour activer l'API et scannez le code QR.

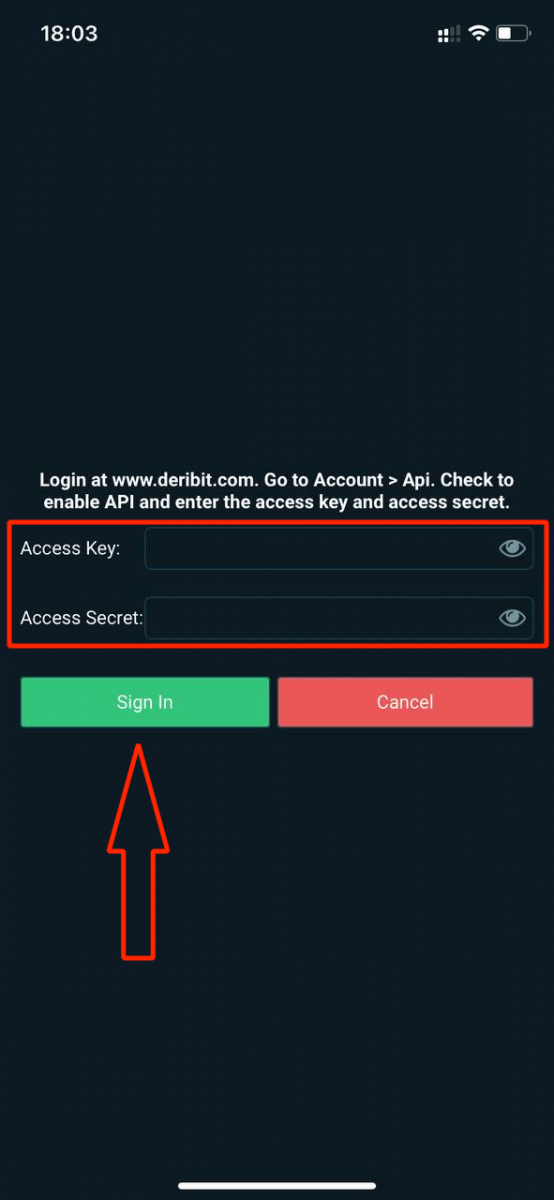

Connectez-vous via "API Credentials": Accédez à Compte - Api. Cochez pour activer l'API et entrez la clé d'accès et le secret d'accès.

Vous pouvez maintenant utiliser avec succès votre compte Deribit pour trader

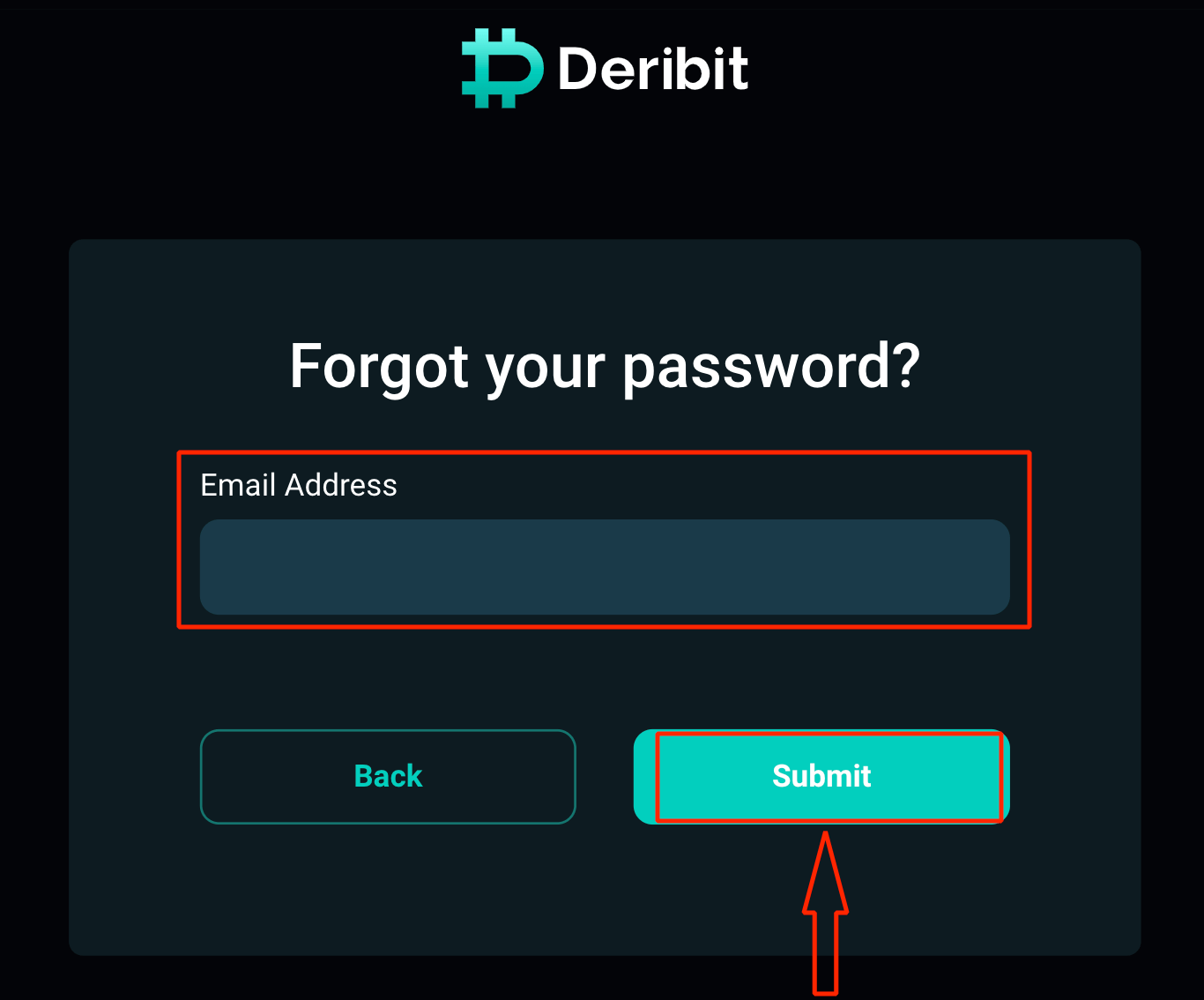

Mot de passe oublié

Ne vous inquiétez pas si vous ne pouvez pas vous connecter à la plateforme, vous entrez peut-être simplement le mauvais mot de passe. Vous pouvez en créer un nouveau.

Pour cela, cliquez sur "Mot de passe oublié ?".

Dans la nouvelle fenêtre, entrez l'e-mail que vous avez utilisé lors de l'inscription et cliquez sur le bouton "Soumettre".

Vous recevrez un e-mail avec un lien pour changer immédiatement votre mot de passe.

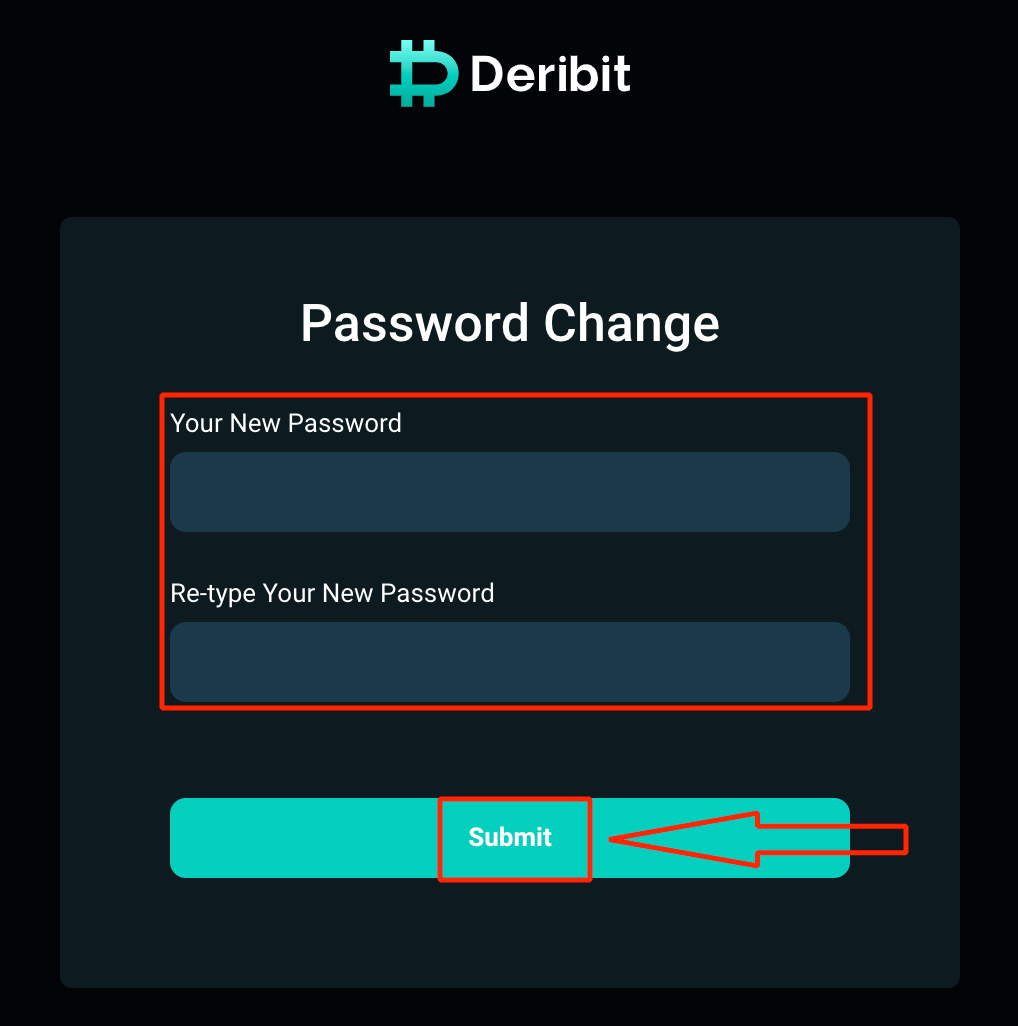

Le plus difficile est passé, promis ! Il vous suffit maintenant d'aller dans votre boîte de réception, d'ouvrir l'e-mail et de cliquer sur le lien indiqué dans cet e-mail pour compléter votre mot de passe de récupération.

Le lien de l'e-mail vous mènera à une section spéciale sur le site Web de Deribit. Entrez votre nouveau mot de passe ici et cliquez sur le bouton "Soumettre".

C'est ça! Vous pouvez maintenant vous connecter à la plateforme Deribit en utilisant votre nom d'utilisateur et votre nouveau mot de passe.

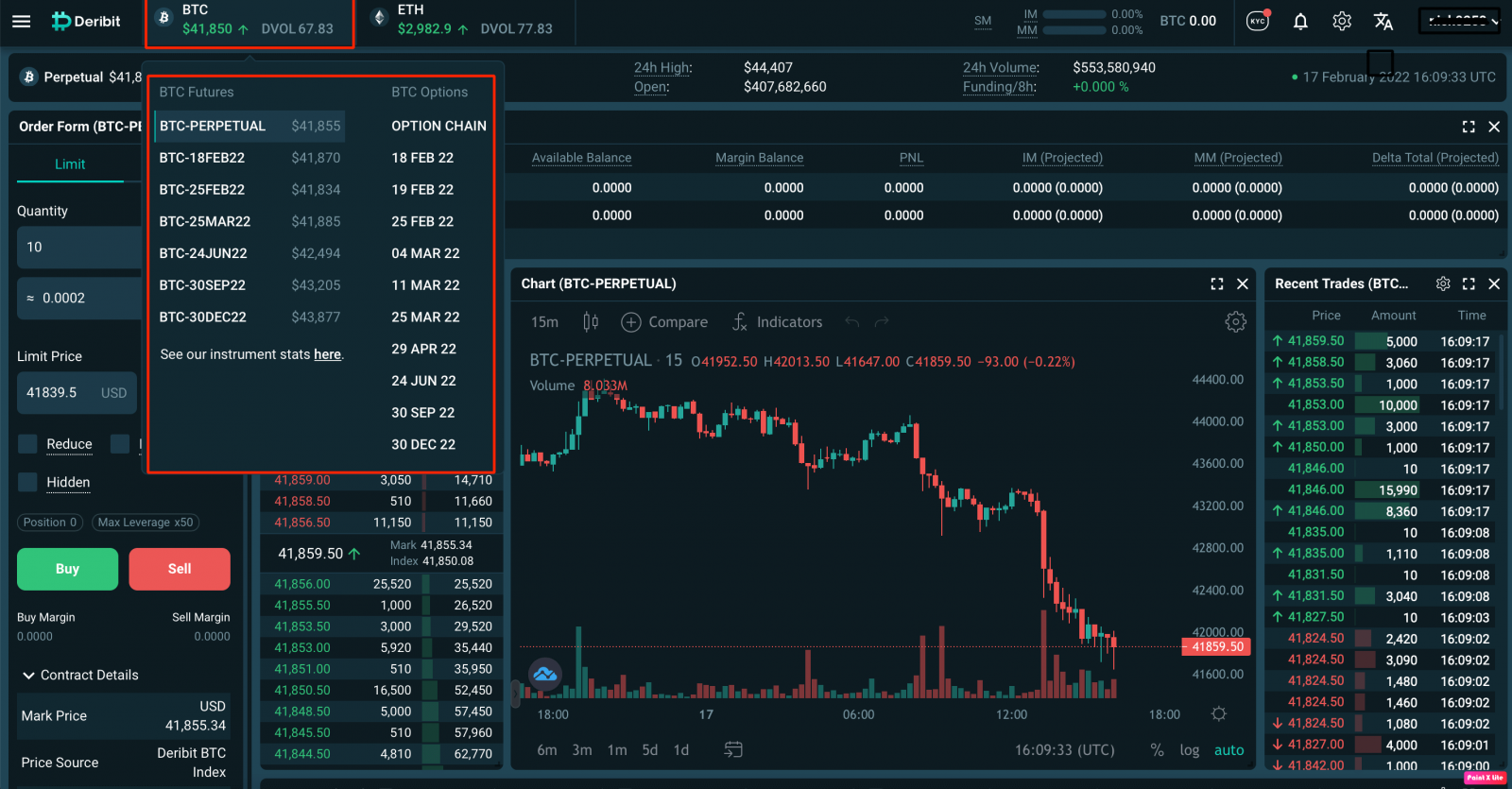

Comment trader la crypto chez Deribit

Contrats à terme

Les Bitcoin Futures sur Deribit sont réglés en espèces plutôt que réglés par livraison physique de BTC. Cela signifie qu'au moment du règlement, l'acheteur de BTC Futures n'achètera pas le BTC réel, ni le vendeur ne vendra de BTC. Il n'y aura un transfert des pertes/gains qu'au moment du règlement du contrat, sur la base du prix d'expiration (calculé comme la moyenne des 30 dernières minutes de l'indice des prix BTC).

Spécifications du contrat BTC

| Actif/Ticker sous-jacent | Indice de débit BTC |

| Contracter | 1 USD par point d'indice, avec une taille de contrat de 10 USD |

| Heures de négociation | 24/7 |

| Taille minimale des ticks | 0,50 USD |

| Règlement | Les règlements ont lieu tous les jours à 8h00 UTC. Les bénéfices de session réalisés et non réalisés (bénéfices réalisés entre les règlements) sont toujours ajoutés en temps réel aux capitaux propres. Cependant, ils ne peuvent être retirés qu'après le règlement quotidien. Lors du règlement, les bénéfices/pertes de la session seront comptabilisés dans le solde de trésorerie BTC. |

| Dates de péremption | Les expirations ont toujours lieu à 08h00 UTC, le dernier vendredi du mois. |

| Taille du contrat | 10 USD |

| Marquer le prix | Le prix de référence est le prix auquel le contrat à terme sera évalué pendant les heures de négociation. Celui-ci peut (temporairement) s'écarter du prix réel du marché à terme afin de protéger les acteurs du marché contre les transactions manipulatrices. Prix de référence = prix de l'indice + EMA de 30 secondes (prix du marché à terme - prix de l'indice). Le prix du marché est le dernier prix à terme négocié s'il se situe entre la meilleure offre actuelle et la meilleure demande. Sinon, si le dernier prix négocié est inférieur à la meilleure offre, le prix du marché sera la meilleure offre. Si le dernier cours négocié est supérieur au meilleur cours vendeur, le cours du marché sera le meilleur cours vendeur. |

| Livraison/Expiration | Vendredi, 08:00 UTC. |

| Prix de livraison | Moyenne pondérée dans le temps de l'indice Deribit BTC, mesuré entre 07h30 et 08h00 UTC. |

| méthode de livraison | Règlement en espèces en BTC. |

| Frais | Consultez cette page pour les frais de Deribit . |

| Limite de position | La position maximale autorisée est de 1 000 000 contrats (10 000 000 USD). Les utilisateurs de marge de portefeuille sont exclus de cette limite et peuvent constituer des positions plus importantes. Sur demande, la limite de position peut être augmentée en fonction d'une évaluation du compte. |

| Marge initiale | La marge initiale commence à 1,0 % (trading à effet de levier 100x) et augmente linéairement de 0,5 % par augmentation de 100 BTC de la taille de la position. Marge initiale = 1% + (Taille de la position en BTC) * 0,005% |

| Marge de maintenance | La marge de maintenance commence à 0,525 % et augmente linéairement de 0,5 % par augmentation de 100 BTC de la taille de la position. Lorsque le solde de la marge du compte est inférieur à la marge de maintenance, les positions dans le compte seront progressivement réduites pour maintenir la marge de maintenance inférieure aux capitaux propres du compte. Les exigences de marge de maintenance peuvent être modifiées sans préavis si les circonstances du marché l'exigent. Marge de maintenance = 0,525 % + (PositionSize en BTC) * 0,005 % |

| Commerce de bloc | Minimum 200 000 USD |

Spécifications contractuelles ETH

| Actif/Ticker sous-jacent | Deribit Indice ETH |

| Contracter | 1 USD par point d'indice, avec une taille de contrat de 1 USD |

| Heures de négociation | 24/7 |

| Taille minimale des ticks | 0,05 USD |

| Règlement | Les règlements ont lieu tous les jours à 8h00 UTC. Les bénéfices de session réalisés et non réalisés (bénéfices réalisés entre les règlements) sont toujours ajoutés en temps réel aux capitaux propres, cependant, ils ne sont disponibles pour retrait qu'après le règlement quotidien. Lors du règlement, les bénéfices/pertes de la session seront comptabilisés sur le solde de trésorerie de l'ETH. |

| Dates de péremption | Les expirations ont toujours lieu à 08h00 UTC, le dernier vendredi du mois. |

| Taille du contrat | 1 USD |

| Marge initiale | La marge initiale commence à 2,0 % (trading à effet de levier 50x) et augmente linéairement de 1,0 % par augmentation de 5 000 ETH de la taille de la position. Marge initiale = 2% + (Taille de la position en ETH) * 0,0002% |

| Marge de maintenance | La marge de maintenance commence à 1,0 % et augmente linéairement de 1,0 % par augmentation de 5 000 ETH de la taille de la position. |

| Marquer le prix | Le prix de référence est le prix auquel le contrat à terme sera évalué pendant les heures de négociation. Celui-ci peut (temporairement) s'écarter du prix réel du marché à terme afin de protéger les acteurs du marché contre les transactions manipulatrices. Prix de référence = prix de l'indice + EMA de 30 secondes (prix du marché à terme - prix de l'indice) Le prix du marché est le dernier prix à terme négocié s'il se situe entre la meilleure offre actuelle et la meilleure demande. Sinon, si le dernier prix négocié est inférieur à la meilleure offre, le prix du marché sera la meilleure offre. Si le dernier cours négocié est supérieur au meilleur cours vendeur, le cours du marché sera le meilleur cours vendeur. |

| Livraison/Expiration | Vendredi, 08:00 UTC. |

| Prix de livraison | Moyenne pondérée dans le temps de l'indice Deribit ETH mesuré entre 07h30 et 08h00 UTC. |

| méthode de livraison | Règlement en espèces en ETH. |

| Frais | Consultez cette page pour les frais de Deribit . |

| Limite de position | La position maximale autorisée est de 5 000 000 contrats (5 000 000 USD). Les utilisateurs de marge de portefeuille sont exclus de cette limite et peuvent constituer des positions plus importantes. Sur demande, la limite de position peut être augmentée en fonction d'une évaluation du compte. |

| Commerce de bloc | Minimum 100 000 USD |

Exemples de marge initiale:

| Taille de la position BTC | Marge de maintenance | Marge en BTC |

| 0 | 1 % + 0 = 1 % | 0 |

| 25 | 1 % + 25/100 * 0,5 % = 1,125 % | 0,28125 |

| 350 | 1 % + 350/100 * 0,5 % = 2,75 % | 9.625 |

Exemples de marge de maintenance:

| Taille de la position BTC | Marge de maintenance | Marge en BTC |

| 0 | 0,525 % | 0 |

| 25 | 0,525 % + 25 * 0,005 % = 0,65 % | 0,1625 |

| 350 | 0,525 % + 350 * 0,005 % = 2,275 % | 7,9625 |

Exemple :

Pour mieux comprendre le fonctionnement des contrats à terme sur Deribit, voici un exemple :

Un trader achète 100 contrats à terme (la taille d'un contrat à terme est de 10 USD), à 10 000 USD par BTC. Le trader est maintenant long (achète) pour 1 000 USD de BTC avec un prix de 10 000 USD (100 contrats x 10 USD = 1 000 USD).

- Supposons que le trader veuille fermer cette position et vendre ces contrats au prix de 12 000 USD. Dans ce scénario, le commerçant a accepté d'acheter 1 000 USD de bitcoins à 10 000 USD, puis a vendu 1 000 USD de BTC pour 12 000 USD/BTC.

- Le profit des commerçants est de 1 000/10 000 – 1 000/12 000 = 0,01666 BTC ou 200 USD, avec un BTC au prix de 12 000 USD.

- Si les deux ordres étaient des ordres preneurs, les frais totaux payés sur ce tour seraient de 2 * 0,075% de 1 000 USD = 1,5 USD (débités en BTC, donc 0,75/10 000 BTC + 0,75/12 000 BTC = 0,000075 + 0,0000625 = 0,0001375 BTC)

- La marge requise pour acheter 1 000 USD de contrats BTC est de 10 USD (1 % de 1 000 USD) et équivaut donc à 10/10 000 BTC = 0,001 BTC. Les exigences de marge augmentent en pourcentage de la position, avec un taux de 0,5 % pour 100 BTC.

Prix

de référence Lors du calcul des profits et pertes non réalisés des contrats à terme, le dernier prix négocié du contrat à terme n'est pas toujours utilisé.

Pour calculer le prix de référence, nous devons d'abord calculer l'EMA de 30 secondes (moyenne mobile exponentielle) de la différence entre le dernier prix négocié (ou la meilleure offre/demande lorsque le dernier prix négocié tombe en dehors de la meilleure fourchette actuelle d'offre/demande) et l'indice Deribit.

- Le prix de marque est calculé comme suit:

- De plus, il y a une limite à la vitesse à laquelle l'écart entre l'indice Deribit BTC et le dernier prix à terme négocié peut changer:

La fourchette de négociation est limitée par une bande passante de 3% autour de l'EMA de 2minutes de la différence entre le prix de référence et le prix de l'indice (+/-1,5%).

La bande passante du prix de référence est affichée dans le formulaire de commande à terme indiquant le prix de négociation minimum et maximum actuellement autorisé (au-dessus du champ de prix).

Le prix du mark ne peut jamais s'écarter de plus d'un certain % de l'indice Deribit. Par défaut, le pourcentage que le prix du mark est autorisé à échanger en dehors de l'indice est de 10 % pour BTC et de 10,5 % pour ETH. Si le marché exige des transactions avec une remise ou une prime plus élevée (par exemple, dans des périodes volatiles ou des périodes de contango ou de déport de plus en plus), la bande passante peut être augmentée.

Bande passante de trading autorisée

La fourchette de trading est liée par 2 paramètres :

Deribit Index + 1 minute EMA (Fair Price - Index) +/- 1,5 % et une bande passante fixe autour du Deribit Index +/- 10,0 %.

Si les circonstances du marché l'exigent, les paramètres de bande passante pourraient être ajustés à la seule discrétion de Deribit.

Les ordres limités au-delà de la bande passante seront ajustés au prix d'achat maximum possible ou au prix de vente minimum possible. Les ordres au marché seront ajustés pour limiter les ordres avec le prix minimum ou maximum autorisé à ce moment-là.

Perpétuel

Le Deribit Perpetual est un produit dérivé similaire à un futur, cependant, sans date d'expiration. Le contrat perpétuel comporte des paiements de financement. Ces paiements ont été introduits pour maintenir le prix du contrat perpétuel aussi proche que possible du prix sous-jacent de la cryptographie - l'indice Deribit BTC. Si le contrat perpétuel se négocie à un prix plus élevé que l'indice, les traders qui ont des positions longues doivent effectuer des paiements de financement aux traders ayant des positions courtes. Cela rendra le produit moins attractif pour les détenteurs de positions longues et plus attractif pour les détenteurs de positions courtes. Cela entraînera par la suite un prix perpétuel à négocier en ligne avec le prix de l'indice. Si le perpétuel se négocie à un prix inférieur à celui de l'indice, les détenteurs de positions courtes devront payer les détenteurs de positions longues.

Le contrat perpétuel Deribit comporte une mesure continue de la différence entre le prix de référence du contrat et l'indice Deribit BTC. La différence en pourcentage entre ces deux niveaux de prix est la base du taux de financement de 8 heures qui est appliqué à tous les contrats perpétuels en cours.

Les paiements de financement sont calculés toutes les millisecondes. Les paiements de financement seront ajoutés ou soustraits du compte PNL réalisé, qui fait également partie du solde commercial disponible. Lors du règlement quotidien, le PNL réalisé sera déplacé vers ou depuis le solde en espèces, à partir duquel des retraits peuvent être effectués.

Le financement total versé apparaîtra dans l'historique des transactions dans la colonne "financement". Cette colonne indique le montant du financement qui est appliqué à l'ensemble de la position nette des commerçants au cours de la période entre la transaction concernée et la transaction précédente. Autrement dit : le trader peut voir le financement payé ou reçu sur la position entre les changements de position.

Spécifications du contrat BTC

| Actif/Ticker sous-jacent | Indice de débit BTC |

| Contracter | 1 USD par point d'indice, avec une taille de contrat de 10 USD |

| Heures de négociation | 24/7 |

| Taille minimale des ticks | 0,50 USD |

| Règlement | Les règlements ont lieu tous les jours à 8h00 UTC. Les bénéfices de session réalisés et non réalisés (bénéfices réalisés entre les règlements) sont toujours ajoutés en temps réel aux capitaux propres. Cependant, ils ne peuvent être retirés qu'après le règlement quotidien. Lors du règlement, les bénéfices/pertes de la session seront comptabilisés dans le solde de trésorerie BTC. |

| Taille du contrat | 10 USD |

| Marge initiale | La marge initiale commence à 1,0 % (trading à effet de levier 100x) et augmente linéairement de 0,5 % par augmentation de 100 BTC de la taille de la position. Marge initiale = 1% + (Taille de la position en BTC) * 0,005% |

| Marge de maintenance | La marge de maintenance commence à 0,525 % et augmente linéairement de 0,5 % par augmentation de 100 BTC de la taille de la position. Lorsque le solde de la marge du compte est inférieur à la marge de maintenance, les positions dans le compte seront progressivement réduites afin de maintenir la marge de maintenance inférieure aux capitaux propres du compte. Les exigences de marge de maintenance peuvent être modifiées sans préavis si les circonstances du marché l'exigent. Marge de maintenance = 0,525 % + (Taille de la position en BTC) * 0,005 % |

| Marquer le prix | Le prix de référence est le prix auquel le contrat perpétuel sera évalué pendant les heures de négociation. Celui-ci peut (temporairement) s'écarter du prix réel du marché perpétuel afin de protéger les acteurs du marché contre les transactions manipulatrices. Prix de référence = prix de l'indice + EMA de 30 secondes (prix du marché perpétuel - prix de l'indice) où le prix du marché est le dernier prix à terme négocié s'il se situe entre la meilleure offre et la meilleure demande actuelles. Sinon, le prix du marché sera la meilleure offre. Si le dernier prix négocié est inférieur à la meilleure offre, ou le prix du marché sera la meilleure demande, si le dernier prix négocié est supérieur à la meilleure demande. |

| Livraison/Expiration | Pas de livraison / expiration |

| Frais | Consultez cette page pour les frais de Deribit . |

| Limite de position | La position maximale autorisée est de 1 000 000 contrats (10 000 000 USD). Les utilisateurs de marge de portefeuille sont exclus de cette limite et peuvent constituer des positions plus importantes. Sur demande, la limite de position peut être augmentée en fonction d'une évaluation du compte. |

Spécifications contractuelles ETH

| Actif/Ticker sous-jacent | Deribit Indice ETH |

| Contracter | 1 USD par point d'indice, avec une taille de contrat de 1 USD |

| Heures de négociation | 24/7 |

| Taille minimale des ticks | 0,05 USD |

| Règlement | Les règlements ont lieu tous les jours à 8h00 UTC. Les bénéfices de session réalisés et non réalisés (bénéfices réalisés entre les règlements) sont toujours ajoutés en temps réel aux capitaux propres, cependant, ils ne sont disponibles pour retrait qu'après le règlement quotidien. Lors du règlement, les bénéfices/pertes de la session seront comptabilisés sur le solde de trésorerie de l'ETH. |

| Taille du contrat | 1 USD |

| Marge initiale | La marge initiale commence à 2,0 % (trading à effet de levier 50x) et augmente linéairement de 1 % par augmentation de 5 000 ETH de la taille de la position. Marge initiale = 2% + (Taille de la position en ETH) * 0,0002% |

| Marge de maintenance | La marge de maintenance commence par 1% et augmente linéairement de 1% par augmentation de 5 000 ETH de la taille de la position. |

| Marquer le prix | Le prix de référence est le prix auquel le contrat perpétuel sera évalué pendant les heures de négociation. Celui-ci peut (temporairement) s'écarter du prix réel du marché perpétuel afin de protéger les acteurs du marché contre les transactions manipulatrices. Prix marqué = prix de l'indice + EMA de 30 secondes (prix équitable perpétuel - prix de l'indice) Le prix équitable perpétuel est la moyenne des cours acheteur et vendeur pour 1 ordre de taille ETH. |

| Livraison/Expiration | Pas de livraison / expiration |

| Frais | Consultez cette page pour les frais de Deribit . |

| Limite de position | La position maximale autorisée est de 10 000 000 contrats (10 000 000 USD). Les utilisateurs de marge de portefeuille sont exclus de cette limite et peuvent constituer des positions plus importantes. Sur demande, la limite de position peut être augmentée en fonction d'une évaluation du compte. |

Exemples de marge initiale:

| Taille de la position BTC | Marge de maintenance | Marge en BTC |

| 0 | 1 % + 0 = 1 % | 0 |

| 25 | 1 % + 25/100 * 0,5 % = 1,125 % | 0,28125 |

| 350 | 1 % + 350/100 * 0,5 % = 2,75 % | 9.625 |

Exemples de marge de maintenance:

| Taille de la position BTC | Marge de maintenance | Marge en BTC |

| 0 | 0,525 % | 0 |

| 25 | 0,525 % + 25 * 0,005 % = 0,65 % | 0,1625 |

| 350 | 0,525 % + 350 * 0,005 % = 2,275 % | 7,9625 |

Taux de financement

Lorsque le taux de financement est positif, les détenteurs de positions longues versent un financement aux détenteurs de positions courtes; lorsque le taux de financement est négatif, les détenteurs de positions courtes versent un financement aux détenteurs de positions longues. Le taux de financement est exprimé sous la forme d'un taux d'intérêt sur 8 heures et est calculé à tout moment comme suit :

Taux de prime Taux

de prime = ((Prix repère - Indice de dérèglement) / Indice de dérèglement) *

Taux de financement

à 100% Séquentiellement, le taux de financement est dérivé du taux de prime en appliquant un amortisseur.

- Si le taux de prime se situe entre -0,05 % et 0,05 %, le taux de capitalisation réel sera réduit à 0,00 %.

- Si le taux de prime est inférieur à -0,05 %, alors le taux de capitalisation réel sera le taux de prime + 0,05 %.

- Si le taux de prime est supérieur à 0,05 %, le taux de capitalisation réel sera le taux de prime - 0,05 %.

- De plus, le taux de financement est plafonné à -/+0,5 %, exprimé en taux d'intérêt à 8 heures.

Taux de financement = maximum (0,05%, taux de prime) + minimum (-0,05%, taux de prime) Fraction de temps

Fraction

de temps = Période de temps du taux de financement / 8 heures

Le paiement de financement réel est calculé en multipliant le taux de financement par la taille de la position et le fraction de temps.

Paiement de financement = Taux de financement * Taille du poste * Fraction de temps

| Exemple 1 | Si le prix de référence est de 10 010 USD et que l'indice Deribit est de 10 000 USD, le taux de financement et le taux de prime sont calculés comme suit : Taux de prime = ((10 010 - 10 000) / 10 000) * 100 % = 0,10 % Taux de financement = Maximum (0,05%, 0,10%) + Minimum (-0,05%, 0,10%) = 0,10% - 0,05% = 0,05% Supposons qu'un trader a une position longue de 10 000 USD (1 BTC) pendant 1 minute, et pendant cette minute le le prix de référence reste à 10 010 USD et l'indice Deribit reste à 10 000 USD, dans ce cas, le calcul du financement pour cette période est: 8 heures = 480 minutes: Taux de financement = 1/480 * 0,05% = 0,0001041667% Paiement du financement = 0,0001041667% * 1 BTC = 0,000001041667 BTC Les détenteurs de positions courtes reçoivent ce montant et les détenteurs de positions longues le paient. |

| Exemple 2 | Si un trader choisissait de conserver la position de l'exemple précédent pendant 8 heures et que le prix du mark et l'indice Deribit restaient à 10 010 USD et 10 000 USD pendant toute la période, le taux de financement serait de 0,05 %. Le paiement du financement serait payé par les longs et reçu par les shorts. Pendant 8 heures, cela aurait été 0,0005 BTC (ou 5,00 USD). |

| Exemple 3 | Si le prix de référence est de 10 010 USD pendant 1 minute puis passe à 9 990 USD la minute suivante, cependant, l'indice reste à 10 000 USD, alors le financement net pendant ces 2 minutes pour une position longue de 1 BTC est exactement de 0 BTC. Après la première minute, le commerçant paierait 1/480 * 0,05 % = 0,0001041667 % * 1 BTC = 0,000001041667 BTC, cependant, la minute suivante, le commerçant recevrait exactement le même montant. |

| Exemple 4 | Le prix de référence est de 10 002 USD et l'indice reste à 10 000 USD. Dans ce cas, le financement en temps réel est nul (0,00%) car le prix de référence se situe dans la fourchette de 0,05% par rapport au prix de l'indice (entre 9990USD et 10010USD). Ceci peut être vérifié en utilisant les formules de taux de prime et de taux de financement : Taux de prime = ((10 002 - 10 000) / 10 000) * 100 % = 0,02 % Taux de financement = Maximum (0,05 %, Taux de prime) + Minimum (-0,05 %, Taux de prime) = 0,05% - 0,05% = 0,00% |

En réalité, la propagation de l'indice Deribit BTC et le prix du mark changent en permanence, et tous les changements sont pris en compte. Par conséquent, les exemples ci-dessus sont des simplifications extrêmes des calculs réels. Le financement versé ou reçu est continuellement ajouté au PNL réalisé et est transféré vers ou depuis le solde de trésorerie lors du règlement quotidien, à 08h00 UTC.

Frais de financement

Deribit ne facture aucun frais de financement. Tous les paiements de financement sont transférés entre les titulaires des contrats perpétuels. Cela fait du financement un jeu à somme nulle, où les longs reçoivent tout le financement des shorts, ou les shorts reçoivent tout le financement des longs.

Marquer le prix

Il est essentiel de comprendre comment le prix de marque est calculé. Nous commençons par déterminer le « juste prix ». Le juste prix est calculé comme la moyenne de l'offre d'impact équitable et de l'offre d'impact équitable.

L'offre d'impact équitable est le prix moyen d'un ordre de vente sur le marché de 1 BTC ou le meilleur prix d'offre - 0,1 %, selon la valeur la plus élevée.

Le Fair Impact Ask est le prix moyen d'un ordre d'achat de marché de 1 BTC ou le meilleur prix de vente + 0,1%, selon la valeur la plus faible.

- Prix juste = (Offre d'impact équitable + Demande d'impact équitable) / 2

Le prix de référence est dérivé à l'aide de l'indice Deribit et du juste prix, en ajoutant à l'indice Deribit la moyenne mobile exponentielle sur 30 secondes (EMA) du Fair Price - Deribit Index.

- Mark Price = Deribit Index + 30 secondes EMA (Fair Price - Deribit Index)

De plus, le prix du mark est strictement limité par l'indice Deribit +/- 0,5%, donc en aucun cas, le prix du mark du futur ne peut s'écarter de plus de 0,5% de l'indice Deribit.

Le trading en dehors de cette bande passante est toujours autorisé.

L'EMA de 30 secondes est recalculée toutes les secondes, donc au total, il y a 30 périodes de temps dans lesquelles la mesure de la dernière seconde a un poids de 2 / (30 + 1) = 0,0645 ou (6,45%).

Bande passante de négociation autorisée

Deux paramètres délimitent la plage de négociation: les

transactions perpétuelles sont limitées par l'indice Deribit + 1 minute EMA (Fair Price - Index) +/- 1,5%, et une bande passante fixe de l'indice Deribit de +/- 7,5%.

Si les circonstances du marché l'exigent, les paramètres de bande passante peuvent être ajustés à la seule discrétion de Deribit.

Choix

Deribit propose des options réglées en espèces de style européen

Les options de type européen ne sont exercées qu'à l'expiration et ne peuvent être exercées avant. Sur Deribit, cela se fera automatiquement.Le règlement en espèces signifie qu'à l'expiration, l'émetteur du contrat d'options paiera tout profit dû au titulaire, plutôt que de transférer des actifs.

Les options sont tarifées en BTC ou ETH. Cependant, le prix correspondant peut également être vu en USD. Le prix en USD est déterminé en utilisant les derniers prix à terme. De plus, la volatilité implicite du prix de l'option est également affichée sur la plateforme.

Une option d'achat est le droit d'acheter 1 BTC à un prix spécifique (le prix d'exercice), et une option de vente est le droit de vendre 1 BTC à un prix spécifique (le prix d'exercice).

| Exemple 1 |

Un trader achète une option d'achat avec un prix d'exercice de 10 000 USD pour 0,05 BTC. Il a maintenant le droit d'acheter 1 BTC pour 10 000 USD. À l'expiration, l'indice BTC est à 12 500 USD et le prix de livraison est de 12 500 USD. Dans ce cas, l'option est réglée pour 2 500 USD pour 1 BTC. A l'expiration, le compte du commerçant est crédité de 0,2 BTC (2 500/12 500) et le compte du vendeur est débité de 0,2 BTC. Le prix d'achat initial était de 0,05 BTC ; par conséquent, le profit du commerçant est de 0,15 BTC. Toute option d'achat avec un prix d'exercice (prix d'exercice) supérieur à 12 500 USD expirera sans valeur. L'exercice des options dans la monnaie se produit automatiquement à l'expiration. Le commerçant ne peut pas exercer l'option lui-même, ou l'exercer avant l'expiration. |

| Exemple 2 |

Un trader achète une option de vente avec un prix d'exercice de 10 000 USD pour 0,05 BTC. Il a maintenant le droit de vendre 1 BTC pour 10 000 USD. A l'expiration, le prix de livraison est de 5 000 USD. Cette option est réglée pour 5 000 USD, ce qui équivaut à 1 BTC (5 000 USD pour 1 BTC). Par conséquent, le propriétaire de cette option est crédité de 1 BTC à l'expiration. Le prix d'achat initial de l'option était de 0,05 BTC, par conséquent, le profit total du trader est de 0,95 BTC. |

| Exemple 3 |

Un trader vend une option de vente avec un prix d'exercice de 10 000 USD pour 0,05 BTC. Le prix de livraison à l'expiration est de 10 001 USD. L'option expire sans valeur. L'acheteur a perdu 0,05 BTC et le vendeur a gagné 0,05 BTC. |

| Exemple 4 |

Un trader vend une option d'achat avec un prix d'exercice de 10 000 USD pour 0,05 BTC. Le prix de livraison à l'expiration est de 9 999 USD. L'option d'achat expire sans valeur. L'acheteur a perdu 0,05 BTC et le vendeur a gagné 0,05 BTC. |

Spécifications du contrat BTC

| Actif sous-jacent/ticker |

Indice de débit BTC |

| symbole |

Le symbole d'un contrat d'options consiste en Actif sous-jacent-Date d'expiration-Prix d'exercice-Type d'options (C - call/ P - put). Exemple: BTC-30MAR2019-10000-C Il s'agit d'une option d'achat (C), avec un prix d'exercice de 10 000 USD, expirant le 30 mars 2019. |

| Heures de négociation |

24/7 |

| Taille de la tique |

0,0005 BTC |

| Intervalles de prix d'exercice |

Cela dépend du prix BTC. Il peut varier entre 250 USD et 5 000 USD. |

| Prix d'exercice |

Les prix d'exercice dans, à et hors de la monnaie sont initialement répertoriés. De nouvelles séries sont généralement ajoutées lorsque l'actif sous-jacent se négocie au-dessus du prix d'exercice le plus élevé ou en dessous du prix d'exercice le plus bas disponible. |

| Devis Premium |

Lorsqu'il est libellé en BTC, le pas de cotation minimum est de 0,0005 BTC. L'équivalent en USD est toujours affiché dans le tableau de négociation, sur la base du prix de l'indice BTC. |

| Dates de péremption |

Tous les vendredis, à 08h00 UTC. |

| Style d'exercice |

Style européen avec un règlement en espèces. Les options de style européen sont exercées à l'expiration. Cela se fait automatiquement et aucune action de la part du commerçant n'est requise. |

| Valeur de règlement |

L'exercice d'un contrat d'options entraînera un règlement en BTC immédiatement après l'expiration. La valeur d'exercice-règlement est calculée en utilisant la moyenne de l'indice Deribit BTC sur les 30 dernières minutes avant l'expiration. Le montant du règlement en USD est égal à la différence entre la valeur d'exercice et le prix d'exercice de l'option. La valeur d'exercice est la moyenne sur 30 minutes de l'indice BTC calculée avant l'expiration. Le montant du règlement en BTC est calculé en divisant cette différence par la valeur d'exercice. |

| Multiplicateur |

1 Le nombre sous-jacent habituel d'options sur actions est de 100 actions. Sur Deribit, il n'y a pas de multiplicateur. Chaque contrat n'a qu'un seul BTC comme actif sous-jacent. |

| Marge initiale |

La marge initiale est calculée comme le montant de BTC qui sera réservé pour ouvrir une position. Long call/put: Aucun Appel court: Maximum (0,15 - Montant OTM/Prix de référence sous-jacent, 0,1) + Prix de référence de l'option Mise courte : Maximum (Maximum (0,15 - Montant OTM/Prix de référence sous-jacent, 0,1) + Prix de référence de l'option, Marge de maintenance) |

| Marge de maintenance |

La marge de maintenance est calculée comme la quantité de BTC qui sera réservée pour maintenir une position. Long call/put: Aucun Appel court: 0,075 + prix de référence de l'option Mise courte : Maximum (0,075, 0,075 * prix de référence de l'option) + prix de référence de l'option |

| Marquer le prix |

Le prix de référence d'un contrat d'options est la valeur actuelle de l'option telle que calculée par le système de gestion des risques Deribit. Il s'agit généralement de la moyenne du meilleur cours acheteur et du meilleur cours vendeur. Cependant, à des fins de gestion des risques, une fourchette de prix est en place. À tout moment, la gestion des risques Deribit fixe des limites strictes aux IV minimum et maximum autorisés. Exemple: Si les paramètres de limite stricte étaient à 60% minimum IV et 90% maximum IV, alors une option avec un prix moyen avec IV supérieur à 90% aura un prix de marque à 90% IV. Toute option avec un prix moyen inférieur à 60% IV serait tarifée à 60% IV. Notez que 60% et 90% ne sont que des exemples de pourcentages, et que les taux réels varient et sont à la discrétion de la gestion des risques Deribit. |

| Frais |

Consultez cette page pour les frais de Deribit . |

| Bande passante de trading autorisée |

Prix max (ordre d'achat) = Prix marqué + 0,04 BTC Prix min (ordre de vente) = Prix marqué - 0,04 BTC |

| Limite de position |

Actuellement, aucune limite de position n'est en vigueur. Les limites de position sont susceptibles d'être modifiées. À tout moment, Deribit pourrait imposer des limites de position. |

| Taille minimale de la commande |

0,1 contrat d'option |

| Commerce de bloc |

Minimum de 25 contrats d'options |

Spécifications contractuelles ETH

| Actif sous-jacent/ticker |

Deribit ETHIndex |

| symbole |

Le symbole d'un contrat d'options consiste en Actif sous-jacent-Date d'expiration-Prix d'exercice-Type d'options (C - call/ P - put). Exemple: ETH-30MAR2019-100-C Il s'agit d'une option d'achat (C), avec un prix d'exercice de 100 USD, expirant le 30 mars 2019. |

| Heures de négociation |

24/7 |

| Taille de la tique |

0,0005 ETH |

| Intervalles de prix d'exercice |

Cela dépend du prix de l'ETH. Il peut varier entre 1 USD et 25 USD. |

| Prix d'exercice |

Les prix d'exercice dans, à et hors de la monnaie (OTM) sont initialement répertoriés. De nouvelles séries sont généralement ajoutées lorsque l'actif sous-jacent se négocie au-dessus du prix d'exercice le plus élevé ou en dessous du prix d'exercice le plus bas disponible. |

| Devis Premium |

Lorsqu'il est libellé en ETH, le pas de cotation minimum est de 0,001 ETH. L'équivalent en USD est toujours affiché dans le tableau de négociation, sur la base du prix de l'indice ETH. |

| Dates de péremption |

Tous les vendredis, à 08h00 UTC. |

| Style d'exercice |

Style européen avec un règlement en espèces. Les options de style européen sont exercées à l'expiration. Cela se fait automatiquement et aucune action de la part du commerçant n'est requise. |

| Valeur de règlement |

L'exercice d'un contrat d'options entraînera un règlement en ETH immédiatement après l'expiration. La valeur d'exercice-règlement est calculée en utilisant la moyenne de l'indice Deribit ETH sur les 30 dernières minutes avant l'expiration. Le montant du règlement en USD est égal à la différence entre la valeur d'exercice et le prix d'exercice de l'option. La valeur d'exercice est la moyenne sur 30 minutes de l'indice ETH tel que calculé avant l'expiration. Le montant du règlement en ETH est calculé en divisant cette différence par la valeur d'exercice. |

| Multiplicateur |

1 Le nombre sous-jacent habituel d'options sur actions est de 100 actions. Sur Deribit, il n'y a pas de multiplicateur. Chaque contrat n'a qu'un seul ETH comme actif sous-jacent. |

| Marge initiale |

La marge initiale est calculée comme le montant d'ETH qui sera réservé pour ouvrir une position. Long call/put: Aucun Appel court: Maximum (0,15 - Montant OTM/Prix de référence sous-jacent, 0,1) + Prix de référence de l'option Mise courte: Maximum (Maximum (0,15 - Montant OTM/Prix de référence sous-jacent, 0,1) + Prix de référence de l'option, Marge de maintenance) |

| Marge de maintenance |

La marge de maintenance est calculée comme la quantité d'ETH qui sera réservée pour maintenir une position. Long call/put: Aucun Appel court: 0,075 + prix de référence de l'option Mise courte: Maximum (0,075, 0,075 * prix de référence de l'option) + prix de référence de l'option |

| Marquer le prix |

Le prix de référence d'un contrat d'options est la valeur actuelle de l'option telle que calculée par le système de gestion des risques Deribit. Habituellement, il s'agit de la moyenne des meilleurs cours acheteur et vendeur, cependant, à des fins de gestion des risques, une fourchette de prix est en place. À tout moment, la gestion des risques de Deribit fixe des limites strictes à la volatilité implicite minimale et maximale (IV) autorisée. Exemple: Si les paramètres de limite stricte étaient à 60% minimum IV et 90% maximum IV, alors une option avec un prix moyen avec IV supérieur à 90% aura un prix de marque à 90% IV. Toute option avec un prix moyen inférieur à 60% IV serait tarifée à 60% IV. Notez que 60% et 90% ne sont que des exemples de pourcentages, et que les taux réels varient et sont à la discrétion de la gestion des risques Deribit. |

| Frais |

Consultez cette page pour les frais de Deribit. |

| Bande passante de trading autorisée |

Prix max (ordre d'achat) = Prix marqué + 0,04 ETH Prix minimum (ordre de vente) = Prix de référence - 0,04 ETH |

| Limite de position |

Actuellement, aucune limite de position n'est en vigueur. Les limites de position sont susceptibles d'être modifiées. À tout moment, Deribit pourrait imposer des limites de position. |

| Taille minimale de la commande |

1 contrat d'option |

| Commerce de bloc |

Minimum de 250 contrats d'options |

Types de commande

Actuellement, seuls les ordres au marché et à cours limité sont acceptés par le moteur d'appariement. De plus, une commande peut être une commande «post-only»; cependant, cette fonctionnalité n'est pas disponible pour les types de commande avancés (expliqués ci-dessous).Une commande post-only entrera toujours dans le carnet de commandes sans être instantanément mise en correspondance. Si l'ordre devait être égalé, notre moteur de trading ajusterait l'ordre afin qu'il entre dans le carnet d'ordres au meilleur prix possible suivant.

Exemple :

Si un trader passe un ordre d'achat à 0,0050 BTC, mais qu'il y a une offre à 0,0045 BTC, le prix de l'ordre sera automatiquement ajusté à 0,0044 BTC, de sorte qu'il entre dans le carnet d'ordres en tant qu'ordre à cours limité.

Pour le trading d'options, la plateforme prend en charge deux types d'ordres avancés supplémentaires. Les prix du carnet de commandes sont en BTC et les options sont en BTC. Cependant, il est possible de soumettre des ordres de volatilité et des ordres de valeur constante en USD.

En remplissant le formulaire de commande d'options, le trader peut choisir de déterminer le prix de 3 manières : en BTC, en USD et en volatilité implicite.

Lorsqu'un ordre est tarifé en USD ou en volatilité implicite, le moteur Deribit mettra continuellement à jour l'ordre pour conserver la valeur en USD et la volatilité implicite à la valeur fixe telle qu'elle a été saisie dans le formulaire de commande. Les ordres IV et USD sont mis à jour une fois toutes les 6 secondes.

Commandes en USD

Les ordres fixes en USD sont utiles lorsqu'un trader a décidé de payer X dollars pour une certaine option. En raison de l'évolution du taux de change, cette valeur n'est pas constante dans BTC, cependant, le carnet de commandes ne fonctionne qu'avec BTC. Pour maintenir la valeur constante en USD, la commande sera surveillée et modifiée en permanence par le moteur de tarification.L'indice Deribit est utilisé pour déterminer le prix BTC de l'option au cas où il n'y aurait pas d'avenir correspondant expirant à la même date. S'il existe un contrat à terme correspondant, le prix de référence du contrat à terme sera utilisé. Cependant, le prix du marché à terme est limité par la bande passante, qui est comparée à l'indice - la valeur utilisée pour les ordres USD/IV ne peut pas différer de plus de 10% de l'indice.

Ordres de volatilité

Les ordres de volatilité sont des ordres, avec une volatilité implicite constante prédéfinie. Ce type d'ordre permet de réaliser des séries d'options de market-make sans demandes de teneur de marché supplémentaires.La couverture automatique avec des contrats à terme n'est pas encore prise en charge, mais est sur la feuille de route. Le modèle d'évaluation des options des Noirs est utilisé pour déterminer les prix. Veuillez noter que les prix sont mis à jour une fois par seconde. Les ordres fixes en USD et en volatilité sont également modifiés par le moteur de tarification au maximum une fois par seconde, car il suit l'indice de prix Deribit. S'il existe un contrat à terme correspondant, le contrat à terme sera utilisé comme entrée pour le calcul des ordres IV et USD.

Graphique de volatilité historique

Un graphique de la volatilité historique annualisée sur 15 jours de l'indice Deribit BTC/ETH est affiché sur la plateforme.La volatilité est calculée en enregistrant la valeur de l'indice une fois par jour à heure fixe. La volatilité (annualisée) BTC/ETH est ensuite calculée sur une période de 15 jours.

Règles d'échange erroné

Pour diverses raisons, il peut y avoir une situation où les options sont négociées à des prix causés par un marché anormal non ordonné, avec de fortes chances qu'un côté de la transaction ait été effectué contre son gré. Dans de tels cas, Deribit peut ajuster les prix ou inverser les transactions.Les ajustements de prix ou l'inversion des transactions d'options ne seront effectués que si le prix négocié du contrat d'options était à plus de 5 % du prix théorique du contrat d'options sous-jacent (0,05 BTC pour les options BTC).

Exemple :

Si une option est négociée à un prix de 0,12 BTC, mais que son prix théorique est de 0,05 BTC, le trader peut demander un ajustement de prix à 0,10 BTC.

Si un trader se rend compte qu'une transaction a été exécutée à un prix considéré comme mal évalué, il doit écrire un e-mail à la bourse ([email protected]) demandant un ajustement de prix dès que possible.

Le prix théorique de l'option est le prix du mark, bien qu'il soit difficile pour la bourse d'avoir le prix du mark correspondant exactement au prix théorique à tout moment. Ainsi, en cas de désaccord sur le prix théorique, ce prix sera déterminé en concertation avec les teneurs de marché primaires de la plateforme. En cas de désaccord, Deribit suivra leurs recommandations quant à la valeur théorique de l'option au moment de la transaction.

Une demande d'ajustement de prix doit être faite dans les 2 heures suivant l'exécution de la transaction. Si, pour une raison quelconque, la contrepartie a déjà effectué un retrait de fonds et que Deribit n'est pas en mesure de récupérer suffisamment de fonds auprès de la contrepartie, un ajustement de prix ne sera effectué que pour le montant récupérable du compte de la contrepartie. Le fonds d'assurance n'est pas destiné et ne sera pas utilisé pour financer les erreurs de transaction.

Obligations de tenue de marché

Le moteur d'appariement et le moteur de risque sont construits à partir de zéro pour être en mesure d'absorber un grand nombre de commandes en très peu de temps. C'est un must pour tout échange d'options sérieux en raison d'un grand nombre d'actifs. La plate-forme est capable de gérer des milliers de demandes de commande par seconde avec une latence ultra-faible, via REST, WebSockets et FIX API.Veuillez noter qu'en ce moment nous ne pouvons pas accepter de nouveaux teneurs de marché (autres que ceux avec qui nous communiquons déjà et nous préparons à nous connecter).

En ce qui concerne les règles de teneur de marché expliquées ci-dessous, toute personne plaçant des cotations (offre et demande) sur le même instrument ou tout commerçant ayant plus de 20 ordres d'options dans le livre via le trading automatisé (via API) peut être considéré comme un teneur de marché et peut être contraint de respecter les règles ci-dessous.

Obligations des teneurs de marché:

1. Le teneur de marché (MM) est obligé de montrer des cotations sur le marché 112 heures par semaine. La cotation des marchés bilatéraux en dehors de la bande passante autorisée décrite ci-dessous n'est à aucun moment autorisée.2. Couverture des instruments :

Un teneur de marché doit coter toutes les échéances et 90% de tous les contrats d'option avec un delta compris entre 0,1 et 0,9 en termes absolus.

3. Écart acheteur-vendeur maximum autorisé : dans des conditions normales par défaut, l'écart acheteur-vendeur maximum autorisé doit être au maximum de 0,01, (delta de l'option) * 0,04.

Delta de l'option = delta BS tel que calculé par Deribit - prix Mark tel que calculé par Deribit

À titre d'exemple, les appels ATM mensuels ne doivent pas être cotés plus larges que 0,02, le put delta 1,0 ne doit pas être coté plus large que 0,04, etc.

Exceptions:

- Le spread maximum pour les options à plus long terme, expirant dans plus de 6 mois, ou pour les options pour lesquelles aucun contrat à terme respectif avec un marché liquide n'existe sur la plateforme Deribit, peut être de 1,5 fois le spread par défaut.

- Le spread maximum pour les séries nouvellement introduites avec une date d'expiration de 1 mois et plus peut être de 1,5 fois le spread maximum par défaut pour la période de 5 jours après l'introduction de la nouvelle expiration.

- Le spread maximum pour les séries nouvellement introduites avec une date d'expiration dans moins d'un mois peut être de 1,5 fois le spread max par défaut pour la période d'un jour après l'introduction de la nouvelle expiration.

- Dans un marché en évolution rapide, le spread maximum autorisé peut être le double du spread requis dans des conditions normales.

5. Marché en évolution rapide: mouvement de 10% au cours des 2 dernières heures.

6. Pas de gradation : une partie qui obtient une capacité supplémentaire de cotation (avec plus de 20 commandes ouvertes) n'est pas autorisée à modifier systématiquement ses commandes en réaction aux modifications des commandes des autres participants pour les améliorer légèrement, par opposition à la modification des commandes. sur la base de leur propre vision du marché.