Deribit Log ind - Deribit Denmark - Deribit Danmark

Sådan logger du på Deribit

Sådan logger du på Deribit-konto【PC】

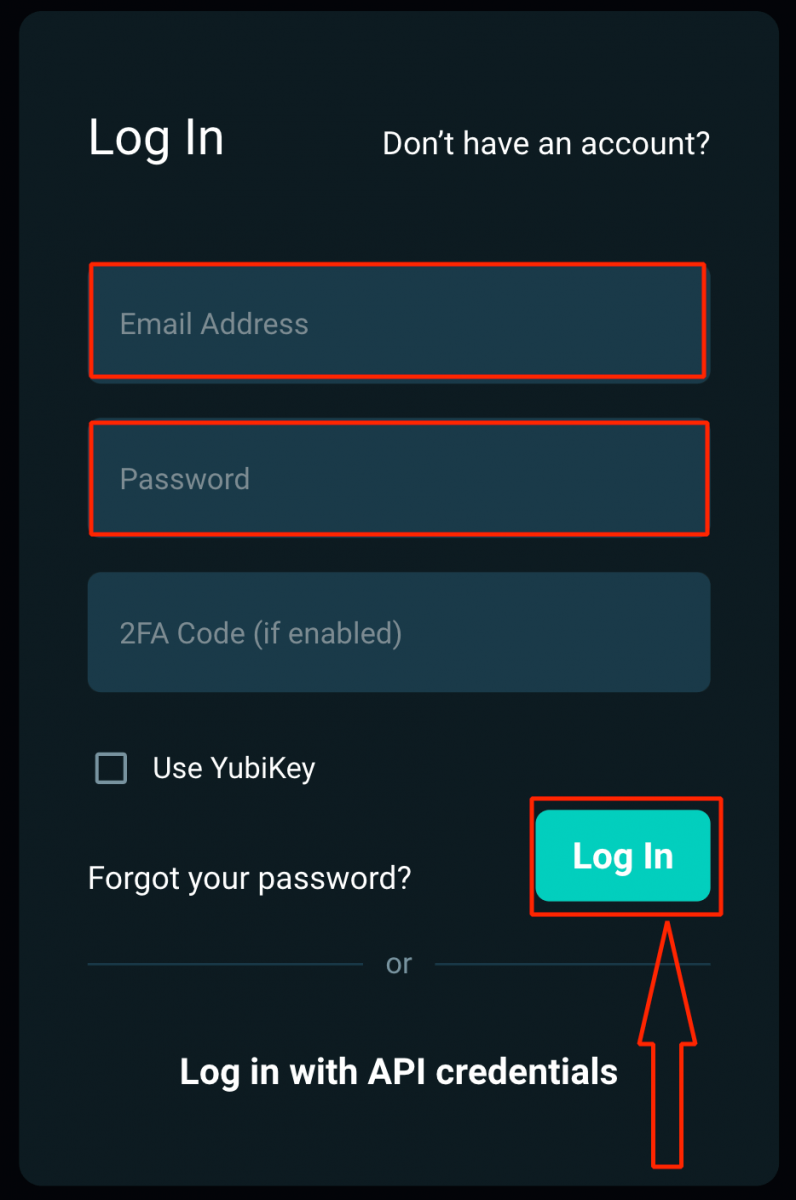

- Gå til Deribits hjemmeside.

- Indtast din "E-mail-adresse" og "Adgangskode".

- Klik på knappen "Log ind".

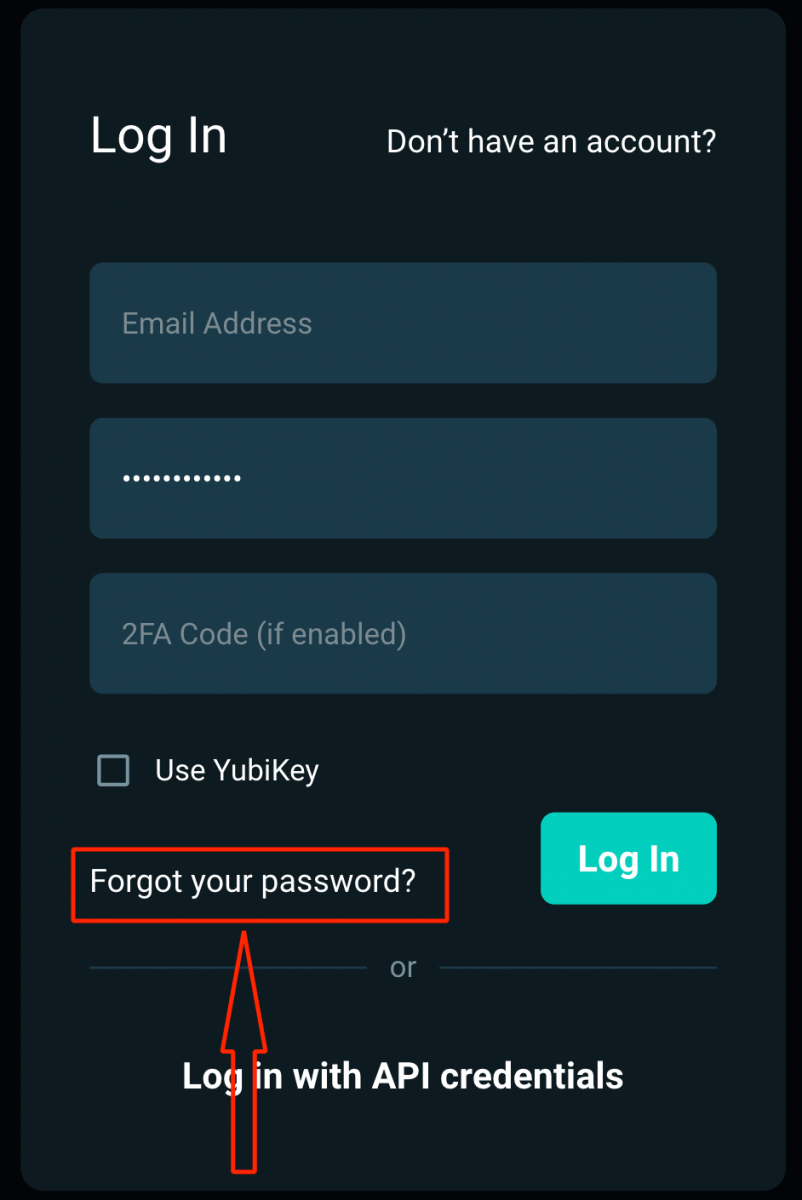

- Hvis du har glemt din adgangskode, skal du klikke på "Glemt din adgangskode?".

På login-siden skal du indtaste din [E-mailadresse] og adgangskode, som du har angivet under registreringen. Klik på knappen "Log ind".

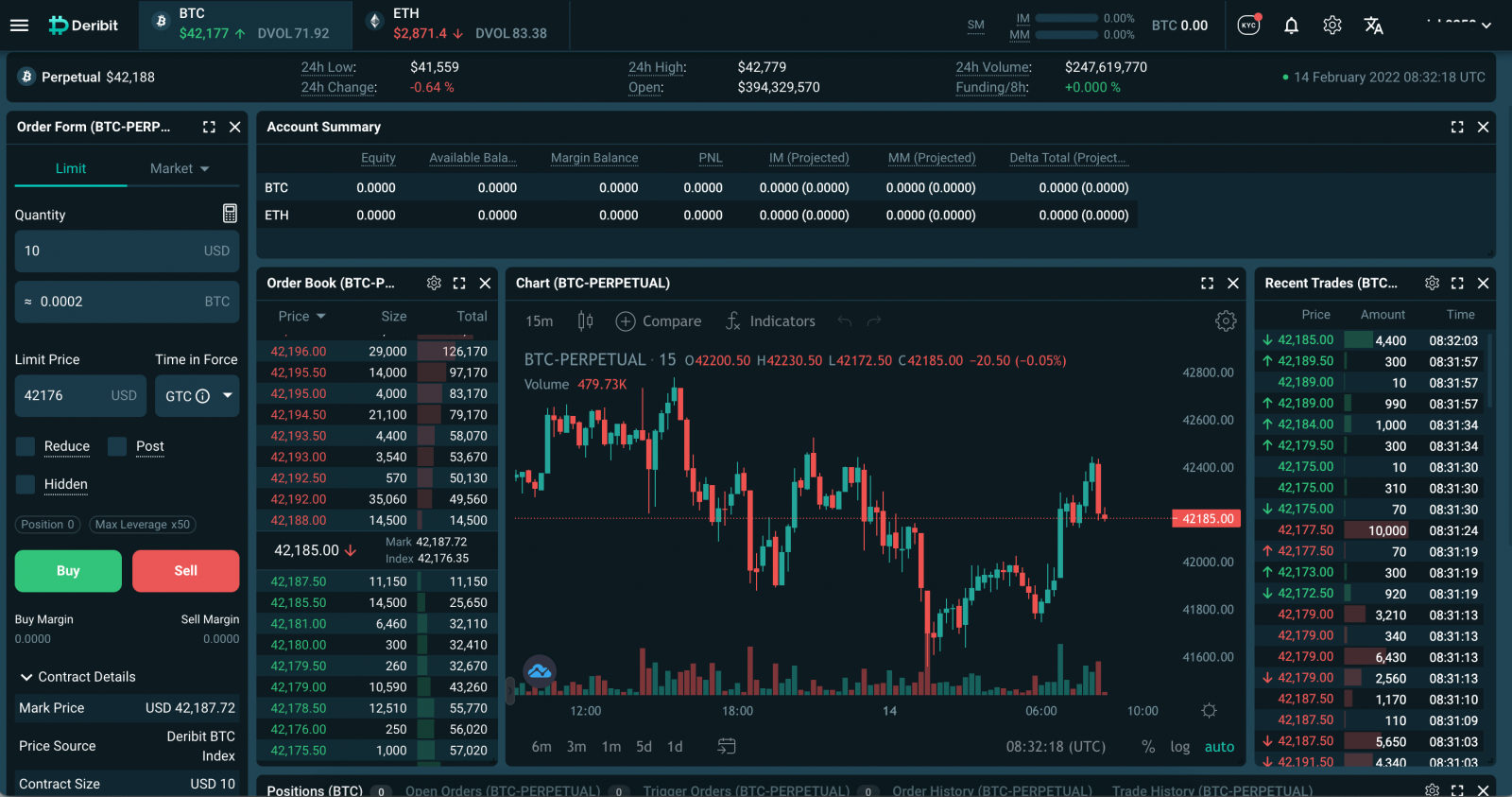

Nu kan du med succes bruge din Deribit-konto til at handle.

Sådan logger du på Deribit-konto【APP】

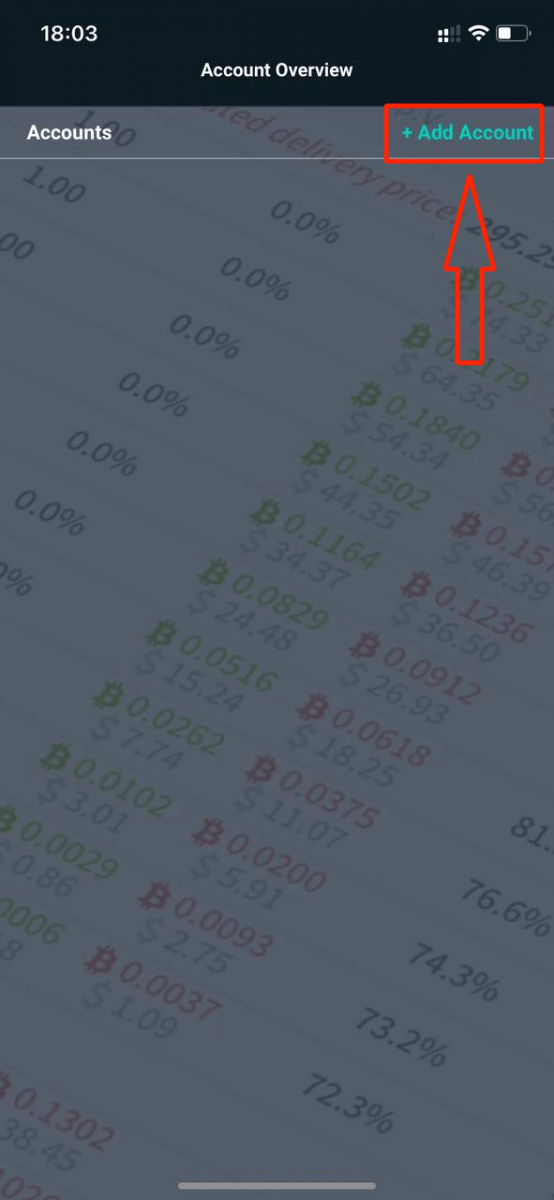

Åbn den Deribit-app, du downloadede, og klik på "Tilføj konto" i øverste højre hjørne til login-siden.

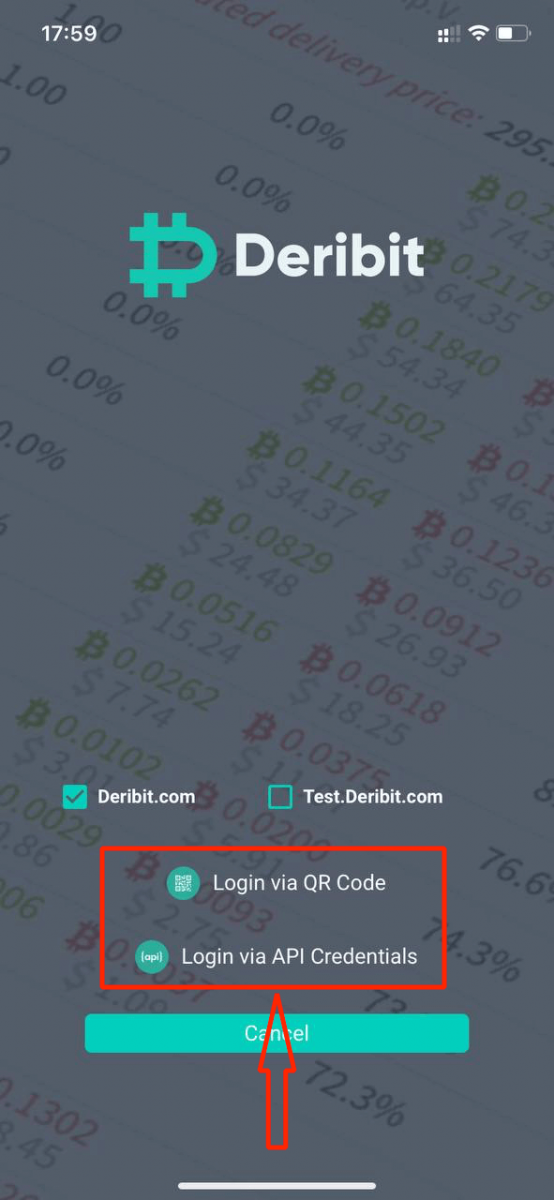

På login-siden kan du logge ind via "QR-kode" eller "API-legitimationsoplysninger".

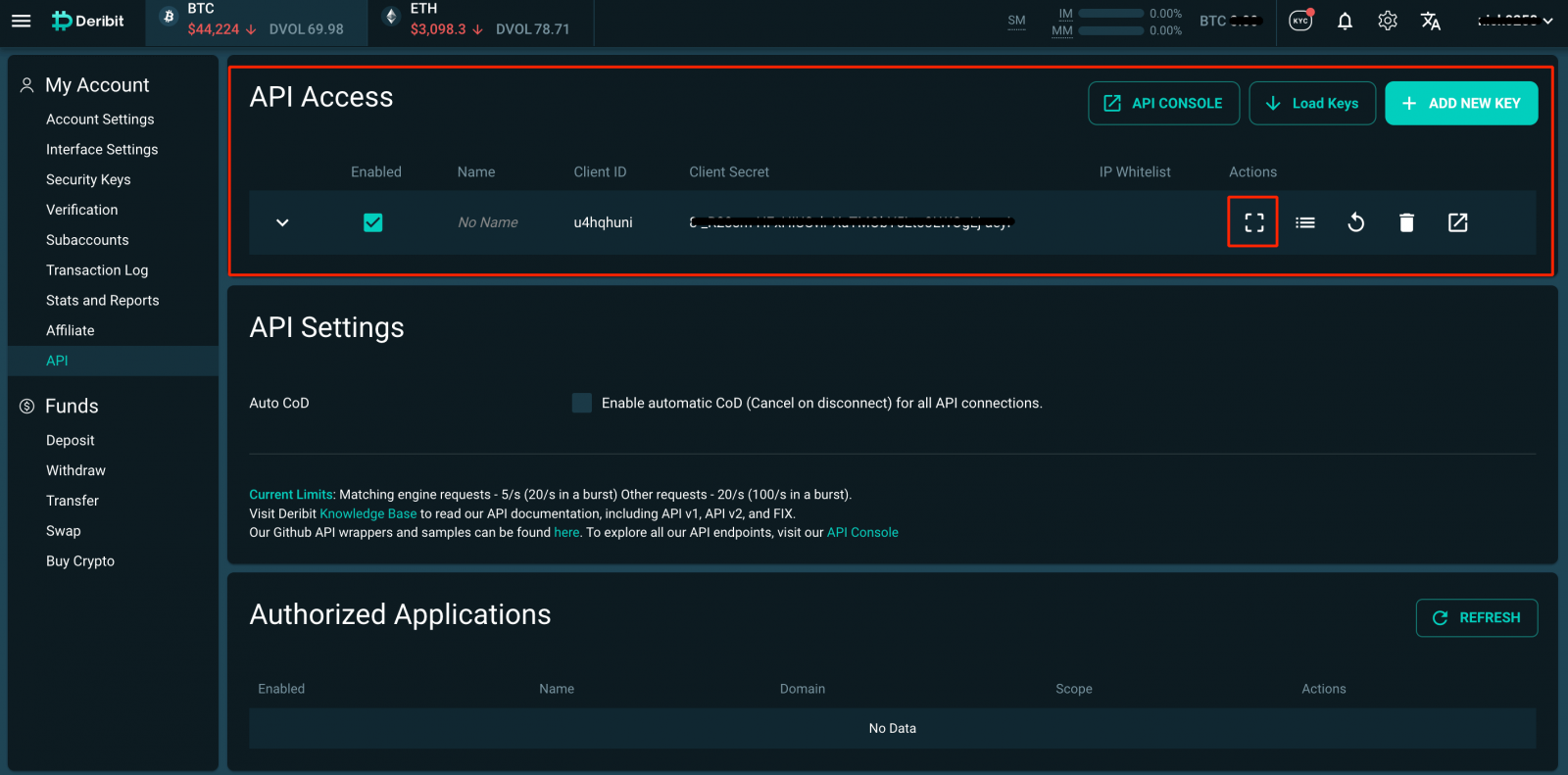

Log ind via "QR Code": Gå til Konto - Api. Marker for at aktivere API og scan QR-koden.

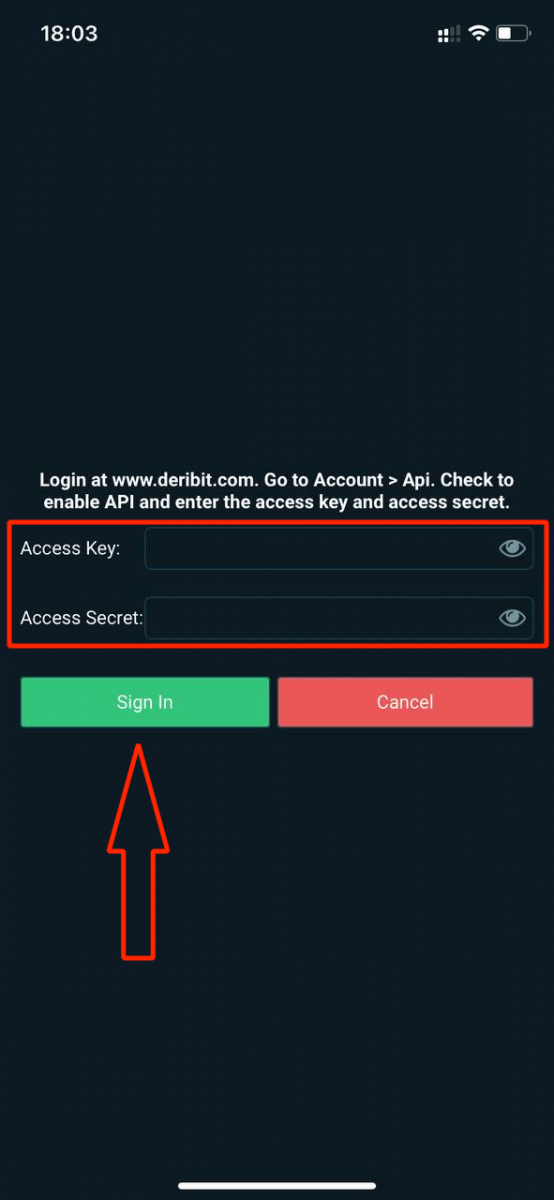

Log på via "API-legitimationsoplysninger": Gå til Konto - Api. Marker for at aktivere API og indtast adgangsnøglen og adgangshemmeligheden.

Nu kan du med succes bruge din Deribit-konto til at handle

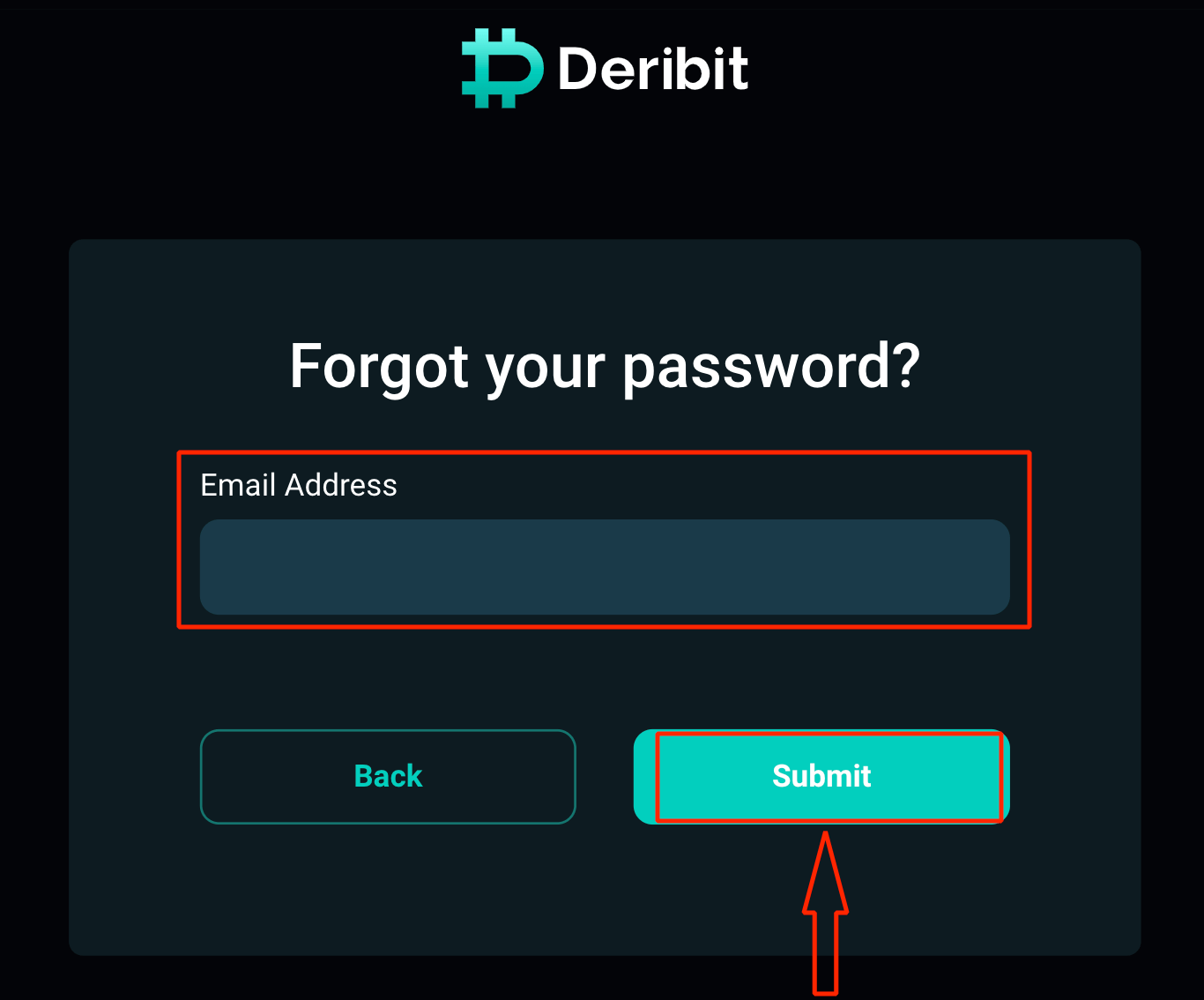

Glemt Deribit Password

Bare rolig, hvis du ikke kan logge ind på platformen, du indtaster måske bare den forkerte adgangskode. Du kan komme med en ny.

For at gøre det skal du klikke på "Glemt din adgangskode?".

I det nye vindue skal du indtaste den e-mail, du brugte under tilmeldingen, og klikke på knappen "Send".

Du modtager en e-mail med et link til at ændre din adgangskode med det samme.

Den sværeste del er overstået, det lover vi! Gå nu bare til din indbakke, åbn e-mailen og klik på linket angivet i denne e-mail for at fuldføre din gendannelsesadgangskode.

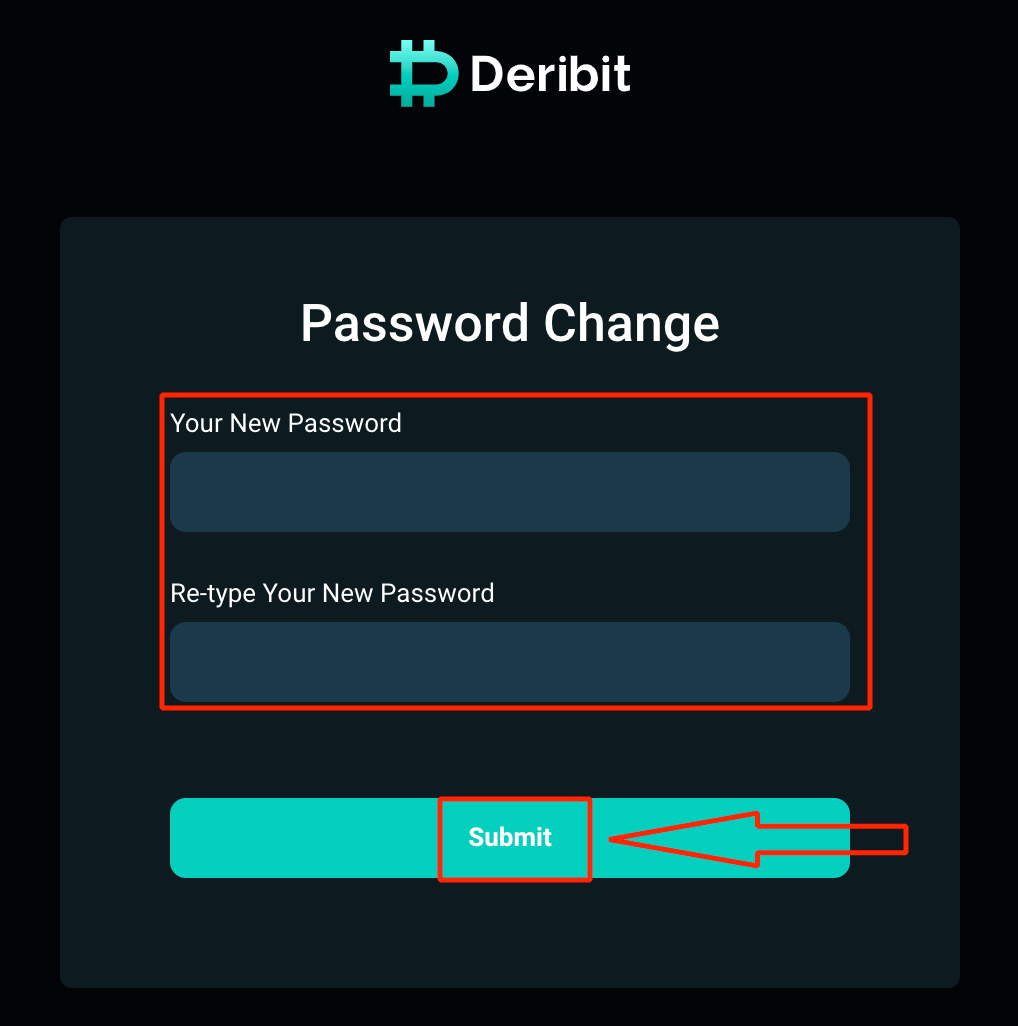

Linket fra e-mailen vil føre dig til en særlig sektion på Deribit-webstedet. Indtast din nye adgangskode her, og klik på knappen "Send".

Det er det! Nu kan du logge ind på Deribit-platformen med dit brugernavn og nye adgangskode.

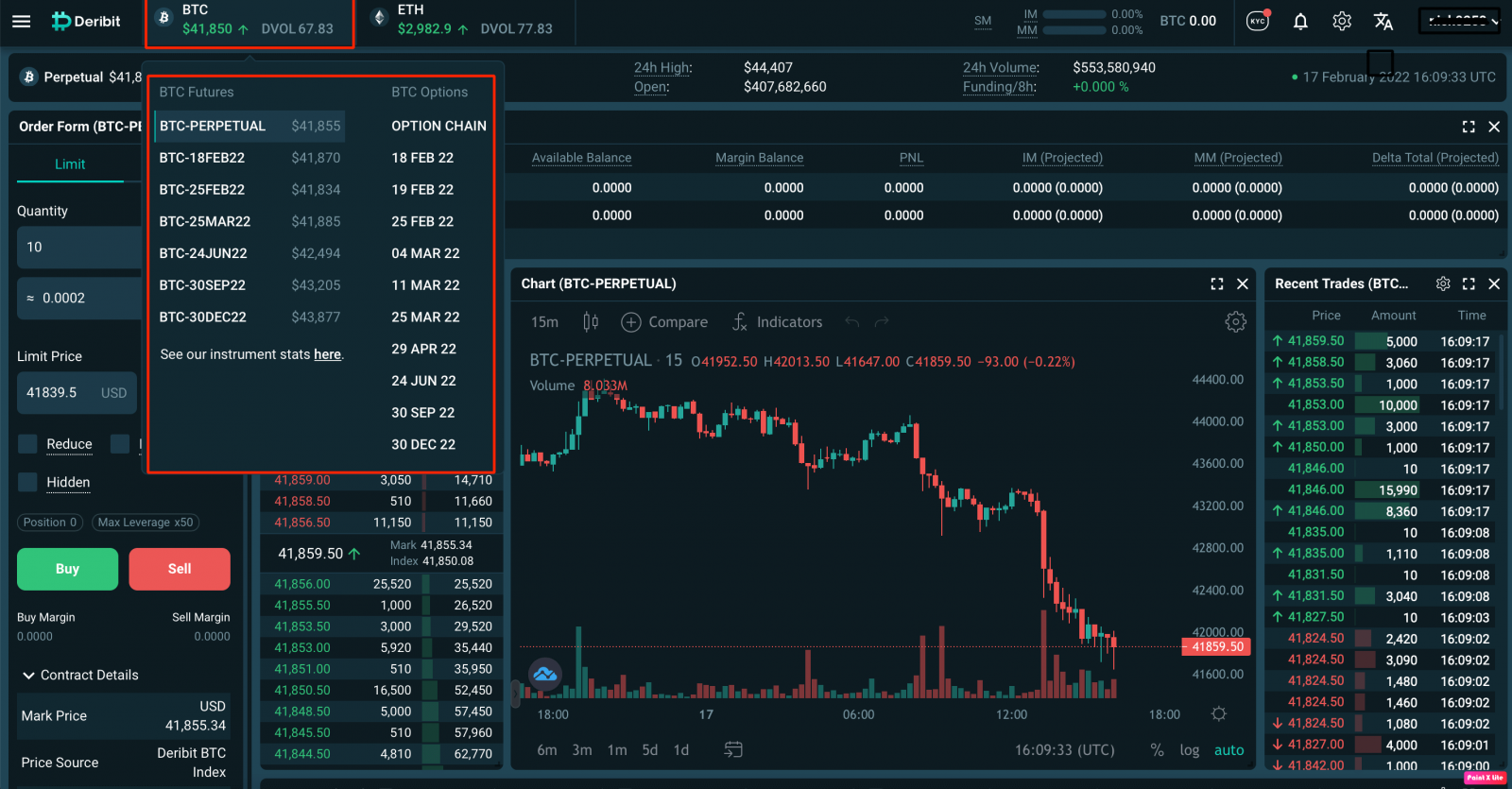

Sådan handler du krypto hos Deribit

Futures

Bitcoin Futures på Deribit afregnes kontant i stedet for afregnes ved fysisk levering af BTC. Det betyder, at køberen af BTC Futures ved afviklingen ikke vil købe den faktiske BTC, og sælgeren vil heller ikke sælge BTC. Der vil kun ske en overførsel af tab/gevinster ved kontraktens afvikling, baseret på udløbsprisen (beregnet som det sidste 30 minutters gennemsnit af BTC-prisindekset).

Kontraktspecifikationer BTC

| Underliggende aktiv/Ticker | Deribit BTC-indeks |

| Kontrakt | 1 USD pr. indekspunkt, med kontraktstørrelse 10 USD |

| Handelstider | 24/7 |

| Minimum krydsstørrelse | 0,50 USD |

| Afregning | Afregninger finder sted hver dag kl. 8:00 UTC. Realiserede og urealiserede sessionsoverskud (overskud lavet mellem afviklinger) tilføjes altid i realtid til egenkapitalen. De er dog kun tilgængelige for udbetaling efter den daglige afregning. Ved afregningen vil sessionsoverskud/-tab blive bogført til BTC-kassebeholdningen. |

| Udløbsdatoer | Udløb finder altid sted kl. 08:00 UTC den sidste fredag i måneden. |

| Kontraktstørrelse | 10 USD |

| Mark Pris | Markprisen er den pris, som futureskontrakten vil blive værdisat til i åbningstiden. Dette kan (midlertidigt) variere fra den faktiske futuresmarkedspris for at beskytte markedsdeltagere mod manipulerende handel. Mark Pris = Indekspris + 30 sekunder EMA af (Futures Market Price - Index Price). Markedsprisen er den sidst handlede futurespris, hvis den falder mellem det nuværende bedste bud og det bedste bud. Ellers, hvis den sidst handlede pris er lavere end det bedste bud, vil markedsprisen være det bedste bud. Hvis den sidst handlede pris er højere end den bedste købspris, vil markedsprisen være den bedste købspris. |

| Levering/Udløb | Fredag, 08:00 UTC. |

| Leveringspris | Tidsvægtet gennemsnit af Deribit BTC-indekset, målt mellem 07:30 og 08:00 UTC. |

| Leveringsmetode | Kontantafregning i BTC. |

| Gebyrer | Tjek denne side for Deribit-gebyrer . |

| Positionsgrænse | Den maksimalt tilladte stilling er 1.000.000 kontrakter (10.000.000 USD). Porteføljemarginbrugere er udelukket fra denne grænse og kan opbygge større positioner. På anmodning kan positionsgrænsen øges baseret på en kontoevaluering. |

| Indledende margen | Den indledende margin starter med 1,0% (100x gearing handel) og stiger lineært med 0,5% pr. 100 BTC stigning i positionsstørrelse. Startmargin = 1 % + (Positionsstørrelse i BTC) * 0,005 % |

| Vedligeholdelsesmargin | Vedligeholdelsesmarginen starter med 0,525% og stiger lineært med 0,5% pr. 100 BTC stigning i positionsstørrelse. Når kontomarginsaldoen er lavere end vedligeholdelsesmarginen, vil positioner på kontoen blive trinvist reduceret for at holde vedligeholdelsesmarginen lavere end egenkapitalen på kontoen. Kravene til vedligeholdelsesmargin kan ændres uden forudgående varsel, hvis markedsforholdene kræver en sådan handling. Vedligeholdelsesmargin= 0,525 % + (Positionsstørrelse i BTC) * 0,005 % |

| Blok handel | Minimum USD 200.000 |

Kontraktspecifikationer ETH

| Underliggende aktiv/Ticker | Deribit ETH-indeks |

| Kontrakt | 1 USD pr. indekspunkt, med kontraktstørrelse 1 USD |

| Handelstider | 24/7 |

| Minimum krydsstørrelse | 0,05 USD |

| Afregning | Afregninger finder sted hver dag kl. 8:00 UTC. Realiserede og urealiserede sessionsoverskud (overskud lavet mellem afviklinger) tilføjes altid i realtid til egenkapitalen, dog er de først tilgængelige for udbetaling efter den daglige afregning. Ved afregningen vil sessionsoverskud/-tab blive bogført til ETH-kassebeholdningen. |

| Udløbsdatoer | Udløb finder altid sted kl. 08:00 UTC den sidste fredag i måneden. |

| Kontraktstørrelse | 1 USD |

| Indledende margen | Den indledende margin starter med 2,0% (50x gearing handel) og stiger lineært med 1,0% pr. 5.000 ETH stigning i positionsstørrelse. Startmargin = 2 % + (Positionsstørrelse i ETH) * 0,0002 % |

| Vedligeholdelsesmargin | Vedligeholdelsesmarginen starter med 1,0 % og stiger lineært med 1,0 % pr. 5.000 ETH stigning i positionsstørrelse. |

| Mark Pris | Markprisen er den pris, som futureskontrakten vil blive værdisat til i åbningstiden. Dette kan (midlertidigt) variere fra den faktiske futuresmarkedspris for at beskytte markedsdeltagere mod manipulerende handel. Mark Pris = Indekspris + 30 sekunder EMA af (Futures Markedspris - Indekspris) Markedsprisen er den sidst handlede futurespris, hvis den falder mellem det aktuelle bedste bud og det bedste udbud. Ellers, hvis den sidst handlede pris er lavere end det bedste bud, vil markedsprisen være det bedste bud. Hvis den sidst handlede pris er højere end den bedste købspris, vil markedsprisen være den bedste købspris. |

| Levering/Udløb | Fredag, 08:00 UTC. |

| Leveringspris | Tidsvægtet gennemsnit af Deribit ETH-indeks målt mellem 07:30 og 08:00 UTC. |

| Leveringsmetode | Kontant afregning i ETH. |

| Gebyrer | Tjek denne side for Deribit-gebyrer . |

| Positionsgrænse | Den maksimalt tilladte stilling er 5.000.000 kontrakter (5.000.000 USD). Porteføljemarginbrugere er udelukket fra denne grænse og kan opbygge større positioner. På anmodning kan positionsgrænsen øges baseret på en kontoevaluering. |

| Blok handel | Minimum USD 100.000 |

Eksempler på startmargin:

| BTC Positionsstørrelse | Vedligeholdelsesmargin | Margin i BTC |

| 0 | 1 % + 0 = 1 % | 0 |

| 25 | 1 % + 25/100 * 0,5 % = 1,125 % | 0,28125 |

| 350 | 1 % + 350/100 * 0,5 % = 2,75 % | 9,625 |

Eksempler på vedligeholdelsesmargin:

| BTC Positionsstørrelse | Vedligeholdelsesmargin | Margin i BTC |

| 0 | 0,525 % | 0 |

| 25 | 0,525 % + 25 * 0,005 % = 0,65 % | 0,1625 |

| 350 | 0,525 % + 350 * 0,005 % = 2,275 % | 7,9625 |

Eksempel:

For bedre at forstå, hvordan futureskontrakter fungerer på Deribit, er nedenfor et eksempel:

En erhvervsdrivende køber 100 futureskontrakter (størrelsen på en futureskontrakt er 10 USD) til 10.000 USD pr. BTC. Den erhvervsdrivende er nu lang (køber) 1.000 USD værd af BTC med en pris på 10.000 USD (100 kontrakter x 10 USD = 1.000 USD).

- Lad os antage, at den erhvervsdrivende ønsker at lukke denne position og sælge disse kontrakter til en pris af 12.000 USD. I dette scenarie indvilligede den erhvervsdrivende i at købe bitcoins for 1.000 USD til 10.000 USD og solgte senere 1.000 USD BTC for 12.000 USD/BTC.

- Forhandlernes fortjeneste er 1.000/10.000 – 1.000/12.000 = 0,01666 BTC eller 200 USD, med BTC prissat til 12.000 USD.

- Hvis begge ordrer var modtagerordrer, ville det samlede gebyr betalt i denne runde være 2 * 0,075% af 1.000 USD = 1,5 USD (debiteret i BTC, så 0,75/10.000 BTC + 0,75/12.000 BTC = 0,0000075 + 0,0000070 + 0,005 BTC)

- Den nødvendige margin for at købe BTC-kontrakter til en værdi af 1.000 USD er 10 USD (1 % af 1.000 USD) og svarer således til 10/10.000 BTC= 0,001 BTC. Marginkrav stiger som en procentdel af positionen med en sats på 0,5% pr. 100 BTC.

Mark Pris

Ved beregning af urealiserede gevinster og tab på futureskontrakter anvendes ikke altid den sidst handlede kurs på futuren.

For at beregne mærkeprisen skal vi først beregne 30 sekunders EMA (eksponentielt glidende gennemsnit) af forskellen mellem den sidst handlede pris (eller den bedste bud/udbud, når den sidst handlede pris falder uden for det aktuelle bedste bud/udbudsspredning) og Deribit-indekset.

- Mærkeprisen beregnes som:

- Yderligere er der en grænse for, hvor hurtigt spændet mellem Deribit BTC-indekset og den sidst handlede fremtidige pris kan ændre sig:

Handelsområdet er begrænset af en båndbredde på 3 % omkring de 2 minutters EMA af mærkeprisen og indeksprisforskellen (+/-1,5 %).

Markeringsprisens båndbredde vises i futures ordreformularen, der viser den aktuelle minimum og maksimum tilladte handelspris (over prisfeltet).

Markprisen kan aldrig afvige mere end en vis % fra Deribit-indekset. Som standard er den procentdel, som mærkeprisen må handle væk fra indekset, 10% for BTC og 10,5% for ETH. Hvis markedet kræver handel med højere rabat eller præmie (f.eks. i volatile perioder eller perioder med stadigt stigende contango eller backwardation), kan båndbredden øges.

Tilladt handelsbåndbredde

Handelsområdet er bundet af 2 parametre:

Deribit Index + 1 minut EMA (Fair Price - Index) +/- 1,5% og en fast båndbredde omkring Deribit Index +/- 10,0%.

Hvis markedsforholdene kræver det, kan båndbreddeparametrene justeres efter Deribits eget skøn.

Begrænsede ordrer ud over båndbredden vil blive justeret til den maksimalt mulige købspris eller mindst mulige salgspris. Markedsordrer vil blive justeret for at begrænse ordrer med den tilladte minimums- eller maksimumpris på det tidspunkt

Evig

Deribit Perpetual er et afledt produkt, der ligner en fremtid, dog uden en udløbsdato. Den evige kontrakt indeholder finansieringsbetalinger. Disse betalinger er blevet indført for at holde den evige kontraktpris så tæt som muligt på den underliggende kryptopris - Deribit BTC Index. Hvis den evige kontrakt handler til en højere pris end indekset, skal handlende, der har lange positioner, foretage finansieringsbetalinger til de handlende, der har korte positioner. Dette vil gøre produktet mindre attraktivt for indehavere af lange positioner og mere attraktivt for indehavere af korte positioner. Dette vil efterfølgende få en evig pris til at handle på linje med prisen på indekset. Hvis den evige handles til en pris, der er lavere end indekset, skal indehaverne af korte positioner betale de lange positionsindehavere.

Den evige Deribit-kontrakt indeholder en kontinuerlig måling af forskellen mellem kontraktens mærkepris og Deribit BTC-indekset. Den procentvise forskel mellem disse to prisniveauer er grundlaget for den 8-timers finansieringssats, der anvendes på alle udestående evige kontrakter.

Finansieringsbetalinger beregnes hvert millisekund. Finansieringsbetalingerne vil blive tilføjet eller trukket fra den realiserede PNL-konto, som også er en del af den tilgængelige handelssaldo. Ved den daglige afregning vil den realiserede PNL blive flyttet til eller fra kassebeholdningen, hvorfra der kan foretages udbetalinger.

Den samlede udbetalte finansiering vises i transaktionshistorikken i kolonnen "finansiering". Denne kolonne viser finansieringsbeløbet, der anvendes på handlendes samlede nettoposition i perioden mellem den relevante handel og handlen før det. Sagt anderledes: den erhvervsdrivende kan se finansieringen betalt eller modtaget på positionen mellem positionsændringer.

Kontraktspecifikationer BTC

| Underliggende aktiv/Ticker | Deribit BTC-indeks |

| Kontrakt | 1 USD pr. indekspunkt, med kontraktstørrelse 10 USD |

| Handelstider | 24/7 |

| Minimum krydsstørrelse | 0,50 USD |

| Afregning | Afregninger finder sted hver dag kl. 8:00 UTC. Realiserede og urealiserede sessionsoverskud (overskud lavet mellem afviklinger) tilføjes altid i realtid til egenkapitalen. De er dog kun tilgængelige for udbetaling efter den daglige afregning. Ved afregningen vil sessionsoverskud/-tab blive bogført til BTC-kassebeholdningen. |

| Kontraktstørrelse | 10 USD |

| Indledende margen | Den indledende margin starter med 1,0% (100x gearing handel) og stiger lineært med 0,5% pr. 100 BTC stigning i positionsstørrelsen. Startmargin = 1 % + (Positionsstørrelse i BTC) * 0,005 % |

| Vedligeholdelsesmargin | Vedligeholdelsesmarginen starter med 0,525% og stiger lineært med 0,5% pr. 100 BTC-stigning i positionsstørrelsen. Når kontoens marginsaldo er lavere end vedligeholdelsesmarginen, vil positioner på kontoen blive trinvist reduceret for at holde vedligeholdelsesmarginen lavere end egenkapitalen på kontoen. Kravene til vedligeholdelsesmargin kan ændres uden forudgående varsel, hvis markedsforholdene kræver en sådan handling. Vedligeholdelsesmargin= 0,525 % + (Positionsstørrelse i BTC) * 0,005 % |

| Mark Pris | Markprisen er den pris, som den evige kontrakt vil blive værdisat til i åbningstiden. Dette kan (midlertidigt) variere fra den faktiske evige markedspris for at beskytte markedsdeltagere mod manipulerende handel. Mark Pris = Indekspris + 30 sekunder EMA af (Perpetual Market Price - Index Price) Hvor markedsprisen er den sidst handlede futurespris, hvis den falder mellem det aktuelle bedste bud og bedste udbud. Ellers vil markedsprisen være det bedste bud. Hvis den sidst handlede pris er lavere end det bedste bud, eller markedsprisen vil være det bedste bud, hvis den sidst handlede pris er højere end det bedste bud. |

| Levering/Udløb | Ingen levering/udløb |

| Gebyrer | Tjek denne side for Deribit-gebyrer . |

| Positionsgrænse | Maksimalt tilladte stilling er 1.000.000 kontrakter (USD 10.000.000). Porteføljemarginbrugere er udelukket fra denne grænse og kan opbygge større positioner. På anmodning kan positionsgrænsen hæves baseret på en kontoevaluering. |

Kontraktspecifikationer ETH

| Underliggende aktiv/Ticker | Deribit ETH-indeks |

| Kontrakt | 1 USD pr. indekspunkt, med kontraktstørrelse 1 USD |

| Handelstider | 24/7 |

| Minimum krydsstørrelse | 0,05 USD |

| Afregning | Afregninger finder sted hver dag kl. 8:00 UTC. Realiserede og urealiserede sessionsoverskud (overskud lavet mellem afviklinger) tilføjes altid i realtid til egenkapitalen, dog er de først tilgængelige for udbetaling efter den daglige afregning. Ved afregningen vil sessionsoverskud/-tab blive bogført til ETH-kassebeholdningen. |

| Kontraktstørrelse | 1 USD |

| Indledende margen | Den indledende margin starter med 2,0% (50x gearing handel) og stiger lineært med 1% pr. 5.000 ETH stigning i positionsstørrelsen. Startmargin = 2 % + (Positionsstørrelse i ETH) * 0,0002 % |

| Vedligeholdelsesmargin | Vedligeholdelsesmarginen starter med 1 % og stiger lineært med 1 % pr. 5.000 ETH stigning i positionsstørrelsen. |

| Mark Pris | Markprisen er den pris, som den evige kontrakt vil blive værdisat til i åbningstiden. Dette kan (midlertidigt) variere fra den faktiske evige markedspris for at beskytte markedsdeltagere mod manipulerende handel. Mark Pris = Indekspris + 30 sekunder EMA af (Perpetual Fair Price - Index Price) Den evige fair pris er gennemsnittet af bud og udbudspris for 1 ETH størrelse ordre. |

| Levering/Udløb | Ingen levering/udløb |

| Gebyrer | Tjek denne side for Deribit-gebyrer . |

| Positionsgrænse | Maksimalt tilladte stilling er 10.000.000 kontrakter (10.000.000 USD). Porteføljemarginbrugere er udelukket fra denne grænse og kan opbygge større positioner. På anmodning kan positionsgrænsen hæves baseret på en kontoevaluering. |

Eksempler på startmargin:

| BTC Positionsstørrelse | Vedligeholdelsesmargin | Margin i BTC |

| 0 | 1 % + 0 = 1 % | 0 |

| 25 | 1 % + 25/100 * 0,5 % = 1,125 % | 0,28125 |

| 350 | 1 % + 350/100 * 0,5 % = 2,75 % | 9,625 |

Eksempler på vedligeholdelsesmargin:

| BTC Positionsstørrelse | Vedligeholdelsesmargin | Margin i BTC |

| 0 | 0,525 % | 0 |

| 25 | 0,525 % + 25 * 0,005 % = 0,65 % | 0,1625 |

| 350 | 0,525 % + 350 * 0,005 % = 2,275 % | 7,9625 |

Funding Rate

Når funding raten er positiv, betaler indehavere af lange positioner funding til de korte positionsindehavere; når fundingrenten er negativ, betaler indehavere af korte positioner funding til de lange positionsindehavere. Finansieringsrenten er udtrykt som en 8-timers rente, og beregnes til enhver tid som følger:

Præmierente

Præmiesats = ((Mark Price - Deribit Index) / Deribit Index) * 100%

Funding Rate

Sekventielt funding rate udledes af præmiesatsen ved at anvende en dæmper.

- Hvis præmiesatsen er inden for -0,05% og 0,05% interval, vil den faktiske funding rate blive reduceret til 0,00%.

- Hvis præmiesatsen er lavere end -0,05 %, vil den faktiske finansieringssats være præmiesatsen + 0,05 %.

- Hvis præmiesatsen er højere end 0,05 %, vil den faktiske finansieringssats være præmiesatsen - 0,05 %.

- Derudover er finansieringsrenten begrænset til -/+0,5 %, udtrykt som en 8-timers rente.

Finansieringssats = Maksimum (0,05 %, præmiesats) + Minimum (-0,05 %, præmiesats)

Tidsbrøk

Tidsbrøk = Finansieringssats Tidsperiode / 8 timer

Den faktiske finansieringsbetaling beregnes ved at gange finansieringsrenten med positionsstørrelsen og tidsbrøk.

Finansieringsbetaling = Finansieringssats * Positionsstørrelse * Tidsbrøk

| Eksempel 1 | Hvis mærkeprisen er på USD 10.010, og Deribit-indekset er på USD 10.000, beregnes finansieringsrenten og præmiesatsen som følger: Præmiesats = ( (10.010 - 10.000) / 10.000) * 100 % = 0,10 % Funding Rate = Maksimum (0,05%, 0,10%) + Minimum (-0,05%, 0,10%) = 0,10% - 0,05% = 0,05% Lad os antage, at en erhvervsdrivende har en lang position på USD 10.000 (1 BTC) i 1 minut, og i løbet af dette minut Markprisen forbliver på USD 10.010 og Deribit-indekset forbliver på USD 10.000, i dette tilfælde er finansieringsberegningen for denne periode: 8 timer = 480 minutter: Funding Rate = 1/480 * 0,05% = 0,0001041667% Funding Betaling = 0410600 %. 1 BTC = 0,000001041667 BTC Indehavere af korte positioner modtager dette beløb, og indehavere af lange positioner betaler det. |

| Eksempel 2 | Hvis en erhvervsdrivende valgte at holde positionen i det foregående eksempel i 8 timer, og markprisen og Deribit-indekset forblev på USD 10.010 og USD 10.000 i hele perioden, så ville finansieringsrenten være 0,05 %. Finansieringsbetalingen ville blive betalt af longs og modtaget af shorts. I 8 timer ville det have været 0,0005 BTC (eller USD 5,00). |

| Eksempel 3 | Hvis mærkeprisen er USD 10.010 i 1 minut og derefter ændres til USD 9.990 minuttet efter det, men indekset forbliver på USD 10.000, så er nettofinansieringen i disse 2 minutter for en 1 BTC lang position præcis 0 BTC. Efter det første minut ville den handlende betale 1/480 * 0,05% = 0,0001041667% * 1 BTC = 0,000001041667 BTC, men minuttet efter ville den erhvervsdrivende modtage nøjagtig det samme beløb. |

| Eksempel 4 | Markprisen er USD 10.002, og indekset forbliver på USD 10.000. I dette tilfælde er realtidsfinansieringen nul (0,00 %), fordi mærkeprisen er inden for 0,05 %-intervallet fra indeksprisen (inden for 9.990 USD og 10.010 USD). Dette kan kontrolleres ved at bruge præmiesatsen og finansieringssatsformlerne: Præmiesats = ((10.002 - 10.000) / 10.000) * 100 % = 0,02 % Finansieringssats = Maksimum (0,05 %, præmiesats) + Minimum (-0,05 %, Tillægssats) = 0,05 % - 0,05 % = 0,00 % |

I virkeligheden ændres spredningen af Deribit BTC-indekset og markprisen løbende, og alle ændringer tages i betragtning. Derfor er eksemplerne ovenfor ekstreme forenklinger af de faktiske beregninger. Den betalte eller modtagne finansiering tilføjes løbende til den realiserede PNL og flyttes til eller fra kassebeholdningen ved den daglige afregning kl. 08:00 UTC.

Gebyrer for finansiering

Deribit opkræver ikke gebyrer for finansiering. Alle finansieringsbetalinger overføres mellem indehaverne af de evige kontrakter. Dette gør finansieringen til et nulsumsspil, hvor longs modtager al finansiering fra shorts, eller shorts modtager al finansiering fra longs.

Mærkepris

Det er vigtigt at forstå, hvordan mærkeprisen beregnes. Vi starter med at fastsætte "Fair Pris". Fair-prisen beregnes som gennemsnittet af fair impact bud og fair impact ask.

Buddet med rimelig effekt er gennemsnitsprisen på en 1 BTC markedssalgsordre eller den bedste budpris - 0,1 %, alt efter hvad der har den største værdi.

Fair Impact Ask er gennemsnitsprisen for en købsordre på 1 BTC på markedet eller den bedste udbudspris + 0,1 %, alt efter hvad der har den laveste værdi.

- Fair pris = (fair effekt bud + fair effekt spørg) / 2

Markeringsprisen udledes ved hjælp af både Deribit-indekset og den fair pris, ved at tilføje til Deribit-indekset det 30 sekunders eksponentielle glidende gennemsnit (EMA) af Fair Price - Deribit Index.

- Mark Pris = Deribit Index + 30 sekunders EMA (Fair Price - Deribit Index)

Ydermere er markprisen hårdt begrænset af Deribit-indekset +/- 0,5%, så under ingen omstændigheder kan fremtidens markpris aflede mere end 0,5% fra Deribit-indekset.

Handel uden for denne båndbredde er stadig tilladt.

30 sekunders EMA genberegnes hvert sekund, så i alt er der 30 tidsperioder, hvor målingen af det seneste sekund har en vægt på 2 / (30 + 1) = 0,0645 eller (6,45%).

Tilladt handelsbåndbredde

To parametre afgrænser handelsområdet:

Perpetuelle handler er begrænset af Deribit Index + 1 minuts EMA (Fair Price - Index) +/- 1,5 % og en fast båndbredde af Deribit Index på +/- 7,5 %.

Hvis markedsforholdene kræver det, kan båndbreddeparametrene justeres efter Deribits eget skøn.

Muligheder

Deribit tilbyder europæisk stil muligheder for kontantafregning

Optioner i europæisk stil udnyttes kun ved udløb og kan ikke udnyttes før. På Deribit vil dette ske automatisk.Kontantafregning betyder, at forfatteren af optionskontrakten ved udløb vil betale et eventuelt overskud til indehaveren i stedet for at overføre eventuelle aktiver.

Optionerne er prissat i BTC eller ETH. Den relevante pris kan dog også ses i USD. Prisen i USD bestemmes ved at bruge de seneste futurespriser. Derudover vises den implicitte volatilitet af optionens pris også på platformen.

En call-option er retten til at købe 1 BTC til en bestemt pris (strikeprisen), og en put-option er retten til at sælge 1 BTC til en bestemt pris (strikeprisen).

| Eksempel 1 |

En erhvervsdrivende køber en call-option med en strike-pris på 10.000 USD for 0,05 BTC. Nu har han ret til at købe 1 BTC for 10.000 USD. Ved udløbet er BTC-indekset på 12.500 USD, og leveringsprisen er 12.500 USD. I dette tilfælde afregnes optionen for 2.500 USD pr. 1 BTC. Ved udløbet krediteres den erhvervsdrivendes konto med 0,2 BTC (2.500/12.500), og sælgers konto debiteres med 0,2 BTC. Den oprindelige købspris var 0,05 BTC; derfor er den erhvervsdrivendes fortjeneste 0,15 BTC. Enhver købsoption med en udnyttelsespris (strike-pris) over 12.500 USD vil udløbe værdiløs. Udøvelse af pengemulighederne sker automatisk ved udløbet. Den erhvervsdrivende kan ikke selv udnytte optionen eller udnytte den inden udløbet. |

| Eksempel 2 |

En erhvervsdrivende køber en put-option med en strike-pris på 10.000 USD for 0,05 BTC. Nu har han ret til at sælge 1 BTC for 10.000 USD. Ved udløbet er leveringsprisen 5.000 USD. Denne mulighed afregnes for 5.000 USD, hvilket er lig med 1 BTC (5.000 USD for 1 BTC). Derfor krediteres ejeren af denne mulighed med 1 BTC ved udløbet. Den oprindelige købspris for optionen var 0,05 BTC, derfor er den erhvervsdrivendes samlede fortjeneste 0,95 BTC. |

| Eksempel 3 |

En erhvervsdrivende sælger en put-option med en strike-pris på 10.000 USD for 0,05 BTC. Leveringsprisen ved udløbet er 10.001 USD. Muligheden udløber værdiløs. Køberen tabte 0,05 BTC, og sælgeren fik 0,05 BTC. |

| Eksempel 4 |

En erhvervsdrivende sælger en call-option med en strike-pris på 10.000 USD for 0,05 BTC. Leveringsprisen ved udløbet er 9.999 USD. Købsoptionen udløber værdiløs. Køberen tabte 0,05 BTC, og sælgeren fik 0,05 BTC. |

Kontraktspecifikationer BTC

| Underliggende aktiv/ ticker |

Deribit BTC-indeks |

| Symbol |

Symbolet på en optionskontrakt består af Underliggende aktiv - Udløbsdato - Indløsningspris - Optionstype (C - call/ P - put). Eksempel : BTC-30MAR2019-10000-C Dette er en call option (C) med en strike-pris på 10.000 USD, der udløber den 30. marts 2019. |

| Handelstider |

24/7 |

| Sæt kryds Størrelse |

0,0005 BTC |

| Strike Price Intervals |

Det afhænger af BTC-prisen. Det kan variere mellem 250 USD og 5.000 USD. |

| Strikepriser |

Ind-, ved- og ude af pengestrejkepriserne er indledningsvis opført. Nye serier tilføjes generelt, når det underliggende aktiv handler over den højeste eller under den laveste tilgængelige strikepris. |

| Premium tilbud |

Når den er angivet i BTC, er den mindste krydsstørrelse 0,0005 BTC. Modværdien i USD vises altid i handelstabellen baseret på BTC-indeksprisen. |

| Udløbsdatoer |

Hver fredag kl. 08:00 UTC. |

| Træningsstil |

Europæisk stil med en kontant afregning. Optioner i europæisk stil udnyttes ved udløbet. Dette sker automatisk, og der kræves ingen handling fra den erhvervsdrivende. |

| Afregningsværdi |

Udøvelse af en optionskontrakt vil resultere i en afvikling i BTC umiddelbart efter udløbet. Udøvelsesafregningsværdien beregnes ved at bruge gennemsnittet af Deribit BTC-indekset over de sidste 30 minutter før udløbet. Afregningsbeløbet i USD er lig med forskellen mellem udnyttelsesværdien og udnyttelseskursen for optionen. Udøvelsesværdien er 30 min gennemsnittet af BTC-indekset som beregnet før udløbet. Afregningsbeløbet i BTC beregnes ved at dividere denne forskel med udnyttelsesværdien. |

| Multiplikator |

1 Det sædvanlige underliggende antal aktieoptioner er 100 aktier. På Deribit er der ingen multiplikator. Hver kontrakt har kun 1 BTC som det underliggende aktiv. |

| Indledende margen |

Den indledende margin beregnes som mængden af BTC, der vil blive reserveret til at åbne en position. Langt opkald/sæt: Ingen Kort opkald: Maksimum (0,15 - OTM-beløb/underliggende markpris, 0,1) + markpris for optionen Kort sagt: Maksimum (Maksimum (0,15 - OTM-beløb/Underliggende Mark-pris, 0,1) + Mark-pris for optionen, vedligeholdelsesmargin) |

| Vedligeholdelsesmargin |

Vedligeholdelsesmarginen beregnes som mængden af BTC, der vil blive reserveret til at opretholde en position. Langt opkald/sæt: Ingen Kort opkald: 0,075 + Mark Pris for optionen Kort sagt: Maksimum (0,075, 0,075 * Markpris for optionen) + Markpris for optionen |

| Mark Pris |

Markeringsprisen på en optionskontrakt er den aktuelle værdi af optionen som beregnet af Deribit-risikostyringssystemet. Normalt er dette gennemsnittet af det bedste bud og den bedste udbudspris. Men til risikostyringsformål er der prisbåndbredde på plads. Deribit risikostyring sætter til enhver tid hårde grænser til det tilladte minimum og maksimum IV. Eksempel : Hvis indstillingerne for hård grænse var på 60 % minimum IV og 90 % maksimum IV, så vil en option med en mellempris med IV højere end 90 % blive mærket prissat til 90 % IV. Enhver option med en mellempris lavere end 60 % IV vil blive prissat til 60 % IV. Bemærk, at 60 % og 90 % kun er eksempler på procenter, og de reelle kurser varierer og er efter Deribit risikostyrings skøn. |

| Gebyrer |

Tjek denne side for Deribit-gebyrer . |

| Tilladt handelsbåndbredde |

Maks. pris (købsordre) = mærkepris + 0,04 BTC Min. pris (salgsordre) = Mark Pris - 0,04 BTC |

| Positionsgrænse |

I øjeblikket er der ingen positionsgrænser i kraft. Positionsgrænser kan ændres. Deribit kan til enhver tid pålægge positionsgrænser. |

| Minimum ordrestørrelse |

0,1 optionskontrakt |

| Blok handel |

Minimum 25 optionskontrakter |

Kontraktspecifikationer ETH

| Underliggende aktiv/ ticker |

Deribit ETHIndex |

| Symbol |

Symbolet på en optionskontrakt består af Underliggende aktiv - Udløbsdato - Indløsningspris - Optionstype (C - call/ P - put). Eksempel: ETH-30MAR2019-100-C Dette er en call option (C) med en strike-pris på 100 USD, der udløber den 30. marts 2019. |

| Handelstider |

24/7 |

| Sæt kryds Størrelse |

0,0005 ETH |

| Strike Price Intervals |

Det afhænger af ETH-prisen. Det kan variere mellem 1 USD og 25 USD. |

| Strikepriser |

In-, at- og out of the money (OTM) strejkepriser er oprindeligt opført. Nye serier tilføjes generelt, når det underliggende aktiv handler over den højeste eller under den laveste tilgængelige strikepris. |

| Premium tilbud |

Når den er angivet i ETH, er den mindste krydsstørrelse 0,001 ETH. Modværdien i USD vises altid i handelstabellen baseret på ETH-indeksprisen. |

| Udløbsdatoer |

Hver fredag kl. 08:00 UTC. |

| Træningsstil |

Europæisk stil med en kontant afregning. Optioner i europæisk stil udnyttes ved udløbet. Dette sker automatisk, og der kræves ingen handling fra den erhvervsdrivende. |

| Afregningsværdi |

Udnyttelse af en optionskontrakt vil resultere i et afregning i ETH umiddelbart efter udløbet. Udnyttelsesafregningsværdien beregnes ved at bruge gennemsnittet af Deribit ETH-indekset over de sidste 30 minutter før udløbet. Afregningsbeløbet i USD er lig med forskellen mellem udnyttelsesværdien og udnyttelseskursen for optionen. Træningsværdien er 30 min gennemsnittet af ETH-indekset som beregnet før udløbet. Afregningsbeløbet i ETH beregnes ved at dividere denne forskel med udnyttelsesværdien. |

| Multiplikator |

1 Det sædvanlige underliggende antal aktieoptioner er 100 aktier. På Deribit er der ingen multiplikator. Hver kontrakt har kun 1 ETH som det underliggende aktiv. |

| Indledende margen |

Startmarginen beregnes som mængden af ETH, der vil blive reserveret til at åbne en position. Langt opkald/sæt: Ingen Kort opkald: Maksimum (0,15 - OTM-beløb/underliggende markpris, 0,1) + markpris for optionen Kort sagt: Maksimum (Maksimum (0,15 - OTM-beløb/Underliggende Mark-pris, 0,1) + Mark-pris for optionen, vedligeholdelsesmargin) |

| Vedligeholdelsesmargin |

Vedligeholdelsesmarginen beregnes som mængden af ETH, der vil blive reserveret til at opretholde en position. Langt opkald/sæt: Ingen Kort opkald: 0,075 + Mark Pris for optionen Kort sagt: Maksimum (0,075, 0,075 * Markpris for optionen) + Markpris for optionen |

| Mark Pris |

Markeringsprisen på en optionskontrakt er den aktuelle værdi af optionen som beregnet af Deribit-risikostyringssystemet. Normalt er dette gennemsnittet af den bedste købs- og udbudspris, men til risikostyringsformål er der prisbåndbredde på plads. Deribit risikostyring sætter til enhver tid hårde grænser til den tilladte minimum og maksimale implicitte volatilitet (IV). Eksempel : Hvis indstillingerne for hård grænse var på 60 % minimum IV og 90 % maksimum IV, så vil en option med en mellempris med IV højere end 90 % blive mærket prissat til 90 % IV. Enhver option med en mellempris lavere end 60 % IV vil blive prissat til 60 % IV. Bemærk, at 60 % og 90 % kun er eksempler på procenter, og de reelle kurser varierer og er efter Deribit risikostyrings skøn. |

| Gebyrer |

Tjek denne side for Deribit-gebyrer. |

| Tilladt handelsbåndbredde |

Maks. pris (købsordre) = mærkepris + 0,04 ETH Min pris (salgsordre) = Mark Pris - 0,04 ETH |

| Positionsgrænse |

I øjeblikket er der ingen positionsgrænser i kraft. Positionsgrænser kan ændres. Deribit kan til enhver tid pålægge positionsgrænser. |

| Minimum ordrestørrelse |

1 optionskontrakt |

| Blok handel |

Minimum 250 optionskontrakter |

Ordretyper

I øjeblikket accepteres kun markeds- og limitordrer af den matchende motor. Derudover kan en ordre være en "kun postordre"; denne funktionalitet er dog ikke tilgængelig for avancerede ordretyper (forklaret nedenfor).En post-only-ordre vil altid komme ind i ordrebogen uden at blive matchet med det samme. Hvis ordren skulle matches, vil vores handelsmotor justere ordren, så den kommer ind i ordrebogen til den næstbedst mulige pris.

Eksempel:

Hvis en erhvervsdrivende afgiver en købsordre til 0,0050 BTC, men der er et tilbud på 0,0045 BTC, vil prisen på ordren automatisk blive justeret til 0,0044 BTC, så den kommer ind i ordrebogen som en limiteret ordre.

Til handel med optioner understøtter platformen to yderligere avancerede ordretyper. Ordrebogens priser er i BTC, og optionerne er prissat i BTC. Det er dog muligt at afgive volatilitetsordrer og ordrer med konstant USD-værdi.

Ved at udfylde bestillingsformularen for optioner kan den erhvervsdrivende vælge at bestemme prisen på 3 måder: i BTC, USD og implicit volatilitet.

Når en ordre er prissat i USD eller implicit volatilitet, vil Deribit-motoren løbende opdatere ordren for at holde USD-værdien og den implicitte volatilitet på den faste værdi, som er angivet i ordreformularen. IV- og USD-ordrer opdateres en gang pr. 6 sekunder.

USD ordrer

Faste USD-ordrer er nyttige, når en erhvervsdrivende har besluttet, at han vil betale X dollars for en bestemt mulighed. På grund af den skiftende valutakurs er denne værdi ikke konstant i BTC, dog fungerer ordrebogen kun med BTC. For at opretholde den konstante USD-værdi vil ordren løbende blive overvåget og redigeret af prissætningsmotoren.Deribit-indekset bruges til at bestemme BTC-prisen for optionen, hvis der ikke er nogen tilsvarende fremtid, der udløber på samme dato. Hvis der er en tilsvarende fremtid, vil fremtidens mærkepris blive brugt. Den fremtidige markpris er dog begrænset af båndbredden, som er benchmarked i forhold til indekset - værdien anvendt for USD/IV ordrer kan ikke afvige mere end 10% fra indekset.

Volatilitetsordrer

Volatilitetsordrer er ordrer med forudindstillet konstant implicit volatilitet. Denne type ordre gør det muligt at markedsføre optioner uden yderligere market maker-applikationer.Automatisk afdækning med futures er endnu ikke understøttet, men er på køreplanen. Blacks option prismodel bruges til at bestemme priser. Bemærk venligst, at priserne opdateres en gang i sekundet. Faste USD- og Volatilitetsordrer ændres også af prissætningsmotoren maksimum én gang hvert sekund, da den følger Deribit-prisindekset. Hvis der er en tilsvarende fremtid, vil fremtiden blive brugt som input til beregning af IV- og USD-ordrer.

Historisk volatilitetsdiagram

Et diagram over den årlige 15-dages historiske volatilitet af Deribit BTC/ETH-indekset vises på platformen.Volatiliteten beregnes ved at registrere værdien af indekset én gang om dagen på et fast tidspunkt. Den (annualiserede) BTC/ETH-volatilitet beregnes derefter over en periode på 15 dage.

Fejlhandelsregler

På grund af forskellige årsager kan der være en situation, hvor optioner handles til priser forårsaget af et unormalt ikke-ordnet marked, med en stor chance for, at den ene side af handlen er blevet gjort uvilligt. I sådanne tilfælde kan Deribit justere priserne eller omvendte handler.Prisjusteringer eller tilbageførsel af optionshandler vil kun blive foretaget, hvis den handlede pris på optionskontrakten var længere væk end 5 % fra den teoretiske pris på den underliggende optionskontrakt (0,05BTC for BTC-optioner).

Eksempel:

Hvis en option handles til en pris på 0,12 BTC, men dens teoretiske pris er 0,05BTC, kan den handlende anmode om en prisjustering til 0,10BTC.

Hvis en erhvervsdrivende indser, at en handel er blevet udført til en pris, der anses for at være forkert prissat, skal han skrive en e-mail til børsen ([email protected]) og bede om en prisjustering så hurtigt som muligt.

Den teoretiske pris for optionen er mærkeprisen, selvom det er vanskeligt for børsen til enhver tid at have markedsprisen, der svarer nøjagtigt til den teoretiske pris. Derfor, i tilfælde af uenighed om den teoretiske pris, vil denne pris blive bestemt ved at rådføre sig med primære market makers på platformen. Hvis der er nogen uenighed, vil Deribit følge deres anbefalinger om, hvad der var den teoretiske værdi af optionen på handletidspunktet.

En anmodning om prisjustering skal fremsættes inden for 2 timer efter handlens gennemførelse. Hvis modparten af en eller anden grund allerede har foretaget en hævning af midler, og Deribit ikke er i stand til at hente tilstrækkelige midler fra modparten, vil der kun blive foretaget en prisregulering for det beløb, der kunne hentes fra modpartskontoen. Forsikringsfonden er ikke ment og vil ikke blive brugt til finansiering af fejlkøb.

Market Making-forpligtelser

Den matchende motor og risikomotor er bygget fra bunden til at kunne absorbere et stort antal ordrer på meget kort tid. Det er et must for enhver seriøs optionsudveksling på grund af et stort antal aktiver. Platformen er i stand til at håndtere tusindvis af ordreanmodninger i sekundet med ultralav latency via REST, WebSockets og FIX API.Bemærk venligst, at vi på nuværende tidspunkt ikke kan acceptere nogen nye market makers (bortset fra dem, som vi allerede kommunikerer med og forbereder at oprette forbindelse til).

Med hensyn til market maker-regler, der er forklaret nedenfor, kan enhver, der afgiver kurser (bud og spørg) på det samme instrument, eller enhver erhvervsdrivende, der har mere end 20 optionsordrer i bogen via automatiseret handel (via API), betragtes som en market maker og kan tvinges til at overholde nedenstående regler.

Market Maker-forpligtelser:

1. Market maker (MM) er forpligtet til at vise kurser i markedet 112 timer om ugen. Det er på intet tidspunkt tilladt at citere 2-sidede markeder uden for den tilladte båndbredde beskrevet nedenfor.2. Instrumentdækning:

En market maker skal citere alle udløb og 90 % af alle optionskontrakter med deltaet mellem 0,1 og 0,9 i absolutte tal.

3. Maks. tilladt bud-ask-spænd: Under normale forhold bør det maksimale tilladte bid-ask-spænd være maksimalt 0,01, (optionens delta) * 0,04.

Delta af optionen = BS delta som beregnet af Deribit - Marker pris som beregnet af Deribit

Som et eksempel bør månedlige ATM-opkald ikke citeres bredere end 0,02, delta 1,0 put bør ikke citeres bredere end 0,04 osv. Undtagelser

:

- Det maksimale spænd for længerevarende optioner, der udløber om 6+ måneder, eller for optioner, for hvilke der ikke eksisterer nogen respektive fremtid med et likvidt marked på Deribit-platformen, kan være 1,5 gange standardspændet.

- Maksimal spread for nyindførte serier med en udløbsdato på 1+ måned kan være 1,5 gange standard max spread for perioden på 5 dage efter indførelsen af det nye udløb.

- Maksimalt spænd for nyindførte serier med en udløbsdato på mindre end 1 måned kan være 1,5 gange standard max spændet i perioden på 1 dag efter indførelsen af det nye udløb.

- På et marked i hurtig bevægelse kan den maksimalt tilladte spredning være det dobbelte af den påkrævede spredning som ved normale forhold.

5. Hurtigt bevægende marked: 10 % bevægelse inden for de seneste 2 timer.

6. Ingen diming: En part, der opnår ekstra kapacitet til at citere (med mere end 20 åbne ordrer), må ikke konsekvent ændre sine ordrer som reaktion på ændringer i andre deltageres ordrer for at forbedre dem med et lille beløb, i modsætning til at ændre ordrer baseret på deres eget markedssyn.