Deribit Логін - Deribit Ukraine - Deribit Україна

Як увійти в Deribit

Як увійти в дерібетний рахунок【ПК】

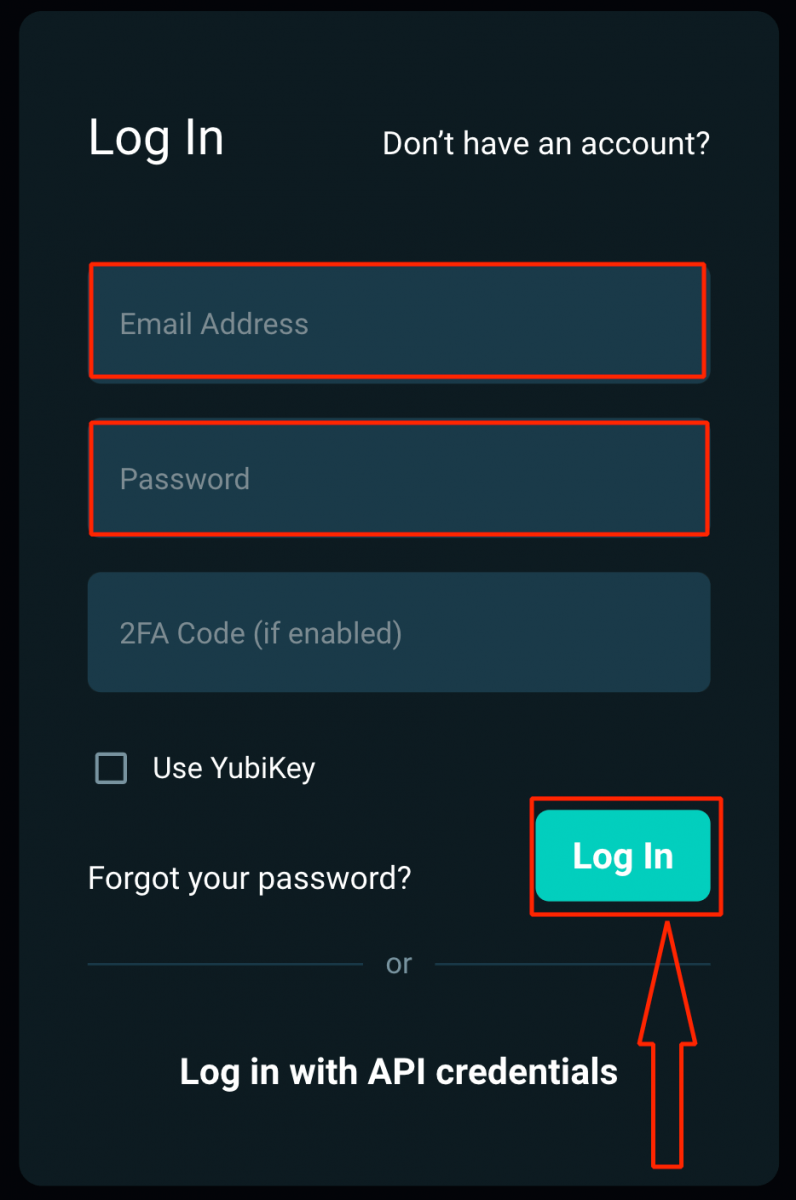

- Перейдіть на сайт Deribit .

- Введіть свою «електронну адресу» та «пароль».

- Натисніть кнопку «Увійти».

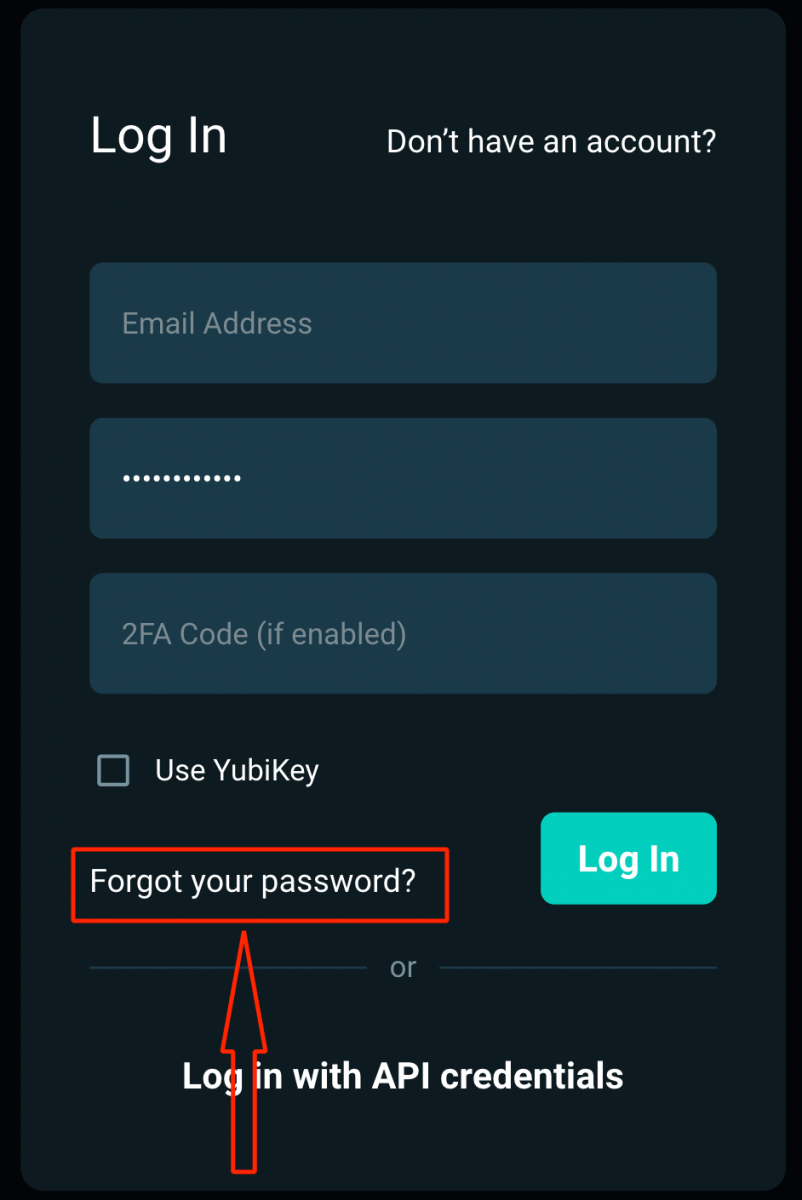

- Якщо ви забули пароль, натисніть «Забули пароль?».

На сторінці входу введіть свою [електронну адресу] та пароль, які ви вказали під час реєстрації. Натисніть кнопку «Увійти».

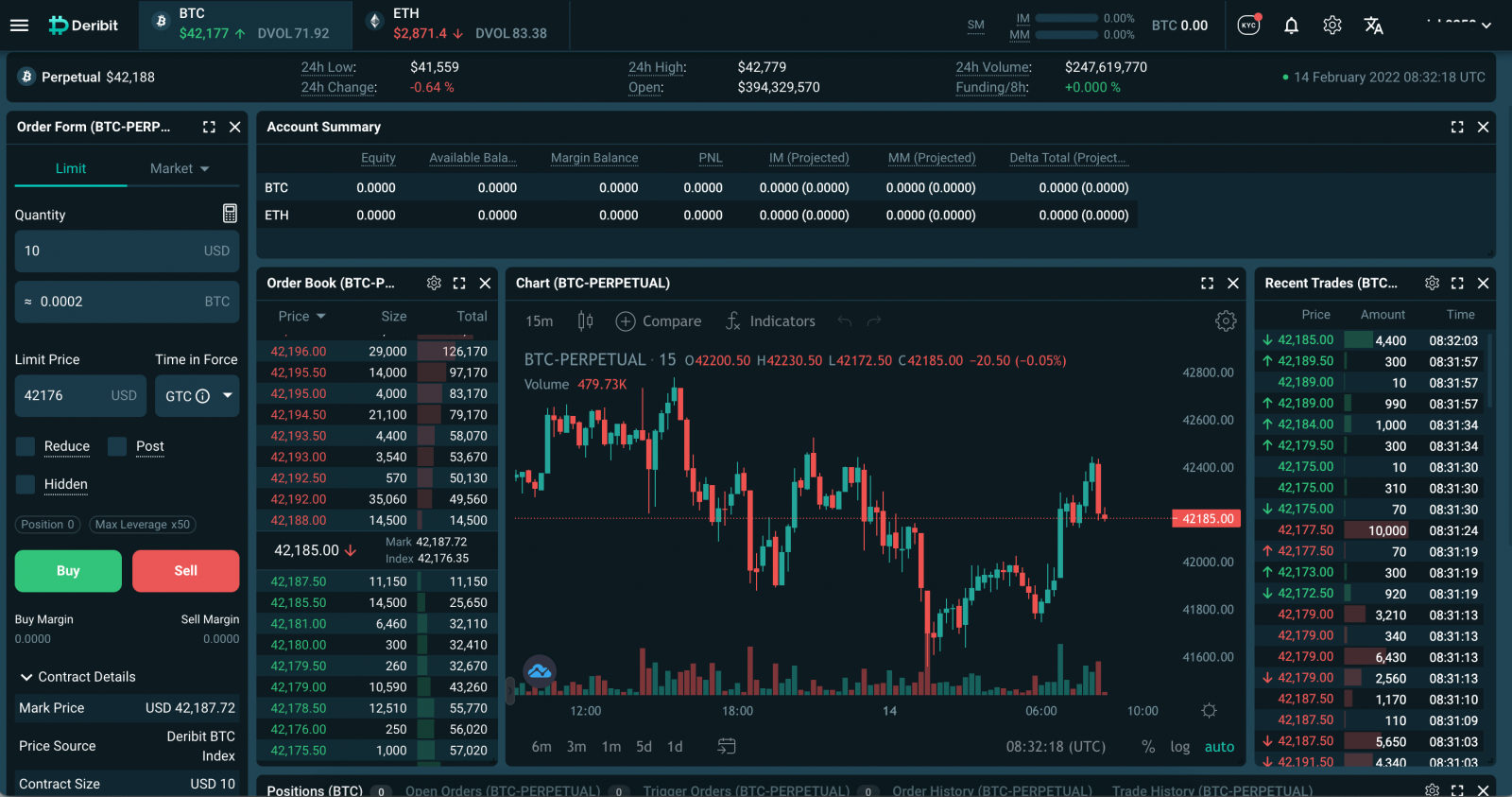

Тепер ви можете успішно використовувати свій рахунок Deribit для торгівлі.

Як увійти в дерібетний рахунок【APP】

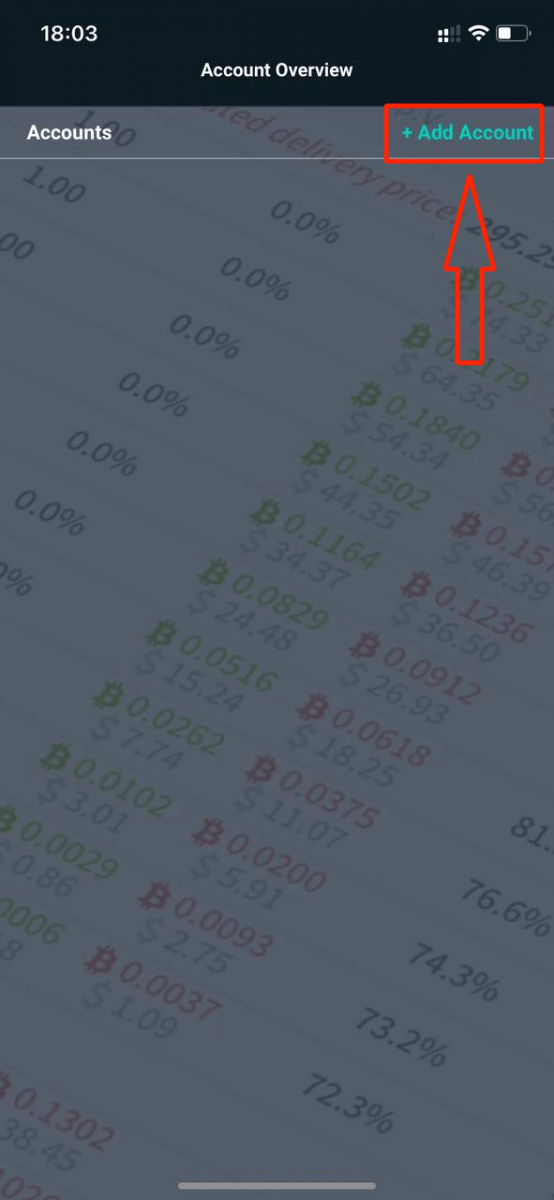

Відкрийте завантажену програму Deribit, натисніть «Додати обліковий запис» у верхньому правому куті для сторінки входу.

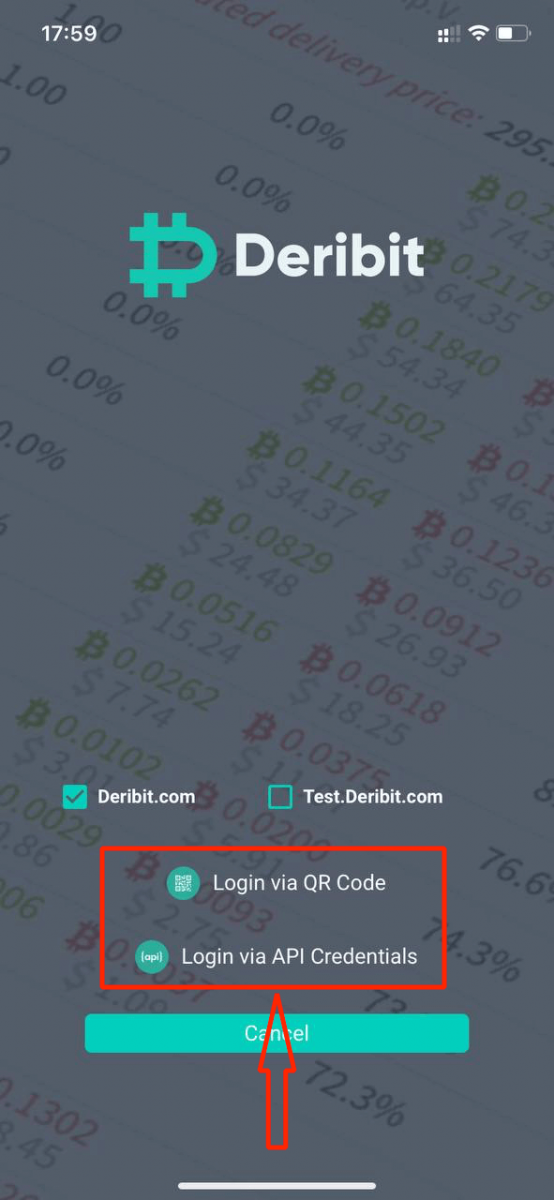

На сторінці входу ви можете ввійти за допомогою «QR Code» або «API Credentials».

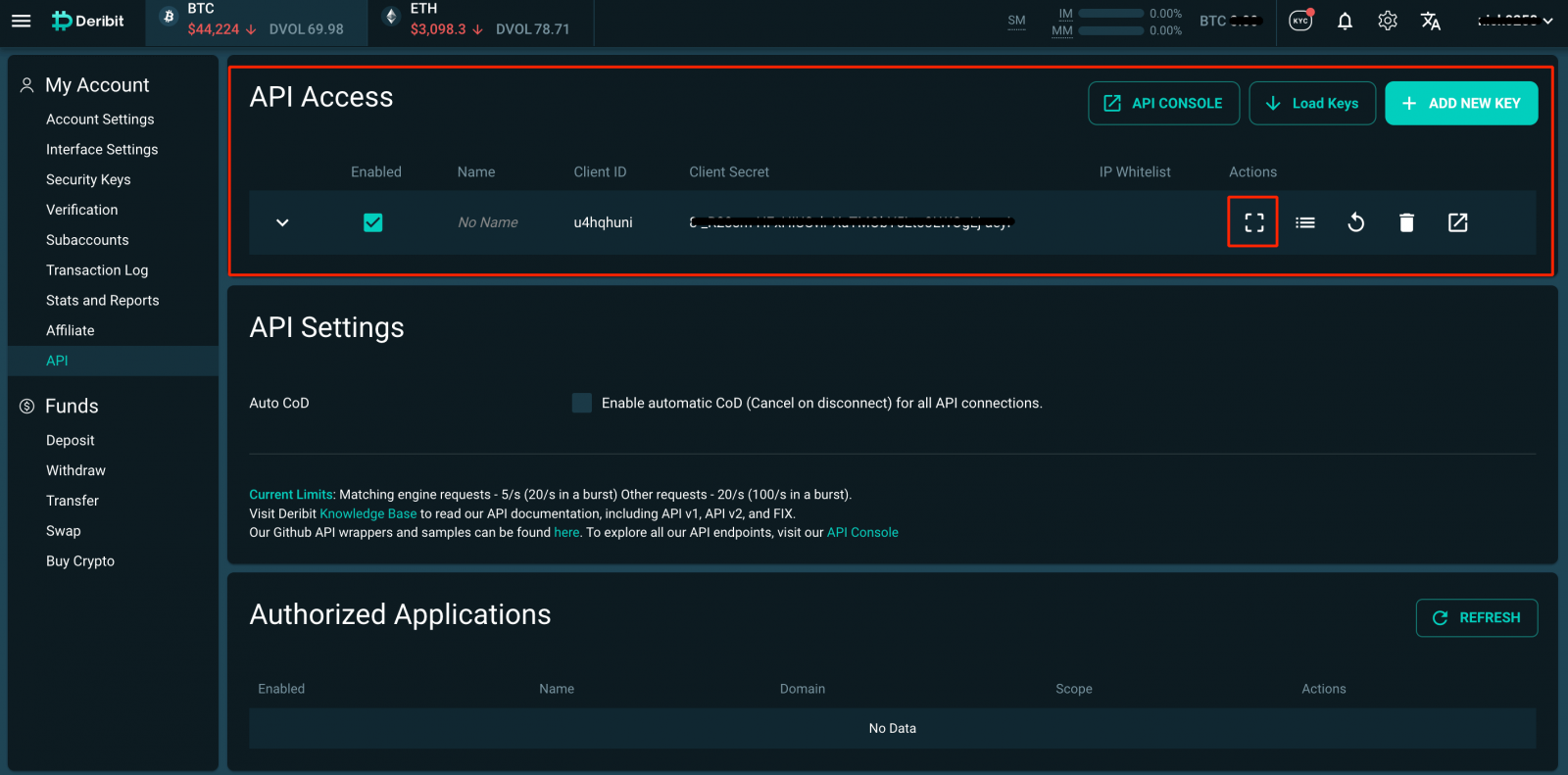

Увійти за допомогою «QR-коду»: Перейти в обліковий запис - Api. Поставте прапорець, щоб увімкнути API, і відскануйте QR-код.

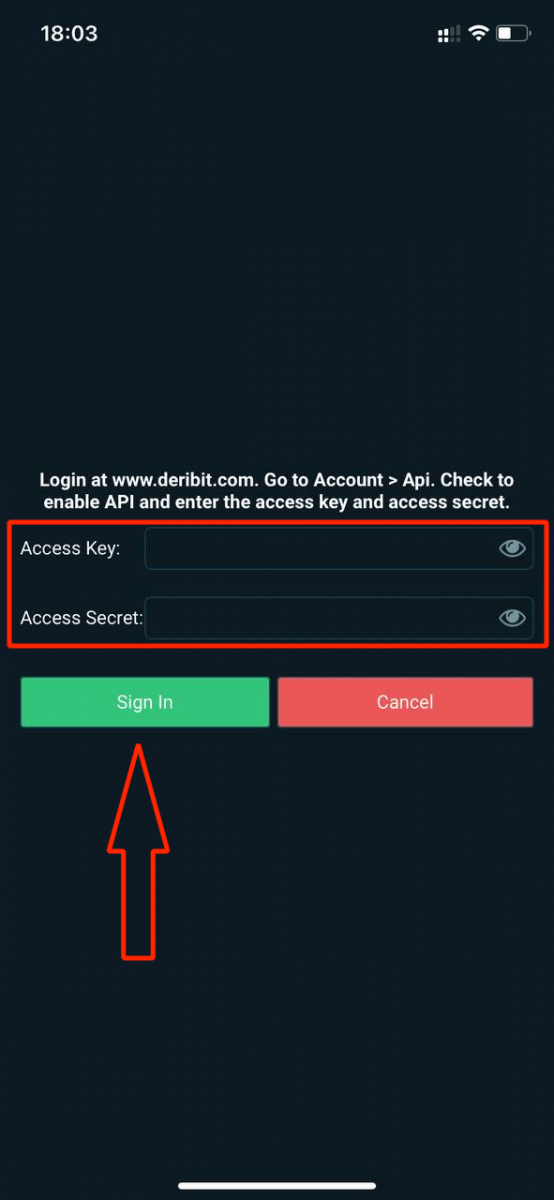

Увійдіть через «Облікові дані API»: перейдіть до облікового запису - Api. Поставте прапорець, щоб увімкнути API, і введіть ключ доступу та секрет доступу.

Тепер ви можете успішно використовувати свій рахунок Deribit для торгівлі

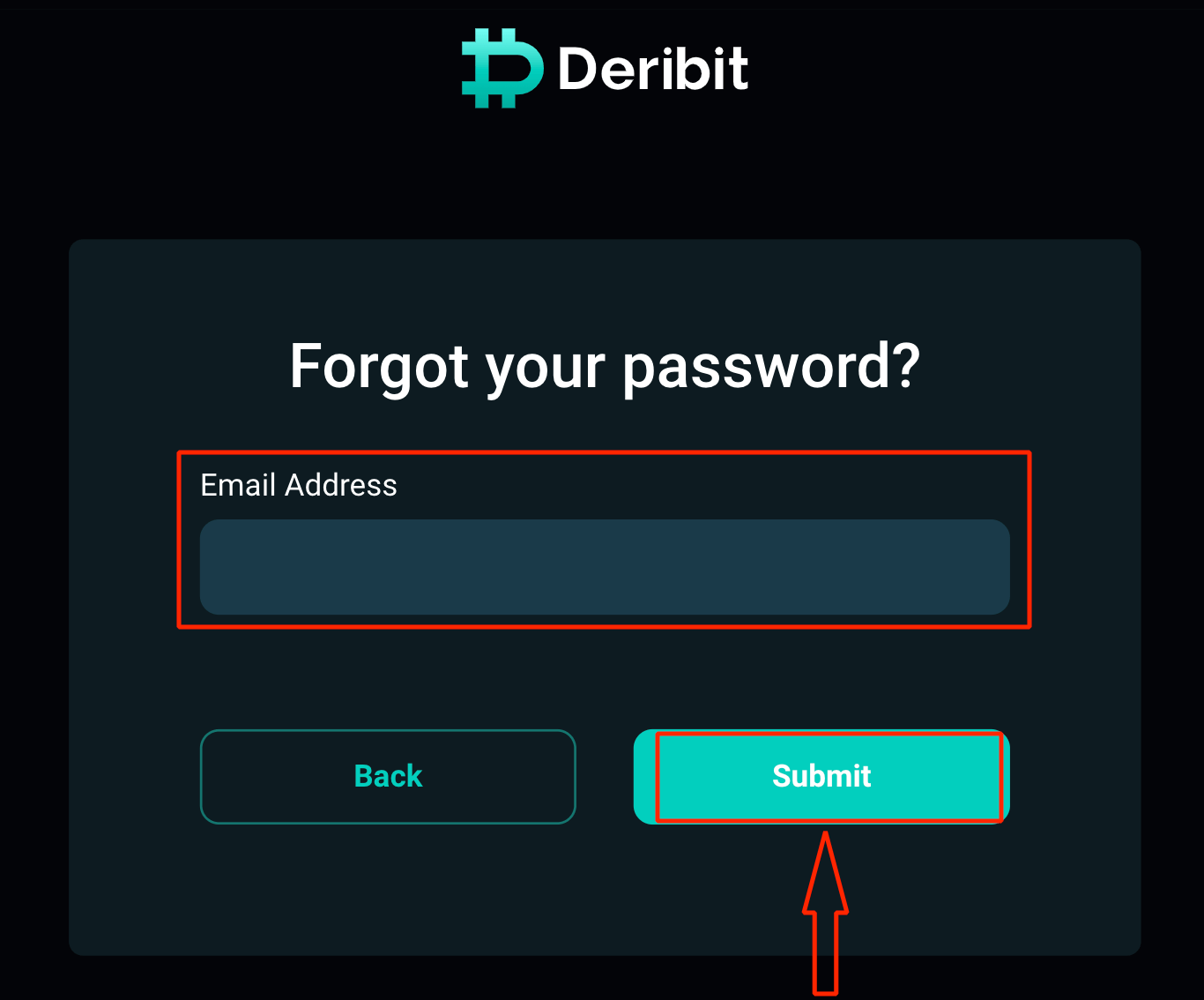

Забув пароль дерибету

Не хвилюйтеся, якщо ви не можете увійти на платформу, можливо, ви просто ввели неправильний пароль. Можна придумати новий.

Для цього натисніть «Забули пароль?».

У новому вікні введіть адресу електронної пошти, яку ви використовували під час реєстрації, і натисніть кнопку «Надіслати».

Ви одразу отримаєте електронний лист із посиланням для зміни пароля.

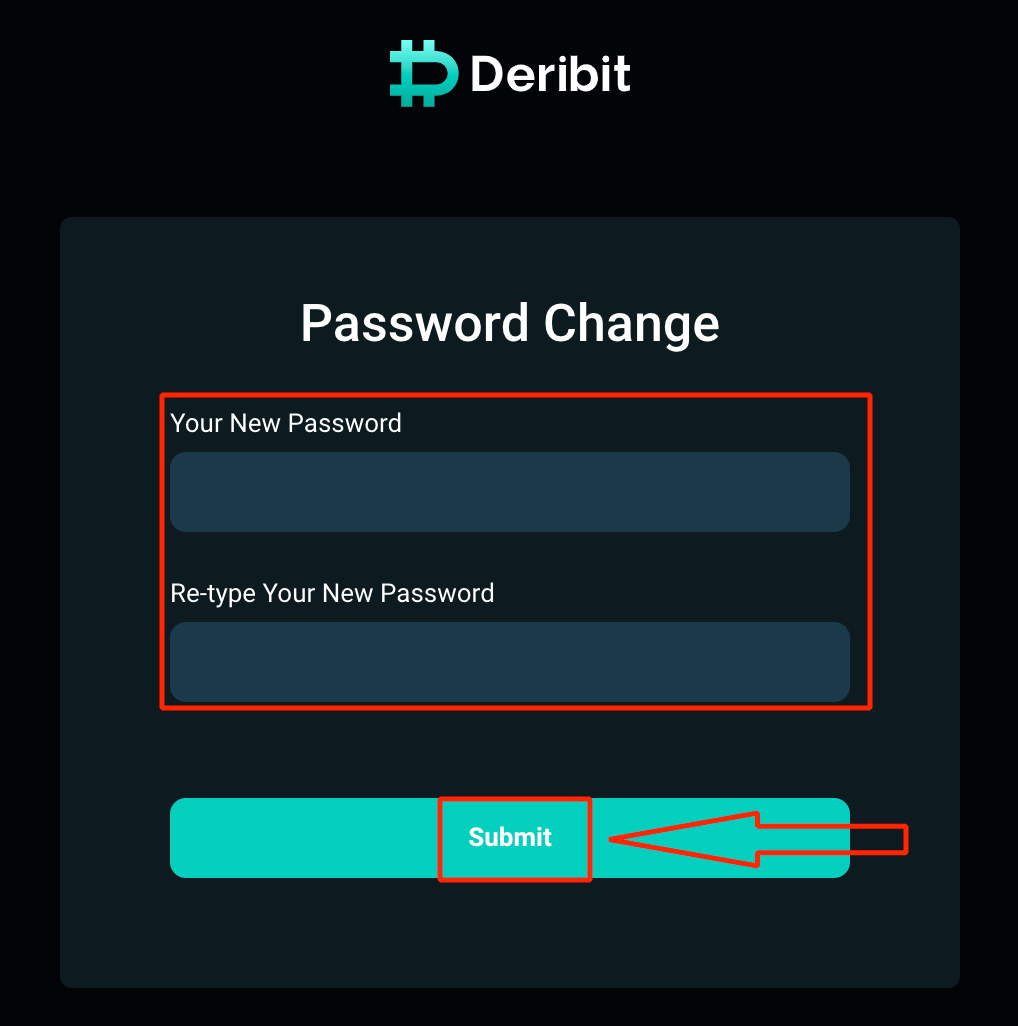

Обіцяємо, найскладніше позаду! Тепер просто перейдіть до папки "Вхідні", відкрийте електронний лист і клацніть посилання, указане в цьому листі, щоб ввести пароль для відновлення.

Посилання з електронного листа приведе вас до спеціального розділу на веб-сайті Deribit. Введіть свій новий пароль тут і натисніть кнопку «Надіслати».

Це воно! Тепер ви можете увійти на платформу Deribit, використовуючи своє ім’я користувача та новий пароль.

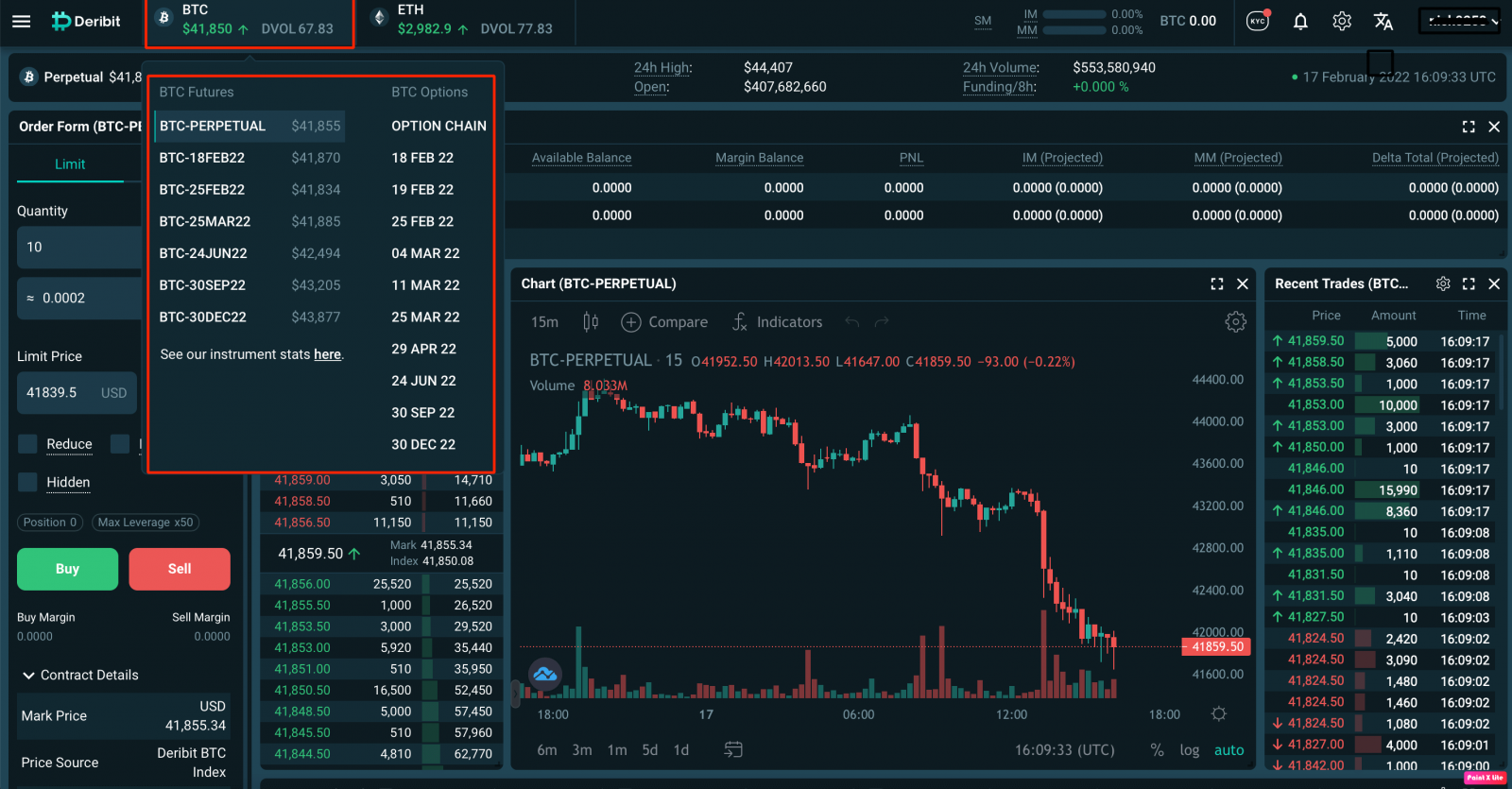

Як торгувати криптовалютою на Deribit

Ф'ючерси

Ф’ючерси на біткойн на Deribit розраховуються готівкою, а не фізичною доставкою BTC. Це означає, що під час розрахунку покупець BTC Futures не буде купувати фактичні BTC, а продавець не продаватиме BTC. Перенесення збитків/прибутків відбуватиметься лише під час розрахунків за контрактом на основі ціни закінчення терміну дії (розраховується як середнє значення індексу ціни BTC за останні 30 хвилин).

Специфікації контракту BTC

| Базовий актив/тикер | Дерибітний індекс BTC |

| Договір | 1 долар США за індексний пункт із розміром контракту 10 доларів США |

| Години торгівлі | 24/7 |

| Мінімальний розмір галочки | 0,50 доларів США |

| Поселення | Розрахунки відбуваються щодня о 8:00 UTC. Реалізовані та нереалізовані сесійні прибутки (прибутки, отримані між розрахунками) завжди додаються до капіталу в реальному часі. Однак вони доступні для зняття лише після щоденного розрахунку. Під час розрахунку прибутки/збитки сеансу будуть зараховані на баланс готівки BTC. |

| Терміни придатності | Термін дії завжди відбувається о 08:00 UTC, в останню п’ятницю місяця. |

| Розмір контракту | 10 доларів США |

| Марк Ціна | Ціна марки — це ціна, за якою буде оцінюватися ф’ючерсний контракт під час торгів. Це може (тимчасово) відрізнятися від фактичної ф’ючерсної ринкової ціни, щоб захистити учасників ринку від маніпулятивної торгівлі. Маркова ціна = ціна індексу + 30 секунд EMA (ціна ф’ючерсного ринку – ціна індексу). Ринкова ціна – це ціна останнього ф’ючерсного контракту, якщо вона знаходиться між поточною найкращою ціною пропозиції та найкращим запитом. В іншому випадку, якщо ціна останньої торгівлі нижча за найкращу пропозицію, ринкова ціна буде найкращою пропозицією. Якщо ціна останньої торгівлі вища за найкращий запит, ринкова ціна буде найкращим запитом. |

| Доставка/закінчення терміну дії | П'ятниця, 08:00 UTC. |

| Вартість доставки | Середнє зважене за часом значення індексу Deribit BTC, виміряне між 07:30 і 08:00 UTC. |

| метод доставки | Розрахунок готівкою в BTC. |

| Збори | Перегляньте на цій сторінці інформацію про комісію за дерибіт . |

| Обмеження позиції | Максимальна дозволена позиція становить 1 000 000 контрактів (10 000 000 доларів США). Користувачі портфельної маржі виключаються з цього ліміту та можуть створювати більші позиції. За запитом ліміт позиції може бути збільшений на основі оцінки облікового запису. |

| Початкова маржа | Початкова маржа починається з 1,0% (100-кратна торгівля кредитним плечем) і лінійно збільшується на 0,5% на кожні 100 BTC збільшення розміру позиції. Початкова маржа = 1% + (розмір позиції в BTC) * 0,005% |

| Маржа обслуговування | Маржа обслуговування починається з 0,525% і лінійно збільшується на 0,5% на кожні 100 BTC збільшення розміру позиції. Коли маржа на рахунку нижча за маржу обслуговування, позиції на рахунку поступово зменшуватимуться, щоб маржа обслуговування була нижчою за власний капітал на рахунку. Вимоги до маржі обслуговування можуть бути змінені без попереднього повідомлення, якщо ринкові обставини вимагають таких дій. Маржа обслуговування = 0,525% + (розмір позиції в BTC) * 0,005% |

| Блокова торгівля | Мінімум 200 000 доларів США |

Специфікації контракту ETH

| Базовий актив/тикер | Дерибітний індекс ETH |

| Договір | 1 долар США за індексний пункт із розміром контракту 1 долар США |

| Години торгівлі | 24/7 |

| Мінімальний розмір галочки | 0,05 доларів США |

| Поселення | Розрахунки відбуваються щодня о 8:00 UTC. Реалізовані та нереалізовані прибутки від сесії (прибутки, отримані між розрахунками) завжди додаються до капіталу в режимі реального часу, однак вони доступні для виведення лише після щоденного розрахунку. Під час розрахунку прибутки/збитки сеансу будуть зараховані до грошового балансу ETH. |

| Терміни придатності | Термін дії завжди відбувається о 08:00 UTC, в останню п’ятницю місяця. |

| Розмір контракту | 1 долар США |

| Початкова маржа | Початкова маржа починається з 2,0% (50-кратна торгівля кредитним плечем) і лінійно збільшується на 1,0% на кожні 5000 ETH збільшення розміру позиції. Початкова маржа = 2% + (розмір позиції в ETH) * 0,0002% |

| Маржа обслуговування | Маржа обслуговування починається з 1,0% і лінійно збільшується на 1,0% на 5000 ETH збільшення розміру позиції. |

| Марк Ціна | Ціна марки — це ціна, за якою буде оцінюватися ф’ючерсний контракт під час торгів. Це може (тимчасово) відрізнятися від фактичної ф’ючерсної ринкової ціни, щоб захистити учасників ринку від маніпулятивної торгівлі. Маркова ціна = ціна індексу + 30 секунд EMA (ціна ф’ючерсного ринку – ціна індексу) Ринкова ціна – це ціна останнього ф’ючерсного контракту, якщо вона знаходиться між поточною найкращою пропозицією та найкращим запитом. В іншому випадку, якщо ціна останньої торгівлі нижча за найкращу пропозицію, ринкова ціна буде найкращою пропозицією. Якщо ціна останньої торгівлі вища за найкращий запит, ринкова ціна буде найкращим запитом. |

| Доставка/закінчення терміну дії | П'ятниця, 08:00 UTC. |

| Вартість доставки | Середнє зважене за часом значення індексу Deribit ETH, виміряного між 07:30 і 08:00 UTC. |

| метод доставки | Розрахунок готівкою в ETH. |

| Збори | Перегляньте на цій сторінці інформацію про комісію за дерибіт . |

| Обмеження позиції | Максимальна дозволена позиція становить 5 000 000 контрактів (5 000 000 доларів США). Користувачі портфельної маржі виключаються з цього ліміту та можуть створювати більші позиції. За запитом ліміт позиції може бути збільшений на основі оцінки облікового запису. |

| Блокова торгівля | Мінімум 100 000 доларів США |

Приклади початкової маржі:

| Розмір позиції BTC | Маржа обслуговування | Маржа в BTC |

| 0 | 1% + 0 = 1% | 0 |

| 25 | 1% + 25/100 * 0,5% = 1,125% | 0,28125 |

| 350 | 1% + 350/100 * 0,5% = 2,75% | 9,625 |

Приклади маржі обслуговування:

| Розмір позиції BTC | Маржа обслуговування | Маржа в BTC |

| 0 | 0,525% | 0 |

| 25 | 0,525% + 25 * 0,005% = 0,65% | 0,1625 |

| 350 | 0,525% + 350 * 0,005% = 2,275% | 7,9625 |

Приклад.

Щоб краще зрозуміти, як працюють ф’ючерсні контракти на Deribit, нижче наведено приклад:

трейдер купує 100 ф’ючерсних контрактів (розмір одного ф’ючерсного контракту становить 10 доларів США) за 10 000 доларів США за BTC. Тепер трейдер має лонг (купує) BTC на суму 1000 доларів США з ціною 10 000 доларів США (100 контрактів х 10 доларів США = 1000 доларів США).

- Припустимо, що трейдер хоче закрити цю позицію та продати ці контракти за ціною 12 000 доларів США. У цьому сценарії трейдер погодився купити біткойни на суму 1000 доларів США за 10 000 доларів США, а пізніше продав BTC на суму 1000 доларів США за 12 000 доларів США/BTC.

- Прибуток трейдерів становить 1 000/10 000 – 1 000/12 000 = 0,01666 BTC або 200 доларів США, при цьому ціна BTC становить 12 000 доларів США.

- Якби обидва ордери були ордерами-тейкерами, загальна комісія, сплачена в цьому раунді, становила б 2 * 0,075% від 1000 доларів США = 1,5 доларів США (дебетується в BTC, отже, 0,75/10 000 BTC + 0,75/12 000 BTC = 0,000075 + 0,0000625 = 0,0001375 BTC)

- Маржа, необхідна для придбання контрактів BTC на суму 1000 доларів США, становить 10 доларів США (1% від 1000 доларів США), що дорівнює 10/10 000 BTC = 0,001 BTC. Вимоги до маржі збільшуються у відсотках від позиції зі ставкою 0,5% за 100 BTC.

Маркова ціна

Під час розрахунку нереалізованих прибутків і збитків ф'ючерсних контрактів не завжди використовується остання торгована ціна ф'ючерсу.

Щоб обчислити ціну марки, спочатку ми повинні обчислити 30-секундну EMA (експоненціальну ковзну середню) різниці між останньою торгованою ціною (або найкращою ціною пропозиції/пропозиції, коли остання торгована ціна виходить за межі поточного найкращого спреду пропозиції/пропозиції) і Deribit Index.

- Ціна марки розраховується як:

- Крім того, існує обмеження щодо того, наскільки швидко може змінюватися спред між індексом Deribit BTC і останньою ф’ючерсною ціною:

Торговий діапазон обмежений смугою пропускання в 3% навколо 2-хвилинної EMA ціни марки та різниці в ціні індексу (+/-1,5%).

Смуга пропускання ціни марки відображається у формі ф’ючерсного замовлення, де показано поточну мінімальну та максимальну дозволену торгову ціну (над полем ціни).

Ціна марки ніколи не може відрізнятися більш ніж на певний % від індексу Deribit. За замовчуванням відсоток, на який ціна марки дозволяється торгувати поза індексом, становить 10% для BTC і 10,5% для ETH. Якщо ринок вимагає торгівлі з вищим дисконтом або премією (наприклад, у нестабільні періоди або періоди постійно зростаючого контанго чи беквордації), пропускну здатність можна збільшити.

Дозволена смуга пропускання для торгів

Діапазон торгівлі обмежений 2 параметрами:

індекс дерибіту + 1 хвилина EMA (індекс справедливої ціни) +/- 1,5% і фіксована смуга пропускання навколо індексу дерибіту +/- 10,0%.

Якщо цього вимагають ринкові обставини, параметри пропускної здатності можуть бути скориговані на власний розсуд Deribit.

Лімітні ордери за межі пропускної здатності будуть скориговані до максимально можливої ціни покупки або мінімально можливої ціни продажу. Ринкові ордери будуть налаштовані на лімітні ордери з мінімальною або максимальною ціною, дозволеною на цей момент.

Вічний

Deribit Perpetual — це похідний продукт, схожий на ф’ючерс, але без терміну дії. Безстроковий контракт передбачає фінансові платежі. Ці платежі були запроваджені, щоб ціна безстрокового контракту була якомога ближчою до основної ціни криптовалюти – індексу Deribit BTC. Якщо безстроковий контракт торгується за вищою ціною, ніж індекс, трейдери, які мають довгі позиції, повинні здійснити виплати фінансування трейдерам, які мають короткі позиції. Це зробить продукт менш привабливим для власників довгих позицій і більш привабливим для власників коротких позицій. Згодом це спричинить постійну ціну для торгівлі відповідно до ціни індексу. Якщо безстроковий торгує за ціною, нижчою за індекс, власникам коротких позицій доведеться платити власникам довгих позицій.

Безстроковий контракт Deribit включає безперервне вимірювання різниці між курсовою ціною контракту та індексом Deribit BTC. Відсоткова різниця між цими двома ціновими рівнями є основою для 8-годинної ставки фінансування, яка застосовується до всіх невиконаних безстрокових контрактів.

Виплати фінансування розраховуються кожну мілісекунду. Платежі фінансування будуть додані або віднімані від реалізованого рахунку PNL, який також є частиною доступного торгового балансу. Під час щоденного розрахунку реалізований PNL буде переміщено до або з балансу готівки, з якого можна зняти гроші.

Загальна сума сплаченого фінансування відображатиметься в історії транзакцій у стовпці «фінансування». У цьому стовпці показано суму фінансування, яка застосовується до всієї чистої позиції трейдерів у період між відповідною угодою та угодою перед нею. Інакше кажучи: трейдер може бачити фінансування, сплачене або отримане за позицією між змінами позиції.

Специфікації контракту BTC

| Базовий актив/тикер | Дерибітний індекс BTC |

| Договір | 1 долар США за індексний пункт із розміром контракту 10 доларів США |

| Години торгівлі | 24/7 |

| Мінімальний розмір галочки | 0,50 доларів США |

| Поселення | Розрахунки відбуваються щодня о 8:00 UTC. Реалізовані та нереалізовані сесійні прибутки (прибутки, отримані між розрахунками) завжди додаються до капіталу в реальному часі. Однак вони доступні для зняття лише після щоденного розрахунку. Під час розрахунку прибутки/збитки сеансу будуть зараховані на баланс готівки BTC. |

| Розмір контракту | 10 доларів США |

| Початкова маржа | Початкова маржа починається з 1,0% (100-кратна торгівля кредитним плечем) і лінійно збільшується на 0,5% на кожні 100 BTC збільшення розміру позиції. Початкова маржа = 1% + (розмір позиції в BTC) * 0,005% |

| Маржа обслуговування | Маржа обслуговування починається з 0,525% і лінійно збільшується на 0,5% на кожні 100 BTC збільшення розміру позиції. Коли маржа облікового запису нижча за маржу обслуговування, позиції на рахунку поступово зменшуватимуться, щоб маржа обслуговування була нижчою за власний капітал на рахунку. Вимоги до маржі обслуговування можуть бути змінені без попереднього повідомлення, якщо ринкові обставини вимагають таких дій. Маржа обслуговування = 0,525% + (розмір позиції в BTC) * 0,005% |

| Марк Ціна | Ціна марки – це ціна, за якою безстроковий контракт буде оцінюватися в години торгів. Це може (тимчасово) відрізнятися від фактичної постійної ринкової ціни, щоб захистити учасників ринку від маніпулятивної торгівлі. Маркова ціна = індексна ціна + 30 секунд EMA (постійна ринкова ціна - індексна ціна), де ринкова ціна — це ціна останнього ф’ючерсного контракту, якщо вона знаходиться між поточною найкращою ціною пропозиції та найкращим запитом. В іншому випадку ринкова ціна буде найкращою пропозицією. Якщо ціна останньої торгівлі нижча за найкращу пропозицію, або ринкова ціна буде найкращим запитом, якщо ціна останньої торгівлі вища за найкращий запит. |

| Доставка/закінчення терміну дії | Без доставки/терміну дії |

| Збори | Перегляньте на цій сторінці інформацію про комісію за дерибіт . |

| Обмеження позиції | Максимальна дозволена позиція становить 1 000 000 контрактів (10 000 000 доларів США). Користувачі портфельної маржі виключаються з цього ліміту та можуть створювати більші позиції. За запитом ліміт позиції може бути збільшений на основі оцінки облікового запису. |

Специфікації контракту ETH

| Базовий актив/тикер | Дерибітний індекс ETH |

| Договір | 1 долар США за індексний пункт із розміром контракту 1 долар США |

| Години торгівлі | 24/7 |

| Мінімальний розмір галочки | 0,05 доларів США |

| Поселення | Розрахунки відбуваються щодня о 8:00 UTC. Реалізовані та нереалізовані прибутки від сесії (прибутки, отримані між розрахунками) завжди додаються до капіталу в режимі реального часу, однак вони доступні для виведення лише після щоденного розрахунку. Під час розрахунку прибутки/збитки сеансу будуть зараховані до грошового балансу ETH. |

| Розмір контракту | 1 долар США |

| Початкова маржа | Початкова маржа починається з 2,0% (50-кратна торгівля кредитним плечем) і лінійно збільшується на 1% на 5000 ETH збільшення розміру позиції. Початкова маржа = 2% + (розмір позиції в ETH) * 0,0002% |

| Маржа обслуговування | Маржа обслуговування починається з 1% і лінійно збільшується на 1% на кожні 5000 ETH збільшення розміру позиції. |

| Марк Ціна | Ціна марки – це ціна, за якою безстроковий контракт буде оцінюватися в години торгів. Це може (тимчасово) відрізнятися від фактичної постійної ринкової ціни, щоб захистити учасників ринку від маніпулятивної торгівлі. Маркова ціна = індексна ціна + 30 секунд EMA (постійна справедлива ціна - індексна ціна) Постійна справедлива ціна – це середнє значення ціни пропозиції та пропозиції для ордера розміром 1 ETH. |

| Доставка/закінчення терміну дії | Без доставки/терміну дії |

| Збори | Перегляньте на цій сторінці інформацію про комісію за дерибіт . |

| Обмеження позиції | Максимальна дозволена позиція становить 10 000 000 контрактів (10 000 000 доларів США). Користувачі портфельної маржі виключаються з цього ліміту та можуть створювати більші позиції. За запитом ліміт позиції може бути збільшений на основі оцінки облікового запису. |

Приклади початкової маржі:

| Розмір позиції BTC | Маржа обслуговування | Маржа в BTC |

| 0 | 1% + 0 = 1% | 0 |

| 25 | 1% + 25/100 * 0,5% = 1,125% | 0,28125 |

| 350 | 1% + 350/100 * 0,5% = 2,75% | 9,625 |

Приклади маржі обслуговування:

| Розмір позиції BTC | Маржа обслуговування | Маржа в BTC |

| 0 | 0,525% | 0 |

| 25 | 0,525% + 25 * 0,005% = 0,65% | 0,1625 |

| 350 | 0,525% + 350 * 0,005% = 2,275% | 7,9625 |

Ставка фінансування.

Коли ставка фінансування позитивна, власники довгих позицій платять фінансування власникам коротких позицій; коли ставка фінансування від'ємна, власники коротких позицій платять фінансування власникам довгих позицій. Ставка фінансування виражається як 8-годинна відсоткова ставка та розраховується в будь-який момент наступним чином:

Ставка премії

Ставка премії = ((ціна ціни – індекс дерибіту) / індекс дерибіту) * 100%

ставка фінансування

. Послідовно ставка фінансування виходить із ставки премії шляхом застосування демпфера.

- Якщо ставка премії знаходиться в діапазоні від -0,05% до 0,05%, фактична ставка фінансування буде знижена до 0,00%.

- Якщо ставка премії нижча ніж -0,05%, то фактична ставка фінансування буде ставкою премії + 0,05%.

- Якщо ставка премії вища за 0,05%, то фактичною ставкою фінансування буде ставка премії – 0,05%.

- Крім того, ставка фінансування обмежена -/+0,5%, виражена як 8-годинна процентна ставка.

Ставка фінансування = максимум (0,05%, ставка премії) + мінімум (-0,05%, ставка премії)

Частка часу Частка

часу = ставка фінансування Період часу / 8 годин

Фактичний платіж фінансування обчислюється шляхом множення ставки фінансування на розмір позиції та частка часу.

Оплата фінансування = Ставка фінансування * Розмір позиції * Частка часу

| Приклад 1 | Якщо ціна марки становить 10 010 доларів США, а індекс дерибіту – 10 000 доларів США, ставка фінансування та ставка премії розраховуються таким чином: ставка премії = ((10 010 - 10 000) / 10 000) * 100% = 0,10% ставка фінансування = максимальна сума (0,05%, 0,10%) + мінімум (-0,05%, 0,10%) = 0,10% - 0,05% = 0,05% Припустімо, трейдер має довгу позицію в 10 000 доларів США (1 BTC) протягом 1 хвилини, і протягом цієї хвилини ціна марки залишається на рівні 10 010 доларів США, а індекс Deribit залишається на рівні 10 000 доларів США, у цьому випадку розрахунок фінансування для цього періоду: 8 годин = 480 хвилин: коефіцієнт фінансування = 1/480 * 0,05% = 0,0001041667% Платіж фінансування = 0,0001041667% * 1 BTC = 0,000001041667 BTC Власники коротких позицій отримують цю суму, а власники довгих позицій її сплачують. |

| Приклад 2 | Якщо трейдер вирішив утримувати позицію попереднього прикладу протягом 8 годин, а ціна марки та індекс дерибіту залишалися на рівні 10 010 і 10 000 доларів США протягом усього періоду, тоді ставка фінансування становитиме 0,05%. Платіж за фінансування буде сплачено довгими і отримано короткими. За 8 годин це було б 0,0005 BTC (або 5,00 доларів США). |

| Приклад 3 | Якщо ціна марки становить 10 010 доларів США за 1 хвилину, а потім змінюється на 9 990 доларів США через хвилину після цього, однак індекс залишається на рівні 10 000 доларів США, тоді чисте фінансування за ці 2 хвилини для довгої позиції в 1 BTC рівно 0 BTC. Після першої хвилини трейдер заплатить 1/480 * 0,05% = 0,0001041667% * 1 BTC = 0,000001041667 BTC, однак через хвилину трейдер отримає точно таку ж суму. |

| Приклад 4 | Ціна марки становить 10 002 дол., а індекс залишається на рівні 10 000 дол. У цьому випадку фінансування в реальному часі дорівнює нулю (0,00%), оскільки ціна марки знаходиться в діапазоні 0,05% від ціни індексу (в межах 9 990 доларів США та 10 010 доларів США). Це можна перевірити за допомогою формул ставки премії та ставки фінансування: ставка премії = ((10 002 - 10 000) / 10 000) * 100% = 0,02% ставка фінансування = максимум (0,05%, ставка премії) + мінімум (-0,05%, Преміальна ставка) = 0,05% - 0,05% = 0,00% |

Насправді спред індексу Deribit BTC і ціна марки постійно змінюються, і всі зміни враховуються. Тому наведені вище приклади є надзвичайним спрощенням фактичних розрахунків. Сплачене або отримане фінансування постійно додається до реалізованого PNL і переміщується до або з балансу готівки під час щоденного розрахунку о 08:00 UTC.

Плата за фінансування

Deribit не стягує жодної комісії за фінансування. Усі фінансові платежі перераховуються між власниками безстрокових контрактів. Це робить фінансування грою з нульовою сумою, де довгі позиції отримують все фінансування від шортів, або шорти отримують все фінансування від лонгів.

Ціна марки

Важливо розуміти, як розраховується ціна марки. Ми починаємо з визначення «Справедливої ціни». Справедлива ціна розраховується як середнє значення справедливого впливу пропозиції та справедливого впливу запиту.

Ставка справедливого впливу – це середня ціна ринкового замовлення на продаж 1 BTC або найкраща ціна пропозиції – 0,1%, залежно від того, що має більше значення.

Справедливий вплив Ask — це середня ціна ринкового замовлення на покупку 1 BTC або найкраща ціна аск + 0,1%, залежно від того, що має нижче значення.

- Справедлива ціна = (справедлива ставка + справедливий вплив) / 2

Ціна марки визначається як за індексом дерибіту, так і за справедливою ціною шляхом додавання до індексу дерібіту 30-секундної експоненційної ковзної середньої (EMA) справедливої ціни – індексу дерибіту.

- Маркова ціна = індекс дерибіту + 30 секунд EMA (справедлива ціна - індекс дерибіту)

Крім того, ціна марки жорстко обмежена індексом Deribit +/- 0,5%, тому за жодних обставин майбутня ціна марки не може відхилятися більше ніж на 0,5% від індексу Deribit.

Торгівля за межами цієї смуги все ще дозволена.

30-секундний EMA перераховується щосекунди, тож загалом є 30 періодів часу, у яких вимірювання останньої секунди має вагу 2/(30 + 1) = 0,0645 або (6,45%).

Дозволена пропускна здатність торгівлі

Два параметри обмежують торговий діапазон:

безстрокові угоди обмежені індексом дерибіту + 1 хвилина EMA (індекс справедливої ціни) +/- 1,5% і фіксованою смугою індексу дерібіту +/- 7,5%.

Якщо цього вимагають ринкові обставини, параметри пропускної здатності можуть бути скориговані на власний розсуд Deribit.

Опції

Deribit пропонує варіанти розрахунків готівкою в європейському стилі

Опціони європейського типу виконуються лише після закінчення терміну дії і не можуть бути використані раніше. На Deribit це станеться автоматично.Розрахунок готівкою означає, що після закінчення терміну дії укладач опціонного контракту виплачує будь-який прибуток власнику, а не передає будь-які активи.

Опціони оцінюються в BTC або ETH. Однак відповідну ціну також можна побачити в доларах США. Ціна в доларах США визначається з використанням останніх ф'ючерсних цін. Крім того, припущена волатильність ціни опціону також відображається на платформі.

Опціон колл — це право купити 1 BTC за певною ціною (ціна виконання), а опціон пут — це право продати 1 BTC за певною ціною (ціна виконання).

| Приклад 1 |

Трейдер купує опціон колл із ціною виконання 10 000 доларів США за 0,05 BTC. Тепер він має право купити 1 BTC за 10 000 доларів США. На момент закінчення терміну дії індекс BTC становить 12 500 доларів США, а ціна доставки становить 12 500 доларів США. У цьому випадку опціон розраховується за 2500 доларів США за 1 BTC. Після закінчення терміну дії на рахунок трейдера зараховується 0,2 BTC (2 500/12 500), а на рахунок продавця списується 0,2 BTC. Початкова ціна покупки становила 0,05 BTC; отже, прибуток трейдера становить 0,15 BTC. Будь-який опціон колл із ціною виконання (ціною страйку) вище 12 500 доларів США втратить свою цінність. Виконання грошових опціонів відбувається автоматично після закінчення терміну дії. Трейдер не може реалізувати опціон самостійно або реалізувати його до закінчення терміну дії. |

| Приклад 2 |

Трейдер купує опціон пут із ціною виконання 10 000 доларів США за 0,05 BTC. Тепер він має право продати 1 BTC за 10 000 доларів США. Після закінчення терміну дії вартість доставки становить 5000 доларів США. Цей опціон розрахований на суму 5000 доларів США, що дорівнює 1 BTC (5000 доларів США за 1 BTC). Таким чином, власник цього опціону отримує 1 BTC після закінчення терміну дії. Початкова ціна покупки опціону становила 0,05 BTC, отже, загальний прибуток трейдера становить 0,95 BTC. |

| Приклад 3 |

Трейдер продає опціон пут із ціною виконання 10 000 доларів США за 0,05 BTC. Вартість доставки на момент закінчення терміну дії становить 10 001 USD. Термін дії опціону закінчується. Покупець втратив 0,05 BTC, а продавець отримав 0,05 BTC. |

| Приклад 4 |

Трейдер продає опціон колл із ціною виконання 10 000 доларів США за 0,05 BTC. Ціна доставки на момент закінчення 9 999 доларів США. Термін дії опціону колл закінчується. Покупець втратив 0,05 BTC, а продавець отримав 0,05 BTC. |

Специфікації контракту BTC

| Базовий актив/тикер |

Дерибітний індекс BTC |

| символ |

Символ опціонного контракту складається з базового активу-терміну дії-ціни страйку-типу опціону (C - колл/P - пут). приклад : BTC-30MAR2019-10000-C Це опціон колл (C) із ціною виконання 10 000 доларів США, термін дії якого закінчується 30 березня 2019 року. |

| Години торгівлі |

24/7 |

| Розмір галочки |

0,0005 BTC |

| Інтервали страйк-ціни |

Це залежить від ціни BTC. Вона може коливатися від 250 до 5000 доларів США. |

| Страйкові ціни |

Ціни страйку «вхідні», «за» та «позовні» вказуються спочатку. Нові серії, як правило, додаються, коли базовий актив торгується вище найвищої або нижче найнижчої доступної ціни виконання. |

| Преміальна пропозиція |

Якщо деноміновано в BTC, мінімальний розмір тику становить 0,0005 BTC. Еквівалент у доларах США завжди відображається в торговій таблиці на основі ціни індексу BTC. |

| Терміни придатності |

Щоп'ятниці о 08:00 UTC. |

| Стиль вправи |

Європейський стиль з готівковим розрахунком. Опціони європейського стилю виконуються після закінчення терміну дії. Це робиться автоматично, і трейдер не вимагає жодних дій. |

| Розрахункова вартість |

Виконання опціонного контракту призведе до розрахунку в BTC одразу після закінчення терміну дії. Розрахункова вартість виконання розраховується з використанням середнього значення індексу Deribit BTC за останні 30 хвилин до закінчення терміну дії. Сума розрахунку в доларах США дорівнює різниці між вартістю виконання та ціною виконання опціону. Значення виконання – це середнє значення індексу BTC за 30 хвилин, розраховане до закінчення терміну дії. Розрахункова сума в BTC розраховується шляхом ділення цієї різниці на вартість виконання. |

| Множник |

1 Зазвичай базова кількість опціонів на акції становить 100 акцій. На Deribit немає множника. Кожен контракт має лише 1 BTC як базовий актив. |

| Початкова маржа |

Початкова маржа розраховується як сума BTC, яка буде зарезервована для відкриття позиції. Довгий виклик/пут: Жодного Короткий дзвінок: Максимум (0,15 - сума OTM/ціна базової марки, 0,1) + ціна марки опціону Короткий шлях: Максимум (Максимум (0,15 - сума OTM/ціна базової марки, 0,1) + ціна марки опціону, маржа обслуговування) |

| Маржа обслуговування |

Маржа обслуговування розраховується як сума BTC, яка буде зарезервована для підтримки позиції. Довгий виклик/пут: Жодного Короткий дзвінок: 0,075 + марка Ціна опціону Короткий шлях: Максимум (0,075, 0,075 * Маркова ціна опціону) + Маркова ціна опціону |

| Марк Ціна |

Ціна опціонного контракту — це поточна вартість опціону, розрахована системою управління ризиками Deribit. Зазвичай це середнє значення найкращої ціни пропозиції та пропозиції. Однак для цілей управління ризиками існує смуга пропускання цін. У будь-який час управління ризиками Deribit встановлює жорсткі обмеження щодо мінімального та максимального дозволеного IV. приклад : Якщо параметри жорсткого обмеження становили 60% мінімального IV і 90% максимального IV, тоді опціон із середньою ціною з IV вищим за 90% матиме відмітку з ціною 90% IV. Будь-який опціон із середньою ціною нижчою за 60% IV буде оцінюватися на рівні 60% IV. Зауважте, що 60% і 90% є лише прикладами відсотків, а реальні ставки відрізняються та визначаються на розсуд управління ризиками Deribit. |

| Збори |

Перегляньте на цій сторінці інформацію про комісію за дерибіт . |

| Дозволена пропускна здатність торгівлі |

Максимальна ціна (ордер на покупку) = ціна марки + 0,04 BTC Мінімальна ціна (заявка на продаж) = ціна марки - 0,04 BTC |

| Обмеження позиції |

На даний момент обмеження позиції не діють. Обмеження позиції можуть бути змінені. У будь-який момент Deribit може накласти обмеження позиції. |

| Мінімальний розмір замовлення |

0,1 опціонний контракт |

| Блокова торгівля |

Мінімум 25 опціонних контрактів |

Специфікації контракту ETH

| Базовий актив/тикер |

Дерибіт ETHIndex |

| символ |

Символ опціонного контракту складається з базового активу-терміну дії-ціни страйку-типу опціону (C - колл/P - пут). приклад: ETH-30MAR2019-100-C Це опціон колл (C) із ціною виконання 100 доларів США, термін дії якого закінчується 30 березня 2019 року. |

| Години торгівлі |

24/7 |

| Розмір галочки |

0,0005 ETH |

| Інтервали страйк-ціни |

Це залежить від ціни ETH. Вона може коливатися від 1 до 25 доларів США. |

| Страйкові ціни |

Ціни страйку «в наявності», «за» та «без грошей» (OTM) вказуються спочатку. Нові серії, як правило, додаються, коли базовий актив торгується вище найвищої або нижче найнижчої доступної ціни виконання. |

| Преміальна пропозиція |

Якщо деноміновано в ETH, мінімальний розмір тику становить 0,001 ETH. Еквівалент у доларах США завжди відображається в торговій таблиці на основі ціни індексу ETH. |

| Терміни придатності |

Щоп'ятниці о 08:00 UTC. |

| Стиль вправи |

Європейський стиль з готівковим розрахунком. Опціони європейського стилю виконуються після закінчення терміну дії. Це робиться автоматично, і трейдер не вимагає жодних дій. |

| Розрахункова вартість |

Виконання опціонного контракту призведе до розрахунку в ETH відразу після закінчення терміну дії. Розрахункове значення виконання розраховується з використанням середнього значення індексу Deribit ETH за останні 30 хвилин до закінчення терміну дії. Сума розрахунку в доларах США дорівнює різниці між вартістю виконання та ціною виконання опціону. Значення вправи — це середнє значення ETH-індексу за 30 хвилин, розраховане до закінчення терміну дії. Розрахункова сума в ETH розраховується шляхом ділення цієї різниці на вартість виконання. |

| Множник |

1 Зазвичай базова кількість опціонів на акції становить 100 акцій. На Deribit немає множника. Кожен контракт має лише 1 ETH як базовий актив. |

| Початкова маржа |

Початкова маржа розраховується як сума ETH, яка буде зарезервована для відкриття позиції. Довгий виклик/пут: Жодного Короткий дзвінок: Максимум (0,15 - сума OTM/ціна базової марки, 0,1) + ціна марки опціону Короткий шлях: Максимум (Максимум (0,15 - сума OTM/ціна базової марки, 0,1) + ціна марки опціону, маржа обслуговування) |

| Маржа обслуговування |

Маржа обслуговування розраховується як сума ETH, яка буде зарезервована для підтримки позиції. Довгий виклик/пут: Жодного Короткий дзвінок: 0,075 + марка Ціна опціону Короткий шлях: Максимум (0,075, 0,075 * Маркова ціна опціону) + Маркова ціна опціону |

| Марк Ціна |

Ціна опціонного контракту — це поточна вартість опціону, розрахована системою управління ризиками Deribit. Зазвичай це середнє значення найкращої ціни пропозиції та пропозиції, однак для цілей управління ризиками існує діапазон цін. Управління ризиками Deribit у будь-який час встановлює жорсткі обмеження щодо мінімальної та максимальної допустимої волатильності (IV). приклад : Якщо параметри жорсткого обмеження становили 60% мінімального IV і 90% максимального IV, тоді опціон із середньою ціною з IV вищим за 90% матиме відмітку з ціною 90% IV. Будь-який опціон із середньою ціною нижчою за 60% IV буде оцінюватися на рівні 60% IV. Зауважте, що 60% і 90% є лише прикладами відсотків, а реальні ставки відрізняються та визначаються на розсуд управління ризиками Deribit. |

| Збори |

Перегляньте на цій сторінці інформацію про комісію за дерибіт. |

| Дозволена пропускна здатність торгівлі |

Максимальна ціна (замовлення на покупку) = ціна марки + 0,04 ETH Мінімальна ціна (замовлення на продаж) = ціна марки - 0,04 ETH |

| Обмеження позиції |

На даний момент обмеження позиції не діють. Обмеження позиції можуть бути змінені. У будь-який момент Deribit може накласти обмеження позиції. |

| Мінімальний розмір замовлення |

1 опціонний контракт |

| Блокова торгівля |

Мінімум 250 опціонних контрактів |

Типи замовлень

Наразі механізм відповідності приймає лише ринкові та лімітні замовлення. Крім того, замовлення може бути «тільки пост-замовленням». однак ця функція недоступна для розширених типів замовлень (пояснено нижче).Поштове замовлення завжди потрапляє в книгу замовлень без миттєвого зіставлення. Якби замовлення було узгоджено, наш торговий механізм налаштував би замовлення таким чином, щоб він увійшов до книги замовлень за наступною найкращою можливою ціною.

Приклад:

якщо трейдер розміщує замовлення на покупку за 0,0050 BTC, але є пропозиція за 0,0045 BTC, ціна ордера буде автоматично скоригована до 0,0044 BTC, щоб він увійшов до книги ордерів як лімітний ордер.

Для торгівлі опціонами платформа підтримує два додаткові розширені типи ордерів. Ціни в книзі ордерів вказано в BTC, а опціони вказано в BTC. Однак можна надсилати ордери на волатильність і постійну вартість у доларах США.

Заповнивши форму замовлення опціонів, трейдер може визначити ціну трьома способами: у BTC, доларах США та непрямій волатильності.

Якщо ціна замовлення вказана в доларах США або передбачається волатильність, механізм Deribit постійно оновлюватиме замовлення, щоб підтримувати вартість у доларах США та припущену волатильність на фіксованому значенні, як це вказано у формі замовлення. Ордери IV і USD оновлюються раз на 6 секунд.

Замовлення в доларах США

Фіксовані ордери в доларах США корисні, коли трейдер вирішив, що він хоче заплатити X доларів за певний опціон. Через зміну обмінного курсу це значення не є постійним у BTC, однак книга ордерів працює лише з BTC. Щоб підтримувати постійну вартість у доларах США, система ціноутворення постійно відстежуватиме та редагуватиме замовлення.Індекс Deribit використовується для визначення ціни BTC опціону, якщо немає відповідного ф’ючерсу, який закінчується в ту ж дату. Якщо є відповідний ф'ючерс, буде використовуватися ціна марки ф'ючерсу. Однак ціна майбутньої марки обмежена пропускною здатністю, яка порівнюється з індексом – значення, що використовується для замовлень USD/IV, не може відрізнятися від індексу більш ніж на 10%.

Волатильність ордерів

Ордери на волатильність – це ордери з попередньо встановленою постійною припущеною волатильністю. Цей тип ордерів дає змогу маркет-мейк серії опціонів без додаткових додатків маркет-мейкера.Автоматичне хеджування за допомогою ф’ючерсів поки що не підтримується, однак це планується. Модель ціноутворення опціонів Blacks використовується для визначення цін. Зверніть увагу, що ціни оновлюються раз на секунду. Фіксовані ордери в доларах США та волатильності також змінюються механізмом ціноутворення максимум раз на секунду відповідно до індексу цін Deribit. Якщо існує відповідне майбутнє, воно буде використано як вхідні дані для розрахунку ордерів IV і USD.

Історичний графік волатильності

На платформі відображається діаграма річної 15-денної історичної волатильності індексу Deribit BTC/ETH.Волатильність розраховується шляхом запису значення індексу один раз на день у фіксований час. Потім розраховується (у річному вимірі) волатильність BTC/ETH протягом 15 днів.

Правила неправильної торгівлі

З різних причин може виникнути ситуація, коли опціони торгуються за цінами, спричиненими аномальним невпорядкованим ринком, з високим шансом того, що одна сторона торгівлі була здійснена мимоволі. У таких випадках Deribit може коригувати ціни або скасувати угоди.Коригування ціни або розворот опціонних угод здійснюватиметься, лише якщо торгована ціна опціонного контракту була більш ніж на 5% від теоретичної ціни основного опціонного контракту (0,05 BTC для опціонів BTC).

Приклад:

якщо опціон торгується за ціною 0,12 BTC, але його теоретична ціна становить 0,05 BTC, трейдер може вимагати коригування ціни до 0,10 BTC.

Якщо трейдер усвідомлює, що угода була здійснена за ціною, яка вважається неправильною, він повинен написати електронного листа на біржу ([email protected]) із проханням якнайшвидше відкоригувати ціну.

Теоретичною ціною опціону є ціна марки, хоча біржі важко мати ціну марки, яка завжди точно збігається з теоретичною ціною. Таким чином, у разі розбіжностей щодо теоретичної ціни, ця ціна буде визначена шляхом консультацій з основними маркет-мейкерами на платформі. Якщо виникнуть розбіжності, Deribit дотримуватиметься їхніх рекомендацій щодо теоретичної вартості опціону на момент угоди.

Запит на коригування ціни необхідно зробити протягом 2 годин після здійснення угоди. Якщо з будь-якої причини контрагент уже зняв кошти, а Deribit не в змозі отримати достатньо коштів від контрагента, коригування ціни буде здійснено лише на суму, яку можна було отримати з рахунку контрагента. Страховий фонд не призначений і не буде використовуватися для фінансування помилок.

Зобов'язання щодо створення ринку

Механізм узгодження та механізм ризику створені з нуля, щоб мати можливість поглинати велику кількість замовлень за дуже короткий період часу. Обов'язковий для будь-якого серйозного обміну опціонами через велику кількість активів. Платформа здатна обробляти тисячі запитів на замовлення за секунду з наднизькою затримкою через REST, WebSockets і FIX API.Зверніть увагу, що на даний момент ми не можемо прийняти нових маркет-мейкерів (окрім тих, з якими ми вже спілкуємося та готуємося підключитися).

Щодо правил маркет-мейкера, які пояснюються нижче, будь-яка особа, яка розміщує котирування (пропозиції та пропозиції) на той самий інструмент, або будь-який трейдер, який має понад 20 ордерів на опціони в книзі за допомогою автоматизованої торгівлі (через API), може розглядатися як маркет-мейкер і може бути змушений дотримуйтесь наведених нижче правил.

Обов'язки маркетмейкера:

1. Маркет-мейкер (ММ) зобов'язаний показувати котирування на ринку 112 годин на тиждень. Котирування двосторонніх ринків за межами дозволеної смуги пропускання, зазначеної нижче, заборонено в будь-який час.2. Покриття інструментів:

маркет-мейкер має котирувати всі терміни дії та 90% усіх опціонних контрактів із дельтою від 0,1 до 0,9 в абсолютному вираженні.

3. Максимальний дозволений спред між покупкою та пропозицією: за звичайних умов за замовчуванням максимальний дозволений спред між покупкою та пропозицією має становити максимум 0,01 (дельта опціону) * 0,04.

Дельта опціону = дельта BS, як розраховано Deribit – Ціна марки, як розраховано Deribit.

Наприклад, котирування щомісячних звернень до банкомату не мають перевищувати 0,02, дельта 1,0 пут не має котируватися ширше 0,04 тощо.

Винятки:

- Максимальний спред для довгострокових опціонів, термін дії яких закінчується через 6+ місяців, або для опціонів, для яких на платформі Deribit не існує відповідного майбутнього з ліквідним ринком, може в 1,5 рази перевищувати спред за умовчанням.

- Максимальний спред для нововведених серій із терміном дії 1+ місяць може в 1,5 рази перевищувати максимальний спред за замовчуванням протягом 5 днів після введення нового терміну дії.

- Максимальний спред для нововведених серій із терміном дії менше ніж за 1 місяць може в 1,5 рази перевищувати максимальний спред за замовчуванням протягом 1 дня після введення нового терміну дії.

- На швидкозмінному ринку максимальний дозволений спред може вдвічі перевищувати необхідний спред у звичайних умовах.

5. Ринок, що швидко розвивається: 10% рух за останні 2 години.

6. Відсутність затемнення: стороні, яка отримує додаткові можливості для котирування (з більш ніж 20 відкритими замовленнями), не дозволяється постійно змінювати свої замовлення у відповідь на зміни в замовленнях інших учасників, щоб покращити їх на невелику суму, на відміну від зміни замовлень. виходячи з власного погляду на ринок.