Deribit Kirjaudu sisään - Deribit Finland - Deribit Suomi

Kuinka kirjautua Deribitiin

Kuinka kirjautua Deribit-tiliin【PC】

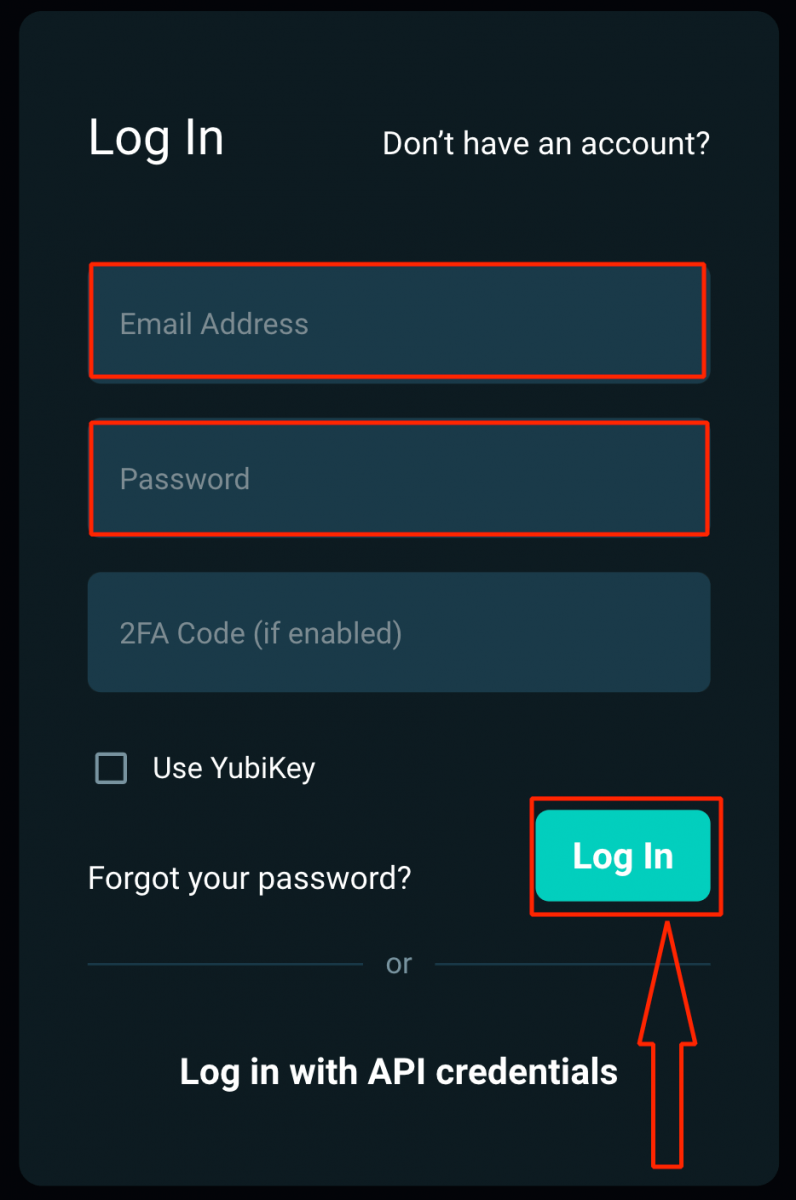

- Siirry Deribit- verkkosivustolle.

- Kirjoita "Sähköpostiosoitteesi" ja "Salasana".

- Napsauta "Kirjaudu sisään" -painiketta.

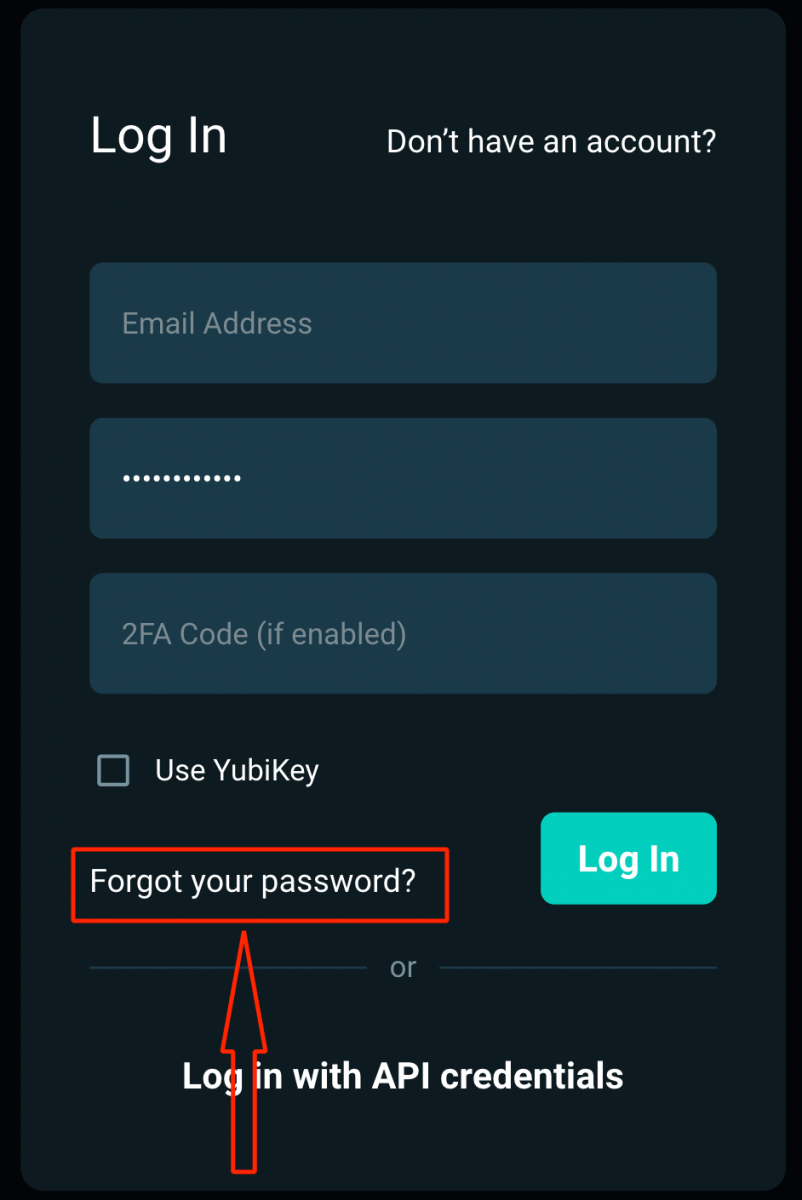

- Jos unohdit salasanan, napsauta "Unohditko salasanasi?".

Kirjoita Kirjaudu sisään -sivulla [Sähköpostiosoitteesi] ja salasanasi, jotka määritit rekisteröinnin yhteydessä. Napsauta "Kirjaudu sisään" -painiketta.

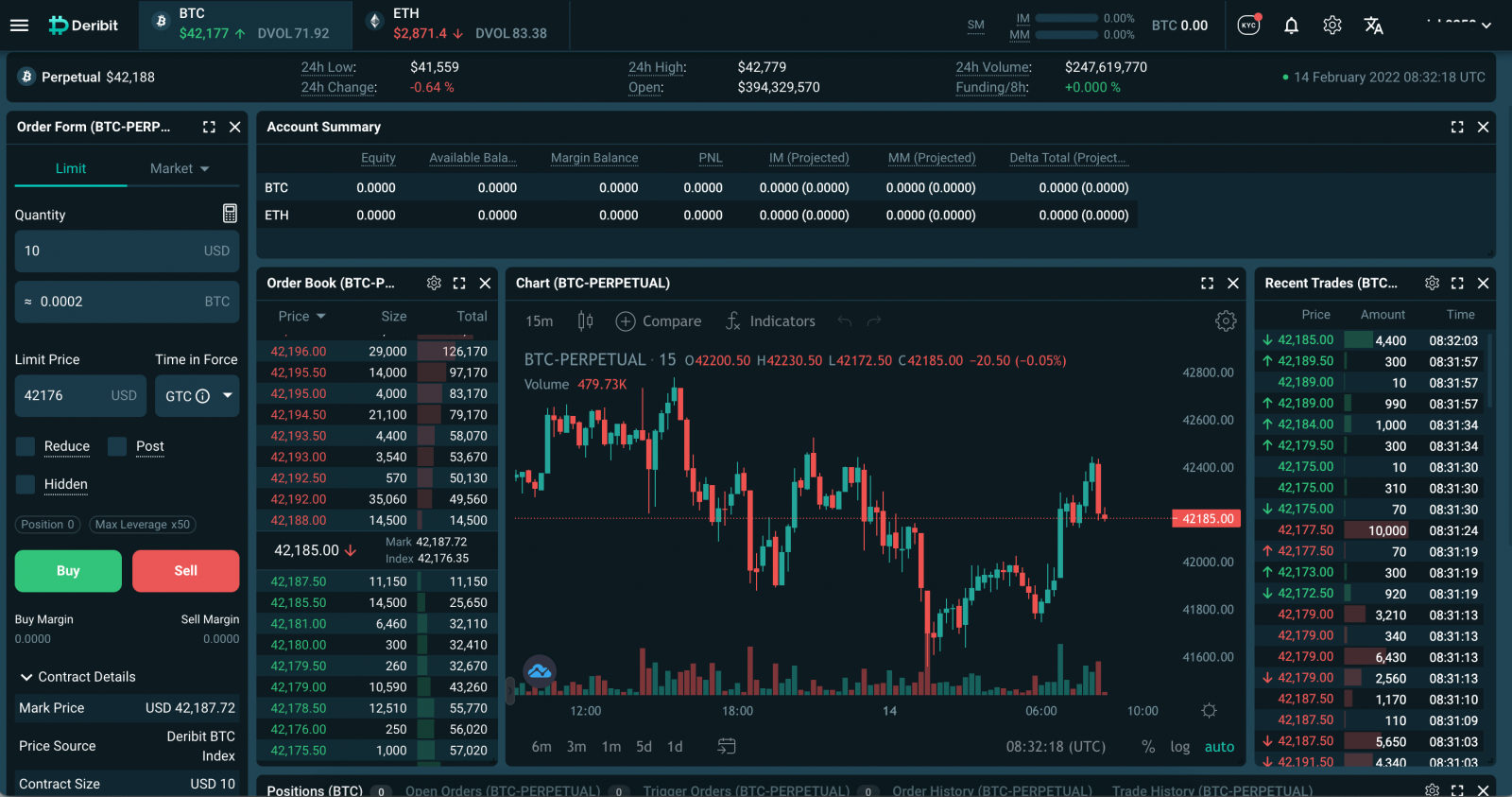

Nyt voit käyttää Deribit-tiliäsi menestyksekkäästi kaupankäyntiin.

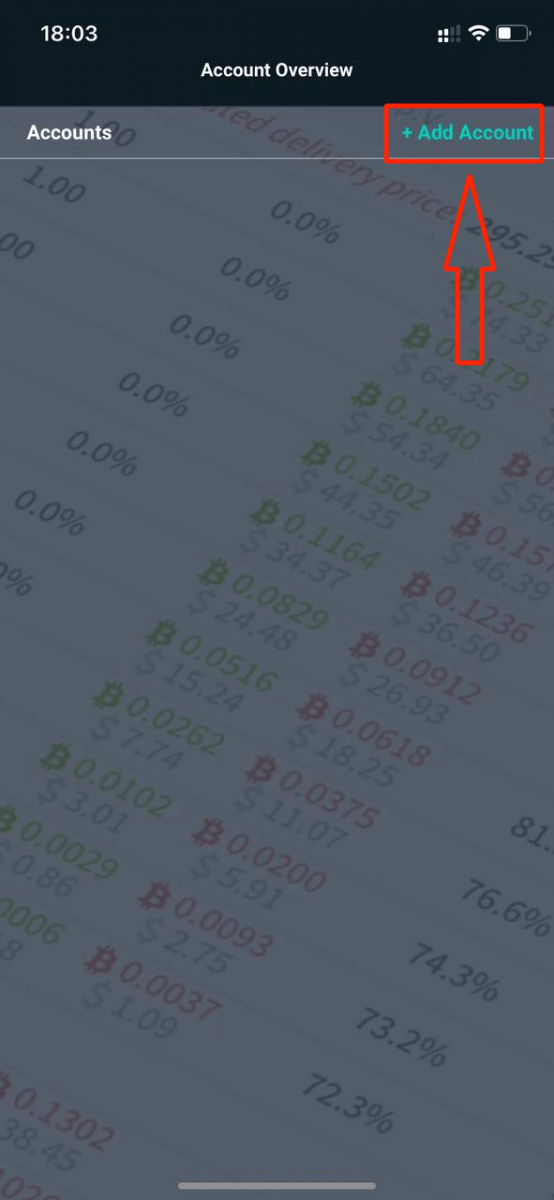

Kuinka kirjautua sisään Deribit-tiliin【APP】

Avaa lataamasi Deribit-sovellus, napsauta "Lisää tili" oikeasta yläkulmasta kirjautumissivulle.

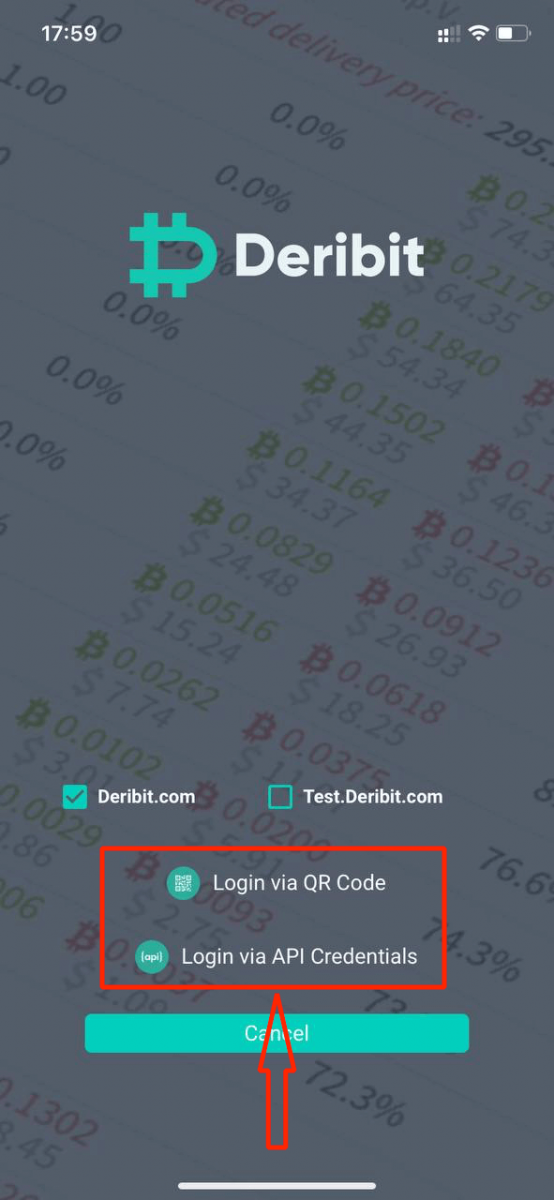

Kirjaudu sisään -sivulla voit kirjautua sisään käyttämällä "QR Code" tai "API Credentials".

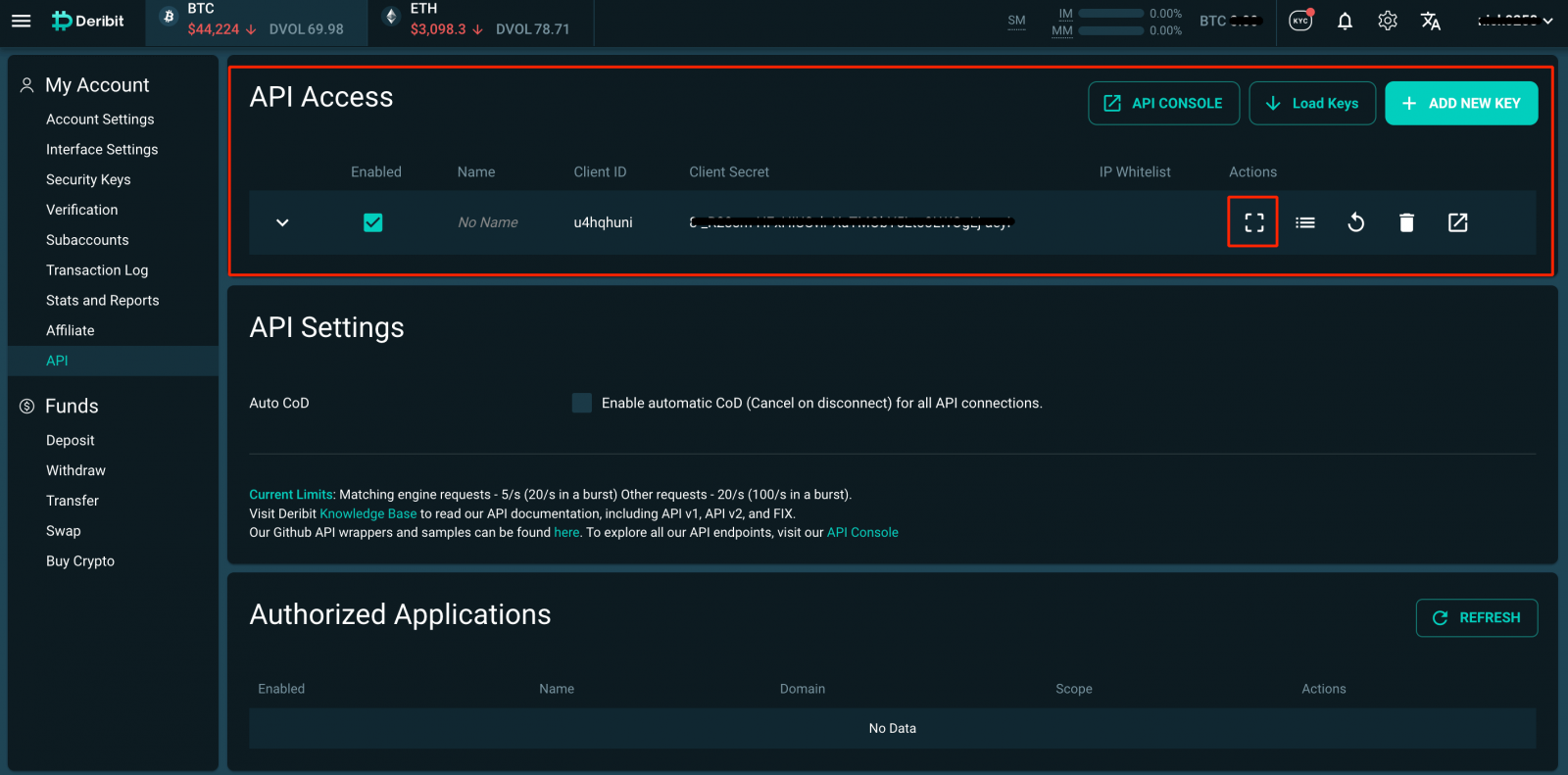

Kirjaudu sisään "QR-koodin" kautta: Siirry kohtaan Tili - Api. Valitse ottaaksesi API käyttöön ja skannaa QR-koodi.

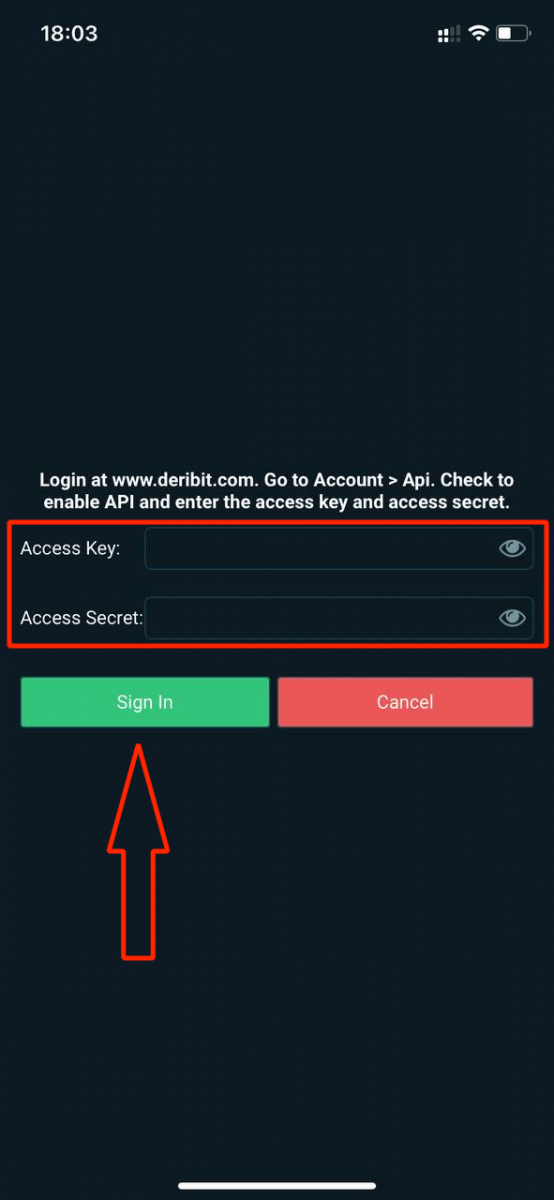

Kirjaudu sisään "API-tunnistetietojen" kautta: Siirry kohtaan Tili - Api. Valitse ottaaksesi API käyttöön ja anna pääsyavain ja pääsysalaisuus.

Nyt voit käyttää Deribit-tiliäsi menestyksekkäästi kaupankäyntiin numeroilla

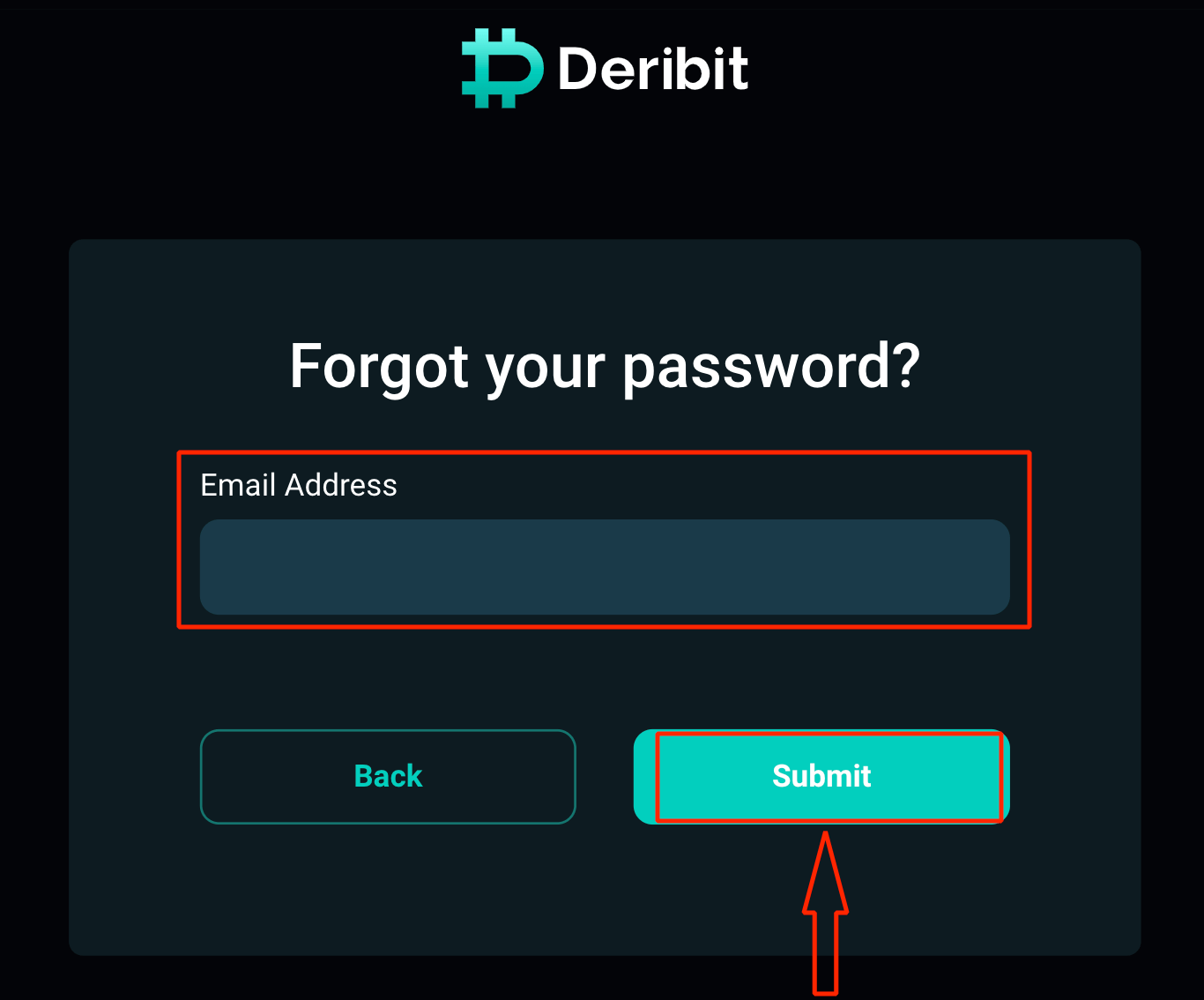

Unohtuiko Deribit-salasana

Älä huoli, jos et pääse kirjautumaan alustalle, saatat vain kirjoittaa väärän salasanan. Voit keksiä uuden.

Voit tehdä sen napsauttamalla "Unohditko salasanasi?".

Syötä uuteen ikkunaan rekisteröityessäsi käyttämäsi sähköpostiosoite ja napsauta "Lähetä"-painiketta.

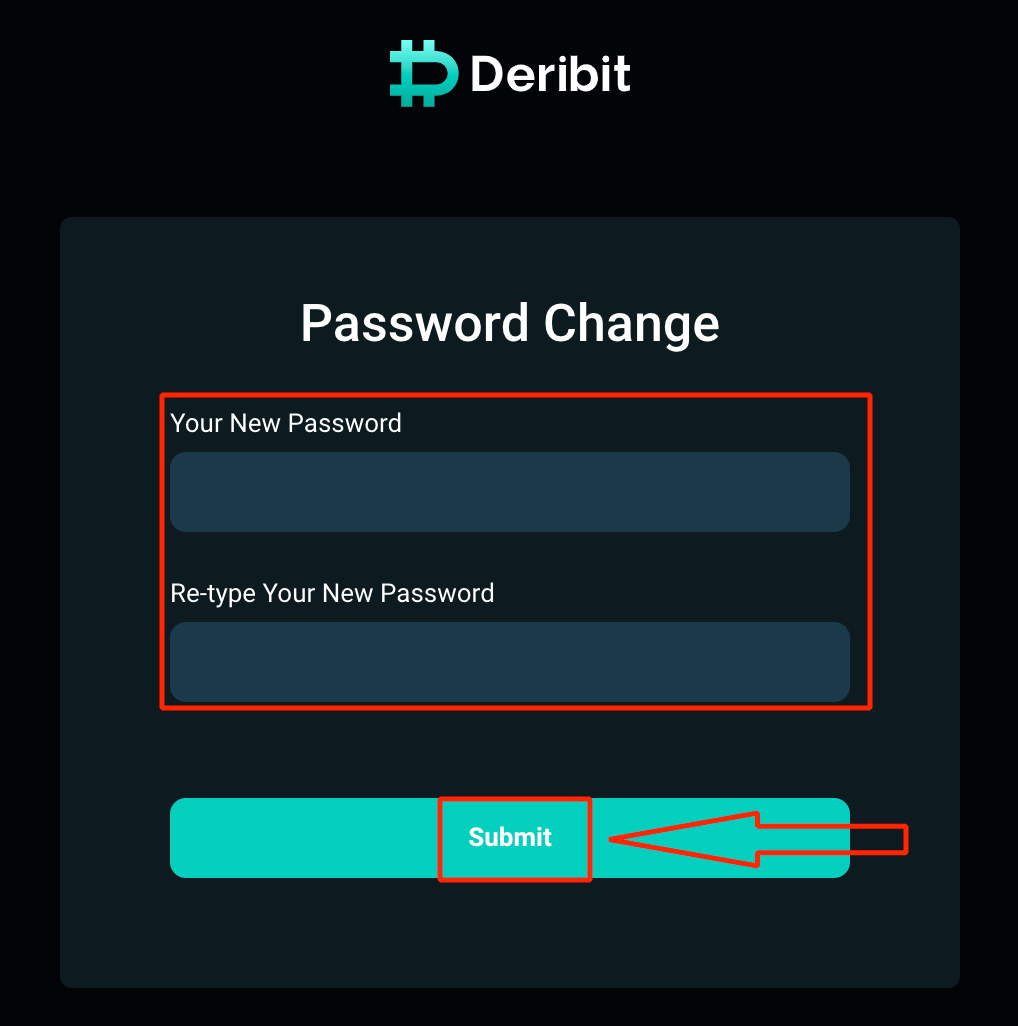

Saat sähköpostiisi linkin salasanan vaihtamiseen välittömästi.

Vaikein osa on ohi, lupaamme! Siirry nyt postilaatikkoosi, avaa sähköposti ja napsauta tässä sähköpostissa ilmoitettua linkkiä viimeistelläksesi salasanan palauttamisen.

Sähköpostissa oleva linkki ohjaa sinut Deribit-verkkosivuston erityiseen osioon. Kirjoita uusi salasanasi tähän ja napsauta "Lähetä"-painiketta.

Se siitä! Nyt voit kirjautua Deribit-alustalle käyttäjätunnuksellasi ja uudella salasanallasi.

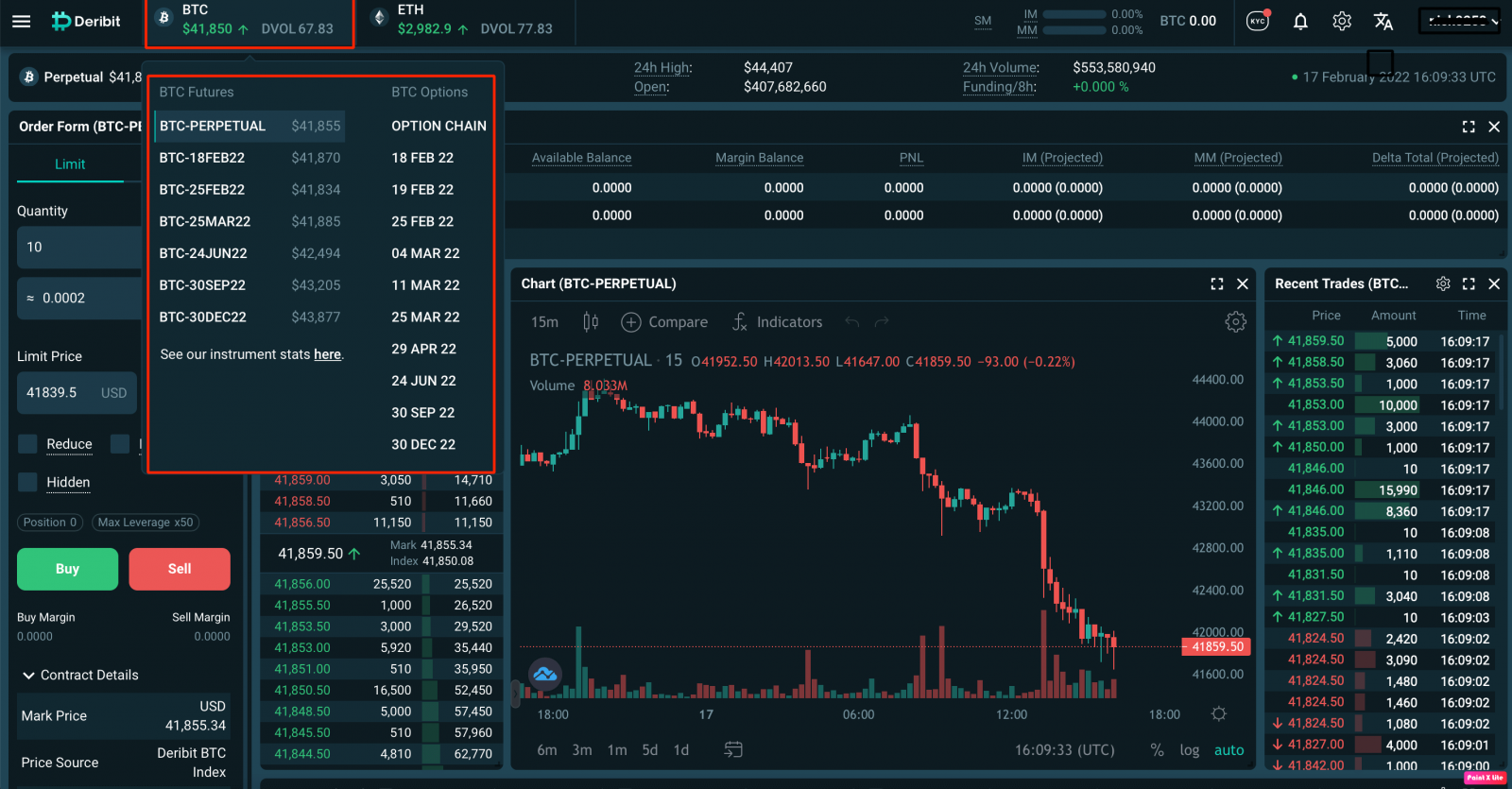

Kuinka käydä kauppaa salauksella Deribitissä

Futuurit

Deribitin Bitcoin-futuurit ovat käteismaksuja mieluummin kuin BTC:n fyysisellä toimituksella. Tämä tarkoittaa, että sovitteluvaiheessa BTC Futuresin ostaja ei osta varsinaista BTC:tä eikä myyjä myy BTC:tä. Tappiot/voitot siirretään vain sopimuksen selvittämisen yhteydessä päättymishinnan perusteella (laskettu BTC-hintaindeksin viimeisen 30 minuutin keskiarvona).

Sopimustiedot BTC

| Taustalla oleva omaisuus/ticker | Deribit BTC-indeksi |

| Sopimus | 1 USD per indeksipiste, sopimuksen koolla 10 USD |

| Kaupankäyntiajat | 24/7 |

| Pienin rastikoko | 0,50 USD |

| Ratkaisu | Selvitykset tapahtuvat joka päivä klo 8.00 UTC. Realisoituneet ja realisoitumattomat istuntovoitot (selvitysten väliset voitot) lisätään aina reaaliajassa omaan pääomaan. Ne ovat kuitenkin nostettavissa vasta päivittäisen tilityksen jälkeen. Selvityksen yhteydessä istunnon voitot/tappiot kirjataan BTC:n kassasaldoon. |

| Viimeinen voimassaolopäivä | Vanheneminen päättyy aina klo 08:00 UTC, kuukauden viimeisenä perjantaina. |

| Sopimuksen koko | 10 USD |

| Mark Hinta | Markkinahinta on hinta, johon futuurisopimus arvostetaan kaupankäyntiaikoina. Tämä voi (tilapäisesti) poiketa todellisesta futuurien markkinahinnasta markkinaosapuolten suojaamiseksi manipuloivalta kaupankäynniltä. Markkinahinta = Indeksihinta + 30 sekuntia EMA:sta (futuurien markkinahinta - indeksihinta). Markkinahinta on viimeksi vaihdettu futuurihinta, jos se putoaa nykyisen parhaan tarjouksen ja parhaan tarjouksen väliin. Muussa tapauksessa, jos viimeksi vaihdettu hinta on alhaisempi kuin paras tarjous, markkinahinta on paras tarjous. Jos viimeksi vaihdettu hinta on korkeampi kuin paras kysyntä, markkinahinta on paras kysyä. |

| Toimitus/vanheneminen | Perjantai, 08:00 UTC. |

| Toimitushinta | Deribit BTC -indeksin aikapainotettu keskiarvo, mitattuna välillä 07:30 - 08:00 UTC. |

| toimitustapa | Käteismaksu BTC:ssä. |

| Maksut | Tarkista deribit-maksut tältä sivulta . |

| Sijoitusraja | Suurin sallittu asema on 1 000 000 sopimusta (10 000 000 USD). Portfolion marginaalien käyttäjät jäävät tämän rajan ulkopuolelle, ja he voivat rakentaa suurempia positioita. Pyynnöstä asemarajaa voidaan korottaa tiliarvioinnin perusteella. |

| Alkumarginaali | Alkumarginaali alkaa 1,0 %:lla (100-kertainen vipukauppa) ja kasvaa lineaarisesti 0,5 % per 100 BTC:n lisäys positiossa. Alkumarginaali = 1 % + (paikan koko BTC:ssä) * 0,005 % |

| Huoltomarginaali | Ylläpitomarginaali alkaa 0,525 %:sta ja kasvaa lineaarisesti 0,5 % 100 BTC:n kasvua kohden sijainnissa. Kun tilin marginaali on pienempi kuin ylläpitomarginaali, tilin positiot pienennetään asteittain, jotta ylläpitomarginaali pysyy tilin omaa pääomaa alhaisempana. Ylläpitomarginaalivaatimuksia voidaan muuttaa ilman ennakkoilmoitusta, jos markkinaolosuhteet vaativat tällaista toimintaa. Ylläpitomarginaali = 0,525 % + (PositionSize BTC:ssä) * 0,005 % |

| Estä kauppa | Vähintään 200 000 USD |

Sopimustiedot ETH

| Taustalla oleva omaisuus/ticker | Deribit ETH-indeksi |

| Sopimus | 1 USD per indeksipiste, sopimuksen koolla 1 USD |

| Kaupankäyntiajat | 24/7 |

| Pienin rastikoko | 0,05 USD |

| Ratkaisu | Selvitykset tapahtuvat joka päivä klo 8.00 UTC. Realisoituneet ja realisoitumattomat istuntovoitot (selvitysten väliset voitot) lisätään aina reaaliajassa omaan pääomaan, mutta ne ovat nostettavissa vasta päivittäisen selvityksen jälkeen. Selvityksen yhteydessä istunnon voitot/tappiot kirjataan ETH:n kassasaldoon. |

| Viimeinen voimassaolopäivä | Vanheneminen päättyy aina klo 08:00 UTC, kuukauden viimeisenä perjantaina. |

| Sopimuksen koko | 1 USD |

| Alkumarginaali | Alkumarginaali alkaa 2,0 %:lla (50-kertainen vipukauppa) ja kasvaa lineaarisesti 1,0 % positioiden koon 5 000 ETH:n lisäystä kohti. Alkumarginaali = 2 % + (paikan koko ETH:ssa) * 0,0002 % |

| Huoltomarginaali | Ylläpitomarginaali alkaa 1,0 %:sta ja kasvaa lineaarisesti 1,0 % 5 000 ETH:n kasvua kohden. |

| Mark Hinta | Markkinahinta on hinta, johon futuurisopimus arvostetaan kaupankäyntiaikoina. Tämä voi (tilapäisesti) poiketa todellisesta futuurien markkinahinnasta markkinaosapuolten suojaamiseksi manipuloivalta kaupankäynniltä. Markkinahinta = Indeksihinta + 30 sekuntia EMA of (Futures Market Price - Index Price) Markkinahinta on viimeksi vaihdettu futuurihinta, jos se on nykyisen parhaan tarjouksen ja parhaan kysynnän välissä. Muussa tapauksessa, jos viimeksi vaihdettu hinta on alhaisempi kuin paras tarjous, markkinahinta on paras tarjous. Jos viimeksi vaihdettu hinta on korkeampi kuin paras kysyntä, markkinahinta on paras kysyä. |

| Toimitus/vanheneminen | Perjantai, 08:00 UTC. |

| Toimitushinta | Deribit ETH -indeksin aikapainotettu keskiarvo mitattuna välillä 07:30 - 08:00 UTC. |

| toimitustapa | Käteismaksu ETH:ssa. |

| Maksut | Tarkista deribit-maksut tältä sivulta . |

| Sijoitusraja | Suurin sallittu asema on 5 000 000 sopimusta (5 000 000 USD). Portfolion marginaalien käyttäjät jäävät tämän rajan ulkopuolelle, ja he voivat rakentaa suurempia positioita. Pyynnöstä asemarajaa voidaan korottaa tiliarvioinnin perusteella. |

| Estä kauppa | Vähintään 100 000 USD |

Esimerkkejä alkuperäisestä marginaalista:

| BTC-paikan koko | Huoltomarginaali | Marginaali BTC:ssä |

| 0 | 1 % + 0 = 1 % | 0 |

| 25 | 1 % + 25/100 * 0,5 % = 1,125 % | 0,28125 |

| 350 | 1 % + 350/100 * 0,5 % = 2,75 % | 9,625 |

Esimerkkejä ylläpitomarginaalista:

| BTC-paikan koko | Huoltomarginaali | Marginaali BTC:ssä |

| 0 | 0,525 % | 0 |

| 25 | 0,525 % + 25 * 0,005 % = 0,65 % | 0,1625 |

| 350 | 0,525 % + 350 * 0,005 % = 2,275 % | 7,9625 |

Esimerkki:

Ymmärtääksesi paremmin, kuinka futuurisopimukset toimivat Deribitissä, alla on esimerkki:

Elinkeinonharjoittaja ostaa 100 futuurisopimusta (yhden futuurisopimuksen koko on 10 USD) hintaan 10 000 USD per BTC. Kauppias on nyt pitkä (ostaa) 1 000 USD arvosta BTC:tä, jonka hinta on 10 000 USD (100 sopimusta x 10 USD = 1 000 USD).

- Oletetaan, että kauppias haluaa sulkea tämän aseman ja myydä nämä sopimukset hintaan 12 000 USD. Tässä skenaariossa elinkeinonharjoittaja suostui ostamaan 1 000 USD arvosta bitcoineja hintaan 10 000 USD ja myi myöhemmin 1 000 USD arvosta BTC:tä hintaan 12 000 USD/BTC.

- Kauppiaan voitto on 1 000/10 000 – 1 000/12 000 = 0,01666 BTC tai 200 USD, BTC hinnoitellaan 12 000 USD.

- Jos molemmat tilaukset olisivat vastaanottotilauksia, tällä kierroksella maksettu kokonaismaksu olisi 2 * 0,075 % 1 000 USD:sta = 1,5 USD (veloitettu BTC:ssä, joten 0,75/10 000 BTC + 0,75/12 000 BTC = 0,000075 + 0,000 BTC = 0,000075 + 0,00 TC = 0,000075 + 0,00 0,00 0,50 0,5

- Marginaali, joka vaaditaan 1 000 USD:n arvoisten BTC-sopimusten ostamiseen, on 10 USD (1 % 1 000 USD:sta) ja on siten 10/10 000 BTC = 0,001 BTC. Marginaalivaatimukset kasvavat prosenttiosuutena positiosta 0,5 %:lla 100 BTC:tä kohti.

Markkinahinta

Laskettaessa futuurisopimusten realisoitumattomia voittoja ja tappioita ei aina käytetä futuurin viimeistä vaihdettua hintaa.

Markkinahinnan laskemiseksi meidän on ensin laskettava 30 sekunnin EMA (eksponentiaalinen liukuva keskiarvo) viimeisen kaupankäynnin hinnan (tai parhaan tarjouksen/kysynnän, kun viimeinen kaupankäyntihinta jää nykyisen parhaan tarjous/kysy-eron) välisestä erosta. ja deribit-indeksi.

- Markkinahinta lasketaan seuraavasti:

- Lisäksi on olemassa raja, kuinka nopeasti Deribit BTC -indeksin ja viimeksi vaihdetun tulevan hinnan välinen ero voi muuttua:

Kaupankäyntialuetta rajoittaa 3 %:n kaistanleveys noin 2 minuutin EMA:n markkihinnasta ja indeksin hintaerosta (+/-1,5 %).

Markkinahinnan kaistanleveys näkyy futuuritilauslomakkeessa, jossa näkyy nykyinen pienin ja suurin sallittu kaupankäyntihinta (hintakentän yläpuolella).

Markkinahinta ei voi koskaan poiketa enempää kuin tietyn % Deribit-indeksistä. Oletusarvoisesti prosenttiosuus, jonka merkkihinnan saa käydä pois indeksistä, on 10 % BTC:lle ja 10,5 % ETH:lle. Jos markkinat vaativat kaupankäyntiä korkeammalla alennuksella tai premiumilla (esimerkiksi epävakaina jaksoina tai jatkuvasti kasvavan contangon tai taaksepäin), kaistanleveyttä voidaan lisätä.

Sallittu kaupankäynnin kaistanleveys

Kaupankäyntialue on sidottu 2 parametriin:

Deribit Index + 1 minuutin EMA (Fair Price - Index) +/- 1,5 % ja kiinteä kaistanleveys Deribit Indexin ympärillä +/- 10,0 %.

Jos markkinaolosuhteet niin vaativat, kaistanleveysparametreja voidaan muuttaa Deribitin yksinomaisen harkinnan mukaan.

Kaistanleveyden ylittävät rajatoimeksiannot mukautetaan mahdollisimman suurimpaan ostohintaan tai pienimpään mahdolliseen myyntihintaan. Markkinatoimeksiantoja mukautetaan rajoittamaan tilauksia tällä hetkellä sallitulla vähimmäis- tai enimmäishinnalla

Ikuinen

Deribit Perpetual on futuuria muistuttava johdannainen, mutta ilman viimeistä käyttöpäivää. Jatkuva sopimus sisältää rahoitusmaksut. Nämä maksut on otettu käyttöön, jotta pysyvä sopimushinta pysyisi mahdollisimman lähellä taustalla olevaa kryptohintaa - Deribit BTC -indeksiä. Jos ikuinen sopimus käy kauppaa indeksiä korkeammalla hinnalla, pitkien positioiden omaavien kauppiaiden on suoritettava rahoitusmaksuja lyhyitä positioita omaaville kauppiaille. Tämä tekee tuotteesta vähemmän houkuttelevan pitkien positioiden haltijoille ja houkuttelevamman lyhyiden positioiden haltijoille. Tämä saa myöhemmin jatkuvan hinnan käymään indeksin hinnan mukaisesti. Jos perpetual kauppa käy indeksiä alhaisemmalla hinnalla, lyhyen position haltijoiden on maksettava pitkien positioiden haltijoille.

Deribit perpetual -sopimuksessa mitataan jatkuvasti sopimuksen markkahinnan ja Deribit BTC -indeksin välistä eroa. Näiden kahden hintatason välinen prosenttiero on perustana 8 tunnin rahoituskorolle, jota sovelletaan kaikkiin voimassa oleviin pysyviin sopimuksiin.

Rahoitusmaksut lasketaan millisekunnin välein. Rahoitusmaksut lisätään tai vähennetään realisoituneesta PNL-tilistä, joka on myös osa käytettävissä olevaa kaupankäyntisaldoa. Päivittäisessä tilityksessä realisoitunut PNL siirretään kassasaldolle tai sieltä pois, josta voidaan tehdä nostoja.

Maksettu kokonaisrahoitus näkyy tapahtumahistoriassa "rahoitus"-sarakkeessa. Tässä sarakkeessa näkyy rahoitussumma, jota sovelletaan kauppiaiden koko nettopositioon kyseisen kaupan ja sitä edeltävän kaupan välisenä aikana. Toisin sanoen: elinkeinonharjoittaja näkee positiosta maksetun tai saadun rahoituksen positioiden muutosten välillä.

Sopimustiedot BTC

| Taustalla oleva omaisuus/ticker | Deribit BTC-indeksi |

| Sopimus | 1 USD per indeksipiste, sopimuksen koolla 10 USD |

| Kaupankäyntiajat | 24/7 |

| Pienin rastikoko | 0,50 USD |

| Ratkaisu | Selvitykset tapahtuvat joka päivä klo 8.00 UTC. Realisoituneet ja realisoitumattomat istuntovoitot (selvitysten väliset voitot) lisätään aina reaaliajassa omaan pääomaan. Ne ovat kuitenkin nostettavissa vasta päivittäisen tilityksen jälkeen. Selvityksen yhteydessä istunnon voitot/tappiot kirjataan BTC:n kassasaldoon. |

| Sopimuksen koko | 10 USD |

| Alkumarginaali | Alkumarginaali alkaa 1,0 %:lla (100-kertainen vipukauppa) ja kasvaa lineaarisesti 0,5 % per 100 BTC:n lisäys positiossa. Alkumarginaali = 1 % + (paikan koko BTC:ssä) * 0,005 % |

| Huoltomarginaali | Ylläpitomarginaali alkaa 0,525 %:sta ja kasvaa lineaarisesti 0,5 % 100 BTC:n kasvua kohden sijaintikoon. Kun tilin marginaalisaldo on pienempi kuin ylläpitomarginaali, tilin positiot pienennetään asteittain, jotta ylläpitomarginaali pysyy alhaisempana kuin tilin oma pääoma. Ylläpitomarginaalivaatimuksia voidaan muuttaa ilman ennakkoilmoitusta, jos markkinaolosuhteet vaativat tällaista toimintaa. Ylläpitomarginaali = 0,525 % + (paikan koko BTC:ssä) * 0,005 % |

| Mark Hinta | Markkinahinta on hinta, jolla pysyvä sopimus arvostetaan kaupankäyntiaikoina. Tämä voi (tilapäisesti) poiketa todellisesta pysyvästä markkinahinnasta suojatakseen markkinatoimijoita manipuloivalta kaupankäynniltä. Markkinahinta = Indeksihinta + 30 sekuntia EMA of (Perpetual Market Price - Index Price) Markkinahinta on viimeisin vaihdettu futuurihinta, jos se on nykyisen parhaan tarjouksen ja parhaan kysynnän välissä. Muuten markkinahinta on paras tarjous. Jos viimeksi vaihdettu hinta on alhaisempi kuin paras tarjous, tai markkinahinta on paras kysy, jos viimeksi vaihdettu hinta on korkeampi kuin paras kysy. |

| Toimitus/vanheneminen | Ei toimitusta/vanhenemista |

| Maksut | Tarkista deribit-maksut tältä sivulta . |

| Sijoitusraja | Suurin sallittu asema on 1 000 000 sopimusta (10 000 000 USD). Portfolion marginaalien käyttäjät jäävät tämän rajan ulkopuolelle, ja he voivat rakentaa suurempia positioita. Pyynnöstä asemarajaa voidaan nostaa tiliarvioinnin perusteella. |

Sopimustiedot ETH

| Taustalla oleva omaisuus/ticker | Deribit ETH-indeksi |

| Sopimus | 1 USD per indeksipiste, sopimuksen koolla 1 USD |

| Kaupankäyntiajat | 24/7 |

| Pienin rastikoko | 0,05 USD |

| Ratkaisu | Selvitykset tapahtuvat joka päivä klo 8.00 UTC. Realisoituneet ja realisoitumattomat istuntovoitot (selvitysten väliset voitot) lisätään aina reaaliajassa omaan pääomaan, mutta ne ovat nostettavissa vasta päivittäisen selvityksen jälkeen. Selvityksen yhteydessä istunnon voitot/tappiot kirjataan ETH:n kassasaldoon. |

| Sopimuksen koko | 1 USD |

| Alkumarginaali | Alkumarginaali alkaa 2,0 %:lla (50-kertainen vipukauppa) ja kasvaa lineaarisesti 1 % 5 000 ETH:n kasvua kohti positiokoon. Alkumarginaali = 2 % + (paikan koko ETH:ssa) * 0,0002 % |

| Huoltomarginaali | Ylläpitomarginaali alkaa 1 %:sta ja kasvaa lineaarisesti 1 %:lla 5 000 ETH:n lisäystä kohden. |

| Mark Hinta | Markkinahinta on hinta, jolla pysyvä sopimus arvostetaan kaupankäyntiaikoina. Tämä voi (tilapäisesti) poiketa todellisesta pysyvästä markkinahinnasta suojatakseen markkinatoimijoita manipuloivalta kaupankäynniltä. Mark Price = Indeksihinta + 30 sekuntia EMA of (Perpetual Fair Price - Index Price) Ikuinen käypä hinta on osto- ja myyntihinnan keskiarvo 1 ETH-kokoiselle tilaukselle. |

| Toimitus/vanheneminen | Ei toimitusta/vanhenemista |

| Maksut | Tarkista deribit-maksut tältä sivulta . |

| Sijoitusraja | Suurin sallittu asema on 10 000 000 sopimusta (10 000 000 USD). Portfolion marginaalien käyttäjät jäävät tämän rajan ulkopuolelle, ja he voivat rakentaa suurempia positioita. Pyynnöstä asemarajaa voidaan nostaa tiliarvioinnin perusteella. |

Esimerkkejä alkuperäisestä marginaalista:

| BTC-paikan koko | Huoltomarginaali | Marginaali BTC:ssä |

| 0 | 1 % + 0 = 1 % | 0 |

| 25 | 1 % + 25/100 * 0,5 % = 1,125 % | 0,28125 |

| 350 | 1 % + 350/100 * 0,5 % = 2,75 % | 9,625 |

Esimerkkejä ylläpitomarginaalista:

| BTC-paikan koko | Huoltomarginaali | Marginaali BTC:ssä |

| 0 | 0,525 % | 0 |

| 25 | 0,525 % + 25 * 0,005 % = 0,65 % | 0,1625 |

| 350 | 0,525 % + 350 * 0,005 % = 2,275 % | 7,9625 |

Rahoituskorko

Kun rahoituskorko on positiivinen, pitkän position haltijat maksavat rahoitusta lyhyille positioiden haltijoille; kun rahoituskorko on negatiivinen, lyhyen position haltijat maksavat rahoitusta pitkien positioiden haltijoille. Rahoituskorko ilmaistaan 8 tunnin korkona, ja se lasketaan kulloinkin seuraavasti:

Premium Rate

Premium Rate = ((Mark Price - Deribit Index) / Deribit Index) * 100 %

Rahoituskorko

Peräkkäin rahoituskorko on johdettu lisähinnasta käyttämällä vaimentinta.

- Jos maksukorko on -0,05 % ja 0,05 % välillä, todellinen rahoitusprosentti laskee 0,00 %:iin.

- Jos vakuutusmaksu on alle -0,05 %, todellinen rahoituskorko on maksukorko + 0,05 %.

- Jos vakuutusmaksu on korkeampi kuin 0,05%, todellinen rahoituskorko on vakuutusmaksu - 0,05%.

- Lisäksi rahoituskorko on -/+0,5 % ilmaistuna 8 tunnin korkona.

Rahoituskorko = Maksimi (0,05%, Premium Rate) + Minimi (-0,05%, Lisäkorko)

Aika murto-osa

Aika murto-osa = Rahoituskorko Aikajakso / 8 tuntia

Todellinen rahoitusmaksu lasketaan kertomalla rahoitusprosentti aseman koolla ja aika murto-osa.

Rahoitusmaksu = Rahoitusprosentti * Aseman koko * Aika-osuus

| Esimerkki 1 | Jos markan hinta on 10 010 USD ja Deribit-indeksi 10 000 USD, rahoitusprosentti ja palkkioprosentti lasketaan seuraavasti: Premium Rate = ((10 010 - 10 000) / 10 000) * 100 % = 0,10 % Rahoituskorko = Maksimi (0,05%, 0,10%) + Minimi (-0,05%, 0,10%) = 0,10% - 0,05% = 0,05% Oletetaan, että kauppiaalla on pitkä positio USD 10 000 (1 BTC) 1 minuutin ajan, ja tämän minuutin aikana markkahinta pysyy USD:ssa 10 010 ja Deribit-indeksi USD 10 000, tässä tapauksessa rahoituslaskelma tälle ajanjaksolle on: 8 tuntia = 480 minuuttia: Rahoitusprosentti = 1/480 * 0,05% = 0,0001041667% Rahoitusmaksu = 0,0667% *041661% 1 BTC = 0,000001041667 BTC Lyhyen position haltijat saavat tämän summan ja pitkän positioiden haltijat maksavat sen. |

| Esimerkki 2 | Jos elinkeinonharjoittaja päättäisi pitää edellisen esimerkin asemaa 8 tuntia ja markan hinta ja Deribit-indeksi pysyisivät USD 10 010:ssa ja USD 10 000:ssa koko ajanjakson ajan, rahoituskorko olisi 0,05 %. Rahoitusmaksun maksaisivat pitkät ja saisivat shortsit. 8 tunnin ajan se olisi ollut 0,0005 BTC (tai 5,00 USD). |

| Esimerkki 3 | Jos merkkihinta on 10 010 USD 1 minuutilta ja muuttuu sen jälkeen 9 990 USD:ksi, mutta indeksi pysyy 10 000 USD:ssa, niin nettorahoitus 1 BTC:n pitkälle positiolle on näiden 2 minuutin aikana tasan 0 BTC. Ensimmäisen minuutin jälkeen elinkeinonharjoittaja maksaisi 1/480 * 0,05% = 0,0001041667% * 1 BTC = 0,000001041667 BTC, mutta minuutin kuluttua kauppias saisi täsmälleen saman summan. |

| Esimerkki 4 | Markkinahinta on 10 002 USD ja indeksi pysyy 10 000 USD:ssa. Tässä tapauksessa reaaliaikainen rahoitus on nolla (0,00 %), koska markan hinta on 0,05 %:n alueella indeksin hinnasta (9 990 USD ja 10 010 USD sisällä). Tämä voidaan tarkistaa käyttämällä palkkio- ja rahoituskorkokaavoja: Premium Rate = ((10 002 - 10 000) / 10 000) * 100 % = 0,02 % Rahoitusprosentti = Maksimi (0,05 %, Premium Rate) + Minimi (-0,05 % Premium Rate) = 0,05 % - 0,05 % = 0,00 % |

Todellisuudessa Deribit BTC -indeksin ja markan hinnan leviäminen muuttuu jatkuvasti ja kaikki muutokset huomioidaan. Siksi yllä olevat esimerkit ovat todellisten laskelmien äärimmäisiä yksinkertaistuksia. Maksettu tai vastaanotettu rahoitus lisätään jatkuvasti toteutuneeseen PNL:ään ja siirretään kassasaldolle tai siitä pois päivittäisessä tilityksessä klo 08:00 UTC.

Rahoituksen palkkiot

Deribit ei veloita rahoituksesta maksuja. Kaikki rahoitusmaksut siirretään pysyvien sopimusten haltijoiden välillä. Tämä tekee rahoituksesta nollasummapelin, jossa pitkät saavat kaiken rahoituksen shortseista tai shortsit saavat kaiken rahoituksen pitkistä.

Markkinahinta

On olennaista ymmärtää, miten markkahinta lasketaan. Aloitamme määrittämällä "reilun hinnan". Käypä hinta lasketaan käyvän vaikutuksen tarjouksen ja käyvän vaikutuksen kysynnän keskiarvona.

Reilun vaikutuksen tarjous on 1 BTC:n markkinamyyntitilauksen keskihinta tai paras tarjoushinta - 0,1 % sen mukaan, kumpi on suurempi.

Fair Impact Ask on 1 BTC:n markkinaostotilauksen keskihinta tai paras myyntihinta + 0,1 % sen mukaan, kumpi arvo on pienempi.

- Kohtuullinen hinta = (kohtuullinen vaikutus tarjous + kohtuullinen vaikutus kysy) / 2

Markkinahinta on johdettu käyttämällä sekä deribit-indeksiä että käypää hintaa lisäämällä Deribit-indeksiin käypä hinta - deribit -indeksin 30 sekunnin eksponentiaalinen liukuva keskiarvo (EMA).

- Markkinahinta = Deribit-indeksi + 30 sekunnin EMA (Fair Price - Deribit Index)

Lisäksi markan hintaa rajoittaa tiukasti Deribit Index +/- 0,5 %, joten tulevaisuuden markkahinta ei missään olosuhteissa voi poiketa yli 0,5 % Deribit Indexistä.

Kaupankäynti tämän kaistanleveyden ulkopuolella on edelleen sallittua.

30 sekunnin EMA lasketaan uudelleen joka sekunti, joten yhteensä on 30 aikajaksoa, joissa viimeisimmän sekunnin mittauksen paino on 2 / (30 + 1) = 0,0645 tai (6,45 %).

Sallittu kaupankäynnin kaistanleveys

Kaupankäyntialuetta rajoittaa kaksi parametria:

Jatkuvia kauppoja rajoittaa Deribit Index + 1 minuutin EMA (Fair Price - Index) +/- 1,5 % ja Deribit Indexin kiinteä kaistanleveys +/- 7,5 %.

Jos markkinaolosuhteet niin vaativat, kaistanleveysparametreja voidaan säätää Deribitin yksinomaisen harkinnan mukaan.

Vaihtoehdot

Deribit tarjoaa eurooppalaistyyliset käteismaksuvaihtoehdot

Eurooppalaisen tyylin optiot käytetään vasta erääntyessä, eikä niitä voi käyttää ennen. Deribitissä tämä tapahtuu automaattisesti.Käteissuoritus tarkoittaa, että optiosopimuksen allekirjoittaja maksaa haltijalle kuuluvan voiton sen voimassaolon päätyttyä sen sijaan, että luovuttaisi omaisuutta.

Vaihtoehdot on hinnoiteltu BTC:ssä tai ETH:ssa. Asianmukainen hinta näkyy kuitenkin myös dollareina. USD-hinta määräytyy käyttämällä viimeisimpiä futuurihintoja. Lisäksi alustalla näkyy myös option hinnan oletettu volatiliteetti.

Osto-optiolla tarkoitetaan oikeutta ostaa 1 BTC tietyllä hinnalla (takahinta) ja myyntioptiolla oikeus myydä 1 BTC tietyllä hinnalla (luottohinta).

| Esimerkki 1 |

Elinkeinonharjoittaja ostaa osto-option, jonka toteutushinta on 10 000 USD 0,05 BTC:llä. Nyt hänellä on oikeus ostaa 1 BTC hintaan 10 000 USD. Vanhenemishetkellä BTC-indeksi on 12 500 USD ja toimitushinta 12 500 USD. Tässä tapauksessa vaihtoehto on 2 500 USD per 1 BTC. Erääntyessä kauppiaan tilille hyvitetään 0,2 BTC (2 500/12 500) ja myyjän tililtä 0,2 BTC. Alkuperäinen ostohinta oli 0,05 BTC; siksi elinkeinonharjoittajan voitto on 0,15 BTC. Kaikki osto-optiot, joiden toteutushinta (takahinta) on yli 12 500 USD, raukeavat arvottomina. Rahaoptioiden käyttäminen tapahtuu automaattisesti voimassaolon päätyttyä. Elinkeinonharjoittaja ei voi käyttää optiota itse tai käyttää sitä ennen voimassaolon päättymistä. |

| Esimerkki 2 |

Kauppias ostaa myyntioption, jonka toteutushinta on 10 000 USD 0,05 BTC:llä. Nyt hänellä on oikeus myydä 1 BTC 10 000 USD:lla. Erääntyessä toimitushinta on 5 000 USD. Tämän vaihtoehdon arvo on 5 000 USD, mikä vastaa 1 BTC:tä (5 000 USD 1 BTC:tä kohti). Siksi tämän vaihtoehdon omistajalle hyvitetään 1 BTC voimassaolon päättyessä. Option alkuperäinen ostohinta oli 0,05 BTC, joten kauppiaan kokonaisvoitto on 0,95 BTC. |

| Esimerkki 3 |

Elinkeinonharjoittaja myy myyntioption, jonka toteutushinta on 10 000 USD 0,05 BTC:llä. Toimitushinta voimassaolon päättyessä on 10 001 USD. Vaihtoehto vanhenee arvottomana. Ostaja menetti 0,05 BTC ja myyjä 0,05 BTC. |

| Esimerkki 4 |

Elinkeinonharjoittaja myy osto-option, jonka toteutushinta on 10 000 USD 0,05 BTC:llä. Toimitushinta voimassaolon päättyessä on 9 999 USD. Osto-optio raukeaa arvottomana. Ostaja menetti 0,05 BTC ja myyjä 0,05 BTC. |

Sopimustiedot BTC

| Kohde-etuus / Ticker |

Deribit BTC-indeksi |

| Symboli |

Optiosopimuksen symboli koostuu Kohde-omaisuus - Erääntymispäivä - Merkintähinta - Optio-tyyppi (C - call/ P - put). Esimerkki : BTC-30MAR2019-10000-C Tämä on osto-optio (C), jonka lunastushinta on 10 000 USD ja joka päättyy 30. maaliskuuta 2019. |

| Kaupankäyntiajat |

24/7 |

| Tikkun koko |

0,0005 BTC |

| Hintavälit |

Se riippuu BTC-hinnasta. Se voi vaihdella välillä 250–5 000 USD. |

| Lakkohinnat |

In-, at- ja out of the money lakkohinnat on alun perin listattu. Uusia sarjoja lisätään yleensä, kun kohde-etuutena käydään kauppaa korkeimman tai alimman saatavilla olevan lunastushinnan yläpuolella. |

| Premium tarjous |

BTC-määräisenä pienin rastikoko on 0,0005 BTC. Vastaava USD-määrä näkyy aina kaupankäyntitaulukossa BTC-indeksihinnan perusteella. |

| Viimeinen voimassaolopäivä |

Joka perjantai, klo 8.00 UTC. |

| Harjoitustyyli |

Eurooppalainen tyyli käteisellä. Eurooppalaisen tyylin vaihtoehtoja käytetään voimassaoloajan päättyessä. Tämä tapahtuu automaattisesti, eikä elinkeinonharjoittajan tarvitse tehdä mitään. |

| Selvitysarvo |

Optiosopimuksen käyttäminen johtaa BTC:n selvitykseen välittömästi voimassaolon päättymisen jälkeen. Harjoituslaskutusarvo lasketaan käyttämällä Deribit BTC -indeksin keskiarvoa viimeisen 30 minuutin ajalta ennen voimassaolon päättymistä. Selvityssumma USD-määränä on yhtä suuri kuin option toteutusarvon ja toteutushinnan välinen erotus. Harjoitusarvo on BTC-indeksin 30 minuutin keskiarvo laskettuna ennen voimassaolon päättymistä. Selvityssumma BTC:ssä lasketaan jakamalla tämä erotus toteutusarvolla. |

| Kerroin |

1 Optio-oikeuksien normaali kohdemäärä on 100 osaketta. Deribitissä ei ole kerrointa. Jokaisen sopimuksen kohde-etuutena on vain yksi BTC. |

| Alkumarginaali |

Alkumarginaali lasketaan BTC-määränä, joka varataan positioiden avaamiseen. Pitkä soitto/laitto: Ei mitään Lyhyt puhelu: Maksimi (0,15 - OTM-määrä / kohde-etuusmerkkihinta, 0,1) + vaihtoehdon merkkihinta Lyhyt esitys: Maksimi (enimmäismäärä (0,15 - OTM-määrä / kohde-etuusmerkkihinta, 0,1) + vaihtoehdon merkkihinta, ylläpitomarginaali) |

| Huoltomarginaali |

Ylläpitomarginaali lasketaan BTC-määränä, joka varataan paikan säilyttämiseen. Pitkä soitto/laitto: Ei mitään Lyhyt puhelu: 0,075 + Mark Option hinta Lyhyt esitys: Maksimi (0,075, 0,075 * Merkki vaihtoehdon hinta) + merkki vaihtoehdon hinta |

| Mark Hinta |

Optiosopimuksen merkintähinta on Deribit-riskienhallintajärjestelmän laskema option tämänhetkinen arvo. Yleensä tämä on parhaan tarjouksen ja parhaan myyntihinnan keskiarvo. Riskienhallintaa varten on kuitenkin olemassa hintakaistanleveys. Deribit-riskinhallinta asettaa aina tiukat rajat sallitulle vähimmäis- ja enimmäismäärälle. Esimerkki : Jos kovan rajan asetukset olivat 60 % minimi IV ja 90 % maksimi IV, niin optio, jonka keskihinta on yli 90 %, on hinnoiteltu 90 % IV:ksi. Kaikki vaihtoehdot, joiden keskihinta on alle 60 % IV, hinnoitellaan 60 % IV:llä. Huomaa, että 60 % ja 90 % ovat vain esimerkkiprosentteja, ja todelliset korot vaihtelevat ja ovat Deribit-riskinhallinnan harkinnassa. |

| Maksut |

Tarkista deribit-maksut tältä sivulta . |

| Sallittu kaupankäynnin kaistanleveys |

Max hinta (Ostotilaus) = Mark Hinta + 0,04 BTC Minimihinta (Myyntitilaus) = Markkinahinta - 0,04 BTC |

| Sijoitusraja |

Tällä hetkellä asemarajoituksia ei ole voimassa. Paikkarajoitukset voivat muuttua. Deribit voi milloin tahansa asettaa asemarajoituksia. |

| Tilauksen vähimmäiskoko |

0,1 optiosopimus |

| Estä kauppa |

Vähintään 25 optiosopimusta |

Sopimustiedot ETH

| Kohde-etuus / Ticker |

Deribit ETHIndex |

| Symboli |

Optiosopimuksen symboli koostuu Kohde-omaisuus - Erääntymispäivä - Merkintähinta - Optio-tyyppi (C - call/ P - put). Esimerkki: ETH-30MAR2019-100-C Tämä on osto-optio (C), jonka lunastushinta on 100 USD ja joka päättyy 30. maaliskuuta 2019. |

| Kaupankäyntiajat |

24/7 |

| Tikkun koko |

0,0005 ETH |

| Hintavälit |

Riippuu ETH:n hinnasta. Se voi vaihdella 1 USD ja 25 USD välillä. |

| Lakkohinnat |

In-, at- ja out of the money (OTM) lakkohinnat on alun perin listattu. Uusia sarjoja lisätään yleensä, kun kohde-etuutena käydään kauppaa korkeimman tai alimman saatavilla olevan lunastushinnan yläpuolella. |

| Premium tarjous |

ETH-määräisenä pienin rastikoko on 0,001 ETH. Vastaava USD-määrä näkyy aina kaupankäyntitaulukossa ETH-indeksihinnan perusteella. |

| Viimeinen voimassaolopäivä |

Joka perjantai, klo 8.00 UTC. |

| Harjoitustyyli |

Eurooppalainen tyyli käteisellä. Eurooppalaisen tyylin vaihtoehtoja käytetään voimassaoloajan päättyessä. Tämä tapahtuu automaattisesti, eikä elinkeinonharjoittajan tarvitse tehdä mitään. |

| Selvitysarvo |

Optiosopimuksen käyttäminen johtaa ETH-ratkaisuun välittömästi voimassaolon päättymisen jälkeen. Harjoituslaskutusarvo lasketaan käyttämällä Deribit ETH -indeksin keskiarvoa viimeisen 30 minuutin ajalta ennen voimassaolon päättymistä. Selvityssumma USD-määränä on yhtä suuri kuin option toteutusarvon ja toteutushinnan välinen erotus. Harjoitusarvo on ennen voimassaolon päättymistä laskettu ETH-indeksin 30 minuutin keskiarvo. Selvityssumma ETH:ssa lasketaan jakamalla tämä erotus toteutusarvolla. |

| Kerroin |

1 Optio-oikeuksien normaali kohdemäärä on 100 osaketta. Deribitissä ei ole kerrointa. Jokaisen sopimuksen kohde-etuutena on vain 1 ETH. |

| Alkumarginaali |

Alkumarginaali lasketaan ETH-määränä, joka varataan positioiden avaamiseen. Pitkä soitto/laitto: Ei mitään Lyhyt puhelu: Maksimi (0,15 - OTM-määrä / kohde-etuusmerkkihinta, 0,1) + vaihtoehdon merkkihinta Lyhyt esitys: Maksimi (enimmäismäärä (0,15 - OTM-määrä / kohde-etuusmerkkihinta, 0,1) + vaihtoehdon merkkihinta, ylläpitomarginaali) |

| Huoltomarginaali |

Ylläpitomarginaali lasketaan ETH-määränä, joka varataan aseman säilyttämiseen. Pitkä soitto/laitto: Ei mitään Lyhyt puhelu: 0,075 + Mark Option hinta Lyhyt esitys: Maksimi (0,075, 0,075 * Merkki vaihtoehdon hinta) + merkki vaihtoehdon hinta |

| Mark Hinta |

Optiosopimuksen merkintähinta on Deribit-riskienhallintajärjestelmän laskema option tämänhetkinen arvo. Yleensä tämä on parhaan osto- ja myyntihinnan keskiarvo, mutta riskinhallintatarkoituksiin on olemassa hintakaistanleveys. Deribit-riskinhallinta asettaa aina tiukat rajat sallitulle vähimmäis- ja enimmäisvolatiliteetille (IV). Esimerkki : Jos kovan rajan asetukset olivat 60 % minimi IV ja 90 % maksimi IV, niin optio, jonka keskihinta on yli 90 %, on hinnoiteltu 90 % IV:ksi. Kaikki vaihtoehdot, joiden keskihinta on alle 60 % IV, hinnoitellaan 60 % IV:llä. Huomaa, että 60 % ja 90 % ovat vain esimerkkiprosentteja, ja todelliset korot vaihtelevat ja ovat Deribit-riskinhallinnan harkinnassa. |

| Maksut |

Tarkista tältä sivulta Deribit-maksut. |

| Sallittu kaupankäynnin kaistanleveys |

Max hinta (Ostotilaus) = Mark Hinta + 0,04 ETH Minimihinta (Myyntitilaus) = Markkinahinta - 0,04 ETH |

| Sijoitusraja |

Tällä hetkellä asemarajoituksia ei ole voimassa. Paikkarajoitukset voivat muuttua. Deribit voi milloin tahansa asettaa asemarajoituksia. |

| Tilauksen vähimmäiskoko |

1 optiosopimus |

| Estä kauppa |

Vähintään 250 optiosopimusta |

Tilaustyypit

Tällä hetkellä täsmäytysmoottori hyväksyy vain markkina- ja rajatoimeksiannot. Lisäksi tilaus voi olla "vain postitettu" tilaus; Tämä toiminto ei kuitenkaan ole saatavilla edistyneille tilaustyypeille (selvitetty alla).Vain jälkikäteen tehty tilaus tulee aina tilauskirjaan ilman, että sitä täsmäytetään välittömästi. Jos tilaus täsmäytetään, kaupankäyntimoottorimme säätäisi tilauksen niin, että se tulee tilauskirjaan seuraavaksi parhaalla mahdollisella hinnalla.

Esimerkki:

Jos elinkeinonharjoittaja tekee ostotoimeksiannon arvolla 0,0050 BTC, mutta 0,0045 BTC:llä on tarjous, toimeksiannon hinta muutetaan automaattisesti arvoon 0,0044 BTC, jotta se tulee tilauskirjaan rajatoimeksiannona.

Optiokauppaa varten alusta tukee kahta lisätilaustyyppiä. Tilauskirjan hinnat ovat BTC:ssä ja optiot BTC:ssä. On kuitenkin mahdollista antaa volatiliteettitilauksia ja vakioarvoisia USD-tilauksia.

Täyttämällä optioiden tilauslomakkeen elinkeinonharjoittaja voi määrittää hinnan kolmella tavalla: BTC:nä, USD:nä ja Implied Volatiliteettina.

Kun tilaus on hinnoiteltu Yhdysvaltain dollareissa tai oletettu volatiliteetti, Deribit-moottori päivittää jatkuvasti tilausta pitääkseen USD-arvon ja implisiittisen volatiliteetin tilauslomakkeessa ilmoitetussa kiinteässä arvossa. IV- ja USD-tilaukset päivitetään kerran 6 sekunnissa.

USD tilaukset

Kiinteät USD-tilaukset ovat hyödyllisiä, kun elinkeinonharjoittaja on päättänyt, että hän haluaa maksaa X dollaria tietystä vaihtoehdosta. Vaihtuvan valuuttakurssin vuoksi tämä arvo ei ole vakio BTC:ssä, mutta tilauskanta toimii vain BTC:n kanssa. Vakiona USD-arvon ylläpitämiseksi hinnoittelumoottori valvoo ja muokkaa tilausta jatkuvasti.Deribit-indeksiä käytetään option BTC-hinnan määrittämiseen, mikäli vastaavaa tulevaa erääntymispäivää ei ole samana päivänä. Jos vastaava futuuri on olemassa, käytetään futuurin markkahintaa. Tulevaa markan hintaa rajoittaa kuitenkin kaistanleveys, joka on vertailuindeksinä - USD/IV-tilausten arvo ei voi poiketa enempää kuin 10 % indeksistä.

Volatiliteettitilaukset

Volatiliteettitoimeksiannot ovat toimeksiantoja, joissa on ennalta asetettu vakio volatiliteetti. Tämäntyyppinen tilaus mahdollistaa optiosarjojen markkinoinnin ilman ylimääräisiä markkinatakaajasovelluksia.Automaattista suojausta futuurien kanssa ei vielä tueta, mutta se on tiekartalla. Hintojen määrittämiseen käytetään mustien optiohinnoittelumallia. Huomaa, että hinnat päivittyvät kerran sekunnissa. Hinnoittelumoottori muuttaa myös kiinteitä USD- ja volatiliteettitilauksia enintään kerran sekunnissa, koska se seuraa Deribit-hintaindeksiä. Jos vastaava futuuri on olemassa, tulevaisuutta käytetään syötteenä IV- ja USD-tilausten laskennassa.

Historiallinen volatiliteettikaavio

Alustalla näkyy kaavio Deribit BTC/ETH -indeksin vuositasolla 15 päivän historiallisesta volatiliteetista.Volatiliteetti lasketaan kirjaamalla indeksin arvo kerran päivässä tiettyyn aikaan. (Annualisoitu) BTC/ETH-volatiliteetti lasketaan sitten 15 päivän ajanjaksolta.

Väärän kaupan säännöt

Eri syistä johtuen voi syntyä tilanne, jossa optioilla käydään kauppaa epänormaalin epäjärjestyksen aiheuttamiin hintoihin, jolloin on suuri mahdollisuus, että kaupan toinen puoli on tehty tahattomasti. Tällaisissa tapauksissa Deribit saattaa muuttaa hintoja tai tehdä käänteisiä kauppoja.Hintatarkistuksia tai optiokauppojen peruutuksia tehdään vain, jos optiosopimuksen kauppahinta oli kauempana kuin 5 % taustalla olevan optiosopimuksen teoreettisesta hinnasta (BTC-optioille 0,05 BTC).

Esimerkki:

Jos optiolla käydään kauppaa hintaan 0,12 BTC, mutta sen teoreettinen hinta on 0,05 BTC, kauppias voi pyytää hinnan oikaisua 0,10 BTC:hen.

Jos elinkeinonharjoittaja tajuaa, että kauppa on tehty väärin hinnoiteltuun hintaan, hänen tulee kirjoittaa pörssille sähköposti ([email protected]) ja pyytää hinnan oikaisua mahdollisimman pian.

Optio-oikeuden teoreettinen hinta on markkahinta, vaikka pörssin on vaikea saada koko ajan täsmälleen teoreettista hintaa. Siksi, jos teoreettisesta hinnasta on erimielisyyttä, tämä hinta määräytyy kuulemalla alustan ensisijaisia markkinatakaajia. Jos erimielisyyksiä syntyy, Deribit noudattaa heidän suosituksiaan siitä, mikä oli option teoreettinen arvo kaupantekohetkellä.

Hinnanmuutospyyntö tulee tehdä 2 tunnin kuluessa kaupan toteuttamisesta. Jos vastapuoli on jostain syystä jo nostanut varoja, eikä Deribit pysty saamaan riittävästi varoja vastapuolelta, hintaa tarkistetaan vain vastapuolen tililtä noudettavissa olevalle summalle. Vakuutusrahastoa ei ole tarkoitettu eikä sitä käytetä väärinkauppojen rahoittamiseen.

Markkinatakauksen velvoitteet

Yhteensopiva moottori ja riskimoottori on rakennettu alusta alkaen, jotta ne pystyvät vastaanottamaan suuren määrän tilauksia erittäin lyhyessä ajassa. Se on välttämätön vakavalle optioiden vaihdolle suuren omaisuusmäärän vuoksi. Alusta pystyy käsittelemään tuhansia tilauspyyntöjä sekunnissa erittäin alhaisella viiveellä RESTin, WebSocketsin ja FIX API:n kautta.Huomaa, että tällä hetkellä emme voi ottaa vastaan uusia markkinatakaajia (muita kuin niitä, joiden kanssa jo kommunikoimme ja valmistaudumme ottamaan yhteyttä).

Mitä tulee alla selostettuihin markkinatakaajasäännöksiin, ketä tahansa, joka tekee noteerauksia (tarjous ja myynti) samalle instrumentille tai joka tahansa kauppias, jolla on yli 20 optiotoimeksiantoa kirjassa automatisoidun kaupankäynnin kautta (API:n kautta), voidaan katsoa markkinatakaajaksi, ja hänet voidaan pakottaa noudattaa alla olevia sääntöjä.

Markkinatakaajan velvollisuudet:

1. Markkinatakaaja (MM) on velvollinen näyttämään tarjouksia markkinoilla 112 tuntia viikossa. Alla kuvatun sallitun kaistanleveyden ulkopuolella olevien kaksipuolisten markkinoiden lainaus ei ole sallittua milloin tahansa.2. Instrumentin kattavuus:

Markkinatakaajan on noteerattava kaikki erääntymiset ja 90 % kaikista optiosopimuksista, joiden delta on 0,1–0,9 absoluuttisesti.

3. Suurin sallittu tarjous-kysyntäero: Normaaliolosuhteissa oletusarvoisesti sallitun tarjouspyyntöjen eron enimmäisarvon tulee olla enintään 0,01, (vaihtoehdon delta) * 0,04.

Vaihtoehdon delta = BS delta Deribitin laskemana - Merkitse hinta Deribitin laskemana

Esimerkiksi kuukausittaiset pankkiautomaattipuhelut eivät saa olla leveämpiä kuin 0,02, delta 1,0 put ei saa olla leveämpiä kuin 0,04 jne. Poikkeukset

:

- Pitempiaikaisten, 6+ kuukauden kuluttua päättyvien optioiden tai optioiden, joille Deribit-alustalla ei ole likvidejä markkinoita vastaavaa futuuria, enimmäiskorko voi olla 1,5 kertaa oletusero.

- Uusille sarjoille, joiden viimeinen voimassaolopäivä on 1+ kuukausi, enimmäisero voi olla 1,5 kertaa oletusarvoinen enimmäisero 5 päivän ajan uuden voimassaolon käyttöönoton jälkeen.

- Uusille sarjoille, joiden viimeinen voimassaolopäivä on alle 1 kuukausi, enimmäisero voi olla 1,5 kertaa oletusarvoinen enimmäisero 1 päivän ajan uuden voimassaolon käyttöönoton jälkeen.

- Nopeasti muuttuvilla markkinoilla suurin sallittu spread voi olla kaksinkertainen vaadittuun spreadiin verrattuna normaaleissa olosuhteissa.

5. Nopeasti muuttuvat markkinat: 10 % liikkua viimeisen 2 tunnin aikana.

6. Ei himmennystä: Osapuoli, joka saa ylimääräistä tarjouskapasiteettia (jolla on yli 20 avointa tilausta), ei saa jatkuvasti muuttaa tilauksiaan muiden osallistujien toimeksiantojen muutosten vuoksi parantaakseen niitä pienellä määrällä toisin kuin tilausten muuttamisessa. oman markkinanäkemyksensä perusteella.