Deribit Login - Deribit Luxembourg - Deribit Lëtzebuerg - Deribit Luxemburg

Wéi Login op Deribit

Wéi aloggen Deribit Kont 【PC】

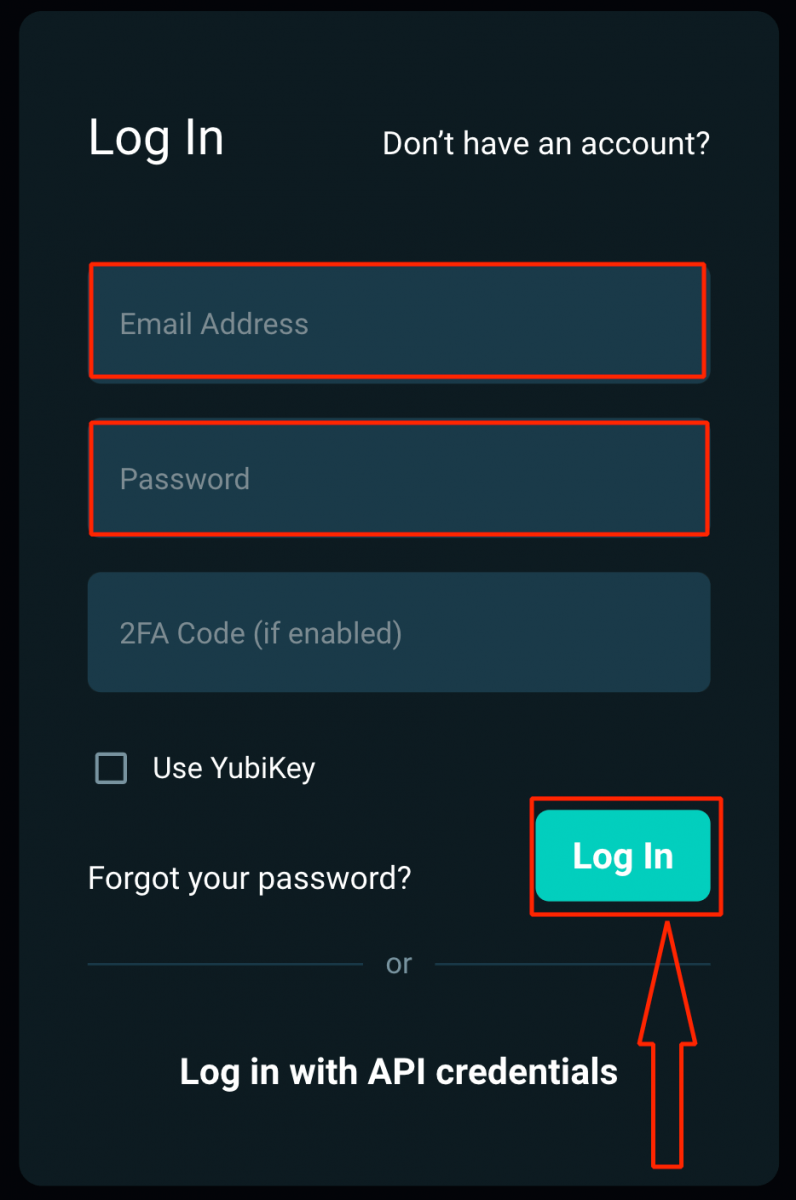

- Gitt op Deribit Websäit.

- Gitt Är "E-Mailadress" an "Passwuert" an.

- Klickt op "Login" Knäppchen.

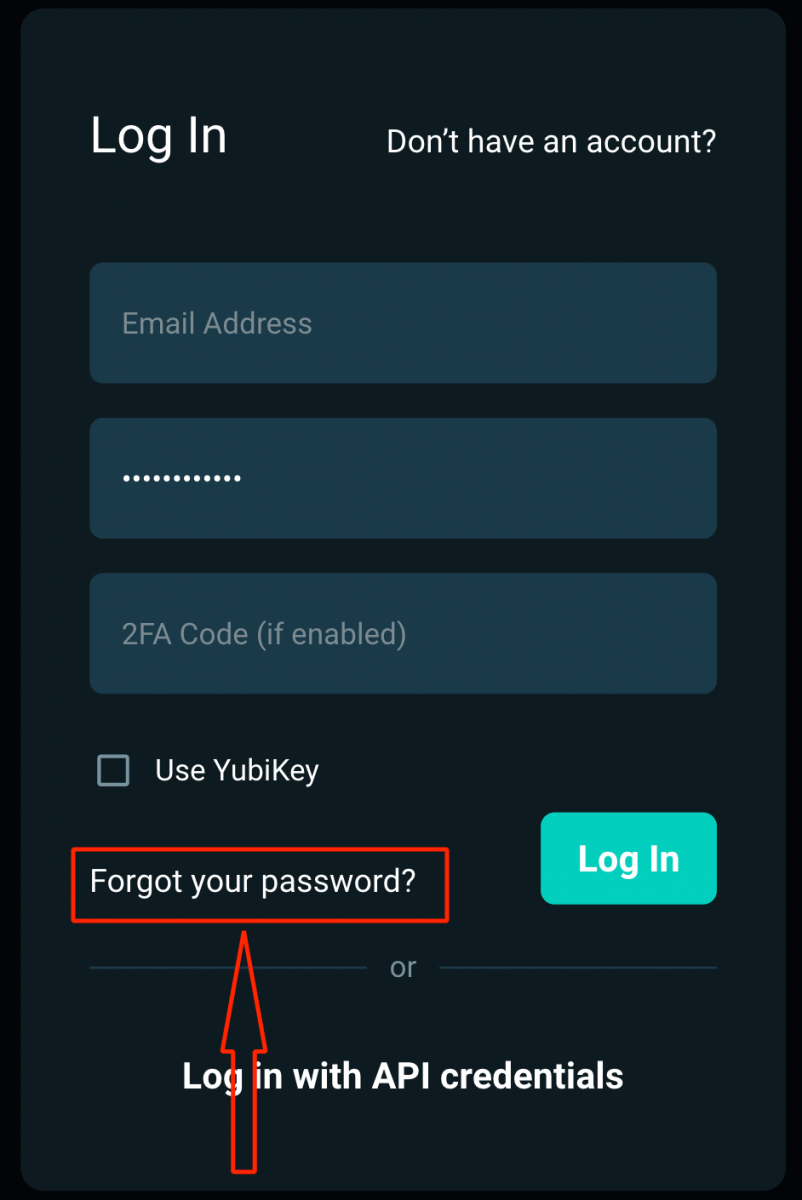

- Wann Dir Äert Passwuert vergiess hutt, klickt op "Vergiess Äert Passwuert?".

Op der Login Säit, gitt Är [E-Mailadress] a Passwuert an dat Dir während der Aschreiwung uginn hutt. Klickt op "Login" Knäppchen.

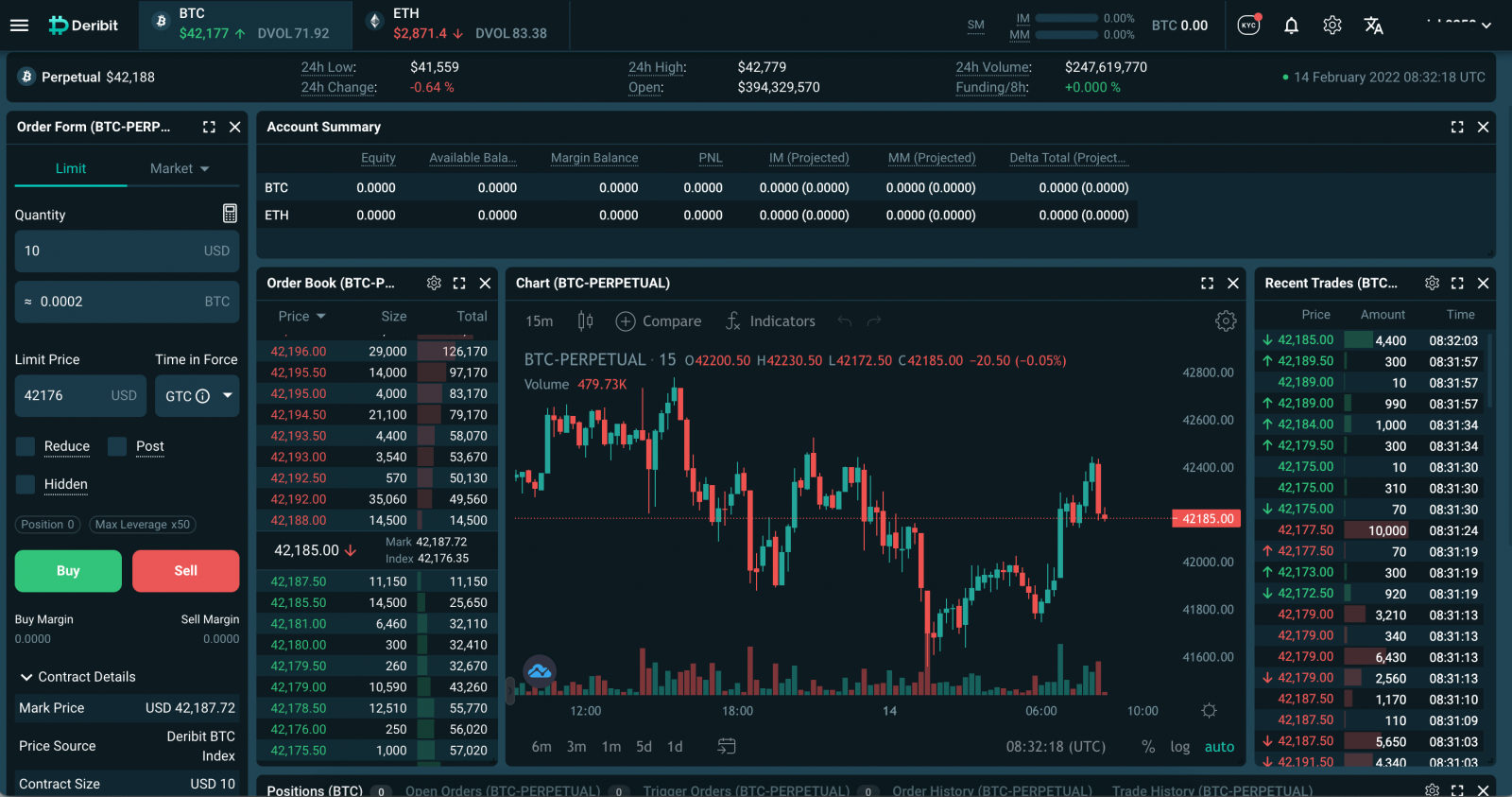

Elo kënnt Dir Ären Deribit Kont erfollegräich benotzen fir ze handelen.

Wéi de Deribit Kont aloggen【APP】

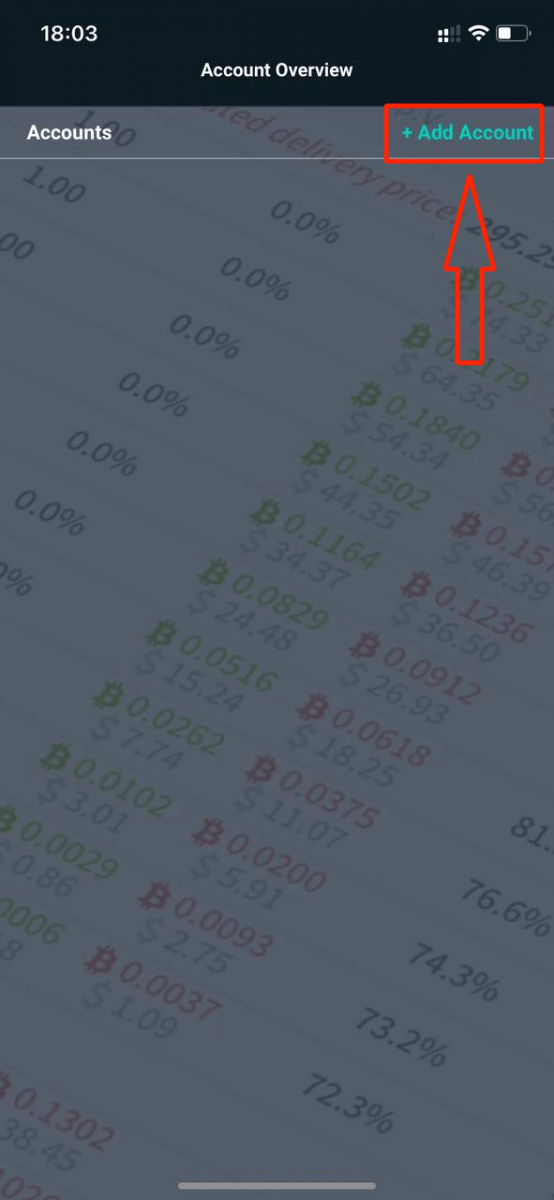

Öffnen d'Deribit App déi Dir erofgelueden hutt, klickt op "Kont addéieren" an der oberer rechter Ecke fir d'Log-In Säit.

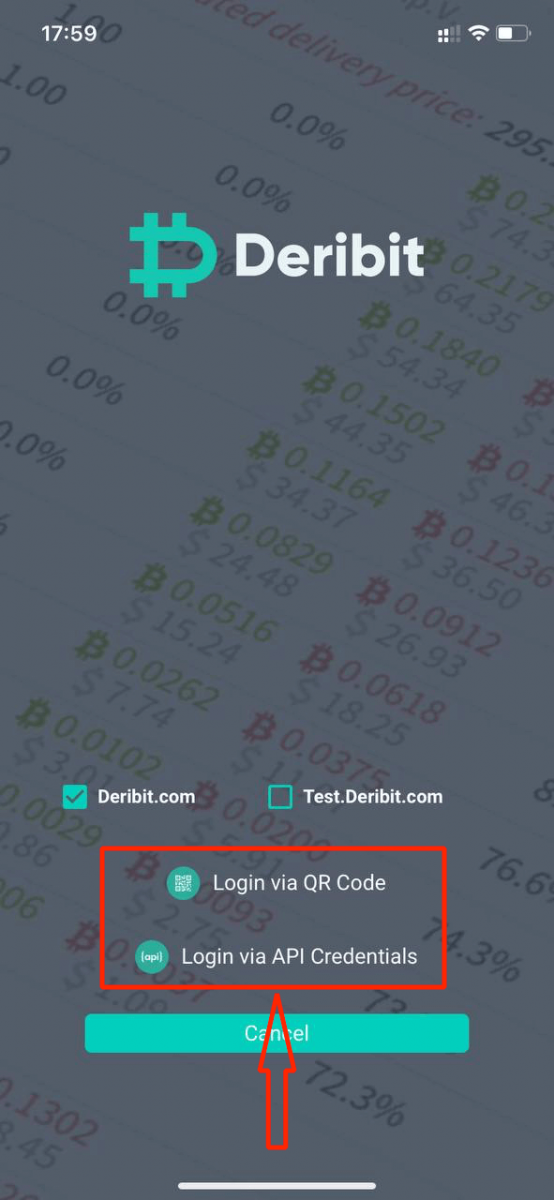

Op der Login Säit kënnt Dir Iech iwwer "QR Code" oder "API Umeldungsinformatiounen" aloggen.

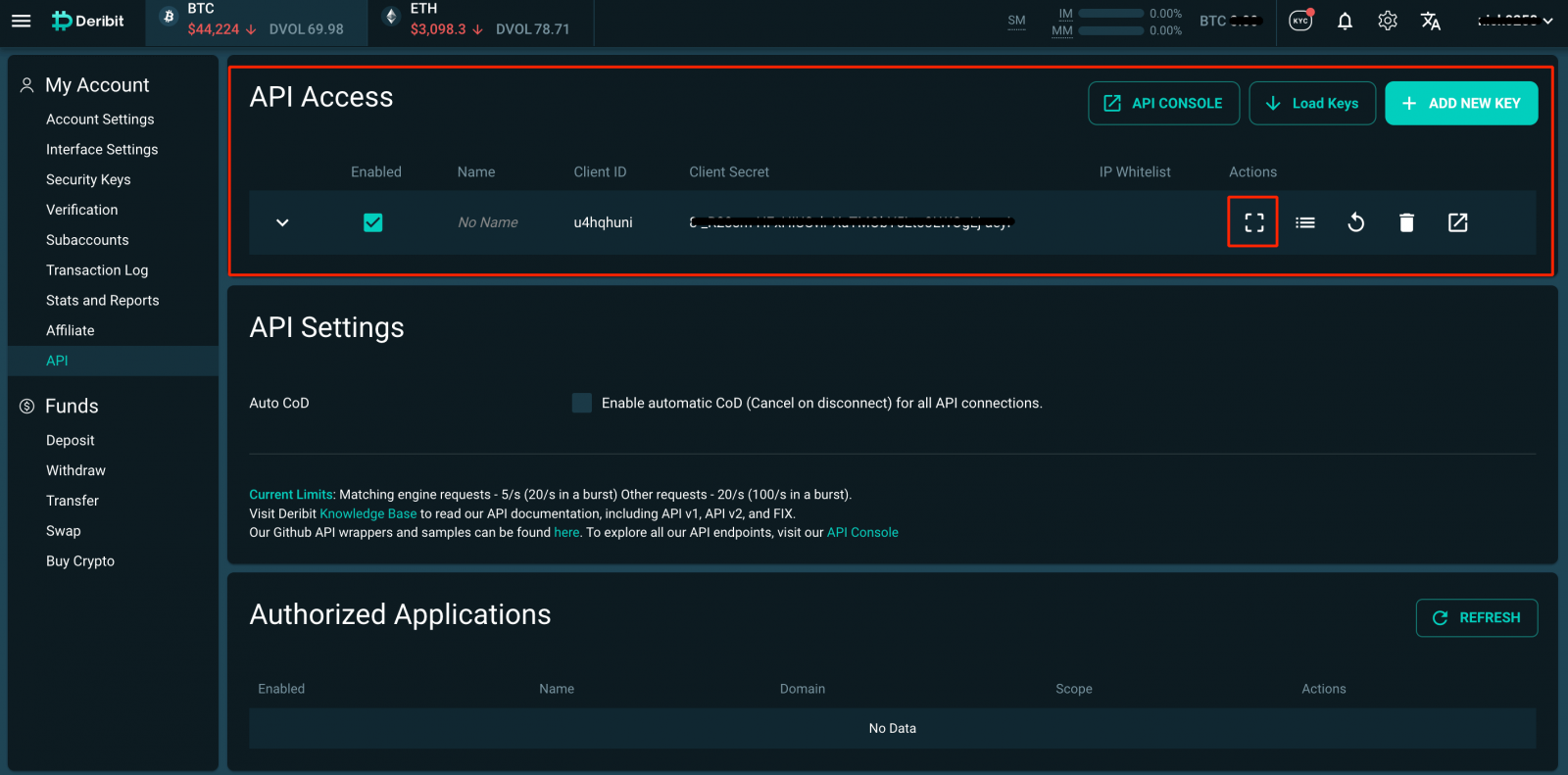

Login iwwer "QR Code": Gitt op Kont - Api. Kontrolléiert fir API z'aktivéieren an den QR Code ze scannen.

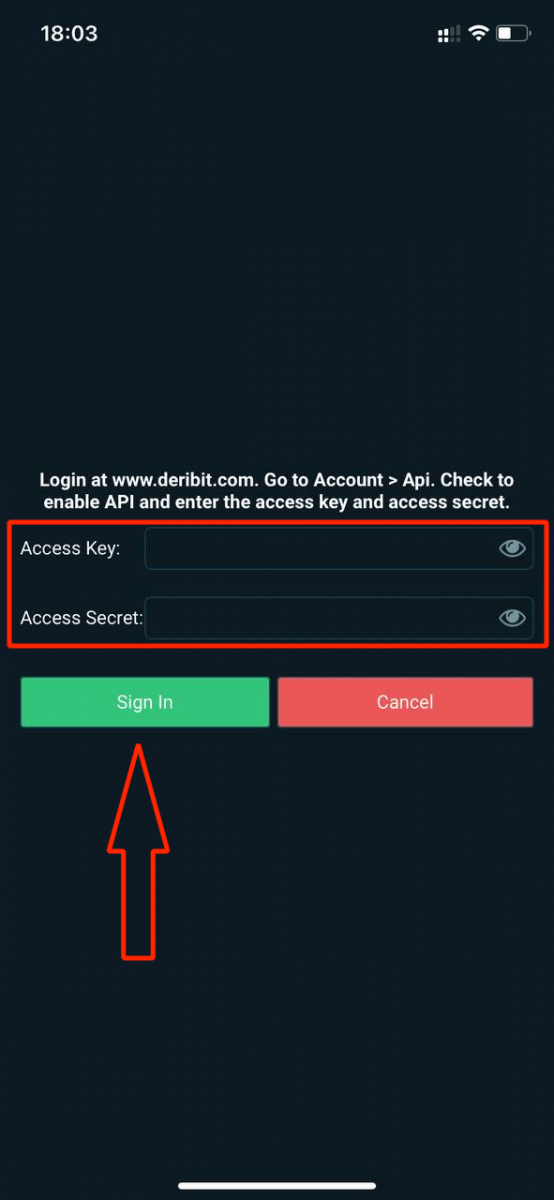

Login iwwer "API Umeldungsinformatiounen": Gitt op Kont - Api. Check fir API z'aktivéieren a gitt den Zougangsschlëssel an Zougangsgeheimnis.

Elo kënnt Dir Ären Deribit Kont erfollegräich benotzen fir

ze handelen

Deribit Passwuert vergiess

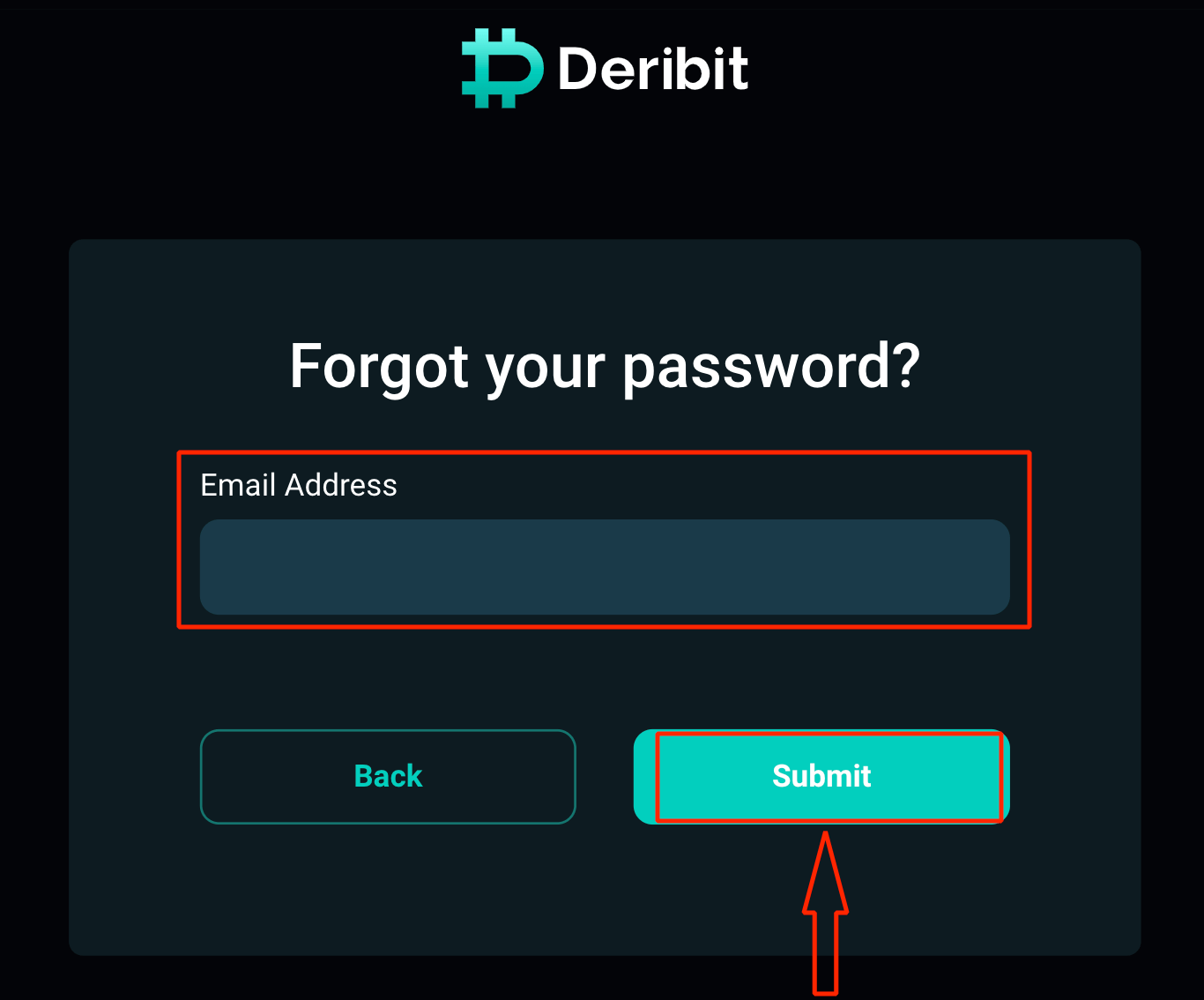

Maacht Iech keng Suergen wann Dir Iech net op d'Plattform aloggen kënnt, Dir kënnt just dat falscht Passwuert aginn. Dir kënnt mat engem neien kommen an.

Fir dat ze maachen, klickt op de "Vergiess Äert Passwuert?".

An der neier Fënster gitt d'E-Mail un déi Dir während der Umeldung benotzt hutt a klickt op de "Send" Knäppchen.

Dir kritt eng E-Mail mat engem Link fir Äert Passwuert direkt z'änneren.

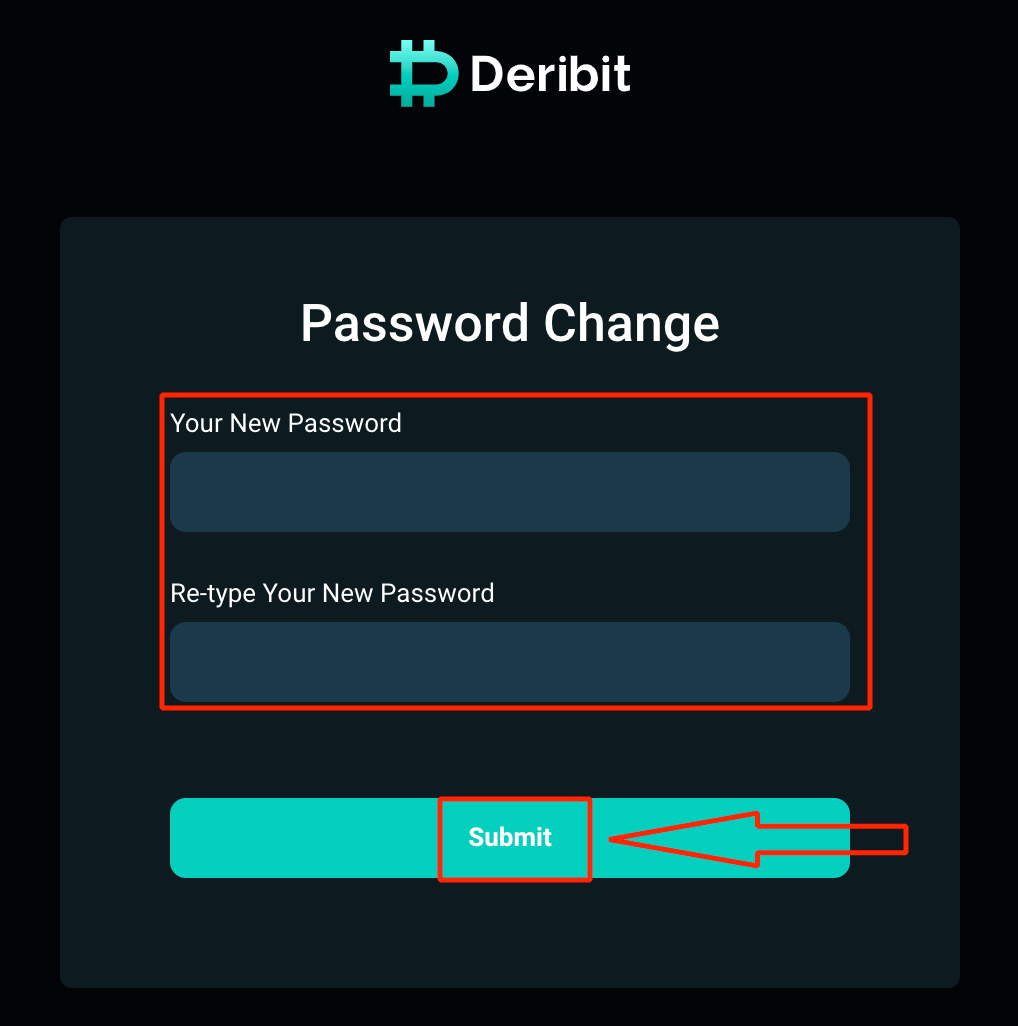

Dee schwéiersten Deel ass eriwwer, mir verspriechen! Gitt elo just an Är Inbox, öffnet d'E-Mail, a klickt op de Link an dëser E-Mail uginn fir Äert Erhuelungspasswuert ze kompletéieren.

De Link vun der E-Mail féiert Iech op eng speziell Sektioun op der Deribit Websäit. Gitt Äert neit Passwuert hei a klickt op "Submit" Knäppchen.

Dat ass et! Elo kënnt Dir op d'Deribit Plattform aloggen mat Ärem Benotzernumm an neit Passwuert.

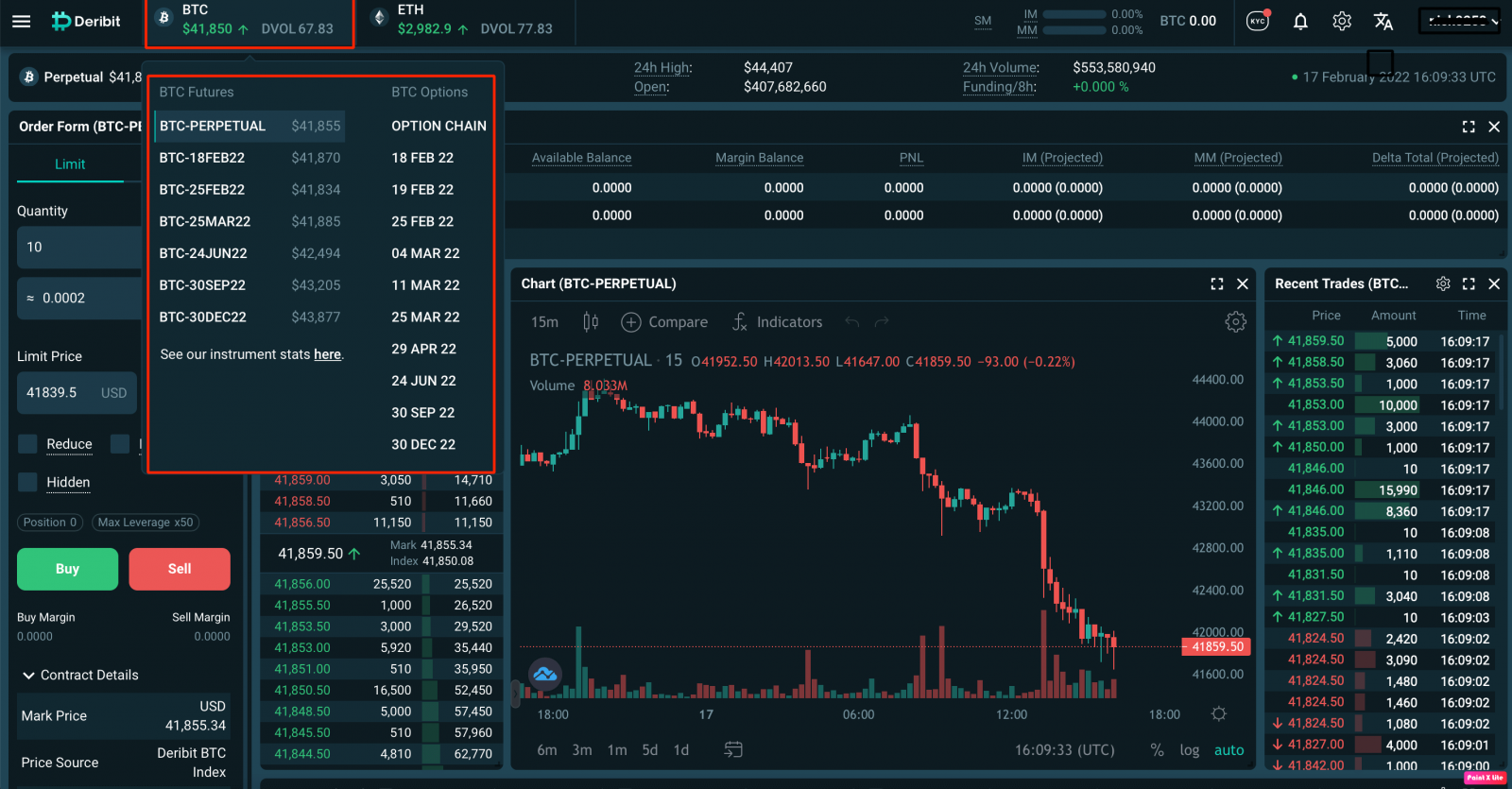

Wéi handelt een Crypto bei Deribit

Futures

Bitcoin Futures op Deribit gi Cash ofgeléist anstatt duerch kierperlech Liwwerung vu BTC. Dëst bedeit datt bei der Siidlung de Keefer vu BTC Futures net den aktuellen BTC kaaft, an och de Verkeefer wäert BTC verkafen. Et gëtt nëmmen e Transfert vu Verloschter / Gewënn bei der Siidlung vum Kontrakt, baséiert op dem Verfallspräis (berechent als déi lescht 30 Minutte Moyenne vum BTC Präisindex).

Kontrakt Spezifikatiounen BTC

| Basisdaten Asset / Ticker | Deribit BTC Index |

| Kontrakt | 1 USD pro Indexpunkt, mat Kontraktgréisst 10 USD |

| Trading Stonnen | 24/7 |

| Minimum Tick Gréisst | Käschten 0.50 US Dollar |

| Siidlung | Siedlungen ginn all Dag um 8:00 UTC statt. Realiséiert an onrealiséiert Sessiounsgewënn (Gewënn tëscht Siedlungen) ginn ëmmer an Echtzäit op d'Eegekapital bäigefüügt. Wéi och ëmmer, si sinn nëmme verfügbar fir Réckzuch no der deeglecher Siidlung. Bei der Siidlung ginn Sessiounsgewënn / Verloschter op de BTC Cashbalance gebucht. |

| Verfallsdatum | D'Verfall fënnt ëmmer um 08:00 UTC statt, de leschte Freideg vum Mount. |

| Kontrakt Gréisst | 10 USD |

| Präis Mark | De Markpräis ass de Präis bei deem de Futureskontrakt während der Ouvertureszäit geschätzt gëtt. Dëst kann (temporär) vum aktuellen Futurmarktpräis variéieren fir Maartparticipanten géint manipulativen Handel ze schützen. Mark Präis = Index Präis + 30 Sekonnen EMA vun (Futures Maart Präis - Index Präis). De Maartpräis ass de leschte gehandelte Futurespräis wann et tëscht der aktueller bescht Offer an der beschter Ufro fällt. Soss, wann de leschte gehandelte Präis méi niddereg ass wéi déi bescht Offer, ass de Maartpräis déi bescht Offer. Wann de leschte gehandelte Präis méi héich ass wéi déi bescht Ufro, ass de Maartpräis déi bescht Ufro. |

| Liwwerung / Verfall | Freideg, 08:00 UTC. |

| Liwwerung Präis | Zäitgewiicht Moyenne vum Deribit BTC Index, wéi gemooss tëscht 07:30 an 08:00 UTC. |

| Liwwerung Method | Cash Settlement an BTC. |

| Käschten | Kuckt dës Säit fir Deribit Fraisen . |

| Positioun Limit | Déi maximal erlaabt Positioun ass 1.000.000 Kontrakter (USD 10.000.000). Portfolio Margin Benotzer sinn aus dëser Limit ausgeschloss a kënne méi grouss Positiounen opbauen. Op Ufro kann d'Positiounslimit erhéicht ginn op Basis vun enger Kontevaluatioun. |

| Ufank Margin | Déi initial Margin fänkt mat 1,0% (100x Leveragehandel) un a gëtt linear ëm 0,5% pro 100 BTC Erhéijung vun der Positiounsgréisst erop. Ufanksmarge = 1% + (Positiounsgréisst an BTC) * 0,005% |

| Ënnerhalt Margin | D'Maintenance Marge fänkt mat 0,525% a linear erop vun 0,5% pro 100 BTC Erhéijung vun Positioun Gréisst. Wann de Kont Margin Gläichgewiicht méi niddereg ass wéi d'Maintenance Marge, ginn Positiounen um Kont inkrementell reduzéiert fir d'Maintenance Margin méi niddereg ze halen wéi d'Eegekapital am Kont. Ënnerhalt Margin Ufuerderunge kënnen ouni Préavis geännert ginn wann Maart Ëmstänn esou Aktioun verlaangen. Maintenance Margin = 0,525% + (Positioun Gréisst an BTC) * 0,005% |

| Block Handel | Minimum USD 200.000 |

Kontrakt Spezifikatioune ETH

| Basisdaten Asset / Ticker | Deribit ETH Index |

| Kontrakt | 1 USD pro Indexpunkt, mat Kontraktgréisst 1 USD |

| Trading Stonnen | 24/7 |

| Minimum Tick Gréisst | fir 0.05 US Dollar kaaft ginn |

| Siidlung | Siedlungen ginn all Dag um 8:00 UTC statt. Realiséiert an onrealiséiert Sessiounsgewënn (Gewënn tëscht Siedlungen) ginn ëmmer an Echtzäit op d'Eegekapital bäigefüügt, awer si sinn nëmme verfügbar fir Réckzuch no der deeglecher Siidlung. Bei der Siidlung ginn Sessiounsgewënn / Verloschter op d'ETH Cash Gläichgewiicht gebucht. |

| Verfallsdatum | D'Verfall fënnt ëmmer um 08:00 UTC statt, de leschte Freideg vum Mount. |

| Kontrakt Gréisst | 1 USD |

| Ufank Margin | Déi initial Marge fänkt mat 2.0% (50x Leveragehandel) un a gëtt linear ëm 1.0% pro 5.000 ETH Erhéijung vun der Positiounsgréisst erop. Ufanksmarge = 2% + (Positiounsgréisst an ETH) * 0,0002% |

| Ënnerhalt Margin | Den Ënnerhaltmarge fänkt mat 1,0% un a gëtt linear ëm 1,0% pro 5,000 ETH Erhéijung vun der Positiounsgréisst erop. |

| Präis Mark | De Markpräis ass de Präis bei deem de Futureskontrakt während der Ouvertureszäit geschätzt gëtt. Dëst kann (temporär) vum aktuellen Futurmarktpräis variéieren fir Maartparticipanten géint manipulativen Handel ze schützen. Mark Präis = Index Präis + 30 Sekonnen EMA vun (Futures Maart Präis - Index Präis) De Maart Präis ass de leschten gehandelt Future Präis wann et tëscht der aktueller bescht Offer an déi bescht Ufro fällt. Soss, wann de leschte gehandelte Präis méi niddereg ass wéi déi bescht Offer, ass de Maartpräis déi bescht Offer. Wann de leschte gehandelte Präis méi héich ass wéi déi bescht Ufro, ass de Maartpräis déi bescht Ufro. |

| Liwwerung / Verfall | Freideg, 08:00 UTC. |

| Liwwerung Präis | Zäitgewiicht Moyenne vum Deribit ETH Index wéi gemooss tëscht 07:30 an 08:00 UTC. |

| Liwwerung Method | Cash Settlement an ETH. |

| Käschten | Kuckt dës Säit fir Deribit Fraisen . |

| Positioun Limit | Déi maximal erlaabt Positioun ass 5,000,000 Kontrakter (USD 5,000,000). Portfolio Margin Benotzer sinn aus dëser Limit ausgeschloss a kënne méi grouss Positiounen opbauen. Op Ufro kann d'Positiounslimit erhéicht ginn op Basis vun enger Kontevaluatioun. |

| Block Handel | Minimum USD 100.000 |

Beispiller vun initial Margin:

| BTC Positioun Gréisst | Ënnerhalt Margin | Margin an BTC |

| 0 | 1% + 0 = 1% | 0 |

| 25 | 1% + 25/100 * 0,5% = 1,125% | 0.28125 |

| 350 | 1% + 350/100 * 0,5% = 2,75% | 9,625 |

Beispiller vu Maintenance Margin:

| BTC Positioun Gréisst | Ënnerhalt Margin | Margin an BTC |

| 0 | 0,525% | 0 |

| 25 | 0,525% + 25 * 0,005% = 0,65% | 0,1625 |

| 350 | 0,525% + 350 * 0,005% = 2,275% | 7,9625 |

Beispill:

Fir besser ze verstoen wéi Futures Kontrakter op Deribit funktionnéieren, hei ënnen ass e Beispill:

En Händler kaaft 100 Futures Kontrakter (Gréisst vun engem Future Kontrakt ass 10 USD), bei 10.000 USD pro BTC. Den Händler ass elo laang (kaaft) 1.000 USD Wäert vun BTC mat engem Präis vun 10.000 USD (100 Kontrakter x 10 USD = 1.000 USD).

- Loosst eis unhuelen datt den Händler dës Positioun zoumaache wëllt an dës Kontrakter zum Präis vun 12.000 USD verkafen. An dësem Szenario huet den Händler ausgemaach 1.000 USD Wäert vun Bitcoins op 10.000 USD ze kafen, a spéider 1.000 USD Wäert vun BTC fir 12.000 USD / BTC verkaaft.

- D'Händler Gewënn ass 1,000/10,000 - 1,000/12,000 = 0,01666 BTC oder 200 USD, mat BTC Präis bei 12,000 USD.

- Wa béid Bestellunge Bestellunge waren, ass d'Gesamtkäschte bezuelt op dëser Ronn 2 * 0,075% vun 1.000 USD = 1.5 USD (debitéiert an BTC, also 0.75 / 10.000 BTC + 0.75 / 12.000 BTC = 0.0000075 = 0.0000075 + 0.705.

- D'Margin néideg fir 1.000 USD Wäert vu BTC Kontrakter ze kafen ass 10 USD (1% vun 1.000 USD) an ass also gläich 10/10.000 BTC = 0.001 BTC. Margin Ufuerderunge erhéijen als Prozentsaz vun der Positioun, mat engem Taux vun 0,5% pro 100 BTC.

Mark Präis

Beim Berechnung vun onrealiséierte Gewënn a Verloschter vun Futures Kontrakter, gëtt net ëmmer de leschte gehandelte Präis vun der Zukunft benotzt.

Fir de Markpräis ze berechnen, musse mir als éischt den 30 Sekonnen EMA (exponentiell bewegend Duerchschnëtt) vum Ënnerscheed tëscht dem leschte gehandelte Präis (oder déi bescht Offer / Ufro wann de leschten gehandelte Präis ausserhalb vun der aktueller bescht Offer / Ufro Verbreedung fällt) berechnen. an den Deribit Index.

- De Markpräis gëtt berechent wéi:

- Weider ass et eng Limit fir wéi séier d'Verbreedung tëscht dem Deribit BTC Index an dem leschte gehandelten zukünftege Präis ka änneren:

D'Handelsbereich ass limitéiert duerch eng Bandbreedung vun 3% ronderëm d'2-Minute EMA vum Markpräis an Indexpräis Differenz (+/- 1.5%).

D'Mark Präisbandbreedung gëtt an der Futures Bestellungsform ugewisen, déi den aktuellen Minimum a maximal erlaabt Handelspräis weist (iwwer dem Präisfeld).

De Markpräis kann ni méi wéi e gewësse Prozent vum Deribit Index ënnerscheeden. Par défaut ass de Prozentsaz deen de Markpräis erlaabt ass aus dem Index ze handelen ass 10% fir BTC an 10,5% fir ETH. Wann de Maart Handel mat méi héije Remise oder Premium erfuerdert (zum Beispill a liichtflüchtege Perioden oder Perioden vun ëmmer méi verstäerkter Contango oder Backwardation), kann d'Bandbreedung erhéicht ginn.

Erlaabt Handelsbandbreedung

Den Handelsberäich ass gebonnen duerch 2 Parameteren:

Deribit Index + 1 Minutt EMA (Fair Price - Index) +/- 1.5% an eng fix Bandbreedung ronderëm den Deribit Index +/- 10.0%.

Wann Maart Ëmstänn dat verlaangen, Bandbreedung Parameteren kéinten no der eenzeger Diskretioun vun Deribit ugepasst ginn.

Limitéiert Bestellungen iwwer d'Bandbreedung ginn op de maximal méigleche Kafpräis oder minimal méigleche Verkafspräis ugepasst. Maartbestellunge ginn ugepasst fir Bestellungen ze limitéieren mat dem Minimum oder Maximum Präis deen zu deem Moment erlaabt ass

Éiweg

Den Deribit Perpetual ass en Derivatprodukt ähnlech wéi eng Zukunft, awer ouni Verfallsdatum. Den éiwege Kontrakt weist Finanzéierungsbezuelungen. Dës Bezuelungen goufen agefouert fir den éiwege Kontraktpräis esou no wéi méiglech un de Basisdaten Krypto Präis ze halen - den Deribit BTC Index. Wann den éiwege Kontrakt zu engem méi héije Präis handelt wéi den Index, mussen Händler déi laang Positiounen hunn Finanzéierungsbezuelungen un d'Händler maachen, déi kuerz Positiounen hunn. Dëst wäert d'Produkt manner attraktiv fir déi laang Positiounshalter maachen a méi attraktiv fir déi kuerz Positiounshalter. Dëst wäert duerno en éiwege Präis am Aklang mam Präis vum Index handelen. Wann den éiwege Handel zu engem Präis méi niddereg ass wéi den Index, mussen d'Kuerzpositiounshaiser déi laang Positiounshaiser bezuelen.

Den Deribit éiwege Kontrakt weist eng kontinuéierlech Messung vum Ënnerscheed tëscht dem Markpräis vum Kontrakt an dem Deribit BTC Index. De Prozentsaz Ënnerscheed tëscht dësen zwee Präisniveauen ass d'Basis fir den 8-Stonne Finanzéierungsquote deen op all aussergewéinlech éiweg Kontrakter applizéiert gëtt.

Finanzéierung Bezuelungen ginn all Millisekonne berechent. D'Finanzéierungsbezuelungen ginn derbäigesat oder vum realiséierte PNL Kont ofgezunn, deen och Deel vum verfügbaren Handelsbalance ass. Bei der deeglecher Siidlung gëtt de realiséierte PNL op oder aus dem Cashbalance geplënnert, aus deem d'Ausbezuele kënne gemaach ginn.

Den Total bezuelte Finanzéierung gëtt an der Transaktiounsgeschicht an der Kolonn "Finanzéierung" gewisen. Dës Kolonn weist de Finanzéierungsbetrag deen op d'Händler ganz Nettopositioun an der Period tëscht dem zoustännegen Handel an dem Handel applizéiert gëtt. Anescht gesat: den Händler kann d'Finanzéierung gesinn, déi bezuelt oder kritt op der Positioun tëscht Positiounsännerungen.

Kontrakt Spezifikatiounen BTC

| Basisdaten Asset / Ticker | Deribit BTC Index |

| Kontrakt | 1 USD pro Indexpunkt, mat Kontraktgréisst 10 USD |

| Trading Stonnen | 24/7 |

| Minimum Tick Gréisst | Käschten 0.50 US Dollar |

| Siidlung | Siedlungen ginn all Dag um 8:00 UTC statt. Realiséiert an onrealiséiert Sessiounsgewënn (Gewënn tëscht Siedlungen) ginn ëmmer an Echtzäit op d'Eegekapital bäigefüügt. Wéi och ëmmer, si sinn nëmme verfügbar fir Réckzuch no der deeglecher Siidlung. Bei der Siidlung ginn Sessiounsgewënn / Verloschter op de BTC Cashbalance gebucht. |

| Kontrakt Gréisst | 10 USD |

| Ufank Margin | Déi initial Margin fänkt mat 1.0% (100x Leveragehandel) un a linear erop ëm 0.5% pro 100 BTC Erhéijung vun der Positiounsgréisst. Ufanksmarge = 1% + (Positiounsgréisst an BTC) * 0,005% |

| Ënnerhalt Margin | D'Maintenance Marge fänkt mat 0,525% an linear Erhéijunge vun 0,5% pro 100 BTC Erhéijung vun der Positioun Gréisst. Wann d'Konten Margin Gläichgewiicht méi niddereg ass wéi d'Ënnerhaltsmarge, ginn d'Positiounen um Kont inkrementell reduzéiert fir den Ënnerhaltsmarge méi niddereg ze halen wéi d'Eegekapital am Kont. Ënnerhalt Margin Ufuerderunge kënnen ouni Préavis geännert ginn wann Maart Ëmstänn esou Aktioun verlaangen. Ënnerhalt Margin = 0,525% + (Positioun Gréisst an BTC) * 0,005% |

| Präis Mark | De Markpräis ass de Präis bei deem den éiwege Kontrakt während den Ouvertureszäiten geschätzt gëtt. Dëst kann (temporär) vum aktuellen éiwege Maartpräis variéieren fir Maartparticipanten géint manipulativen Handel ze schützen. Mark Präis = Index Präis + 30 Sekonnen EMA vun (Perpetual Maart Präis - Index Präis) Wou Maart Präis de leschten gehandelt Futures Präis ass, wann et tëscht der aktueller bescht Offer a bescht froen Falen. Soss wäert de Maartpräis déi bescht Offer sinn. Wann de leschte gehandelte Präis méi niddereg ass wéi déi bescht Offer, oder de Maartpräis ass dee beschten Ufro, wann de leschte gehandelte Präis méi héich ass wéi déi bescht Ufro. |

| Liwwerung / Verfall | Keng Liwwerung / Verfall |

| Käschten | Kuckt dës Säit fir Deribit Fraisen . |

| Positioun Limit | Maximal erlaabt Positioun ass 1.000.000 Kontrakter (USD 10.000.000). Portfolio Margin Benotzer sinn aus dëser Limit ausgeschloss a kënne méi grouss Positiounen opbauen. Op Ufro kann d'Positiounslimit erhéicht ginn op Basis vun enger Kontevaluatioun. |

Kontrakt Spezifikatioune ETH

| Basisdaten Asset / Ticker | Deribit ETH Index |

| Kontrakt | 1 USD pro Indexpunkt, mat Kontraktgréisst 1 USD |

| Trading Stonnen | 24/7 |

| Minimum Tick Gréisst | fir 0.05 US Dollar kaaft ginn |

| Siidlung | Siedlungen ginn all Dag um 8:00 UTC statt. Realiséiert an onrealiséiert Sessiounsgewënn (Gewënn tëscht Siedlungen) ginn ëmmer an Echtzäit op d'Eegekapital bäigefüügt, awer si sinn nëmme verfügbar fir Réckzuch no der deeglecher Siidlung. Bei der Siidlung ginn Sessiounsgewënn / Verloschter op d'ETH Cash Gläichgewiicht gebucht. |

| Kontrakt Gréisst | 1 USD |

| Ufank Margin | Déi initial Marge fänkt mat 2.0% (50x Leveragehandel) un a linear erop ëm 1% pro 5.000 ETH Erhéijung vun der Positiounsgréisst. Ufanksmarge = 2% + (Positiounsgréisst an ETH) * 0,0002% |

| Ënnerhalt Margin | D'Maintenance Marge fänkt mat 1% an linear Erhéijunge vun 1% pro 5,000 ETH Erhéijung vun der Positioun Gréisst. |

| Präis Mark | De Markpräis ass de Präis bei deem den éiwege Kontrakt während den Ouvertureszäiten geschätzt gëtt. Dëst kann (temporär) vum aktuellen éiwege Maartpräis variéieren fir Maartparticipanten géint manipulativen Handel ze schützen. Mark Präis = Index Präis + 30 Sekonnen EMA vun (Perpetual Fair Präis - Index Präis) Den éiwege fair Präis ass den Duerchschnëtt vun Offer an Ufro Präis fir 1 ETH Gréisst Uerdnung. |

| Liwwerung / Verfall | Keng Liwwerung / Verfall |

| Käschten | Kuckt dës Säit fir Deribit Fraisen . |

| Positioun Limit | Maximal erlaabt Positioun ass 10.000.000 Kontrakter (USD 10.000.000). Portfolio Margin Benotzer sinn aus dëser Limit ausgeschloss a kënne méi grouss Positiounen opbauen. Op Ufro kann d'Positiounslimit erhéicht ginn op Basis vun enger Kontevaluatioun. |

Beispiller vun initial Margin:

| BTC Positioun Gréisst | Ënnerhalt Margin | Margin an BTC |

| 0 | 1% + 0 = 1% | 0 |

| 25 | 1% + 25/100 * 0,5% = 1,125% | 0.28125 |

| 350 | 1% + 350/100 * 0,5% = 2,75% | 9,625 |

Beispiller vu Maintenance Margin:

| BTC Positioun Gréisst | Ënnerhalt Margin | Margin an BTC |

| 0 | 0,525% | 0 |

| 25 | 0,525% + 25 * 0,005% = 0,65% | 0,1625 |

| 350 | 0,525% + 350 * 0,005% = 2,275% | 7,9625 |

Finanzéierungsquote

Wann de Finanzéierungsquote positiv ass, bezuelen laang Positiounshalter d'Finanzéierung un de Kuerzpositiounshaiser; wann de Finanzéierungsquote negativ ass, bezuele Kuerzpositiounshalter Finanzéierung un déi laang Positiounshaiser. De Finanzéierungsquote gëtt als 8-Stonnen Zënssaz ausgedréckt, a gëtt zu all Zäit wéi follegt berechent:

Premium Rate

Premium Rate = ((Mark Präis - Deribit Index) / Deribit Index) * 100%

Finanzéierungsquote

Sequentiell, de Finanzéierungsquote ass ofgeleet vun der Prime Tarif duerch Applikatioun vun engem damper.

- Wann de Prime Taux bannent -0,05% an 0,05% Gamme ass, gëtt déi aktuell Finanzéierung Taux op 0,00% reduzéiert ginn.

- Wann de Prime Taux manner wéi -0,05% ass, dann ass déi aktuell Finanzéierung Taux der Prime Taux + 0,05%.

- Wann de Prime Taux méi héich wéi 0,05% ass, dann ass déi aktuell Finanzéierung Taux der Prime Taux - 0,05%.

- Zousätzlech ass de Finanzéierungsquote op -/+ 0,5% limitéiert, ausgedréckt als 8-Stonnen Zënssaz.

Funding Rate = Maximum (0,05%, Premium Rate) + Minimum (-0,05%, Premium Rate)

Zäit Fraktioun

Zäit Fraktioun = Finanzéierung Rate Zäit Period / 8 Stonnen

Déi aktuell Finanzéierung Bezuelung gëtt berechent andeems de Finanzéierungsquote mat der Positiounsgréisst an der Multiplizéieren Zäit Fraktioun.

Finanzéierung Bezuelen = Finanzéierung Taux * Positioun Gréisst * Zäit Fraktioun

| Beispill 1 | Wann de Markpräis bei USD 10,010 ass an den Deribit Index bei USD 10,000 ass, ginn d'Finanzéierungsquote an d'Premiumrate wéi follegt berechent: Premium Rate = ((10,010 - 10,000) / 10,000) * 100% = 0,10% Funding Rate = Maximum (0,05%, 0,10%) + Minimum (-0,05%, 0,10%) = 0,10% - 0,05% = 0,05% Loosst eis unhuelen datt en Händler eng laang Positioun vun USD 10.000 (1 BTC) fir 1 Minutt huet, a während dëser Minutt de Mark Präis bleift op USD 10.010 an der Deribit Index bleift op USD 10.000, an dësem Fall d'Finanzéierung Berechnung fir dës Period ass: 8 Stonnen = 480 Minutten: Finanzéierung Taux = 1/480 * 0,05% = 0,0001041667% Finanzéierung Bezuelen = 7% 0410600% 0410600. 1 BTC = 0.000001041667 BTC D'Kuerzpositiounshaiser kréien dëse Betrag an d'laang Positiounshalter bezuelen et. |

| Beispill 2 | Wann en Händler gewielt huet d'Positioun vum fréiere Beispill fir 8 Stonnen ze halen an de Markpräis an Deribit Index bleiwen op USD 10.010 an USD 10.000 fir déi ganz Period, da wier de Finanzéierungsquote 0,05%. D'Finanzéierungsbezuelung géif vun de Longs bezuelt ginn a vun de Shorts kritt ginn. Fir 8 Stonnen wier et 0,0005 BTC (oder USD 5,00) gewiescht. |

| Beispill 3 | Wann de Markpräis USD 10.010 fir 1 Minutt ass an dann d'Minutt duerno op USD 9.990 ännert, bleift den Index awer bei USD 10.000, dann ass d'Nettofinanzéierung an dësen 2 Minutten fir eng 1 BTC laang Positioun genau 0 BTC. No der éischter Minutt wäert den Händler 1/480 * 0,05% = 0,0001041667% * 1 BTC = 0,000001041667 BTC bezuelen, awer d'Minutt duerno kritt den Händler genee déiselwecht Betrag. |

| Beispill 4 | De Markpräis ass USD 10,002, an den Index bleift bei USD 10,000. An dësem Fall ass d'Echtzäitfinanzéierung null (0,00%) well de Markpräis am 0,05% Gamme vum Indexpräis ass (bannent USD 9,990 an USD 10,010). Dëst kann iwwerpréift ginn andeems d'Premiumquote a Finanzéierungsrateformelen benotzt: Premium Taux = ((10.002 - 10.000) / 10.000) * 100% = 0.02% Finanzéierungsquote = Maximum (0.05%, Premium Taux) + Minimum (-0.05%, Premium Taux) = 0,05% - 0,05% = 0,00% |

A Wierklechkeet ännert d'Verbreedung vum Deribit BTC Index an de Markpräis kontinuéierlech, an all Ännerungen ginn berücksichtegt. Dofir sinn d'Beispiller hei uewen extrem Vereinfachunge vun den aktuellen Berechnungen. D'Finanzéierung bezuelt oder kritt gëtt kontinuéierlech op d'realiséiert PNL bäigefüügt a gëtt op oder aus dem Cashbalance bei der deeglecher Siidlung, um 08:00 UTC geplënnert.

Käschten op Finanzéierung

Deribit berechent keng Käschten op Finanzéierung. All d'Finanzéierungsbezuelungen ginn tëscht den Inhaber vun den éiwege Kontrakter transferéiert. Dëst mécht d'Finanzéierung zu engem Null-Zomm Spill, wou Longs all Finanzéierung aus Shorts kréien, oder Shorts all Finanzéierung vu Longs kréien.

Mark Präis

Et ass essentiell ze verstoen wéi de Mark Präis berechent gëtt. Mir fänken u mam "Fair Price" ze bestëmmen. De faire Präis gëtt berechent als den Duerchschnëtt vun der Fair Impakt Offer an der Fair Impakt Ufro.

Déi fair Impakt Offer ass den Duerchschnëttspräis vun enger 1 BTC Maartverkaafsbestellung oder de beschte Offerpräis - 0,1%, wat och ëmmer e méi grousse Wäert huet.

De Fair Impact Ask ass den Duerchschnëttspräis vun enger 1 BTC Maartbestellung oder de beschte Ufropräis + 0,1%, wat och ëmmer e méi niddrege Wäert huet.

- Faire Präis = (Fair Impact Offer + Fair Impact Ask) / 2

De Markpräis gëtt ofgeleet souwuel mam Deribit Index wéi och de faire Präis, andeems Dir den Deribit Index den 30 Sekonnen exponentielle bewegende Duerchschnëtt (EMA) vum Fair Price - Deribit Index bäidréit.

- Mark Präis = Deribit Index + 30 Sekonnen EMA (Fair Price - Deribit Index)

Weider ass de Markpräis schwéier limitéiert vum Deribit Index +/- 0,5%, also ënner kengen Ëmstänn kann de Markpräis vun der Zukunft fir méi wéi 0,5% vum Deribit Index oflenken.

Handel ausserhalb vun dëser Bandbreedung ass nach ëmmer erlaabt.

Den 30 Sekonnen EMA gëtt all Sekonn nei berechent, also am Ganzen ginn et 30 Zäitperioden an deenen d'Messung vun der leschter Sekonn e Gewiicht vun 2 / (30 + 1) = 0,0645 oder (6,45%).

Erlaabt Handelsbandbreedung

Zwee Parameteren hunn d'Handelsbereich gebonnen:

Perpetual Trades si limitéiert vum Deribit Index + 1 Minutt EMA (Fair Price - Index) +/- 1,5%, an eng fix Bandbreedung vum Deribit Index vun +/- 7,5%.

Wann Maart Ëmstänn dat verlaangen, Bandbreedung Parameteren kann op der eenzeger Diskretioun vun Deribit ugepasst ginn.

Optiounen

Deribit bitt europäesche Stil Cash-settled Optiounen

Europäesch Stiloptiounen ginn nëmme beim Verfall ausgeübt a kënnen net virdru ausgeübt ginn. Op Deribit geschitt dëst automatesch.Cash Siidlung bedeit datt beim Verfall de Schrëftsteller vum Optiounskontrakt all Gewënn un den Inhaber bezuelt anstatt Verméigen ze transferéieren.

D'Optioune ginn an BTC oder ETH geprägt. Wéi och ëmmer, de relevante Präis kann och an USD gesi ginn. De Präis an USD gëtt festgeluecht andeems Dir déi lescht Futurespräisser benotzt. Zousätzlech gëtt d'implizit Volatilitéit vum Präis vun der Optioun och op der Plattform ugewisen.

Eng Call Optioun ass d'Recht 1 BTC zu engem spezifesche Präis ze kafen (de Streikpräis), an eng Putoptioun ass d'Recht 1 BTC zu engem spezifesche Präis ze verkafen (de Streikpräis).

| Beispill 1 |

En Händler kaaft eng Call-Optioun mat engem Streikpräis vun 10.000 USD fir 0,05 BTC. Elo huet hien d'Recht 1 BTC fir 10.000 USD ze kafen. Beim Verfall ass de BTC Index bei 12.500 USD, an de Liwwerpräis ass 12.500 USD. An dësem Fall gëtt d'Optioun fir 2.500 USD pro 1 BTC geléist. Beim Verfall gëtt de Kont vum Händler mat 0,2 BTC (2.500/12.500) kreditéiert, an de Kont vum Verkeefer gëtt mat 0,2 BTC debitéiert. Den initialen Akafspräis war 0,05 BTC; dofir, de Gewënn vum Händler ass 0,15 BTC. All Call-Optioun mat engem Ausübungspräis (Strikepräis) iwwer 12.500 USD wäert wäertlos auslafen. Ausübung vun de Suen Optiounen geschitt automatesch um Enn. Den Händler kann d'Optioun net selwer ausüben oder se virum Verfall ausüben. |

| Beispill 2 |

En Händler kaaft eng Putoptioun mat engem Streikpräis vun 10.000 USD fir 0,05 BTC. Elo huet hien d'Recht 1 BTC fir 10.000 USD ze verkafen. Beim Verfall ass de Liwwerungspräis 5.000 USD. Dës Optioun gëtt fir 5.000 USD geléist, dat ass gläich wéi 1 BTC (5.000 USD fir 1 BTC). Dofir gëtt de Besëtzer vun dëser Optioun mat 1 BTC um Verfallsdatum kreditéiert. Den initialen Akafspräis vun der Optioun war 0,05 BTC, dofir ass de Gesamtgewënn vum Händler 0,95 BTC. |

| Beispill 3 |

En Händler verkeeft eng Putoptioun mat engem Streikpräis vun 10.000 USD fir 0,05 BTC. De Liwwerungspräis um Verfall ass 10.001 USD. D'Optioun leeft wäertlos. De Keefer huet 0,05 BTC verluer, an de Verkeefer huet 0,05 BTC gewonnen. |

| Beispill 4 |

En Händler verkeeft eng Call-Optioun mat engem Streikpräis vun 10.000 USD fir 0,05 BTC. De Liwwerungspräis um Verfall ass 9,999 USD. D'Opruffoptioun leeft wäertlos aus. De Keefer huet 0,05 BTC verluer, an de Verkeefer huet 0,05 BTC gewonnen. |

Kontrakt Spezifikatiounen BTC

| Basisdaten Asset / Ticker |

Deribit BTC Index |

| Symbol |

D'Symbol vun engem Optiounskontrakt besteet aus Basisdaten Verméigen-Verfallsdatum-Strikepräis-Optiounstyp (C - Call/ P - Put). Beispill : BTC-30MAR2019-10000-C Dëst ass eng Call Optioun (C), mat engem Streikpräis vun 10.000 USD, deen den 30. Mäerz 2019 ofleeft. |

| Trading Stonnen |

24/7 |

| Tick Gréisst |

0.0005 BTC |

| Strike Präis Intervalle |

Et hänkt vum BTC Präis of. Et kann tëschent 250 USD a 5.000 USD variéieren. |

| Strike Präisser |

In-, bei- an aus de Suen Streikpräisser ginn ufanks opgelëscht. Nei Serien ginn allgemeng bäigefüügt wann de ënnerierdesche Verméigen iwwer dem héchsten oder ënner dem niddregsten verfügbare Streikpräis handelt. |

| Premium Devis |

Wann an BTC denominéiert ass, ass d'Minimalstéckgréisst 0,0005 BTC. D'Äquivalent an USD gëtt ëmmer an der Handelstabell gewisen, baséiert op dem BTC Index Präis. |

| Verfallsdatum |

All Freideg, um 08:00 UTC. |

| Übung Stil |

Europäesche Stil mat engem boer Settlement. Europäesch Stil Optiounen ginn um Verfallsdatum ausgeübt. Dëst gëtt automatesch gemaach a keng Handlung vum Händler ass erfuerderlech. |

| Settlement Wäert |

Ausübung vun engem Optiounskontrakt féiert zu enger Siidlung am BTC direkt nom Verfall. Den Exercice-Settlement Wäert gëtt berechent mat der Moyenne vum Deribit BTC Index iwwer déi lescht 30 Minutte virum Verfall. De Siidlungsbetrag an USD ass gläich mam Ënnerscheed tëscht dem Ausübungswäert an dem Streikpräis vun der Optioun. Den Ausübungswäert ass den 30 min Duerchschnëtt vum BTC Index wéi virum Verfall berechent. De Siidlungsbetrag an BTC gëtt berechent andeems dësen Ënnerscheed duerch den Ausübungswäert deelt. |

| Multiplikator |

1 Déi üblech ënnerierdesch Zuel vun Aktienoptiounen ass 100 Aktien. Op Deribit gëtt et kee Multiplikator. All Kontrakt huet nëmmen 1 BTC als Basisdaten. |

| Ufank Margin |

Den initialen Margin gëtt berechent wéi de Betrag vu BTC deen reservéiert gëtt fir eng Positioun opzemaachen. Laang ruffen / setzen: Keen Kuerz Opruff: Maximum (0,15 - OTM Betrag / Ënnerlag Mark Präis, 0,1) + Mark Präis vun der Optioun Kuerz gesot: Maximum (Maximum (0,15 - OTM Betrag / Ënnerlag Mark Präis, 0,1) + Mark Präis vun der Optioun, Ënnerhalt Margin) |

| Ënnerhalt Margin |

Den Ënnerhaltmarge gëtt berechent wéi de Betrag vu BTC deen reservéiert gëtt fir eng Positioun ze halen. Laang ruffen / setzen: Keen Kuerz Opruff: 0,075 + Mark Präis vun der Optioun Kuerz gesot: Maximum (0,075, 0,075 * Mark Präis vun der Optioun) + Mark Präis vun der Optioun |

| Präis Mark |

Markpräis vun engem Optiounskontrakt ass den aktuelle Wäert vun der Optioun wéi berechent vum Deribit Risikomanagement System. Normalerweis ass dëst den Duerchschnëtt vun der bescht Offer a beschte Ufropräis. Wéi och ëmmer, fir Risikomanagementzwecker gëtt et Präisbandbreedung op der Plaz. Zu all Moment setzt Deribit Risikomanagement schwéier Grenzen op de Minimum a maximal IV erlaabt. Beispill : Wann déi schwéier Limite Astellunge bei 60% Minimum IV an 90% Maximum IV waren, da gëtt eng Optioun mat engem Mëttelpräis mat IV méi héich wéi 90% Markpräis op 90% IV. All Optioun mat engem Mëttelpräis manner wéi 60% IV wier bei 60% IV geprägt. Bedenkt datt 60% an 90% nëmme Beispillprozentë sinn, an d'real Tariffer variéieren a sinn op der Diskretioun vun der Deribit Risikomanagement. |

| Käschten |

Kuckt dës Säit fir Deribit Fraisen . |

| Erlaabt Handelsbandbreedung |

Max Präis (Kaaft Uerdnung) = Mark Präis + 0,04 BTC Min Präis (Verkaf Uerdnung) = Mark Präis - 0,04 BTC |

| Positioun Limit |

De Moment si keng Positiounsgrenzen a Kraaft. Positioun Grenzen ënnerleien ze änneren. Zu all Moment kéint Deribit Positiounsgrenzen opsetzen. |

| Minimum Bestellung Gréisst |

0.1 Optioun Kontrakt |

| Block Handel |

Minimum vu 25 Optiounskontrakter |

Kontrakt Spezifikatioune ETH

| Basisdaten Asset / Ticker |

Deribit ETHindex |

| Symbol |

D'Symbol vun engem Optiounskontrakt besteet aus Basisdaten Verméigen-Verfallsdatum-Strikepräis-Optiounstyp (C - Call/ P - Put). Beispill: ETH-30MAR2019-100-C Dëst ass eng Call Optioun (C), mat engem Streikpräis vun 100 USD, deen den 30. Mäerz 2019 ofleeft. |

| Trading Stonnen |

24/7 |

| Tick Gréisst |

0.0005 ETH |

| Strike Präis Intervalle |

Et hänkt vum ETH Präis of. Et kann tëschent 1 USD an 25 USD variéieren. |

| Strike Präisser |

In-, at- and out of the money (OTM) Streikpräisser ginn ufanks opgelëscht. Nei Serien ginn allgemeng bäigefüügt wann de ënnerierdesche Verméigen iwwer dem héchsten oder ënner dem niddregsten verfügbare Streikpräis handelt. |

| Premium Devis |

Wann et an ETH bezeechent gëtt, ass d'Minimalstéckgréisst 0,001 ETH. D'Äquivalent an USD gëtt ëmmer an der Handelstabell gewisen, baséiert op dem ETH Indexpräis. |

| Verfallsdatum |

All Freideg, um 08:00 UTC. |

| Übung Stil |

Europäesche Stil mat engem boer Settlement. Europäesch Stil Optiounen ginn um Verfallsdatum ausgeübt. Dëst gëtt automatesch gemaach a keng Handlung vum Händler ass erfuerderlech. |

| Settlement Wäert |

Ausübung vun engem Optiounskontrakt féiert zu enger Siidlung an der ETH direkt nom Verfall. Den Exercice-Settlement Wäert gëtt berechent mat der Moyenne vum Deribit ETH Index iwwer déi lescht 30 Minutte virum Verfall. De Siidlungsbetrag an USD ass gläich mam Ënnerscheed tëscht dem Ausübungswäert an dem Streikpräis vun der Optioun. Den Ausübungswäert ass den 30 min Duerchschnëtt vum ETH-Index wéi virum Verfall berechent. De Siidlungsbetrag an ETH gëtt berechent andeems dësen Ënnerscheed duerch den Ausübungswäert deelt. |

| Multiplikator |

1 Déi üblech ënnerierdesch Zuel vun Aktienoptiounen ass 100 Aktien. Op Deribit gëtt et kee Multiplikator. All Kontrakt huet nëmmen 1 ETH als Basisdaten. |

| Ufank Margin |

Den initialen Marge gëtt berechent wéi de Betrag vun der ETH déi reservéiert gëtt fir eng Positioun opzemaachen. Laang ruffen / setzen: Keen Kuerz Opruff: Maximum (0,15 - OTM Betrag / Ënnerlag Mark Präis, 0,1) + Mark Präis vun der Optioun Kuerz gesot: Maximum (Maximum (0,15 - OTM Betrag / Ënnerlag Mark Präis, 0,1) + Mark Präis vun der Optioun, Ënnerhalt Margin) |

| Ënnerhalt Margin |

Den Ënnerhaltsmarge gëtt berechent wéi de Betrag vun der ETH déi reservéiert gëtt fir eng Positioun ze halen. Laang ruffen / setzen: Keen Kuerz Opruff: 0,075 + Mark Präis vun der Optioun Kuerz gesot: Maximum (0,075, 0,075 * Mark Präis vun der Optioun) + Mark Präis vun der Optioun |

| Präis Mark |

Markpräis vun engem Optiounskontrakt ass den aktuelle Wäert vun der Optioun wéi berechent vum Deribit Risikomanagement System. Normalerweis ass dëst den Duerchschnëtt vum beschten Offer an Ufropräis, awer fir Risikomanagementzwecker gëtt et Präisbandbreedung op der Plaz. Zu all Moment setzt Deribit Risikomanagement haart Grenzen op déi minimal a maximal implizit Volatilitéit (IV) erlaabt. Beispill : Wann déi schwéier Limite Astellunge bei 60% Minimum IV an 90% Maximum IV waren, da gëtt eng Optioun mat engem Mëttelpräis mat IV méi héich wéi 90% Markpräis op 90% IV. All Optioun mat engem Mëttelpräis manner wéi 60% IV wier bei 60% IV geprägt. Bedenkt datt 60% an 90% nëmme Beispillprozentë sinn, an d'real Tariffer variéieren a sinn op der Diskretioun vun der Deribit Risikomanagement. |

| Käschten |

Kuckt dës Säit fir Deribit Fraisen. |

| Erlaabt Handelsbandbreedung |

Max Präis (Kaaft Uerdnung) = Mark Präis + 0,04 ETH Min Präis (Verkaf Uerdnung) = Mark Präis - 0,04 ETH |

| Positioun Limit |

De Moment si keng Positiounsgrenzen a Kraaft. Positioun Grenzen ënnerleien ze änneren. Zu all Moment kéint Deribit Positiounsgrenzen opsetzen. |

| Minimum Bestellung Gréisst |

1 Optioun Kontrakt |

| Block Handel |

Minimum vun 250 Optiounskontrakter |

Uerdnung Zorte

De Moment ginn nëmmen de Maart- a Limitbestellunge vum passende Motor ugeholl. Zousätzlech kann eng Bestellung eng "nëmmen Post" Bestellung sinn; allerdéngs ass dës Funktionalitéit net fir fortgeschratt Bestellungstypen verfügbar (ënnert erklärt).Eng Post-nëmme Bestellung wäert ëmmer an d'Bestellungsbuch kommen ouni direkt ze passen. Wann d'Bestellung passend wier, géif eisen Handelsmotor d'Bestellung upassen sou datt et an d'Bestellungsbuch um nächste beschtméigleche Präis kënnt.

Beispill:

Wann en Händler eng Kaafbestellung op 0,0050 BTC stellt, awer et gëtt eng Offer fir 0,0045 BTC, gëtt de Präis vun der Bestellung automatesch op 0,0044 BTC ugepasst, sou datt et an d'Bestellungsbuch als Limitbestellung erakënnt.

Fir Optiounenhandel ënnerstëtzt d'Plattform zwee zousätzlech fortgeschratt Bestellungstypen. D'Präisser vum Bestellungsbuch sinn an BTC an d'Optioune sinn an BTC geprägt. Wéi och ëmmer, et ass méiglech Volatilitéitsbestellungen a konstante USD Wäertbestellungen ofzeginn.

Andeems Dir d'Optiounsbestellformular ausfëllt, kann den Händler wielen de Präis op 3 Weeër ze bestëmmen: an BTC, USD, an implizit Volatilitéit.

Wann eng Bestellung an USD oder implizit Volatilitéit geprägt ass, wäert den Deribit-Motor kontinuéierlech d'Bestellung aktualiséieren fir den USD-Wäert an d'implizit Volatilitéit um fixe Wäert ze halen, wéi an der Bestellungsform aginn. IV an USD Uerder ginn eemol pro 6 Sekonnen aktualiséiert.

USD Bestellungen

Fixed USD Commanden sinn nëtzlech wann en Händler decidéiert huet datt hien X Dollar fir eng gewëssen Optioun bezuele wëll. Wéinst der Verännerung vum Wechselkurs ass dëse Wäert net konstant an BTC, awer d'Bestellungsbuch funktionnéiert nëmme mat BTC. Fir de konstante USD Wäert z'erhalen, gëtt d'Bestellung kontinuéierlech iwwerwaacht a geännert vum Präismotor.Den Deribit Index gëtt benotzt fir de BTC Präis vun der Optioun ze bestëmmen am Fall wou keng entspriechend Zukunft am selwechten Datum ofleeft. Wann et eng entspriechend Zukunft gëtt, gëtt de Markpräis vun der Zukunft benotzt. Wéi och ëmmer, den zukünftege Markpräis ass limitéiert duerch Bandbreedung, déi géint den Index benchmarkéiert ass - de Wäert benotzt fir USD / IV Bestellungen kann net méi wéi 10% vum Index ënnerscheeden.

Volatilitéit Commanden

Volatilitéitsbestellunge sinn Bestellungen, mat virausgesate konstante implizéierte Volatilitéit. Dës Zort vun Uerdnung mécht et méiglech Maart-maachen Optiounen Serie ouni zousätzlech Maart Hiersteller Uwendungen.Automatesch Hedging mat Futures gëtt nach net ënnerstëtzt, awer ass op der Fahrplang. Blacks Optioun Präismodell gëtt benotzt fir Präisser ze bestëmmen. Maacht weg datt d'Präisser eemol pro Sekonn aktualiséiert ginn. Fixed USD a Volatilitéit Bestellungen ginn och vum Präissmotor maximal eemol all Sekonn geännert wéi et dem Deribit Präisindex follegt. Wann et eng entspriechend Zukunft gëtt, gëtt d'Zukunft als Input fir d'Berechnung vun IV an USD Bestellungen benotzt.

Historesch Volatilitéit Chart

Eng Grafik vun der Annualiséierter 15-Deeg historesche Volatilitéit vum Deribit BTC/ETH Index gëtt op der Plattform ugewisen.D'Volatilitéit gëtt berechent andeems de Wäert vum Index eemol am Dag op enger fixer Zäit opgeholl gëtt. Déi (annualiséiert) BTC/ETH Volatilitéit gëtt dann iwwer eng Period vu 15 Deeg berechent.

Mis-Trade Regelen

Aus verschiddene Grënn kann et eng Situatioun sinn, wann d'Optioune bei Präisser gehandelt ginn, déi duerch en anormalen net uerdentleche Maart verursaacht ginn, mat enger grousser Chance datt eng Säit vum Handel onwëlleg gemaach gouf. An esou Fäll kann Deribit d'Präisser upassen oder ëmgedréint Handelen.D'Präisanpassung oder d'Reverséierung vun den Optiounshandel gëtt nëmme gemaach wann de gehandelte Präis vum Optiounskontrakt méi wäit ewech war wéi 5% vum theoreteschen Präis vum Basisdaten Optiounskontrakt (0,05BTC fir BTC Optiounen).

Beispill:

Wann eng Optioun zu engem Präis vun 0,12 BTC gehandelt gëtt, awer säin theoreteschen Präis ass 0,05BTC, kann den Händler eng Präisanpassung op 0,10BTC ufroen.

Wann en Händler realiséiert datt en Handel zu engem Präis ausgeführt gouf, deen als falsch ugesi gëtt, sollt hien eng E-Mail un den Austausch schreiwen ([email protected]) fir eng Präisanpassung sou séier wéi méiglech ze froen.

Den theoretesche Präis vun der Optioun ass de Markpräis, obwuel et schwéier ass fir den Austausch de Markpräis zu all Moment exakt mam theoreteschen Präis ze passen. Dofir, am Fall vun enger Meenungsverschiddenheet iwwer den theoreteschen Präis, gëtt dëse Präis festgeluegt andeems Dir mat Primärmaartmakers op der Plattform konsultéiert. Wann et keng Meenungsverschiddenheet ass, wäert Deribit hir Empfehlungen befollegen wat den theoretesche Wäert vun der Optioun am Moment vum Handel war.

Eng Demande fir eng Präisanpassung muss bannent 2 Stonnen no der Ausféierung vum Handel gemaach ginn. Wann aus irgend engem Grond de Géigespiller schonn e Réckzuch vu Fongen gemaach huet, an Deribit ass net kapabel genuch Fongen aus der Géigepartei ze recuperéieren, gëtt eng Präisupassung nëmme gemaach fir de Betrag deen aus dem Géigepartei Kont zréckkoum. De Versécherungsfong ass net geduecht a gëtt net benotzt fir Mëssbrauch ze finanzéieren.

Market Making Obligatiounen

De passende Motor a Risikomotor sinn aus dem Buedem gebaut fir eng grouss Unzuel vun Bestellungen an enger ganz kuerzer Zäit opzehuelen. Et ass e Must fir all sérieux Optiounenaustausch wéinst enger grousser Zuel vu Verméigen. D'Plattform ass fäeg Dausende vun Bestellungsufroen pro Sekonn mat ultra-niddereg latency ze handhaben, iwwer REST, WebSockets, a FIX API.Notéiert w.e.g. datt mir zu dësem Moment keng nei Maarthändler akzeptéieren (ausser déi mat deenen mir scho kommunizéieren a preparéieren op Verbindung).

Wat d'Reegelen vum Maartmaker hei ënnen erkläert, jidderee deen Zitater (Offer a Frot) op datselwecht Instrument setzt oder all Händler déi méi wéi 20 Optiounsbestellungen am Buch iwwer automatiséierten Handel (iwwer API) huet, kann als Maartmaker ugesi ginn a ka gezwongen ginn konform mat de Regelen ënnert.

Market Maker Obligatiounen:

1. Market Maker (MM) ass verpflicht, Zitater um Maart 112 Stonnen pro Woch ze weisen. Zitéieren 2-Säit Mäert ausserhalb erlaabt Bandbreed hei ënnendrënner ass net zu all Moment erlaabt.2. Instrument Ofdeckung:

E Maart Hiersteller muss all Expiren zitéieren, an 90% vun all Optiounskontrakter mam Delta tëscht 0,1 an 0,9 an absolute Begrëffer.

3. Max erlaabt Offer-froen Verbreedung: Ënner normalen Konditiounen Standard, maximal erlaabt Offer-froen verbreet soll maximal ginn 0,01, (Delta vun der Optioun) * 0,04.

Delta vun der Optioun = BS Delta wéi berechent vun Deribit - Mark Präis wéi berechent vun Deribit

Als Beispill, monatlecht Geldautomaten Appellen sollen net méi breet wéi 0,02 zitéiert ginn, Delta 1,0 Put soll net méi breet wéi 0,04 zitéiert ginn,

etc.

- Maximal Verbreedung fir méi laangfristeg Optiounen, déi a 6+ Méint oflafen, oder fir Optiounen fir déi keng jeweileg Zukunft mat engem flëssege Maart op der Deribit Plattform existéiert, kann 1,5 Mol d'Standardverbreedung sinn.

- Maximal Verbreedung fir nei agefouert Serie mat engem Verfallsdatum vun 1+ Mount kann 1,5 Mol d'Default Max Verbreedung fir d'Period vu 5 Deeg no der Aféierung vum neien Verfall sinn.

- Maximal Verbreedung fir nei agefouert Serie mat engem Verfallsdatum a manner wéi 1 Mount kann 1,5 Mol d'Default Max Verbreedung fir d'Period vun 1 Dag no der Aféierung vum neien Verfall sinn.

- An engem séier bewegende Maart kann déi maximal erlaabt Verbreedung duebel déi néideg Verbreedung sinn wéi fir normal Konditiounen.

5. Schnellbewegt Maart: 10% plënneren an der Vergaangenheet 2 Stonnen.

6. Keng Dimensioun: Eng Partei déi extra Kapazitéit fir Zitatioun kritt (mat méi wéi 20 oppe Bestellungen) ass net erlaabt seng Bestellungen konsequent z'änneren an Reaktioun op Ännerungen an den Uerderen vun anere Participanten fir se mat engem klenge Betrag ze verbesseren, am Géigesaz zu Ännerung vun Bestellungen baséiert op hir eege Maart Vue.