Deribit Zaloguj się - Deribit Poland - Deribit Polska

Jak zalogować się do Deribit

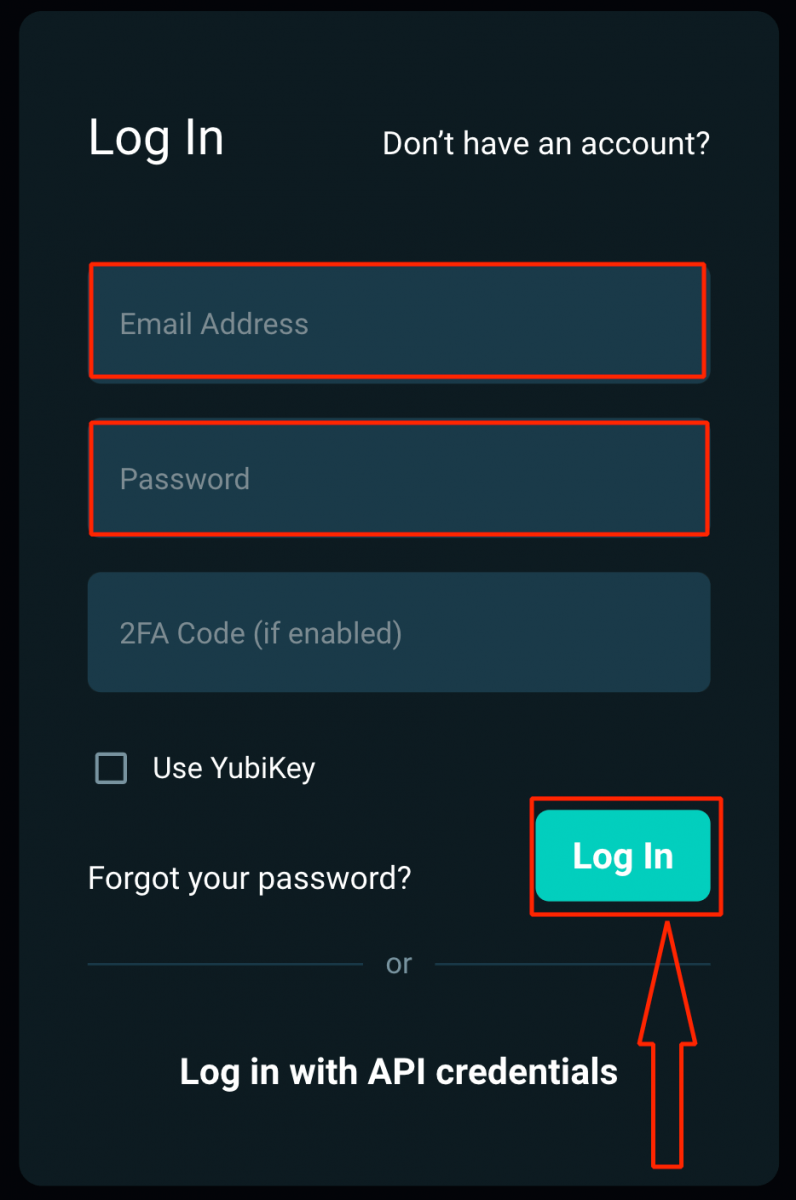

Jak zalogować się na konto Deribit【PC】

- Przejdź do strony internetowej Deribit .

- Wprowadź swój „Adres e-mail” i „Hasło”.

- Kliknij przycisk „Zaloguj się”.

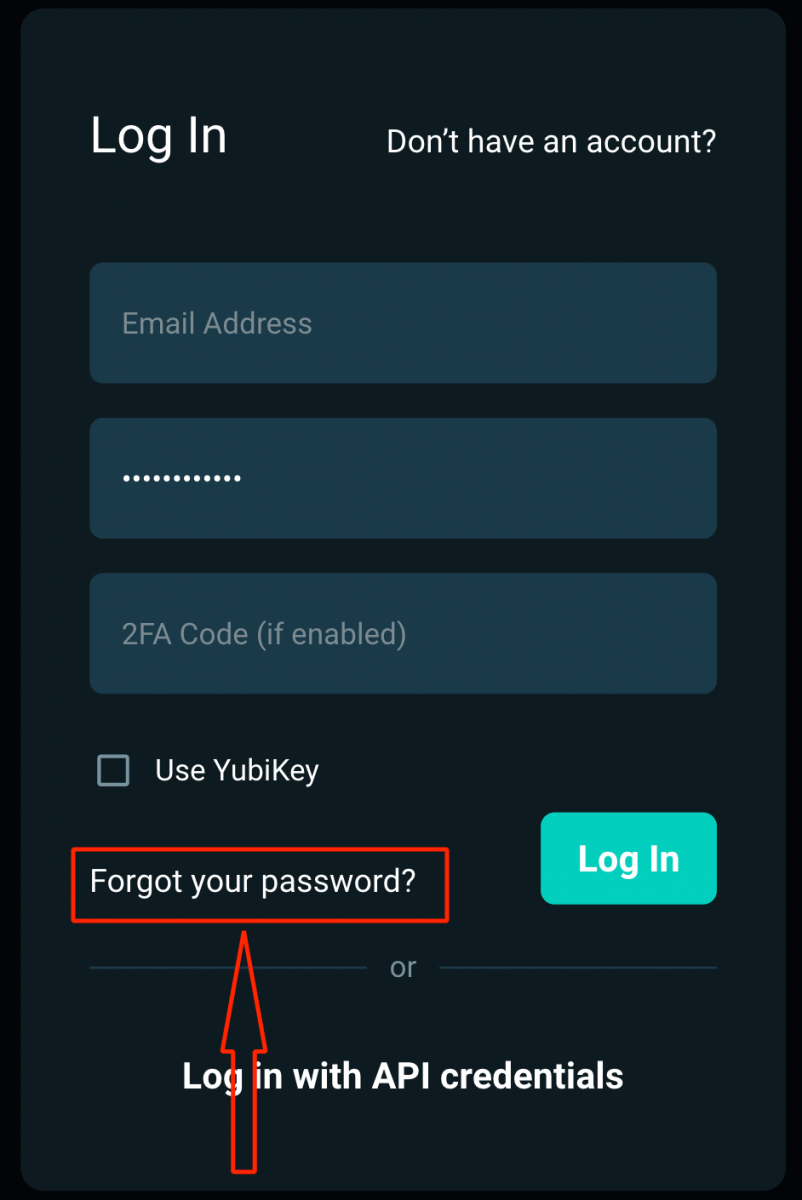

- Jeśli zapomniałeś hasła, kliknij „Zapomniałeś hasła?”.

Na stronie logowania wprowadź swój [Adres e-mail] i hasło określone podczas rejestracji. Kliknij przycisk „Zaloguj się”.

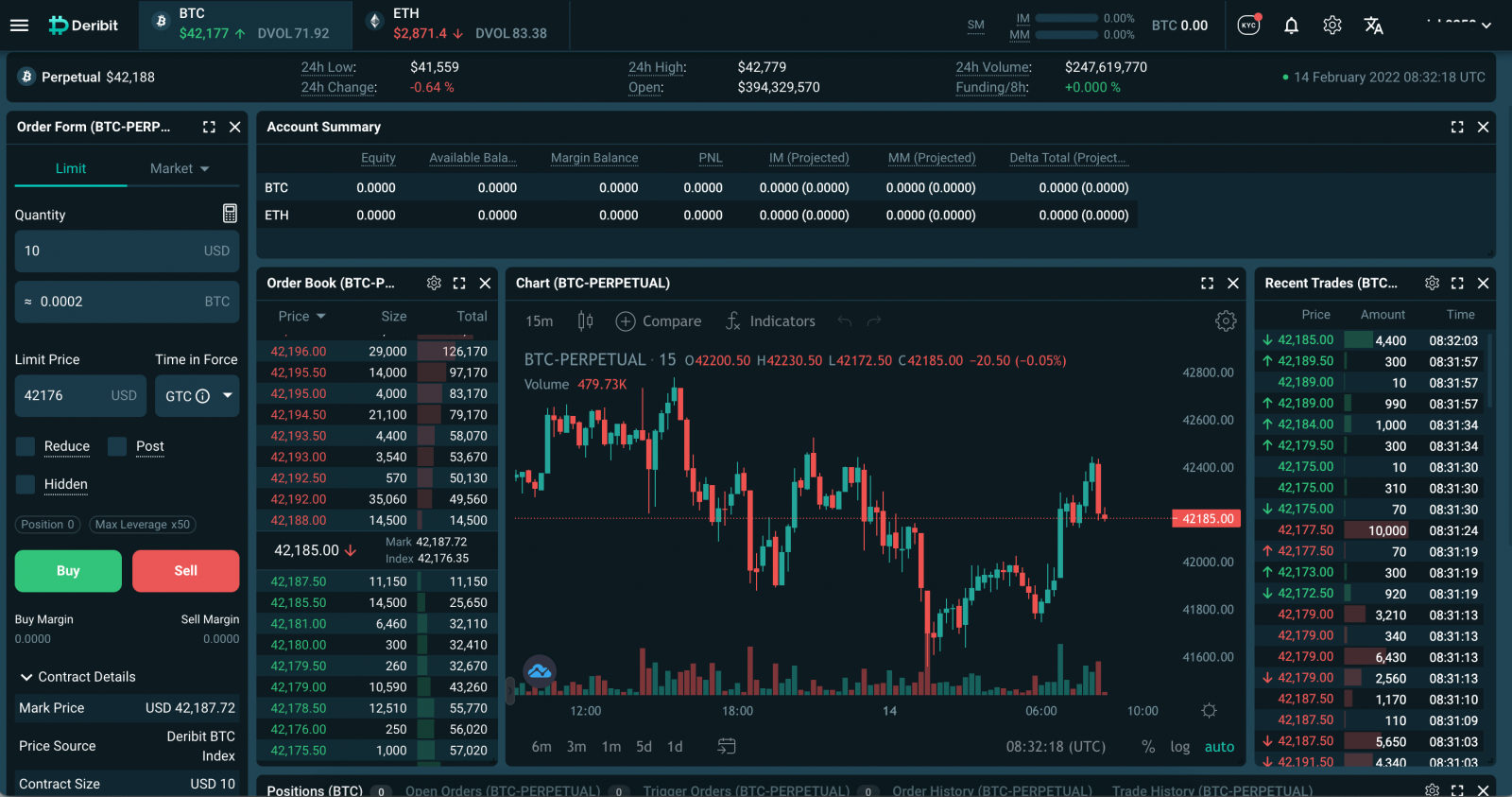

Teraz możesz z powodzeniem używać swojego konta Deribit do handlu.

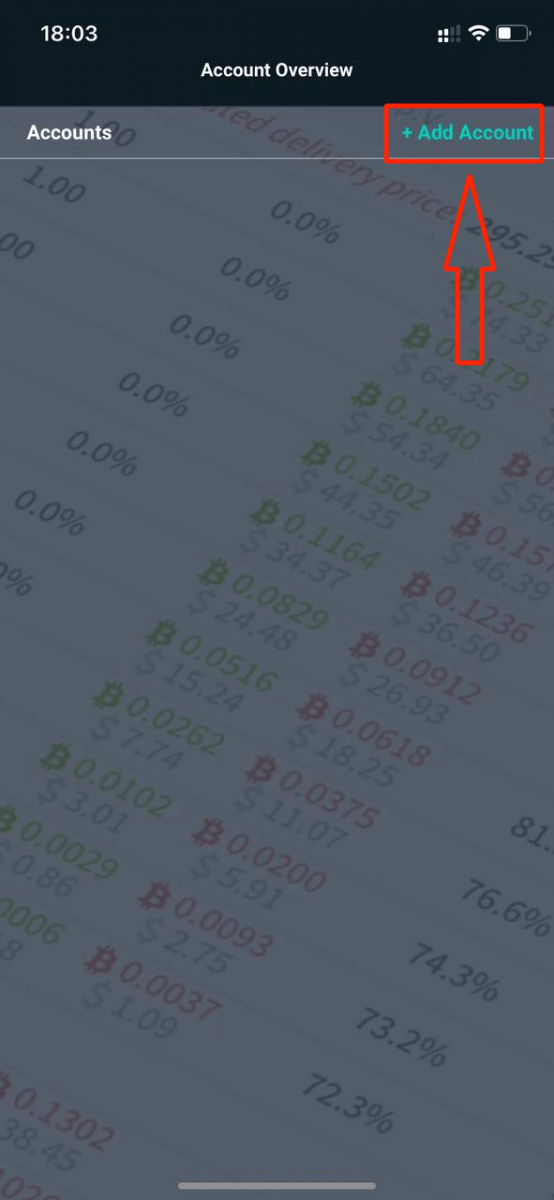

Jak zalogować się na konto Deribit【APP】

Otwórz pobraną aplikację Deribit i kliknij „Dodaj konto” w prawym górnym rogu strony logowania.

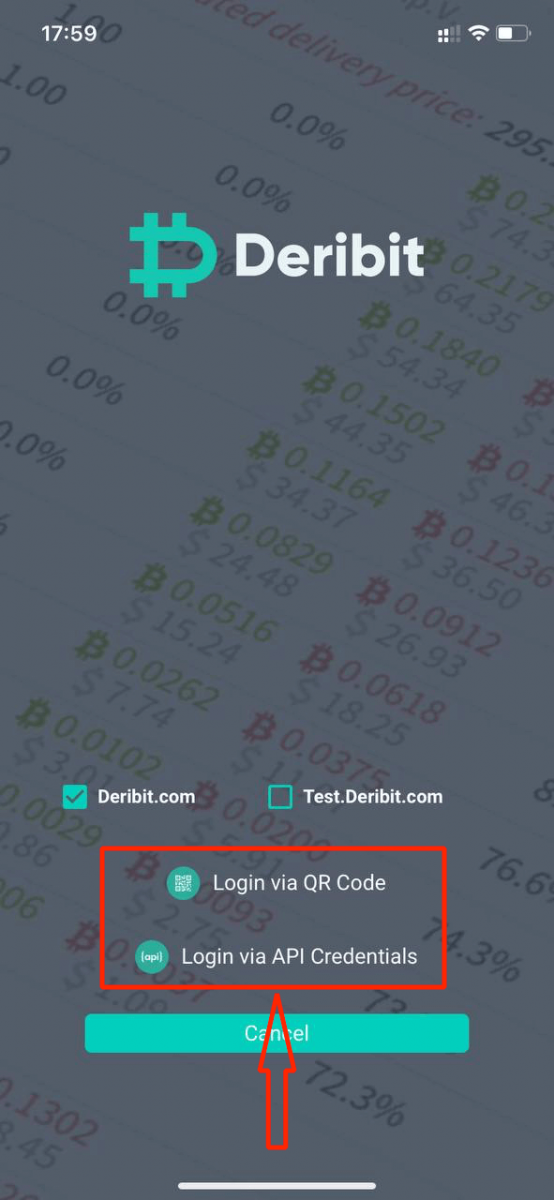

Na stronie logowania możesz zalogować się za pomocą „kodu QR” lub „poświadczeń API”.

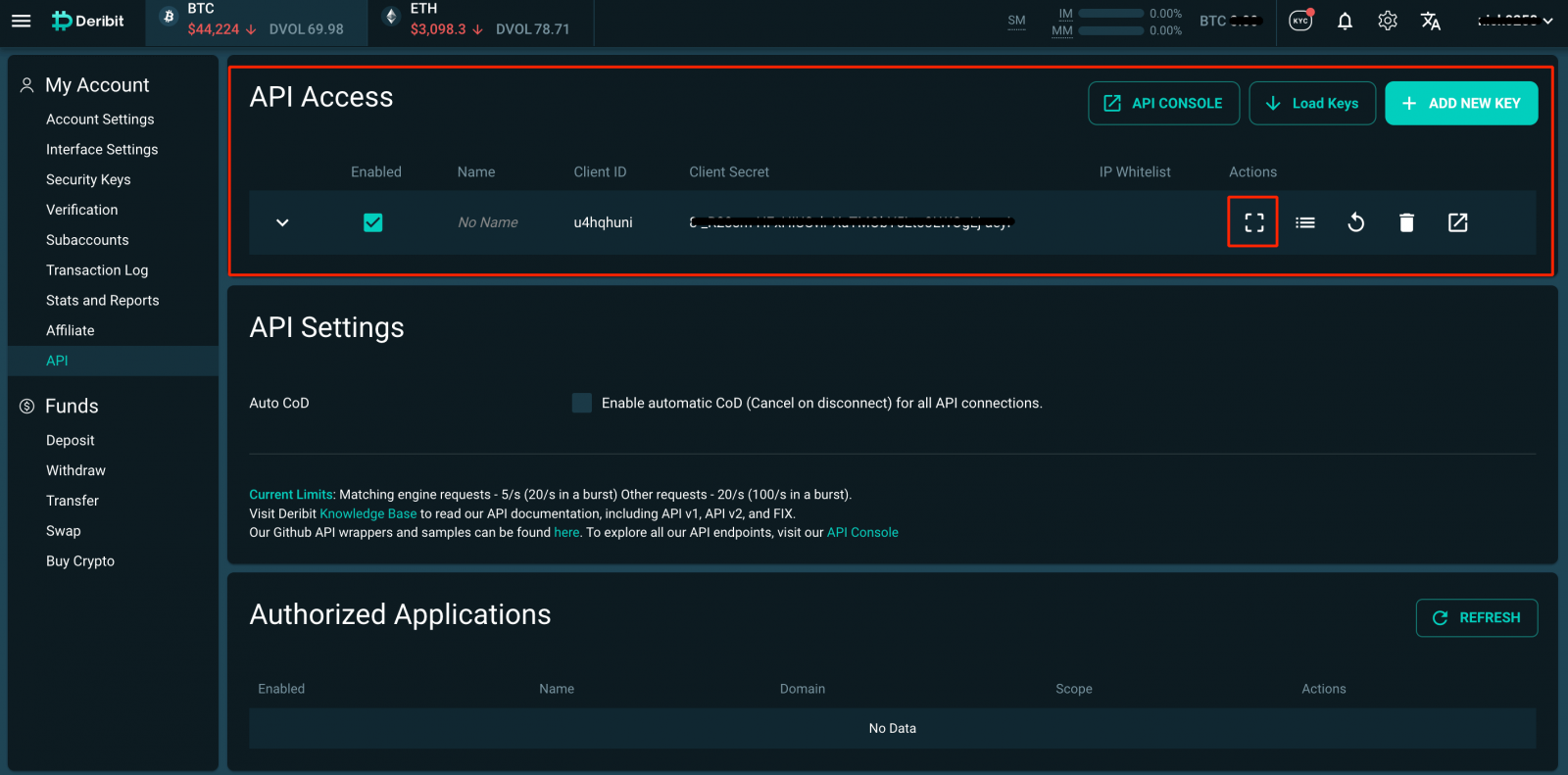

Zaloguj się za pomocą „kodu QR”: Przejdź do Konta - Api. Zaznacz, aby włączyć API i zeskanuj kod QR.

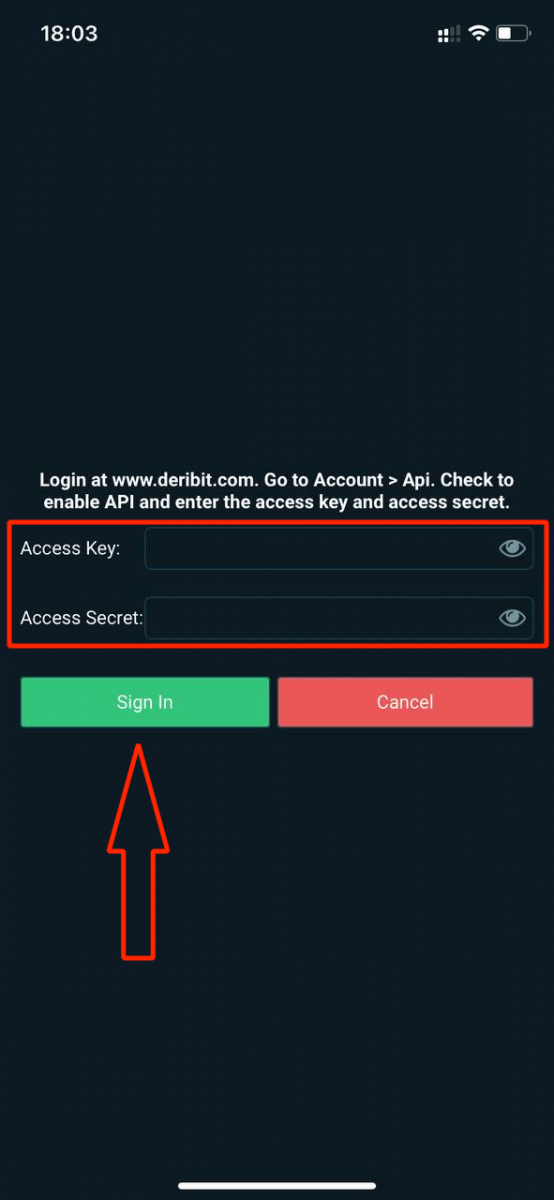

Zaloguj się za pomocą „Poświadczeń API”: Przejdź do Konta - Api. Zaznacz, aby włączyć API i wprowadź klucz dostępu oraz sekret dostępu.

Teraz możesz z powodzeniem używać swojego konta Deribit do handlu

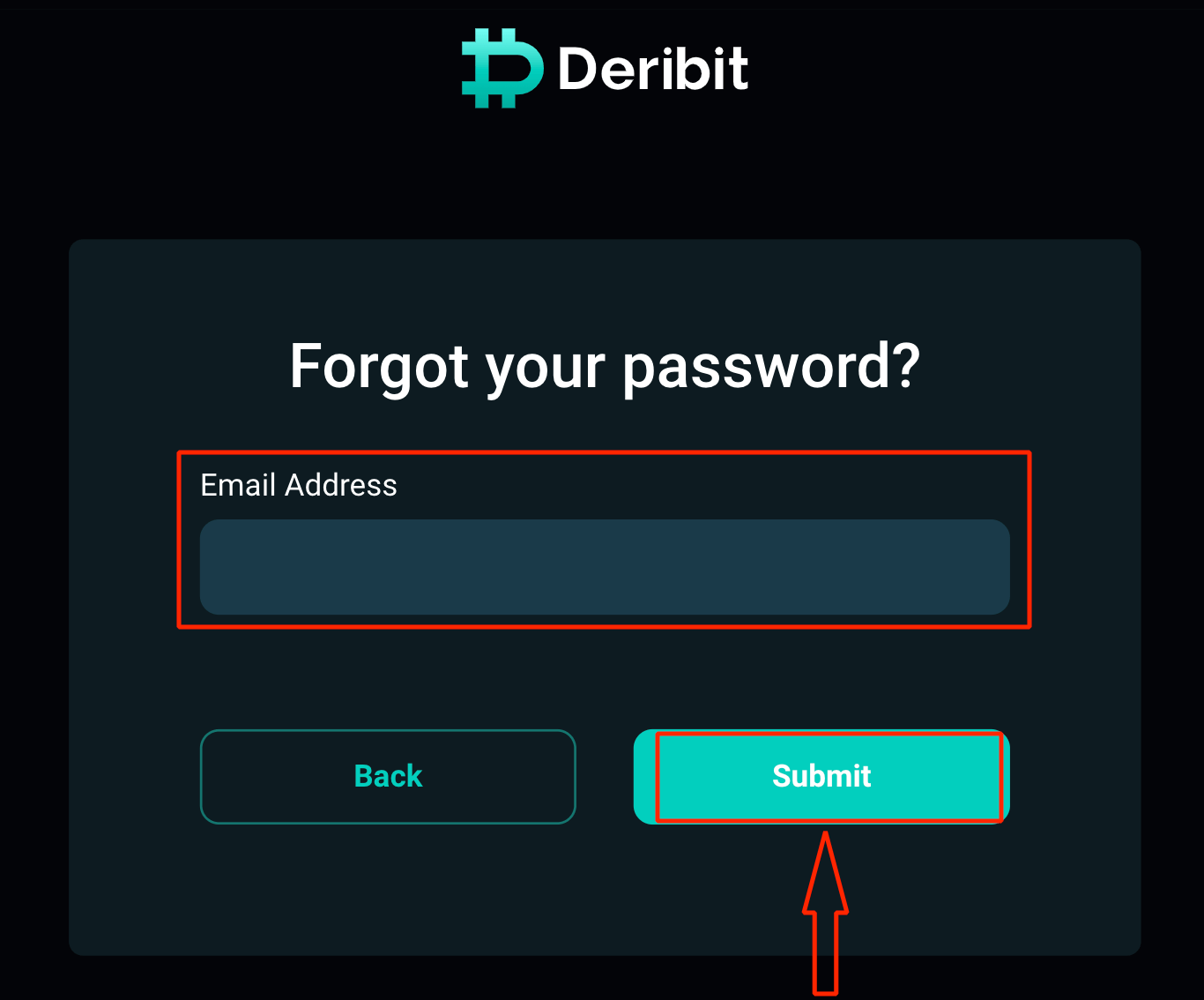

Zapomniałem hasła Deribit

Nie martw się, jeśli nie możesz zalogować się na platformę, być może po prostu wpisujesz nieprawidłowe hasło. Możesz wymyślić nowy.

W tym celu kliknij opcję „Zapomniałeś hasła?”.

W nowym oknie wpisz adres e-mail podany podczas rejestracji i kliknij przycisk „Wyślij”.

Natychmiast otrzymasz wiadomość e-mail z linkiem umożliwiającym zmianę hasła.

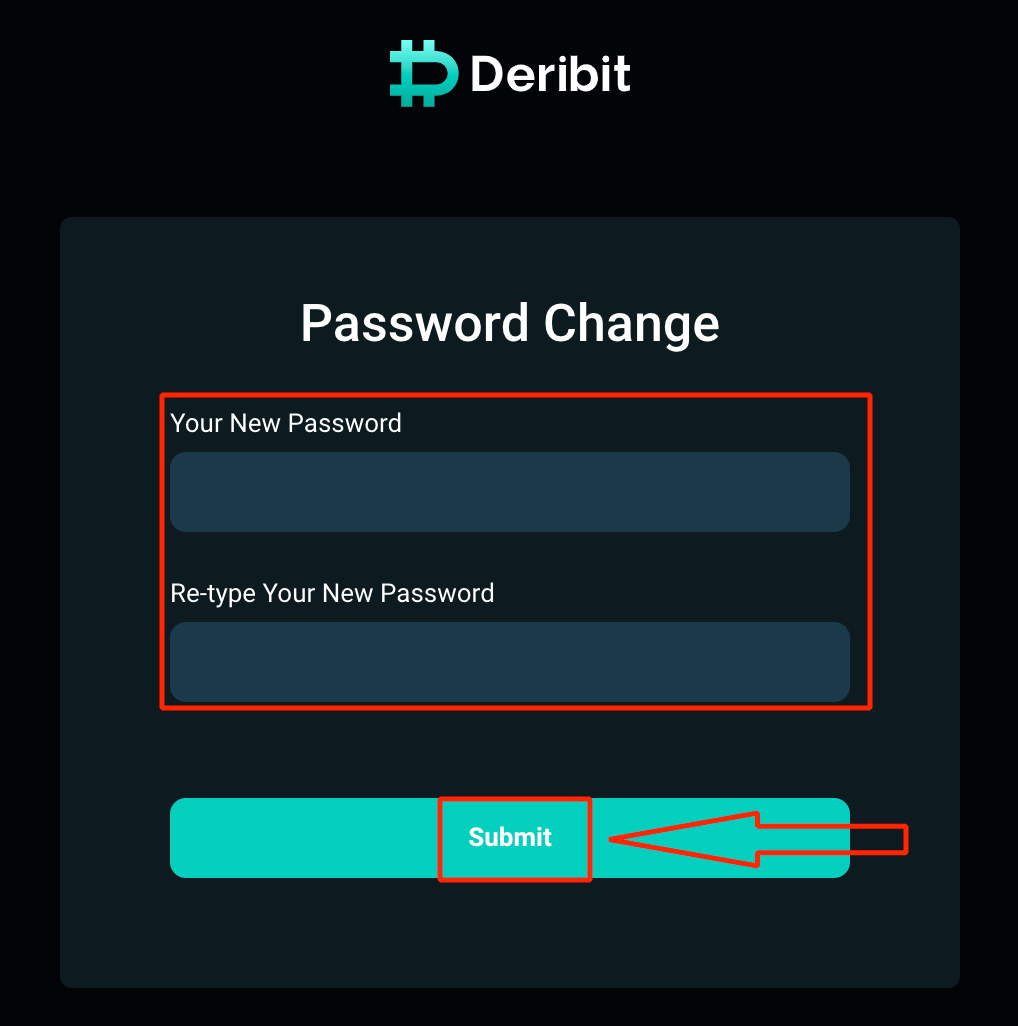

Obiecujemy, że najtrudniejsza część już za nami! Teraz wystarczy przejść do swojej skrzynki odbiorczej, otworzyć wiadomość e-mail i kliknąć link wskazany w tej wiadomości, aby uzupełnić hasło odzyskiwania.

Link z wiadomości e-mail przekieruje Cię do specjalnej sekcji na stronie internetowej Deribit. Wpisz tutaj swoje nowe hasło i kliknij przycisk „Prześlij”.

Otóż to! Teraz możesz zalogować się do platformy Deribit przy użyciu swojej nazwy użytkownika i nowego hasła.

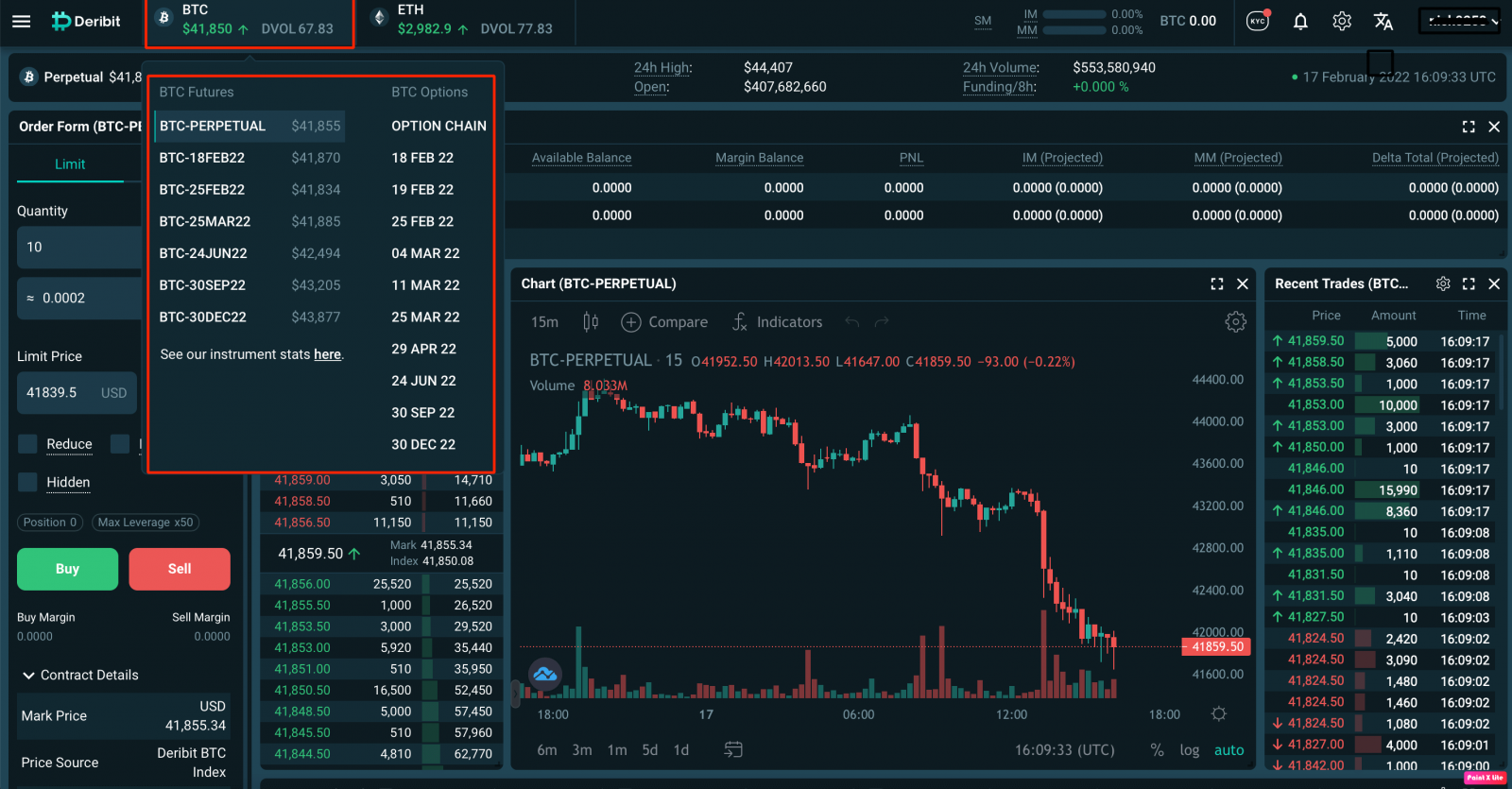

Jak handlować kryptowalutami w Deribit

Przyszłości

Kontrakty terminowe na Bitcoin na platformie Deribit są rozliczane w gotówce, a nie poprzez fizyczną dostawę BTC. Oznacza to, że w momencie rozliczenia kupujący BTC Futures nie kupi faktycznego BTC, a sprzedawca nie sprzeda BTC. Przeniesienie strat/zysków nastąpi jedynie w momencie rozliczenia kontraktu, w oparciu o cenę wygaśnięcia (obliczoną jako średnia indeksu cen BTC z ostatnich 30 minut).

Specyfikacja kontraktu BTC

| Instrument bazowy/Ticker | Indeks Deribit BTC |

| Kontrakt | 1 USD za Punkt Indeksowy, przy wielkości kontraktu 10 USD |

| Godziny handlu | 24 godziny na dobę, 7 dni w tygodniu |

| Minimalny rozmiar kleszcza | 0,50 USD |

| Osada | Rozliczenia odbywają się codziennie o godzinie 8:00 UTC. Zrealizowane i niezrealizowane zyski sesyjne (zyski osiągnięte pomiędzy rozliczeniami) są zawsze doliczane w czasie rzeczywistym do kapitału własnego. Można je jednak wypłacić dopiero po codziennym rozliczeniu. Podczas rozliczenia zyski/straty sesyjne zostaną zaksięgowane na saldzie gotówkowym BTC. |

| Daty ważności | Wygaśnięcie następuje zawsze o godzinie 08:00 UTC, w ostatni piątek miesiąca. |

| Wielkość kontraktu | 10 USD |

| Marka Cena | Cena markowa to cena, po której kontrakt futures będzie wyceniany w godzinach handlu. Może ona (tymczasowo) różnić się od rzeczywistej ceny rynkowej kontraktów futures, aby chronić uczestników rynku przed handlem manipulacyjnym. Cena Mark = cena indeksowa + 30-sekundowa EMA (Cena rynkowa kontraktów terminowych – cena indeksowa). Cena rynkowa to ostatnia cena kontraktu futures, jeśli mieści się pomiędzy aktualną najlepszą ofertą a najlepszą ofertą sprzedaży. W przeciwnym razie, jeśli ostatnia cena będąca przedmiotem transakcji będzie niższa od najlepszej oferty, najlepszą ofertą będzie cena rynkowa. Jeśli ostatnia cena będąca przedmiotem transakcji jest wyższa niż najlepsza cena sprzedaży, najlepszą ceną sprzedaży będzie cena rynkowa. |

| Dostawa/wygaśnięcie | Piątek, 08:00 UTC. |

| Cena dostawy | Średnia ważona w czasie indeksu Deribit BTC, mierzona między 07:30 a 08:00 UTC. |

| Sposób dostawy | Rozliczenie gotówkowe w BTC. |

| Opłaty | Sprawdź tę stronę, aby zapoznać się z opłatami Deribit . |

| Limit pozycji | Maksymalna dozwolona pozycja to 1 000 000 kontraktów (10 000 000 USD). Użytkownicy korzystający z depozytu zabezpieczającego portfela są wyłączeni z tego limitu i mogą tworzyć większe pozycje. Na życzenie limit pozycji może zostać zwiększony w oparciu o ocenę konta. |

| Margines początkowy | Początkowy depozyt zabezpieczający zaczyna się od 1,0% (handel z dźwignią 100x) i wzrasta liniowo o 0,5% za każde 100 BTC wzrostu wielkości pozycji. Depozyt początkowy = 1% + (Wielkość pozycji w BTC) * 0,005% |

| Marża konserwacyjna | Depozyt zabezpieczający zaczyna się od 0,525% i wzrasta liniowo o 0,5% za każde 100 BTC wzrostu wielkości pozycji. Gdy saldo depozytu zabezpieczającego na rachunku jest niższe niż depozyt zabezpieczający, pozycje na rachunku będą stopniowo zmniejszane, aby utrzymać depozyt zabezpieczający na poziomie niższym niż kapitał własny na rachunku. Wymogi dotyczące depozytu zabezpieczającego mogą zostać zmienione bez uprzedniego powiadomienia, jeżeli wymagają tego okoliczności rynkowe. Marża konserwacyjna= 0,525% + (Rozmiar pozycji w BTC) * 0,005% |

| Blokuj handel | Minimalna kwota 200 000 USD |

Specyfikacje kontraktowe ETH

| Instrument bazowy/Ticker | Indeks Deribit ETH |

| Kontrakt | 1 USD za Punkt Indeksowy, przy wielkości kontraktu 1 USD |

| Godziny handlu | 24 godziny na dobę, 7 dni w tygodniu |

| Minimalny rozmiar kleszcza | 0,05 USD |

| Osada | Rozliczenia odbywają się codziennie o godzinie 8:00 UTC. Zrealizowane i niezrealizowane zyski sesyjne (zyski osiągnięte pomiędzy rozliczeniami) są zawsze dodawane w czasie rzeczywistym do kapitału własnego, jednakże możliwe są do wypłaty dopiero po codziennym rozliczeniu. Podczas rozliczenia zyski/straty sesyjne zostaną zaksięgowane na saldzie gotówkowym ETH. |

| Daty ważności | Wygaśnięcie następuje zawsze o godzinie 08:00 UTC, w ostatni piątek miesiąca. |

| Wielkość kontraktu | 1 USD |

| Margines początkowy | Początkowy depozyt zabezpieczający zaczyna się od 2,0% (handel z dźwignią 50x) i wzrasta liniowo o 1,0% za każde zwiększenie wielkości pozycji o 5000 ETH. Depozyt początkowy = 2% + (Wielkość pozycji w ETH) * 0,0002% |

| Marża konserwacyjna | Depozyt zabezpieczający zaczyna się od 1,0% i wzrasta liniowo o 1,0% za każde 5000 ETH wzrostu wielkości pozycji. |

| Marka Cena | Cena markowa to cena, po której kontrakt futures będzie wyceniany w godzinach handlu. Może ona (tymczasowo) różnić się od rzeczywistej ceny rynkowej kontraktów futures, aby chronić uczestników rynku przed handlem manipulacyjnym. Mark Price = cena indeksowa + 30-sekundowa EMA (Cena rynkowa kontraktów terminowych – cena indeksowa) Cena rynkowa to cena kontraktu futures, w którym znajdował się ostatni obrót, jeśli mieści się pomiędzy aktualną najlepszą ofertą a najlepszą ofertą sprzedaży. W przeciwnym razie, jeśli ostatnia cena będąca przedmiotem transakcji będzie niższa od najlepszej oferty, najlepszą ofertą będzie cena rynkowa. Jeśli ostatnia cena będąca przedmiotem transakcji jest wyższa niż najlepsza cena sprzedaży, najlepszą ceną sprzedaży będzie cena rynkowa. |

| Dostawa/wygaśnięcie | Piątek, 08:00 UTC. |

| Cena dostawy | Średnia ważona w czasie indeksu Deribit ETH mierzona między 07:30 a 08:00 UTC. |

| Sposób dostawy | Rozliczenie gotówkowe w ETH. |

| Opłaty | Sprawdź tę stronę, aby zapoznać się z opłatami Deribit . |

| Limit pozycji | Maksymalna dozwolona pozycja to 5 000 000 kontraktów (5 000 000 USD). Użytkownicy korzystający z depozytu zabezpieczającego portfela są wyłączeni z tego limitu i mogą tworzyć większe pozycje. Na życzenie limit pozycji może zostać zwiększony w oparciu o ocenę konta. |

| Blokuj handel | Minimalna kwota 100 000 USD |

Przykłady początkowego depozytu zabezpieczającego:

| Rozmiar pozycji BTC | Marża konserwacyjna | Marża w BTC |

| 0 | 1% + 0 = 1% | 0 |

| 25 | 1% + 25/100 * 0,5% = 1,125% | 0,28125 |

| 350 | 1% + 350/100 * 0,5% = 2,75% | 9,625 |

Przykłady depozytu zabezpieczającego:

| Rozmiar pozycji BTC | Marża konserwacyjna | Marża w BTC |

| 0 | 0,525% | 0 |

| 25 | 0,525% + 25 * 0,005% = 0,65% | 0,1625 |

| 350 | 0,525% + 350 * 0,005% = 2,275% | 7,9625 |

Przykład:

Aby lepiej zrozumieć działanie kontraktów futures na Deribicie, poniżej znajduje się przykład:

Trader kupuje 100 kontraktów futures (wielkość jednego kontraktu futures wynosi 10 USD), po 10 000 USD za BTC. Trader ma teraz pozycję długą (kupuje) BTC o wartości 1000 USD po cenie 10 000 USD (100 kontraktów x 10 USD = 1000 USD).

- Załóżmy, że trader chce zamknąć tę pozycję i sprzedać te kontrakty po cenie 12 000 USD. W tym scenariuszu trader zgodził się kupić bitcoiny o wartości 1000 USD po 10 000 USD, a później sprzedał BTC o wartości 1000 USD za 12 000 USD/BTC.

- Zysk tradera wynosi 1000/10 000 – 1000/12 000 = 0,01666 BTC lub 200 USD, przy cenie BTC wynoszącej 12 000 USD.

- Jeżeli oba zlecenia były zleceniami przyjmującego, całkowita opłata zapłacona w tej rundzie wyniosłaby 2 * 0,075% z 1000 USD = 1,5 USD (pobrane w BTC, czyli 0,75/10 000 BTC + 0,75/12 000 BTC = 0,000075 + 0,0000625 = 0,0001375 BTC)

- Marża wymagana do zakupu kontraktów BTC o wartości 1000 USD wynosi 10 USD (1% z 1000 USD), a zatem wynosi 10/10 000 BTC = 0,001 BTC. Wymagania dotyczące depozytu zabezpieczającego rosną jako procent pozycji, ze stawką 0,5% na 100 BTC.

Oznacz cenę

Przy obliczaniu niezrealizowanych zysków i strat na kontraktach futures nie zawsze bierze się pod uwagę ostatnią notowaną cenę przyszłości.

Aby obliczyć cenę markową, najpierw musimy obliczyć 30-sekundową EMA (wykładniczą średnią ruchomą) różnicy między ostatnią ceną w transakcji (lub najlepszą ceną kupna/sprzedaży, gdy ostatnia cena sprzedaży wypada poza bieżącym najlepszym spreadem kupna/sprzedaży) oraz indeks Deribit.

- Cenę znaku oblicza się w następujący sposób:

- Ponadto istnieje ograniczenie szybkości zmiany spreadu pomiędzy indeksem Deribit BTC a ostatnią ceną przyszłą zawieraną w obrocie:

Zakres handlu jest ograniczony szerokością pasma wynoszącą 3% wokół 2-minutowej EMA różnicy ceny markowej i ceny indeksu (+/-1,5%).

Pasmo ceny markowej jest wyświetlane w formularzu zlecenia futures, pokazując aktualną minimalną i maksymalną dozwoloną cenę transakcyjną (nad polem ceny).

Cena markowa nie może nigdy różnić się o więcej niż określony procent od Indeksu Deribit. Domyślnie procent, w jakim cena marki może odbiegać od indeksu, wynosi 10% dla BTC i 10,5% dla ETH. Jeśli rynek wymaga handlu z wyższym dyskontem lub premią (na przykład w okresach niestabilnych lub okresach stale rosnącego contango lub backwardation), przepustowość można zwiększyć.

Dozwolona przepustowość handlu

Zakres handlu jest ograniczony przez 2 parametry:

Indeks Deribit + 1-minutowa EMA (Fair Price - Indeks) +/- 1,5% i stała szerokość pasma wokół Indeksu Deribit +/- 10,0%.

Jeśli wymagają tego okoliczności rynkowe, parametry przepustowości mogą zostać dostosowane według wyłącznego uznania Deribit.

Zlecenia z limitem wykraczające poza przepustowość zostaną dostosowane do maksymalnej możliwej ceny kupna lub minimalnej możliwej ceny sprzedaży. Zlecenia rynkowe zostaną dostosowane w taki sposób, aby zlecenia limitowane miały minimalną lub maksymalną dozwoloną w danym momencie cenę

Wieczny

Deribit Perpetual jest produktem pochodnym o charakterze futures, jednak bez daty wygaśnięcia. Umowa bezterminowa przewiduje płatności dofinansowania. Płatności te zostały wprowadzone, aby cena kontraktu wieczystego była jak najbardziej zbliżona do ceny kryptowaluty bazowej – Indeksu Deribit BTC. Jeżeli kontrakt bezterminowy jest notowany po cenie wyższej niż indeks, inwestorzy posiadający pozycje długie muszą dokonać płatności w ramach środków na rzecz inwestorów posiadających pozycje krótkie. To sprawi, że produkt będzie mniej atrakcyjny dla posiadaczy długich pozycji i bardziej atrakcyjny dla posiadaczy krótkich pozycji. To z kolei spowoduje, że cena wieczysta będzie zgodna z ceną indeksu. Jeśli instrumenty perpetualne będą notowane po cenie niższej niż indeks, posiadacze pozycji krótkich będą musieli zapłacić posiadaczom pozycji długich.

Kontrakt wieczysty Deribit charakteryzuje się ciągłym pomiarem różnicy pomiędzy ceną markową kontraktu a Indeksem Deribit BTC. Procentowa różnica pomiędzy tymi dwoma poziomami cen stanowi podstawę do obliczenia 8-godzinnej stawki finansowania, która obowiązuje dla wszystkich pozostających do spłaty kontraktów wieczystych.

Płatności dofinansowania są obliczane co milisekundę. Płatności finansowe zostaną dodane lub odjęte od zrealizowanego rachunku PNL, który jest również częścią dostępnego salda handlowego. Przy rozliczeniu dziennym zrealizowany PNL zostanie przesunięty na lub z salda gotówkowego, z którego będzie można dokonywać wypłat.

Całkowita wypłacona kwota środków pojawi się w historii transakcji w kolumnie „finansowanie”. Ta kolumna pokazuje kwotę finansowania, która jest stosowana do całej pozycji netto tradera w okresie pomiędzy odpowiednią transakcją a transakcją wcześniejszą. Inaczej mówiąc: trader może zobaczyć środki wypłacone lub otrzymane na pozycji pomiędzy zmianami pozycji.

Specyfikacja kontraktu BTC

| Instrument bazowy/Ticker | Indeks Deribit BTC |

| Kontrakt | 1 USD za Punkt Indeksowy, przy wielkości kontraktu 10 USD |

| Godziny handlu | 24 godziny na dobę, 7 dni w tygodniu |

| Minimalny rozmiar kleszcza | 0,50 USD |

| Osada | Rozliczenia odbywają się codziennie o godzinie 8:00 UTC. Zrealizowane i niezrealizowane zyski sesyjne (zyski osiągnięte pomiędzy rozliczeniami) są zawsze doliczane w czasie rzeczywistym do kapitału własnego. Można je jednak wypłacić dopiero po codziennym rozliczeniu. Podczas rozliczenia zyski/straty sesyjne zostaną zaksięgowane na saldzie gotówkowym BTC. |

| Wielkość kontraktu | 10 USD |

| Margines początkowy | Początkowy depozyt zabezpieczający zaczyna się od 1,0% (handel z dźwignią 100x) i wzrasta liniowo o 0,5% za każde 100 BTC wzrostu wielkości pozycji. Depozyt początkowy = 1% + (Wielkość pozycji w BTC) * 0,005% |

| Marża konserwacyjna | Depozyt zabezpieczający zaczyna się od 0,525% i rośnie liniowo o 0,5% za każde 100 BTC wzrostu wielkości pozycji. Gdy saldo depozytu zabezpieczającego na rachunku jest niższe niż depozyt zabezpieczający, pozycje na rachunku będą stopniowo zmniejszane, aby utrzymać depozyt zabezpieczający na poziomie niższym niż kapitał własny na rachunku. Wymogi dotyczące depozytu zabezpieczającego mogą zostać zmienione bez uprzedniego powiadomienia, jeżeli wymagają tego okoliczności rynkowe. Marża konserwacyjna= 0,525% + (Wielkość pozycji w BTC) * 0,005% |

| Marka Cena | Cena markowa to cena, po której kontrakt wieczysty będzie wyceniony w godzinach handlu. Może ona (tymczasowo) różnić się od rzeczywistej ceny rynku wieczystego, aby chronić uczestników rynku przed handlem manipulacyjnym. Mark Price = cena indeksowa + 30-sekundowa EMA (Cena rynkowa wieczysta – cena indeksowa) Gdzie cena rynkowa to ostatnia cena kontraktów futures, jeśli mieści się ona pomiędzy aktualną najlepszą ofertą a najlepszą ofertą sprzedaży. W przeciwnym razie najlepszą ofertą będzie cena rynkowa. Jeśli ostatnia cena będąca przedmiotem transakcji jest niższa od najlepszej oferty lub cena rynkowa będzie najlepszą ofertą, jeżeli ostatnia cena będąca przedmiotem transakcji jest wyższa niż najlepsza oferta sprzedaży. |

| Dostawa/wygaśnięcie | Brak dostawy/wygaśnięcia |

| Opłaty | Sprawdź tę stronę, aby zapoznać się z opłatami Deribit . |

| Limit pozycji | Maksymalna dozwolona pozycja to 1 000 000 kontraktów (10 000 000 USD). Użytkownicy korzystający z depozytu zabezpieczającego portfela są wyłączeni z tego limitu i mogą tworzyć większe pozycje. Na życzenie limit pozycji może zostać podniesiony na podstawie oceny konta. |

Specyfikacje kontraktowe ETH

| Instrument bazowy/Ticker | Indeks Deribit ETH |

| Kontrakt | 1 USD za Punkt Indeksowy, przy wielkości kontraktu 1 USD |

| Godziny handlu | 24 godziny na dobę, 7 dni w tygodniu |

| Minimalny rozmiar kleszcza | 0,05 USD |

| Osada | Rozliczenia odbywają się codziennie o godzinie 8:00 UTC. Zrealizowane i niezrealizowane zyski sesyjne (zyski osiągnięte pomiędzy rozliczeniami) są zawsze dodawane w czasie rzeczywistym do kapitału własnego, jednakże możliwe są do wypłaty dopiero po codziennym rozliczeniu. Podczas rozliczenia zyski/straty sesyjne zostaną zaksięgowane na saldzie gotówkowym ETH. |

| Wielkość kontraktu | 1 USD |

| Margines początkowy | Początkowy depozyt zabezpieczający zaczyna się od 2,0% (handel z dźwignią 50x) i wzrasta liniowo o 1% za każde 5000 ETH wzrostu wielkości pozycji. Depozyt początkowy = 2% + (Wielkość pozycji w ETH) * 0,0002% |

| Marża konserwacyjna | Depozyt zabezpieczający zaczyna się od 1% i wzrasta liniowo o 1% za każde 5000 ETH wzrostu wielkości pozycji. |

| Marka Cena | Cena markowa to cena, po której kontrakt wieczysty będzie wyceniony w godzinach handlu. Może ona (tymczasowo) różnić się od rzeczywistej ceny rynku wieczystego, aby chronić uczestników rynku przed handlem manipulacyjnym. Cena Mark = cena indeksowa + 30-sekundowa EMA (Perpetual Fair Price - Index Price) Wieczysta uczciwa cena to średnia ceny kupna i sprzedaży dla 1 zamówienia wielkości ETH. |

| Dostawa/wygaśnięcie | Brak dostawy/wygaśnięcia |

| Opłaty | Sprawdź tę stronę, aby zapoznać się z opłatami Deribit . |

| Limit pozycji | Maksymalna dozwolona pozycja to 10 000 000 kontraktów (10 000 000 USD). Użytkownicy korzystający z depozytu zabezpieczającego portfela są wyłączeni z tego limitu i mogą tworzyć większe pozycje. Na życzenie limit pozycji może zostać podniesiony na podstawie oceny konta. |

Przykłady początkowego depozytu zabezpieczającego:

| Rozmiar pozycji BTC | Marża konserwacyjna | Marża w BTC |

| 0 | 1% + 0 = 1% | 0 |

| 25 | 1% + 25/100 * 0,5% = 1,125% | 0,28125 |

| 350 | 1% + 350/100 * 0,5% = 2,75% | 9,625 |

Przykłady depozytu zabezpieczającego:

| Rozmiar pozycji BTC | Marża konserwacyjna | Marża w BTC |

| 0 | 0,525% | 0 |

| 25 | 0,525% + 25 * 0,005% = 0,65% | 0,1625 |

| 350 | 0,525% + 350 * 0,005% = 2,275% | 7,9625 |

Stopa finansowania

Gdy stopa finansowania jest dodatnia, posiadacze pozycji długich wypłacają środki posiadaczom pozycji krótkich; gdy stopa finansowania jest ujemna, posiadacze pozycji krótkich wypłacają środki posiadaczom pozycji długich. Stopę finansowania wyraża się jako 8-godzinną stopę procentową i oblicza się w dowolnym momencie w następujący sposób:

Stawka składki

Stawka składki = ((Cena Mark – Indeks Deribit) / Indeks Deribit) * 100%

Stopa Finansowania

Kolejno stopa finansowania jest obliczana na podstawie stawki składki poprzez zastosowanie amortyzatora.

- Jeżeli stawka składki mieści się w przedziale od -0,05% do 0,05%, faktyczna stawka finansowania zostanie obniżona do 0,00%.

- Jeżeli stawka składki jest niższa niż -0,05%, wówczas rzeczywista stopa finansowania będzie wynosić stawkę składki + 0,05%.

- Jeżeli stawka składki jest wyższa niż 0,05%, wówczas rzeczywistą stopą finansowania będzie stawka składki - 0,05%.

- Dodatkowo stopa finansowania jest ograniczona do -/+0,5%, wyrażona jako 8-godzinna stopa procentowa.

Stopa finansowania = Maksimum (0,05%, stawka premium) + Minimum (-0,05%, stawka premium) Ułamek

czasu Ułamek czasu

= Stopa finansowania Okres / 8 godzin

Rzeczywista wypłata finansowania jest obliczana poprzez pomnożenie stopy finansowania przez wielkość pozycji i ułamek czasu.

Płatność finansowania = stopa finansowania * wielkość pozycji * ułamek czasu

| Przykład 1 | Jeżeli cena markowa wynosi 10 010 USD, a indeks Deribit wynosi 10 000 USD, stopę finansowania i stawkę składki oblicza się w następujący sposób: Stawka składki = ((10 010 - 10 000) / 10 000) * 100% = 0,10% Stopa finansowania = maksymalna (0,05%, 0,10%) + Minimum (-0,05%, 0,10%) = 0,10% - 0,05% = 0,05% Załóżmy, że trader ma pozycję długą na 10 000 USD (1 BTC) przez 1 minutę i w ciągu tej minuty cena markowa pozostaje na poziomie 10 010 USD, a indeks Deribit pozostaje na poziomie 10 000 USD, w tym przypadku obliczenie finansowania dla tego okresu wynosi: 8 godzin = 480 minut: Stopa finansowania = 1/480 * 0,05% = 0,0001041667% Płatność finansowania = 0,0001041667% * 1 BTC = 0,000001041667 BTC Posiadacze krótkich pozycji otrzymują tę kwotę, a posiadacze długich pozycji ją płacą. |

| Przykład 2 | Jeżeli inwestor zdecydowałby się utrzymać pozycję z poprzedniego przykładu przez 8 godzin, a cena markowa i indeks Deribit pozostały na poziomie 10 010 USD i 10 000 USD przez cały okres, wówczas stopa finansowania wyniosłaby 0,05%. Płatność z tytułu finansowania byłaby płacona przez spółki długie i otrzymywana przez spółki krótkie. Przez 8 godzin byłoby to 0,0005 BTC (lub 5,00 USD). |

| Przykład 3 | Jeśli cena markowa wynosi 10 010 USD przez 1 minutę, a następnie zmienia się na 9 990 USD w minutę później, jednakże Indeks pozostaje na poziomie 10 000 USD, wówczas finansowanie netto w ciągu tych 2 minut dla pozycji długiej o wartości 1 BTC wynosi dokładnie 0 BTC. Po pierwszej minucie trader zapłaci 1/480 * 0,05% = 0,0001041667% * 1 BTC = 0,000001041667 BTC, jednak minutę później trader otrzyma dokładnie tę samą kwotę. |

| Przykład 4 | Cena markowa wynosi 10 002 USD, a Indeks utrzymuje się na poziomie 10 000 USD. W tym przypadku finansowanie w czasie rzeczywistym wynosi zero (0,00%), ponieważ cena markowa mieści się w przedziale 0,05% od ceny indeksowej (w granicach 9 990 USD i 10 010 USD). Można to sprawdzić, korzystając ze wzorów na stawkę składki i stopę finansowania: Stawka składki = ((10 002 - 10 000) / 10 000) * 100% = 0,02% Stopa finansowania = maksymalna (0,05%, stawka składki) + minimalna (-0,05%, Stawka składki) = 0,05% - 0,05% = 0,00% |

W rzeczywistości spread indeksu Deribit BTC i cena marki zmieniają się w sposób ciągły i wszystkie zmiany są brane pod uwagę. Dlatego powyższe przykłady są skrajnymi uproszczeniami rzeczywistych obliczeń. Wypłacone lub otrzymane środki są na bieżąco doliczane do zrealizowanego PNL i przenoszone na lub z salda gotówkowego podczas codziennego rozliczenia o godzinie 08:00 UTC.

Opłaty za finansowanie

Deribit nie pobiera żadnych opłat za finansowanie. Wszelkie płatności z tytułu finansowania przekazywane są pomiędzy posiadaczami umów wieczystych. To sprawia, że finansowanie jest grą o sumie zerowej, w której pozycje długie otrzymują całe finansowanie od pozycji krótkich lub pozycje krótkie otrzymują całe finansowanie od pozycji długich.

Cena markowa

Ważne jest, aby zrozumieć, w jaki sposób obliczana jest cena markowa. Zaczynamy od ustalenia „uczciwej ceny”. Godziwą cenę oblicza się jako średnią oferty o uczciwym wpływie i zapytania o uczciwym wpływie.

Oferta Fair Impact to średnia cena rynkowego zlecenia sprzedaży 1 BTC lub cena najlepszej oferty – 0,1%, w zależności od tego, która wartość jest większa.

Fair Impact Ask to średnia cena rynkowego zlecenia zakupu o wartości 1 BTC lub najlepsza cena sprzedaży + 0,1%, w zależności od tego, która wartość jest niższa.

- Uczciwa cena = (oferta o uczciwym wpływie + zapytanie o uczciwy wpływ) / 2

Cenę markową wyznacza się przy użyciu zarówno Indeksu Deribit, jak i ceny godziwej, poprzez dodanie do Indeksu Deribit 30-sekundowej wykładniczej średniej kroczącej (EMA) Ceny Godziwej – Indeksu Deribit.

- Mark Price = Indeks Deribit + 30-sekundowa EMA (Cena Uczciwa – Indeks Deribit)

Co więcej, cena markowa jest ściśle ograniczona przez Indeks Deribit +/- 0,5%, zatem w żadnym wypadku przyszła cena markowa nie może odbiegać od Indeksu Deribit o więcej niż 0,5%.

Handel poza tym pasmem jest nadal dozwolony.

30-sekundowa EMA jest przeliczana co sekundę, więc w sumie istnieje 30 okresów, w których pomiar ostatniej sekundy ma wagę 2 / (30 + 1) = 0,0645 lub (6,45%).

Dozwolona przepustowość handlu

Dwa parametry ograniczają zakres handlu:

Transakcje wieczyste są ograniczone przez Indeks Deribit + 1-minutowa EMA (Fair Price - Indeks) +/- 1,5% oraz stałą szerokość pasma Indeksu Deribit wynoszącą +/- 7,5%.

Jeśli wymagają tego okoliczności rynkowe, parametry przepustowości mogą być dostosowywane według wyłącznego uznania Deribit.

Opcje

Deribit oferuje opcje rozliczane w gotówce w stylu europejskim

Opcje w stylu europejskim są realizowane wyłącznie w momencie wygaśnięcia i nie można ich wykonać wcześniej. W Deribicie stanie się to automatycznie.Rozliczenie gotówkowe oznacza, że po wygaśnięciu kontraktu wystawca opcji wypłaci wszelki zysk należny posiadaczowi, zamiast przenieść jakiekolwiek aktywa.

Opcje wyceniane są w BTC lub ETH. Jednak odpowiednią cenę można zobaczyć również w USD. Cena w USD ustalana jest na podstawie aktualnych cen kontraktów terminowych. Dodatkowo na platformie wyświetlana jest również implikowana zmienność ceny opcji.

Opcja call to prawo do zakupu 1 BTC po określonej cenie (cena wykonania), a opcja sprzedaży to prawo do sprzedaży 1 BTC po określonej cenie (cena wykonania).

| Przykład 1 |

Trader kupuje opcję kupna z ceną wykonania 10 000 USD za 0,05 BTC. Teraz ma prawo kupić 1 BTC za 10 000 USD. W momencie wygaśnięcia Indeks BTC wynosi 12 500 USD, a cena dostawy wynosi 12 500 USD. W tym przypadku opcja rozliczana jest na kwotę 2500 USD za 1 BTC. Po wygaśnięciu konta tradera zostaje zasilone kwotą 0,2 BTC (2500/12 500), a konto sprzedającego obciążone kwotą 0,2 BTC. Początkowa cena zakupu wynosiła 0,05 BTC; dlatego zysk tradera wynosi 0,15 BTC. Każda opcja kupna z ceną wykonania (ceną wykonania) powyżej 12 500 USD wygaśnie bezwartościowo. Wykonanie opcji pieniężnych następuje automatycznie w momencie wygaśnięcia. Trader nie może sam skorzystać z opcji ani skorzystać z niej przed jej wygaśnięciem. |

| Przykład 2 |

Trader kupuje opcję sprzedaży z ceną wykonania 10 000 USD za 0,05 BTC. Teraz ma prawo sprzedać 1 BTC za 10 000 USD. W momencie wygaśnięcia cena dostawy wynosi 5000 USD. Opcja ta rozliczana jest za 5000 USD, co równa się 1 BTC (5000 USD za 1 BTC). Dlatego właściciel tej opcji po wygaśnięciu otrzymuje 1 BTC. Początkowa cena zakupu opcji wynosiła 0,05 BTC, zatem całkowity zysk tradera wynosi 0,95 BTC. |

| Przykład 3 |

Trader sprzedaje opcję sprzedaży z ceną wykonania 10 000 USD za 0,05 BTC. Cena dostawy w momencie wygaśnięcia wynosi 10 001 USD. Opcja wygasa bezwartościowo. Kupujący stracił 0,05 BTC, a sprzedający zyskał 0,05 BTC. |

| Przykład 4 |

Trader sprzedaje opcję kupna z ceną wykonania 10 000 USD za 0,05 BTC. Cena dostawy w momencie wygaśnięcia wynosi 9999 USD. Opcja kupna wygasa bezwartościowo. Kupujący stracił 0,05 BTC, a sprzedający zyskał 0,05 BTC. |

Specyfikacja kontraktu BTC

| Instrument bazowy/Ticker |

Indeks Deribit BTC |

| Symbol |

Symbol kontraktu na opcje składa się z Instrumentu bazowego – Daty wygaśnięcia – Ceny wykonania – Rodzaju opcji (C – call/ P – put). Przykład : BTC-30MAR2019-10000-C Jest to opcja kupna (C) z ceną wykonania wynoszącą 10 000 USD i wygasającą 30 marca 2019 r. |

| Godziny handlu |

24 godziny na dobę, 7 dni w tygodniu |

| Rozmiar zaznaczenia |

0,0005 BTC |

| Przedziały cen wykonania |

To zależy od ceny BTC. Może wahać się od 250 USD do 5000 USD. |

| Ceny uderzeniowe |

Początkowo podawane są ceny wykonania transakcji przychodzących, wychodzących i wychodzących. Nowe serie są zazwyczaj dodawane, gdy kurs instrumentu bazowego jest wyższy lub niższy od najniższej dostępnej ceny wykonania. |

| Oferta premium |

W przypadku denominacji w BTC minimalna wielkość zaznaczenia wynosi 0,0005 BTC. Odpowiednik w USD jest zawsze pokazywany w tabeli handlowej w oparciu o cenę indeksu BTC. |

| Daty ważności |

W każdy piątek o godzinie 08:00 UTC. |

| Styl ćwiczeń |

Europejski styl z rozliczeniem gotówkowym. Opcje w stylu europejskim wykonywane są w momencie wygaśnięcia. Odbywa się to automatycznie i nie jest wymagane żadne działanie ze strony tradera. |

| Wartość rozliczenia |

Wykonanie kontraktu na opcje spowoduje rozliczenie w BTC natychmiast po wygaśnięciu. Wartość wykonania-rozliczenia obliczana jest na podstawie średniej indeksu Deribit BTC z ostatnich 30 minut przed wygaśnięciem. Kwota rozliczenia w USD równa jest różnicy pomiędzy wartością wykonania a ceną wykonania opcji. Wartość wykonania to średnia 30-minutowa indeksu BTC obliczona przed wygaśnięciem. Kwotę rozliczenia w BTC oblicza się dzieląc tę różnicę przez wartość wykonania. |

| Mnożnik |

1 Zwykle podstawowa liczba opcji na akcje wynosi 100 akcji. Na Deribit nie ma mnożnika. Każdy kontrakt ma tylko 1 BTC jako aktywo bazowe. |

| Margines początkowy |

Początkowy depozyt zabezpieczający jest obliczany jako ilość BTC, która zostanie zarezerwowana na otwarcie pozycji. Długie wywołanie/umieszczenie: Nic Krótkie połączenie: Maksymalnie (0,15 - kwota OTM/cena bazowa, 0,1) + cena markowa opcji Krótko mówiąc: Maksymalne (maksymalne (0,15 - kwota OTM/cena bazowa, 0,1) + cena markowa opcji, depozyt zabezpieczający) |

| Marża konserwacyjna |

Depozyt zabezpieczający obliczany jest jako ilość BTC, która zostanie zarezerwowana w celu utrzymania pozycji. Długie wywołanie/umieszczenie: Nic Krótkie połączenie: 0,075 + Mark Cena Opcji Krótko mówiąc: Maksymalnie (0,075, 0,075 * Mark Cena Opcji) + Mark Cena Opcji |

| Marka Cena |

Cena markowa kontraktu opcyjnego to bieżąca wartość opcji obliczona przez system zarządzania ryzykiem Deribit. Zwykle jest to średnia najlepszej oferty i najlepszej ceny sprzedaży. Jednakże dla celów zarządzania ryzykiem istnieje rozpiętość cen. W dowolnym momencie zarządzanie ryzykiem Deribit ustala twarde limity na minimalne i maksymalne dozwolone IV. Przykład : Jeśli ustawienia twardego limitu wynosiły 60% minimum IV i 90% maksimum IV, wówczas opcja ze średnią ceną z IV wyższą niż 90% będzie wyceniona na poziomie 90% IV. Każda opcja ze średnią ceną niższą niż 60% IV będzie wyceniona na poziomie 60% IV. Należy pamiętać, że 60% i 90% to jedynie przykładowe wartości procentowe, a rzeczywiste stawki są różne i zależą od uznania firmy zarządzającej ryzykiem Deribit. |

| Opłaty |

Sprawdź tę stronę, aby zapoznać się z opłatami Deribit . |

| Dozwolona przepustowość handlu |

Cena maksymalna (zlecenie kupna) = cena markowa + 0,04 BTC Cena minimalna (zlecenie sprzedaży) = cena markowa – 0,04 BTC |

| Limit pozycji |

Obecnie nie obowiązują żadne limity pozycji. Limity pozycji mogą ulec zmianie. W każdej chwili Deribit może nałożyć limity pozycji. |

| Minimalna wielkość zamówienia |

Umowa opcji 0,1 |

| Blokuj handel |

Minimum 25 kontraktów opcyjnych |

Specyfikacje kontraktowe ETH

| Instrument bazowy/Ticker |

Uzyskaj ETHIndex |

| Symbol |

Symbol kontraktu na opcje składa się z Instrumentu bazowego – Daty wygaśnięcia – Ceny wykonania – Rodzaju opcji (C – call/ P – put). Przykład: ETH-30MAR2019-100-C Jest to opcja kupna (C) z ceną wykonania wynoszącą 100 USD i wygasającą 30 marca 2019 r. |

| Godziny handlu |

24 godziny na dobę, 7 dni w tygodniu |

| Rozmiar zaznaczenia |

0,0005 ETH |

| Przedziały cen wykonania |

To zależy od ceny ETH. Może wahać się od 1 USD do 25 USD. |

| Ceny uderzeniowe |

Początkowo podawane są ceny wykonania transakcji typu in-, at- i out-of-money (OTM). Nowe serie są zazwyczaj dodawane, gdy kurs instrumentu bazowego jest wyższy lub niższy od najniższej dostępnej ceny wykonania. |

| Oferta premium |

W przypadku denominacji w ETH minimalna wielkość zaznaczenia wynosi 0,001 ETH. Odpowiednik w USD jest zawsze pokazywany w tabeli handlowej w oparciu o cenę indeksu ETH. |

| Daty ważności |

W każdy piątek o godzinie 08:00 UTC. |

| Styl ćwiczeń |

Europejski styl z rozliczeniem gotówkowym. Opcje w stylu europejskim wykonywane są w momencie wygaśnięcia. Odbywa się to automatycznie i nie jest wymagane żadne działanie ze strony tradera. |

| Wartość rozliczenia |

Wykonanie kontraktu opcyjnego spowoduje rozliczenie w ETH natychmiast po jego wygaśnięciu. Wartość wykonania-rozliczenia obliczana jest na podstawie średniej indeksu Deribit ETH z ostatnich 30 minut przed wygaśnięciem. Kwota rozliczenia w USD równa jest różnicy pomiędzy wartością wykonania a ceną wykonania opcji. Wartość wykonania to średnia 30-minutowa indeksu ETH obliczona przed wygaśnięciem. Kwotę rozliczenia w ETH oblicza się poprzez podzielenie tej różnicy przez wartość wykonania. |

| Mnożnik |

1 Zwykle podstawowa liczba opcji na akcje wynosi 100 akcji. Na Deribit nie ma mnożnika. Każdy kontrakt ma tylko 1 ETH jako aktywo bazowe. |

| Margines początkowy |

Początkowy depozyt zabezpieczający jest obliczany jako ilość ETH, która zostanie zarezerwowana na otwarcie pozycji. Długie wywołanie/umieszczenie: Nic Krótkie połączenie: Maksymalnie (0,15 - kwota OTM/cena bazowa, 0,1) + cena markowa opcji Krótko mówiąc: Maksymalne (maksymalne (0,15 - kwota OTM/cena bazowa, 0,1) + cena markowa opcji, depozyt zabezpieczający) |

| Marża konserwacyjna |

Depozyt zabezpieczający obliczany jest jako ilość ETH, która zostanie zarezerwowana w celu utrzymania pozycji. Długie wywołanie/umieszczenie: Nic Krótkie połączenie: 0,075 + Mark Cena Opcji Krótko mówiąc: Maksymalnie (0,075, 0,075 * Mark Cena Opcji) + Mark Cena Opcji |

| Marka Cena |

Cena markowa kontraktu opcyjnego to bieżąca wartość opcji obliczona przez system zarządzania ryzykiem Deribit. Zwykle jest to średnia najlepszej ceny kupna i sprzedaży, jednakże dla celów zarządzania ryzykiem istnieje rozpiętość cen. W dowolnym momencie zarządzanie ryzykiem Deribit ustala twarde limity minimalnej i maksymalnej dozwolonej zmienności implikowanej (IV). Przykład : Jeśli ustawienia twardego limitu wynosiły 60% minimum IV i 90% maksimum IV, wówczas opcja ze średnią ceną z IV wyższą niż 90% będzie wyceniona na poziomie 90% IV. Każda opcja ze średnią ceną niższą niż 60% IV będzie wyceniona na poziomie 60% IV. Należy pamiętać, że 60% i 90% to jedynie przykładowe wartości procentowe, a rzeczywiste stawki są różne i zależą od uznania firmy zarządzającej ryzykiem Deribit. |

| Opłaty |

Sprawdź tę stronę, aby zapoznać się z opłatami Deribit. |

| Dozwolona przepustowość handlu |

Cena maksymalna (zlecenie kupna) = cena markowa + 0,04 ETH Cena minimalna (zlecenie sprzedaży) = cena markowa – 0,04 ETH |

| Limit pozycji |

Obecnie nie obowiązują żadne limity pozycji. Limity pozycji mogą ulec zmianie. W każdej chwili Deribit może nałożyć limity pozycji. |

| Minimalna wielkość zamówienia |

1 umowa opcyjna |

| Blokuj handel |

Minimum 250 kontraktów opcyjnych |

Typy zamówień

Obecnie silnik dopasowujący akceptuje wyłącznie zlecenia rynkowe i zlecenia z limitem. Dodatkowo zamówienie może być zamówieniem „tylko po”; jednakże ta funkcja nie jest dostępna w przypadku zaawansowanych typów zamówień (wyjaśnionych poniżej).Zlecenie typu post-only zawsze trafia do arkusza zamówień bez natychmiastowego dopasowania. Jeśli zlecenie miałoby zostać dopasowane, nasz silnik transakcyjny dostosowałby je tak, aby trafiło do arkusza zleceń po następnej najlepszej możliwej cenie.

Przykład:

Jeśli trader złoży zlecenie kupna po cenie 0,0050 BTC, ale pojawi się oferta na kwotę 0,0045 BTC, cena zlecenia zostanie automatycznie skorygowana do kwoty 0,0044 BTC, tak aby trafiło ono do arkusza zleceń jako zlecenie z limitem.

W przypadku handlu opcjami platforma obsługuje dwa dodatkowe zaawansowane typy zleceń. Ceny w księdze zleceń wyrażone są w BTC, a opcje w BTC. Możliwe jest jednak składanie zleceń zmienności oraz zleceń o stałej wartości w USD.

Wypełniając formularz zamówienia opcji, inwestor może określić cenę na 3 sposoby: w BTC, USD i zmienności implikowanej.

Gdy zlecenie jest wyceniane w USD lub implikowana zmienność, silnik Deribit będzie stale aktualizować zlecenie, aby utrzymać wartość w USD i zmienność implikowaną na stałym poziomie, jak wprowadzono w formularzu zamówienia. Zlecenia IV i USD są aktualizowane raz na 6 sekund.

Zamówienia w USD

Zlecenia ze stałą kwotą USD są przydatne, gdy trader zdecydował, że chce zapłacić X dolarów za daną opcję. Ze względu na zmieniający się kurs waluty wartość ta nie jest stała w BTC, jednak księga zleceń działa tylko z BTC. Aby zachować stałą wartość w USD, zamówienie będzie na bieżąco monitorowane i edytowane przez silnik wyceny.Indeks Deribit służy do określenia ceny BTC opcji w przypadku, gdy nie ma odpowiadającej mu przyszłości wygasającej w tym samym dniu. Jeśli istnieje odpowiednia przyszłość, zostanie zastosowana cena markowa przyszłości. Przyszła cena marki jest jednak ograniczona przepustowością, która jest porównywana z indeksem - wartość stosowana przy zamówieniach USD/IV nie może różnić się od indeksu o więcej niż 10%.

Zamówienia zmienności

Zlecenia zmienności to zlecenia z ustaloną stałą zmiennością implikowaną. Zlecenie tego typu umożliwia wystawienie na rynek serii opcji animatora rynku bez dodatkowych zastosowań animatora rynku.Automatyczne zabezpieczenie kontraktami futures nie jest jeszcze obsługiwane, jednak jest w planie działania. Do ustalenia cen stosuje się model wyceny opcji Blacksa. Należy pamiętać, że ceny są aktualizowane raz na sekundę. Zlecenia o stałej wartości USD i zmienności są również zmieniane przez silnik wyceny maksymalnie raz na sekundę, zgodnie z indeksem cen Deribit. Jeśli istnieje odpowiednia przyszłość, zostanie ona wykorzystana jako dane wejściowe do obliczenia zleceń IV i USD.

Historyczny wykres zmienności

Na platformie wyświetlany jest wykres rocznej 15-dniowej historycznej zmienności indeksu Deribit BTC/ETH.Zmienność obliczana jest poprzez rejestrację wartości indeksu raz dziennie o stałej porze. Następnie obliczana jest (roczna) zmienność BTC/ETH dla okresu 15 dni.

Zasady błędnego handlu

Z różnych powodów może zaistnieć sytuacja, gdy opcje są przedmiotem obrotu po cenach spowodowanych nienormalnym, nieuporządkowanym rynkiem, z dużym prawdopodobieństwem, że jedna ze stron transakcji dokonała się niechętnie. W takich przypadkach Deribit może dostosować ceny lub odwrócić transakcje.Korekty cen lub odwrócenie transakcji opcjami będą miały miejsce tylko wtedy, gdy cena kontraktu opcji będzie odbiegać o więcej niż 5% od teoretycznej ceny bazowego kontraktu opcji (0,05 BTC dla opcji BTC).

Przykład:

Jeśli opcja jest przedmiotem obrotu po cenie 0,12 BTC, ale jej teoretyczna cena wynosi 0,05 BTC, inwestor może zażądać korekty ceny do 0,10 BTC.

Jeśli trader zorientuje się, że transakcja została zawarta po cenie uznanej za błędną, powinien jak najszybciej napisać e-mail do giełdy ([email protected]) z prośbą o korektę ceny.

Teoretyczna cena opcji jest ceną markową, chociaż giełda ma trudności z utrzymaniem ceny markowej dokładnie odpowiadającej cenie teoretycznej. Dlatego w przypadku braku porozumienia co do ceny teoretycznej, cena ta zostanie ustalona w drodze konsultacji z animatorami rynku pierwotnego na platformie. W przypadku braku porozumienia Deribit zastosuje się do ich zaleceń co do teoretycznej wartości opcji w momencie zawarcia transakcji.

Prośbę o korektę ceny należy złożyć w ciągu 2 godzin od zawarcia transakcji. Jeżeli z jakiegokolwiek powodu kontrahent dokonał już wypłaty środków, a Deribit nie jest w stanie odzyskać wystarczającej ilości środków od kontrahenta, korekta ceny zostanie dokonana jedynie w odniesieniu do kwoty, którą można było pobrać z rachunku kontrahenta. Fundusz ubezpieczeniowy nie jest przeznaczony i nie będzie wykorzystywany do finansowania błędów.

Obowiązki animowania rynku

Silnik dopasowujący i silnik ryzyka są zbudowane od podstaw, aby móc wchłonąć dużą liczbę zleceń w bardzo krótkim czasie. Jest to pozycja obowiązkowa przy każdej poważnej wymianie opcji ze względu na dużą liczbę aktywów. Platforma jest w stanie obsłużyć tysiące żądań zamówień na sekundę przy bardzo małych opóźnieniach za pośrednictwem REST, WebSockets i FIX API.Należy pamiętać, że w tej chwili nie możemy przyjąć żadnych nowych animatorów rynku (innych niż ci, z którymi już się komunikujemy i przygotowujemy się do nawiązania kontaktu).

Jeśli chodzi o zasady animatora rynku wyjaśnione poniżej, każdy, kto składa kwotowania (oferta i sprzedaż) na tym samym instrumencie lub każdy przedsiębiorca posiadający w portfelu więcej niż 20 zleceń na opcje za pośrednictwem handlu automatycznego (za pośrednictwem API) może zostać uznany za animatora rynku i może zostać zmuszony do stosować się do poniższych zasad.

Obowiązki Animatora Rynku:

1. Animator rynku (MM) ma obowiązek pokazywać notowania na rynku przez 112 godzin tygodniowo. Cytowanie rynków dwustronnych poza dozwoloną przepustowością określoną poniżej nie jest w żadnym momencie dozwolone.2. Pokrycie instrumentu:

Animator rynku musi podać wszystkie terminy wygaśnięcia i 90% wszystkich kontraktów opcyjnych z deltą pomiędzy 0,1 a 0,9 w wartościach bezwzględnych.

3. Maksymalny dozwolony spread bid-ask: W normalnych warunkach domyślny maksymalny dozwolony spread bid-ask powinien wynosić maksymalnie 0,01, (delta opcji) * 0,04.

Delta opcji = delta BS obliczona przez Deribit - Oznacz cenę obliczoną przez Deribit

Przykładowo, miesięczne wywołania ATM nie powinny być kwotowane szersze niż 0,02, delta 1,0 put nie powinny być kwotowane szersze niż 0,04 itd. Wyjątki

:

- Maksymalny spread dla opcji długoterminowych wygasających za ponad 6 miesięcy lub dla opcji, dla których na platformie Deribit nie istnieje odpowiednia przyszłość z płynnym rynkiem, może wynosić 1,5-krotność spreadu domyślnego.

- Maksymalny spread dla nowo wprowadzonych serii z datą ważności powyżej 1 miesiąca może wynosić 1,5-krotność domyślnego maksymalnego spreadu na okres 5 dni po wprowadzeniu nowego terminu ważności.

- Maksymalny spread dla nowo wprowadzonych serii z datą ważności do 1 miesiąca może wynosić 1,5-krotność domyślnego maksymalnego spreadu na okres 1 dnia po wprowadzeniu nowego terminu ważności.

- Na szybko zmieniającym się rynku maksymalny dozwolony spread może być dwukrotnością wymaganego spreadu w normalnych warunkach.

5. Rynek szybko zmieniający się: 10% ruchu w ciągu ostatnich 2 godzin.

6. Zakaz ściemniania: Strona zyskująca dodatkową zdolność do kwotowania (posiadająca więcej niż 20 otwartych zleceń) nie może konsekwentnie zmieniać swoich zleceń w reakcji na zmiany w zleceniach innych uczestników w celu ich nieznacznej poprawy, w przeciwieństwie do zmiany zleceń w oparciu o własne spojrzenie na rynek.